BTC/HKD-1.68%

BTC/HKD-1.68% ETH/HKD-3.15%

ETH/HKD-3.15% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD-3.06%

ADA/HKD-3.06% SOL/HKD-3.37%

SOL/HKD-3.37% XRP/HKD-3.69%

XRP/HKD-3.69%編者按:本文來自巴比特資訊,作者:ChrisPowers,編譯:隔夜的粥,星球日報經授權發布。可組合性經常被認為是DeFi的秘密武器,“金錢樂高”使得產品和服務能夠無許可地相互關聯,從而將創新載體擴展到孤立的公司之外。比方說,Pooltogether是一種無損的DeFi彩票,它創造了一種有趣的儲蓄產品,可以將存款集中起來,然后每周將累積的利息交給幸運的中獎者。Pooltogether不需要建造太多,它主要依賴于Compound和Dai,并且不需要得到它們的許可。可組合性無疑是DeFi的圣經,企業家不需要建造已經存在的東西,而只需要利用現有的產品來制造新的東西。截至目前,代幣和智能合約調用是DeFi可組合性的最佳示例,而最近幾個月,也顯示出了DeFi用戶的可組合性。正如新企業家可以在Aave,Synthetix或Uniswap之上構建,他們也可以為Aave,Synthetix或Uniswap用戶而進行構建。社區Piggyback

DeFi衍生品協議Perennial上線Arbitrum:2月22日消息,DeFi衍生品協議Perennial上線Arbitrum,Perennial表示Arbitrum支持更高的杠桿率以及低成本和快速的執行和結算速度。

此前報道,Perennial于2022年12月宣布完成Polychain Capital和Variant領投的1200萬美元融資。[2023/2/22 12:23:20]

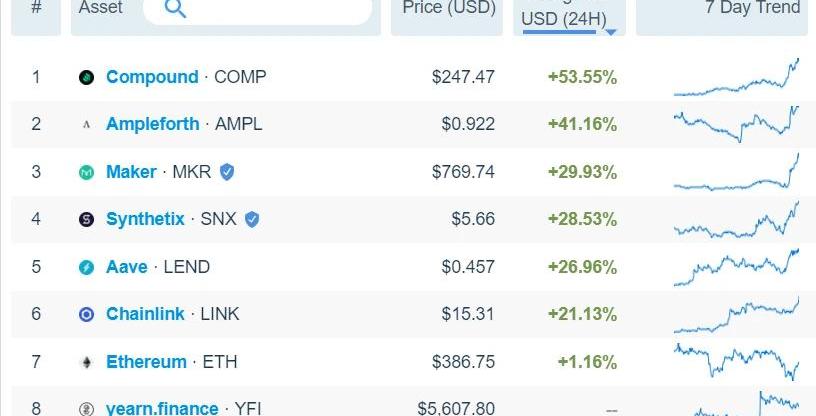

稍后我們將討論Sushi“壽司”,但繼承現有項目社區新項目的最好例子就是YAM。YAM是在沒有預挖的情況下推出的,新的YAM代幣會分發給質押者,但并非所有代幣都可以獲得,其選擇了8個符合YAM存款游戲條件的代幣。有人可能會認為,接受任何資產來增長協議的鎖定值不是更好嗎?實際上,在初始階段,針對特定代幣發行獎勵,這對于這些社區及代幣持有者而言是非常有吸引力的。對于沒有YAM或者需要質押8種代幣之一的新人來說,獲取這些代幣已成為游戲本身的一部分。在啟動YAM之后不久,任何可以用來賺取YAM的代幣都經歷了暴漲,正如你在Messari篩選程序中看到的那樣:

波卡生態DeFi平臺Acala正式開啟ACA Staking:3月3日消息,波卡生態DeFi平臺Acala正式開啟ACA Staking功能。據悉,ACA總量為固定10億,無通脹,此次Staking獎勵來源于網絡盈余對ACA的回購。

目前,持有ACA的用戶可以在Acala DApp頁面參與Staking相關操作,即可獲得獎勵。[2022/3/3 13:34:16]

實際上,YAM并不是為了追求這些質押的代幣,而是在追求這些代幣背后的社區。YAM本質上是組合了Compound的治理、Synthetix的Staking以及Ampleforth的重置調整,因此針對這些代幣的持有者是有意義的。當然,這是一種共生關系,新進入者需要購買代幣才能參與這種游戲,這使得目標代幣資產的持有者感到愉悅。正如Maker所經歷的那樣,當Dai需求飆升,并且成為這種農耕活動的首選時,代幣設計就需要防御潛在的指數級需求,目前,Dai的交易價格仍然高于其錨定目標值1美元。針對流動性提供者,而不是代幣持有者

SupraOracles CEO:解決預言機相關難題可以促進DeFi領域繼續呈指數級增長:12月16日消息,跨鏈預言機解決方案SupraOracles首席執行官兼聯合創始人Joshua Tobkin發文稱,去中心化金融(DeFi)是加密市場增長最快的領域,僅在一年內總鎖倉量(TVL)就從約250億美元增至近1000億美元。不過DeFi面臨一個巨大挑戰:智能合約漏洞攻擊和預言機漏洞導致DeFi領域被盜資金超過14億美元。

隨著DeFi生態系統變得更加復雜和可組合,預言機風險只會升級。現有的預言機領域主要由難以平衡去中心化、速度和安全性的解決方案所主導,一些解決方案錯誤地過分關注速度,同時在這一過程中犧牲了去中心化和安全性。這樣做將為額外的性能故障、安全漏洞和漏洞鋪平道路,而這些都無法推動開放網絡上去中心化技術的大規模機構采用。

此外還存在互操作性的問題。在整個Web3領域,人們都在共同呼吁建立一個多鏈的未來,去中心化網絡群集成在一起,為所有用戶和機構創建一個無縫的技術網格。任何真正希望取代傳統技術堆棧的預言機解決方案都必須為這種可互操作的未來做好準備。

Tobkin表示,通過解決預言機困境相關難題,我們可以加強DeFi的安全性。這將使這一新興行業能夠向新的大型傳統金融資本池開放,以幫助這一個無需許可、開放的新金融范式繼續呈指數級增長。總的來說,如果不保護Oracle層,我們就不配成為未來金融的管理者。我們必須做得更好。(Nasdaq)[2021/12/16 7:42:44]

在YAM追求代幣持有者時,越來越多的項目將流動性提供者作為目標,以進行代幣發行游戲。在我看來,BASED是第一個將現有流動性提供者作為新代幣分發目標的項目。參與者可以投入Curve$sUSDv2LP代幣進行初始$BASED分配,顯然,BASED的設計者知道他們的目標受眾。sUSD池中基本就是SNX持有者,有些人可能會把他們稱為degen-est代幣社區,但80%的SNX已質押在Synthetix中,因此BASED瞄準了社區中流行的LP代幣來引導用戶群。在BASED獎勵啟動之后,Dai和sUSD的代幣交易價格甚至上漲到了1.1美元。“壽司”時刻

Kava DeFi Hub管理的資產總市值創歷史新高,已突破10億美金!:據官方公告,Kava DeFi Hub管理的資產總市值創歷史新高,已突破10億美金!

Kava是一個跨鏈DeFi平臺,提供主流數字貨幣的抵押借貸。HARD Protocol是基于Kava區塊鏈發布的跨鏈加密貨幣市場,支持BTC、XRP、BNB、BUSD、KAVA和USDX等資產借貸和挖礦賺取收益。[2021/2/10 19:24:18]

好的,現在終于輪到SushiSwap了,這是一個尚未正式啟動的Uniswap分叉項目,上周開始,該項目開啟了代幣分發活動,它使用了類似于YAM的Staking接口,但針對的是UniswapLP代幣,而不是底層代幣。而SushiSwap針對的是兩個重疊的群體:代幣社區:SNX,LINK,UMA,COMP,YFI等;Uniswap流動資金提供者;在“壽司”代幣開始分發之后,目標代幣的價格開始上漲,其中某些代幣經歷了暴漲,但它們的價格走勢可能會減弱,因為目標代幣仍在Uniswap池中,而不是鎖定在合約中。正如YAM增加了參與其挖礦游戲所需代幣的需求,“壽司”也增加了相關UniswapLP代幣的需求,參與者需要將資金存入到特定的Uniswap池中,這導致Uniswap的流動性激增。

亦來云基金會理事韓鋒:2021年DeFi會進一步爆發 將是2020年的十倍:金色財經現場報道,與時共創2020金色財經頒獎盛典12月26日在三亞舉行。在圓桌論壇“如何突破技術到應用的瓶頸?”環節,亦來云基金會理事韓鋒表示,DeFi在2021年會進一步爆發,規模將是是2020年的十倍。但目前DeFi主要還是在學銀行,還沒有銀行最核心的征信概念,這還是一個空白,下一步要打通鏈上和鏈下數據,解決征信問題。[2020/12/26 16:34:46]

盡管目前流動性都在Uniswap中,但超過80%的LP代幣托管在SushiSwapStaking合約中。SushiSwap是希望在啟動后將流動資金遷移到自己的DEX,但根據推測,一旦回報減少,部分質押的LP代幣就會離開,此外,遷移過程的未知數是非常大的,因此,在臨近遷移前,可能會有更多質押的LP代幣會選擇離開。流動性提供者≠交易者

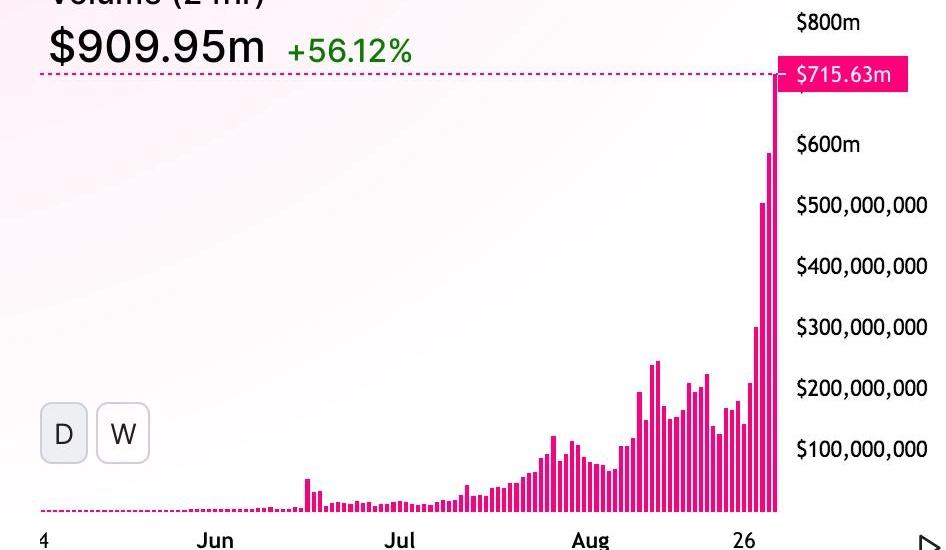

“壽司”無疑成為了當下最熱的defi話題之一,而SushiSwap的TVL指標變化,顯示出流動性是多么反復無常,但流動性實際是一個落后的指標。流動性提供者追求的是費用,而費用是和交易量掛鉤的,在這方面,Uniswap依舊是王者:

與一個月前相比,這是一個令人難以置信的交易量成績,尤其是在gas費用如此之高的情況下。你可以嘗試通過代幣獎勵來吸引流動性提供者,但確保成功的唯一方法是,一個項目能否吸引交易量及隨之而來的費用。分叉Uniswap協議可能會吸引不可知的流動資金,但尚不清楚分叉Uniswap.exchange是否會有所幫助。目前Uniswap已成為DeFi交易領域的中心,就像2017年的幣安一樣,它通常是最熱門新代幣的首發交易地。總的來說,其它項目可以和Uniswap奪取市場份額,但更多的重點應該放在吸引交易者上,而不僅僅是吸引流動性提供者。本周值得關注的現象:Balancer的增長

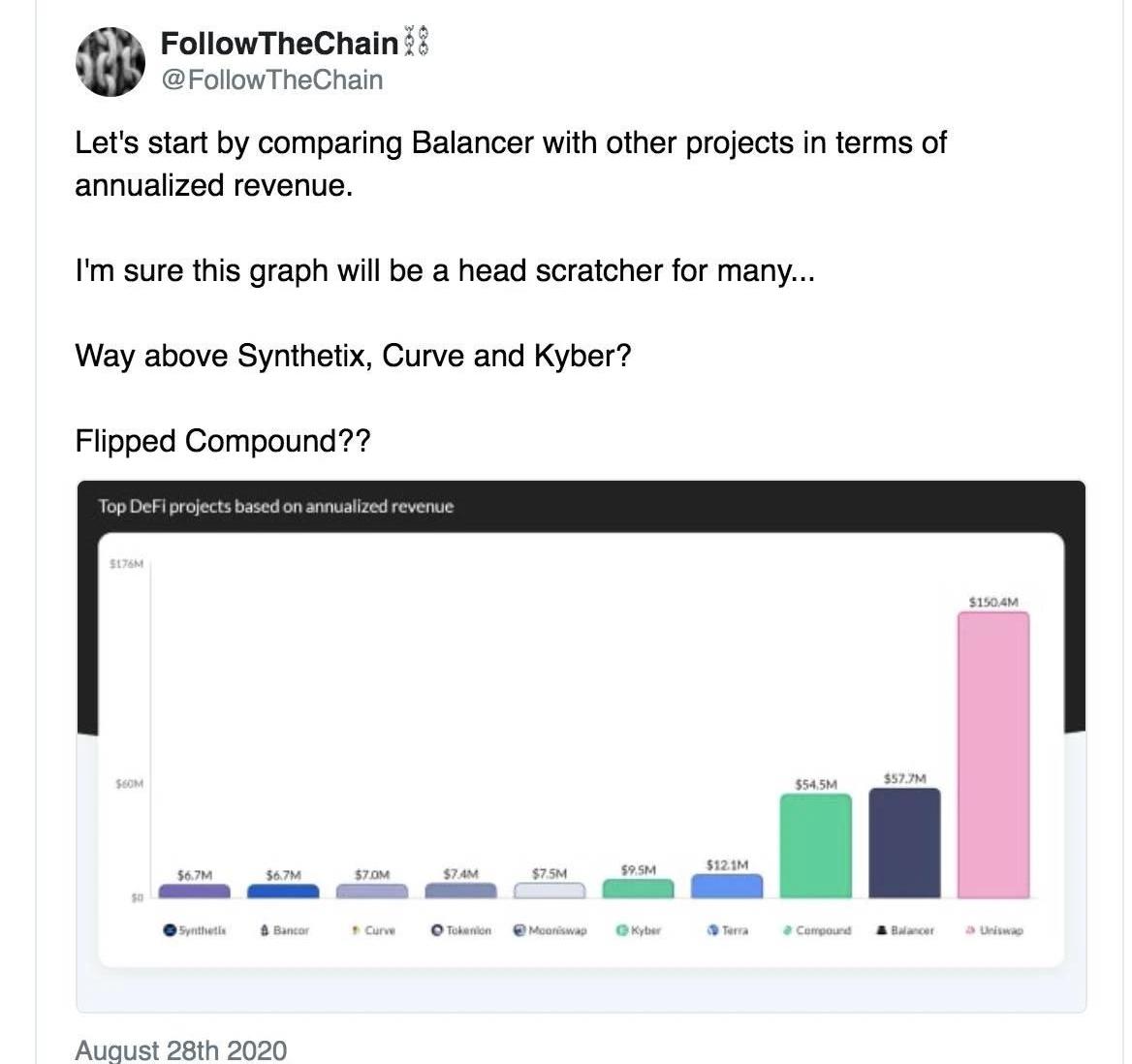

上面是關于Balancer的一篇重要推文,在很多人都在嘗試分叉Uniswap的時候,Balancer取得了相當大的增長。Balancer已進行了較為成功的流動性挖礦活動,雖然可調整的投資組合權重通常被視為它的殺手锏,但設置定制費用的能力對流動性提供者來說同樣具有吸引力。比方說,一些波動性較大的資產池會收取高額費用以彌補無常損失,而UMA則為其yUSDOct20代幣推出了一個激勵池,而這個池子的收費僅為0.01%。本周圖表:Aave和compound

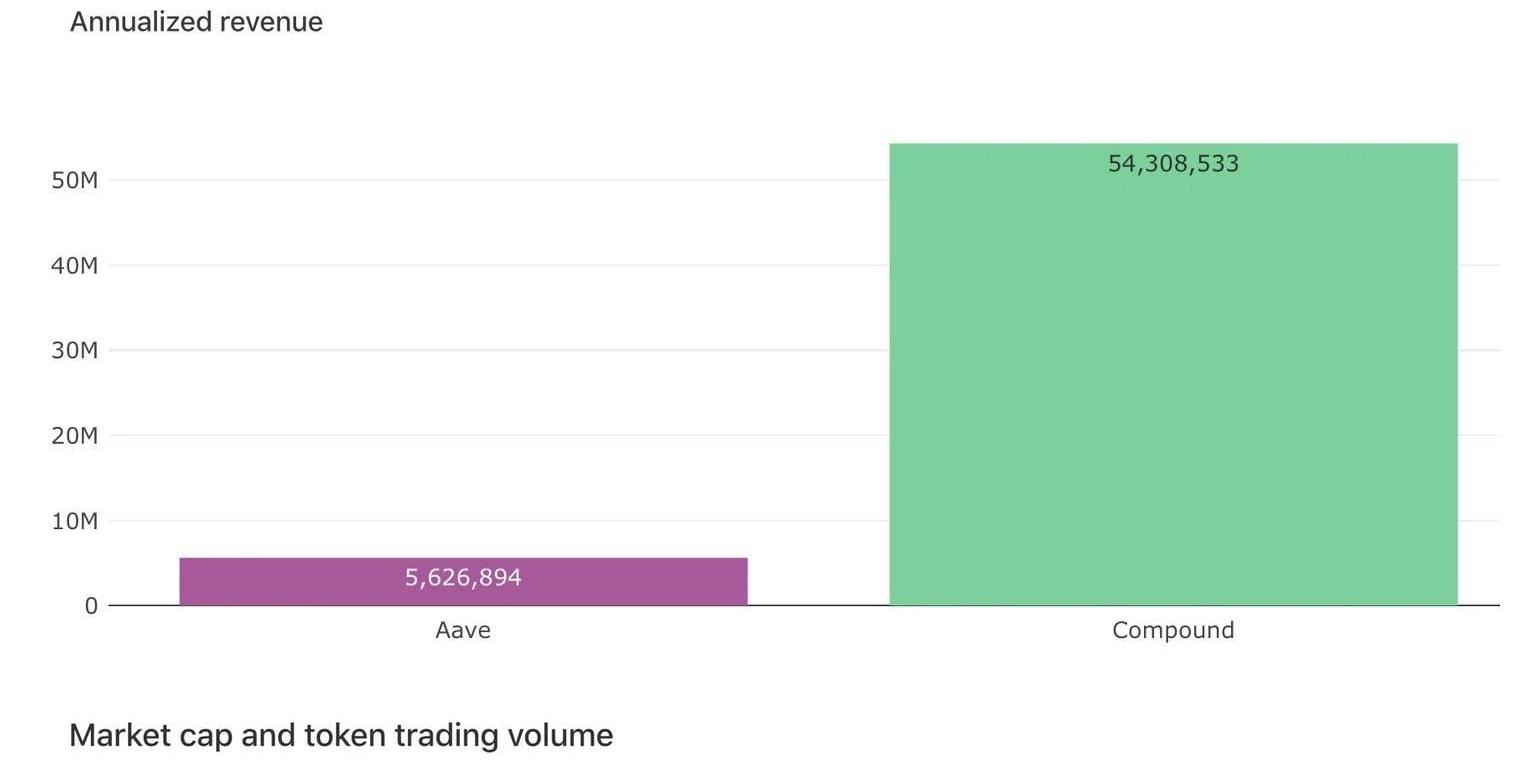

目前來看,DeFi項目的收入依舊很難進行比較,第二張圖強調了LEND和COMP動態的差異,這是由兩種不同的分配策略所致,即2017年的ICO和2020年的收益農耕預期。

Tags:DEFIEFIDEFSWAPValuedefi vSWAPWEFIN幣DefiPlazaSimbcoin Swap

編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。過去的這個周末,一定是DeFi愛好者的噩夢。DeFi,可以分為幾個板塊,分別是去中心化交易系統、借貸、穩定幣、保險、理財、預言機等.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC再次向上突破將測試近三月高點:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價.

1900/1/1 0:00:00以太坊今天價格一度達到490美元,DeFi帶來的市場熱度明顯地推高了以太坊的價格。究其原因有兩方面,一個是參與DeFi需要大量購入并鎖定ETH,另一方面DeFi的火爆大規模推高了Gas消耗.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:LarryCermak,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00北京時間8月31日和9月1日,CertiK安全研究團隊發現Sushiswap仿盤的兩個項目YUNoFinance(YUNO)與KIMCHI.finance(KIMCHI),其智能合約均存在漏洞.

1900/1/1 0:00:00快速預覽目前,主要穩定幣的市場流通市值達到175.44億美元,與上周相比增長9.81億美元。過去一周,Tether在以太坊上增發了2.7億USDT,在Tron上增發了5億USDT.

1900/1/1 0:00:00