BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+3.15%

ADA/HKD+3.15% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD+2.83%

XRP/HKD+2.83%編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。在最近爆火的DeFi農耕潮當中,像紅薯YAM、意大利面、小龍蝦、葡萄等千奇百怪的項目吸引了很多人的眼球,而這些農耕活動顯示的上千百分比年化收益,確實有些讓人感到窒息,但筆者卻一直都沒有心動的感覺。但在最近,筆者還是逃不過“真香定律”,而我選擇的這塊地,正是推出已久的Balancer。

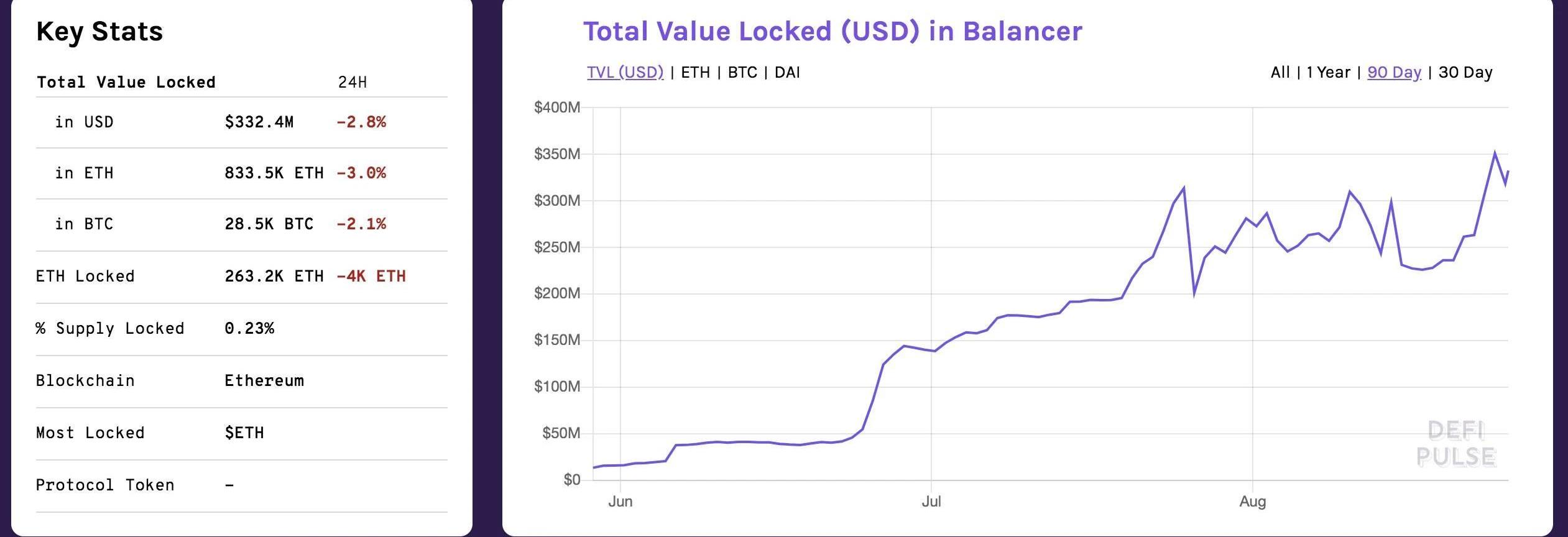

截至目前,Balancer已發展成為DeFi領域中最具流動性的協議之一。這一自動化資產管理平臺具有可自定義的流動性池,其中每個流動性池最多可支持8種資產,此外協議還具有靈活的權重及動態交易費設置功能。除了這些,Balancer的流動性提供者可使用單一資產進入和退出資產池,這顯然要比Uniswap協議要更加友好。截至目前,Balancer協議鎖定的資產總值達到了3.32億美元,占列DEX類目榜的第二位,而這與Balancer的治理代幣流動性挖礦激勵有著很大的關系。

以太坊Layer2上總鎖倉量為95.72億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為95.72億美元,近7日跌8.10%。其中鎖倉量最高的為擴容方案Arbitrum One,約63.88億美元,占比66.74%,其次是Optimism,鎖倉量19.56億美元,占比20.44%。[2023/4/24 14:22:27]

根據官方的設定,每周會有14.5萬BAL代幣會分配給協議的流動性提供者。分配BAL代幣的不同影響因素,有的池子年化接近300%,有的則不足2%

蘇富比拍賣將出售從三箭資本沒收的NFT:金色財經報道,蘇富比拍賣行正準備出售從三箭資本(3AC)沒收的NFT。3AC的清算人Teneo在2月份發布了一份通知,概述打算出售一大批估計價值數百萬美元的NFT,以彌補部分損失。

蘇富比在周三的新聞發布會上宣布,它將舉辦一場由多個部分組成的拍賣會,展出Grails收藏中的NFT。Grails收藏主要是3AC在2021年形成的資產組合的一部分。蘇富比將Grails的藏品稱為“有史以來最重要的數字藝術品”。[2023/4/20 14:14:53]

在過去的一個月中,Balancer治理已納入了各種因素,而這些因素與分配給LP的BAL代幣是掛鉤的,其中就包括:費用因子:交易收費的百分比越低,獲得的BAL權重就越高;上限因子:不同的資金池對能夠獲得的BAL有一個上限;封裝因子:相同錨定資產的池子,能夠獲得的BAL獎勵較低;比率因子:權重為50/50的資產池,能夠獲得最多的BAL獎勵;bal因子:具有BAL代幣的資產池,可獲得1.5倍的獎勵乘數;隨著bal因子提案的通過,擁有BAL代幣的資產池在過去幾周獲得了最多的BAL代幣流動性回報。現在,通過引入流動性Staking,持幣者提供BAL流動性的動機便得到了加強。此外,正如治理提案中的規則顯示,Balancer的流動性Staking,旨在進一步激勵“有用”資產池的BAL流動性,例如WETH、DAI、USDC以及WBTC這些優質資產和BAL的組合,就可以獲得最高的獎勵。根據官方的設定,每周14.5萬BAL獎勵當中,只有31%的BAL代幣會分配給非BAL流動性提供者,而剩余的BAL,則分配給BAL流動性池。隨著這一新提案的應用,BAL流動性池的APY指數出現了大幅飆升,根據你進入的池子的不同,APY指數會在200%-300%之間波動。

OP逼近3.3 USDT,再創歷史新高:金色財經報道,行情顯示,OP逼近3.3 USDT,最高一度漲至3.2816 USDT,暫報3.27 USDT,再創歷史新高。[2023/2/25 12:28:05]

相比之下,沒有BAL代幣的池子,它們的APY指數則在1%-80%之間,具體要看每個池子的情況。當DeFi韭農的潛在收益及風險

上面我們談到了BAL代幣流動性挖礦的分配規則及情況,那么這對于流動性提供者來說,到底意味著什么呢?提醒:這里的APY指數與BAL代幣的價格掛鉤。如果僅僅從APY指數來看,那么加入到有BAL代幣的池子無疑是最合適的,而這就要求有BAL代幣“種子”,或者你也可以只提供其它資產,與其它AMM一樣,提供資產就意味著要承受無常損失風險,比如BAL代幣價格出現劇烈波動的情況下,這種無常損失就會出現。很顯然,參與BAL代幣池的農耕,潛在的收益會高很多,但相對也會面臨更多的一些風險。而另一種農耕選擇,就是選適合做市的池子。

數據:比特幣網絡結算轉賬量跌至每天30億美元,降幅達77%:金色財經報道,據區塊鏈分析公司Glassnode最新報告數據顯示,比特幣網絡結算轉賬量已經從2021年1月至5月圓頂期間的每天130億美元的高峰跌至每天30億美元周期低點,降幅達77%。自2021年5月拋售以來,通常是散戶投資者代名詞的“年輕比特幣”的存在已經減弱,0美元到1萬美元的交易從2021年1月的每日4300億美元,到目前的每日2200億美元/天,下降了-49%,可以看到這些較小規模的實體的轉賬量正在發生穩定的早期跡象,他們往往對出現的上升趨勢作出快速和早期的反應,但價值100萬美元以上的交易卻形成了一個相反結構,大型參與者的總交易量持續下降,這又與2018年的底部有相似之處,那時大型實體的交易量實際上相當緩慢,直到看漲的趨勢最終確立后,才出現穩定交易量。[2022/11/11 12:50:07]

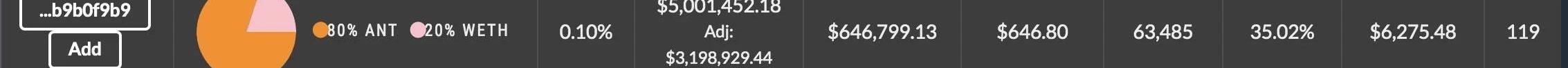

綜合考慮下,筆者就選擇了權重比為80:20的ANT/WETH池子來進行農耕活動。按照初步計劃及理想條件下,筆者當Balancer流動性農民一個月能獲得的收益,大約為種子金額的6%,收益基本與其它優質的非BAL流動性池近似,但由于這是80:20權重的池子,因此無常損失的問題會相對較小一些。而除了無常損失風險之外,Balancer部署的智能合約也可能會存在潛在的漏洞,或者因為組合性問題而遭遇到可能的閃電貸攻擊,這些都是潛在的風險。當然,如果你愿意承受更多的風險,選擇BAL流動性池來“播種”也是可以的,至少,相對于很多未經審計的DeFi流動性挖礦項目而言,Balancer要顯得靠譜多了。以上就是筆者當DeFi韭農的體驗及思考。參考資料:1、https://yieldfarmer.substack.com/p/bal-liquidity-staking-alpha-tractor2、http://pools.vision/

Tags:BALbalanceLANCBALABALPACMagic BalancerLanceriamexcglobalapp

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。到藍狐筆記寫稿時,Curve的鎖定資產量達到12.4億美元,整個DeFi領域是78.2億美元,Curve占據15.8%左右的比例.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。隨著DeFi市場的持續火爆,一些美國SEC專員接受了采訪并表達了他們對于去中心化金融的看法.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JoseAntonioLanz,編譯:夕雨,星球日報經授權發布。要點:巴西央行行長表示,該國可能在2022年之前發行央行數字貨幣.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:GeoffreyDing,Odaily星球日報經授權轉載.

1900/1/1 0:00:00Hi大家好,本期AMA主題是:區塊鏈兩大問題——可擴展性和隱私保護,看公鏈Oasis如何解決。與以太坊相比有哪些異同優劣?在DeFi方面是怎樣的布局和規劃?代幣分配機制如何?周三上午11點,星球.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。9月2日晚間,加密貨幣市場突然集體下跌,BTC、ETH等主流幣種無一幸免,遭遇近半個月以來最大跌幅.

1900/1/1 0:00:00