BTC/HKD+2.77%

BTC/HKD+2.77% ETH/HKD+5.48%

ETH/HKD+5.48% LTC/HKD+1.62%

LTC/HKD+1.62% ADA/HKD+6.98%

ADA/HKD+6.98% SOL/HKD+4.69%

SOL/HKD+4.69% XRP/HKD+4.79%

XRP/HKD+4.79%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。從Compound6月15日推出COMP代幣的流動性挖礦以來,DeFi的流動性挖礦成為早期項目引導出流動性的關鍵手段。在Compound之后,Balancer、Curve等也開啟了流動性挖礦,如今Balancer和Curve的流動性分別超過3.6億美元和10億美元。YFI的流動性挖礦聚合將挖礦引導到更高的收益層面,而YAM和SUSHI的流動性挖礦幾天內之內就聚集了數億美元,其中YAM最高時候曾聚集大約8億美元,而SUSHI最高時聚集超過10億美元,其流動性最高時甚至超過Uniswap整體流動性的70%。吸引這么多資金參與的最大原因是年化收益高,剛開始挖礦時,有的年化收益甚至超過10000%,即便考慮到它的極高風險,這也是非常瘋狂的回報。長遠看,這些會逐步下降到100%以內,即便如此,也是非常高的收益。這些都只是流動性挖礦的一部分,還有很多的流動性挖礦正在進行,或者在路上。不過,流動性挖礦逐漸成為大戶或機構的游戲。其中的最大原因之一就是挖礦的高手續費,完成一次挖礦動輒近百美元以上,如果不是大額的資金挖礦可能收益并不高,再考慮到挖礦可能產生的無常損失、幣價波動等因素,對于普通用戶來說,參與流動性挖礦并不劃算。此外,流動性挖礦還有一些潛在的安全擔憂,例如中心化的跑路風險、智能合約的漏洞風險,這些都是用戶所擔心的。流動性挖礦收益這么高,普通用戶有沒有機會參與?隨著整個加密領域樂高積木的完善,這一切都會變得可能。為了解決普通用戶參與挖礦的問題,Farmland提出了跨鏈挖礦的解決方案。Farmland的跨鏈DeFi挖礦

美國司法部正在關注涉及DeFi和跨鏈橋的盜竊和黑客攻擊:金色財經報道,美國司法部 (DOJ) 國家加密貨幣執法小組 (NCET) 主任 Eun Young Choi 表示,該部門正在關注涉及 DeFi 和跨鏈橋的盜竊和黑客攻擊。?Choi 稱,鑒于朝鮮國家支持的黑客已成為該領域的關鍵參與者,這對美國司法部來說是一個非常重要的問題。[2023/5/15 15:03:54]

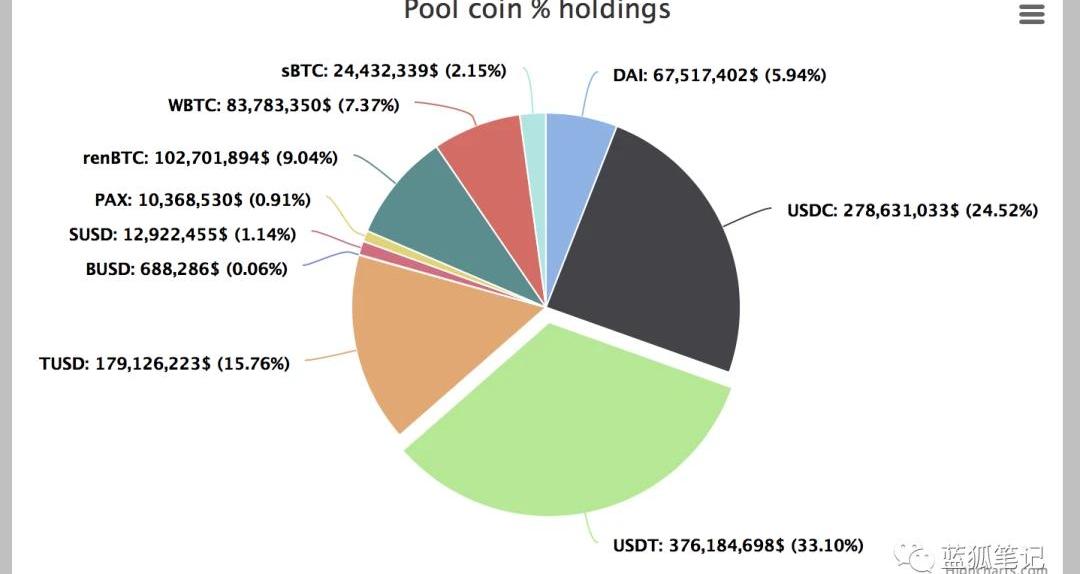

跨鏈DeFi的端倪當前絕大多數的流動性挖礦都是基于以太坊的,不過隨著波卡、Cosmos、Solana等公鏈生態的項目開啟流動性挖礦,跨鏈流動性挖礦的趨勢逐步發展起來了。以太坊是DeFi活動的中心,是目前最大的智能合約平臺,它相對于比特幣具有構架智能合約的能力,相對于其他公鏈,具有更大的市值,更大的安全性。但由于以太坊的費用過高,吞吐量過低,速度過慢,在目前情況下,很多DeFi開始考慮其他公鏈,比如Serum就構建在Solana公鏈上,Cosmos和波卡的DeFi項目也越來越多,具有生態化的趨勢,這些都意味以太坊無法一統所有公鏈,DeFi會存在多元化的趨勢。這就為跨鏈DeFi提供了土壤。如今跨鏈DeFi的流動性挖礦初現端倪。目前從wBTC、renBTC等可以看出來,截止到藍狐筆記寫稿時,目前以太坊上流動的比特幣,達到59,392個,總額超過7億美元。其中相當部分都在Curve上挖礦,其中renBTC在Curve挖礦的總超過1億美元左右,而renBTC的總為1.68億美元,wBTC在Curve上的挖礦總額也達到了8300多萬美元。

Zerion Wallet上線橋接功能,允許跨鏈轉移或兌換代幣:2月9日消息,Web3錢包Zerion在Zerion Wallet中上線橋接功能,允許用戶跨鏈轉移或兌換代幣。[2023/2/9 11:57:39]

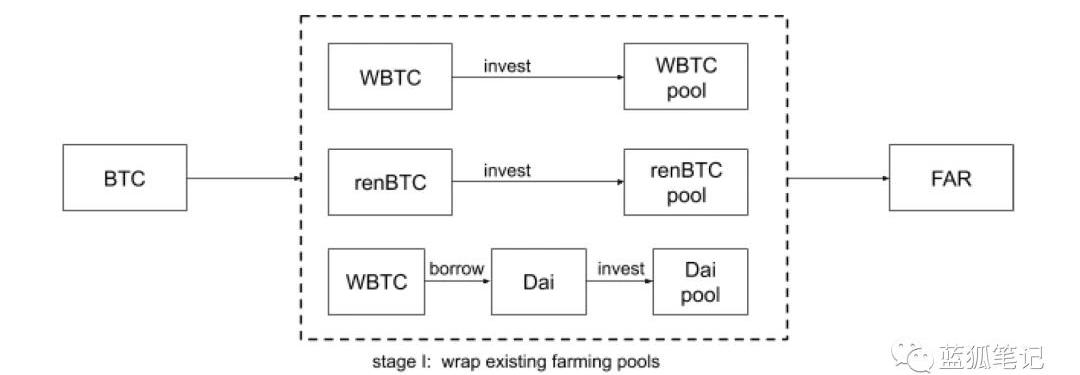

Farmland跨鏈DeFi挖礦三部曲1)跨鏈聚合挖礦Farmland為了快速落地,首先利用現有的基礎。這在DeFi領域是常見的做法,因為DeFi本身是可組合的樂高積木。Farmland計劃在跨鏈聚合挖礦的階段集成wBTC和renVM的代幣化跨鏈技術。從用戶體驗的角度,其流程是這樣設計的,用戶將BTC直接存入Farmland,并綁定以太坊地址,以太坊地址用以接收收益。當用戶將BTC存入Farmland,它會將其通過wBTC和renVM轉換成可以在以太坊上流通的wBTC和renBTC,然后再使用它參與挖礦,挖礦的收益將發送到用戶的以太坊賬戶。

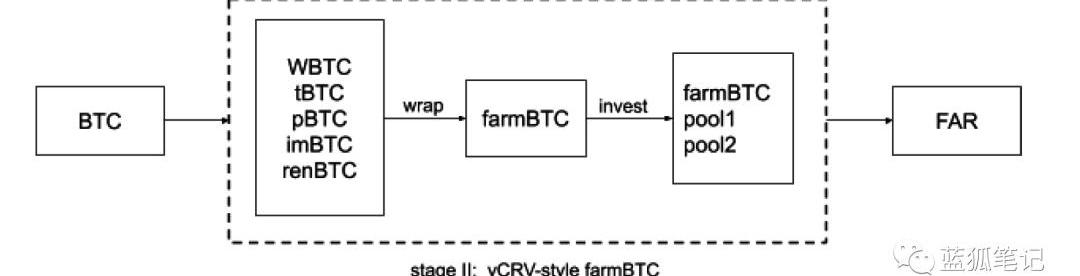

2)合成資產Farmland第二個階段會引入FarmBTC。FarmBTC是聚合wBTC、imBTC、renBTC等代幣化BTC的資產,是一種合成資產,有點類似于mStable對當前usdt、usdc、dai等穩定幣的聚合,也跟Curve上的ycrv類似。這種聚合的好處是更能抗波動性,更具韌性。

借貸協議Nexon Finance集成Orbiter Finance跨鏈橋:據官方消息,zkSync生態借貸協議Nexon Finance宣布集成Orbiter Finance跨鏈橋,用戶可通過該協議實現無縫資產轉移。[2023/1/4 9:52:10]

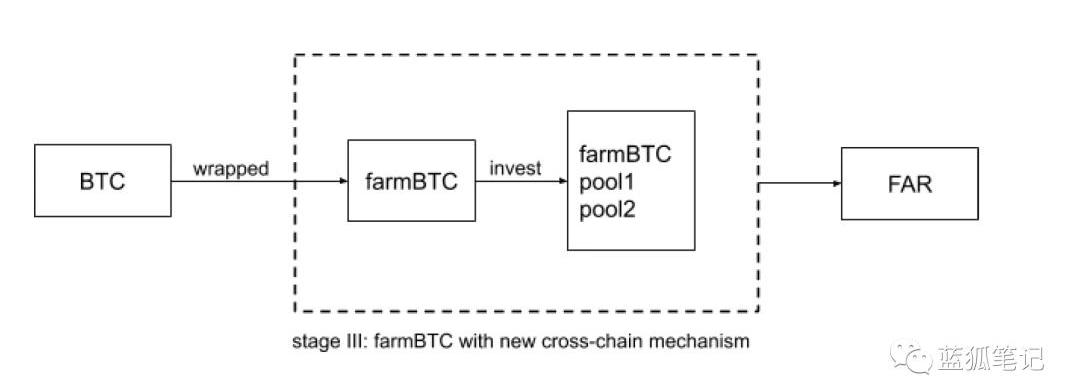

3)farmBTC這是Farmland的最后一個階段,用戶將BTC存入到Farmland中,可以直接轉換成為FarmBTC。也就是說,在這個階段Farmland會有自己的代幣化跨鏈技術,用戶將BTC存入Farmland,Farmland通過其去中心化的節點網絡,完成BTC的包裝過程,最后形成去中心化的代幣化資產farmBTC。從這個可以看出Farmland的目標是形成去中心化的資產跨鏈,并在這個資產跨鏈的基礎上參與到跨鏈挖礦中來。

那么,具體來說,它是如何實現去中心化的資產跨鏈?Farmland的去中心化的資產跨鏈

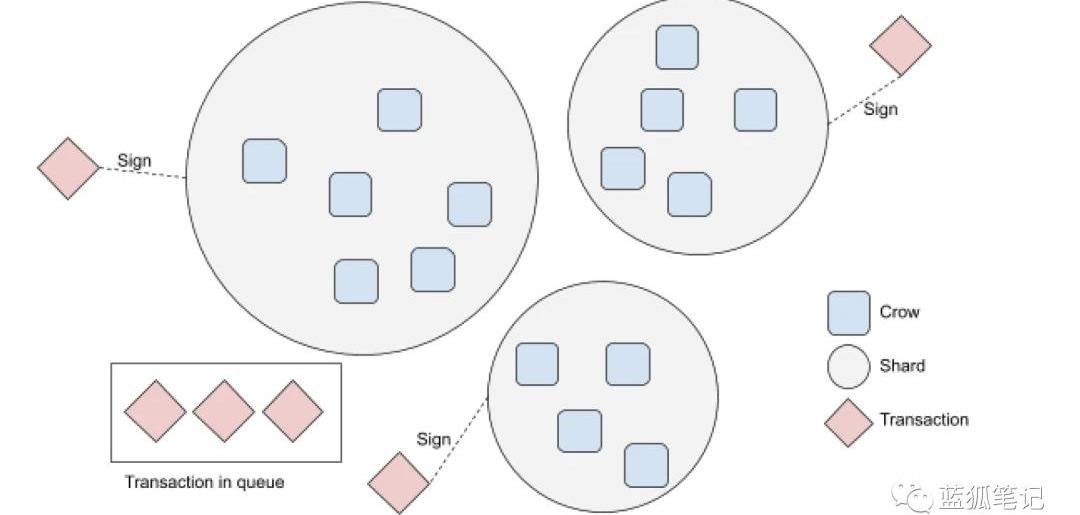

資產跨鏈很大部分都存在中心化的潛在風險,如何形成去中心化的資產跨鏈是加密領域大家非常關注的話題。截止到藍狐筆記寫稿時,在以太坊上流動的比特幣達到59,392個,超過7億美元。其中wBTC達到39,104個,renBTC達到14,159個,HBTC達到2,810個,sBTC達到2,243個.....目前的代幣化BTC大部分是wBTC和renBTC。目前wBTC是通過中心化機構進行托管的,由BitGo、Kyber等發起。由托管者聯盟進行BTC托管,且只有具有KYC/AML資格的注冊商戶才能發起wBTC。它有一個DAO治理,BTC托管采用多簽合約來保證。因此當用戶想要獲得wBTC,要么跟wBTC的合作商戶聯系,通過商戶存入BTC換取wBTC,要么通過交易所兌換wBTC。imBTC則通過Tokenlon錢包鎖定BTC生成。BTC存入一個多重簽名地址,然后生成相應的imBTC代幣。renBTC則是通過renVM來實現BTC的代幣化,renVM由暗節點組成網絡。目前加密領域對完全去中心化的資產跨鏈有很大的需求。Farmland在第三階段要做的,也是代幣化資產跨鏈。為了實現去中心化的代幣化資產跨鏈,Farmland也會構建節點網絡,這個節點網絡稱為“看守人”網絡。“看守人”負責存入資產的保管和包裝資產的生成。既然賦予“看守人”這么重要的責任,那么,如何防止他們作惡?他們會不會將存入的BTC瓜分掉?當生成代幣化資產的時候,如何保證生成足額的相應資產,當用戶贖回的時候,如何保證給予用戶足額的相應資產?從Farmland的白皮書來看,它設計了一套防止作惡的博弈機制。首先“看守人”必須質押超額的資產,一旦發現“看守者”作惡,其資產會被罰沒。但是抵押資產本身也會是波動的,如果快速下跌可能來不及清算,Farmland的抵押資產也采用了多資產抵押的模式,以增加系統的韌性和安全性。除了需要抵押超額的資產之外,Farmland會額外獎勵正直的節點。所謂的正直節點是指有良好歷史記錄的節點。真正節點可以增加在系統中的權重,這些預期的回報將“看守人”利益和系統利益保持一致,減少作惡動機。最后,為了防止“看守人”合謀,Farmland引入類似于renVM的“分片”概念,通過隨機分組方式,減少攻擊的可能性。

跨鏈DeFi項目Kava上線CDP測試網6000 更新協議內獎勵機制:據官方公告,基于Cosmos的跨鏈DeFi項目Kava今日上線了最后一版測試網6000,預計正式主網會在6月初上線。

本次Kava測試網更新實現了協議內獎勵以及Kava設定的CryptoPayDay獎勵自動發放功能,目前Kava社區正在針對主鏈升級進行投票。[2020/5/20]

當“看守人”不簽署正常交易,或者簽署虛假交易時,他們的資產會被清算,以保持存入資產的可贖回。當Farmland完成BTC等資產跨鏈之后,這些資產可用來挖礦,那么具體怎么挖礦?這里就涉及到Farmland的一站式聚合挖礦和收益分發。Farmland的聚合挖礦

目前DeFi挖礦的手續費非常高,比如用戶挖最近炙手可熱的SUSHI,首先要在Uniswap上構建流動性池,例如SUSHI-ETH池。要在Uniswap上構建流動性池,首先要對ETH和SUSHI資產進行授權,這是第一筆費用。在授權之后,需要向SUSHI-ETH代幣池添加流動性,這是第二筆費用。在為SUSHI-ETH流動性池存入代幣之后,用戶獲得了該池的LP代幣。用戶需要將Uniswap上的SUSHI-ETH池流動性LP代幣存入SUSHI的礦池進行挖礦,這是第三筆費用。最后當用戶提取收益時,還需要產生一筆費用。根據擁堵情況的不同,有時候一筆費用可能高達數十美元。整體下來,完成一次挖礦可能超過100多美元甚至更高。除非有高額收益,否則用小額資金挖礦是不劃算的。為了解決高額手續費問題,有些服務商提出聚合用戶代幣的方案,以此來均攤高額手續費用。不過,有些方案存在中心化風險,收益不透明,機構可以拿走用戶收益的較大部分,最后如果挖礦協議出現漏洞,機構也不會進行損失的補償。Farmland的方式是通過智能合約的模式進行自動聚合挖礦,并實現收益自動化分發,一是解決中心化的風險,二是解決收益分配的透明化問題。首先用戶存入的代幣達到一定規模時會存入礦池,且收益達到一定規模后提取到收益池,用戶可以向收益池發起提取收益的請求從而獲得收益。收益池會均攤所有人的挖礦費用,因此費用成本大大降低。此外,還可以將收益池中的收益進行staking,也可以獲得部分額外回報。也就是,在這種情況下,用戶挖礦基本上只需承擔轉入和轉出代幣的費用,不用擔負挖礦的高費用。除了聚合用戶資金均攤費用成本,還有一個可以減少費用的原因是,通過聚合挖礦的模式,可以減少調用錢包、同意協議的次數等。如果是10,000人,每位用戶都得重復所有的挖礦流程,要進行資產授權、增加流動性等多個操作,如果每次挖礦需要進行4次以上的交互,那么,10,000人至少需要40,000次交互,要交40,000筆費用,40,000筆費用可能耗費高達1,000,000美元。而聚合挖礦,可以極大減少重復調用錢包和同意協議的次數,這里可以省下極大的一筆費用。此外,為了防止有人對Farmland進行女巫攻擊,Farmland會對用戶有存入資金和時間的要求,具體數據根據其兩者的乘積進行計量。如果該乘積值低于合理值,系統拒絕服務或預先收取手續費。在極端情況下,比如資產價格的大幅波動下,Farmland的收益不及手續費,這樣會產生虧損,導致系統無法運行。Farmland通過預言機獲得預期收益,并跟以太坊費用比較,如果收益低于費用,則提高挖礦成本比例或延長抵押代幣時間。此外,還通過將收益的1%作為預留安全池,在極端情況下,可以幫助合約獲得運行費用。Framland的挖礦保險

行情 | 跨鏈板塊領漲區塊鏈概念板塊:據TokenClub數據,今日區塊鏈概念板塊普漲,目前漲幅前三的為跨鏈(+7.26%),公益環保(+5.78%)及時間買賣(+4.62%)。在跨鏈板塊已收錄的幣種中8漲7跌,XTZ以22.58%領漲。[2018/9/15]

目前很多的挖礦項目沒有進行審計就開始提供服務,基本上算是裸奔狀態。此外,挖礦協議也是有可組合性的風險,其風險隨著參與的協議增加而疊加,挖礦是一個極高風險的活動。為了緩解用戶的擔憂,Farmland計劃引入挖礦保險機制,會根據代碼是否經過審計、安全運行的持續時間等因素進行評估,并對不同的挖礦產品進行安全的評級。對于危險等級較高的挖礦協議,Farmland會建議用戶購買保險。用戶可以根據自己的本金金額購買相應的保險,保費會使用穩定幣、ETH或Farmland治理代幣進行支付。其中保費中的部分會兌換成為Farmland治理代幣并銷毀。Farmland保險目前的賠付金額計劃有最大賠付上限和下限:單一合約的償付金額上限為償付資金池總量的15%,下限為損失本金金額和5倍于保費兩者間取最小值。賠付采取社區投票機制,只有合格的償付池參與者才能參與投票,償付池參與者是投入超過一定數額保費且沒有不良信用記錄的用戶。同意賠付的投票人所擁有的償付池金額高于該項目賠付金額4倍時,賠付通過。如果不同意賠付的投票人所擁有的償付池金額超過該項目賠付金額3倍時,則賠付不通過。參與投票的用戶會獲得一定的投票獎勵。如果通過社區后期認定,投票人存在惡意騙保或惡意不賠付情況,該投票人地址會留下不良信用記錄,會減少甚至沒收其投票權。從Farmland的保險賠付模式看,它采用了跟NexusMutual不同的保險模式,Farmland保險賠付資金池由用戶的保費聚集而成,而非NexusMutual承保人提供資金池的模式。Farmland的DAO治理

Farmland目標最終是DAO治理,一開始由項目團隊選擇協議參數和挖礦的對象,例如選擇新的礦池、更改收益比例等等。后續這些都會通過社區治理的模式進行迭代升級。社區的治理則需要通過治理代幣進行。

女巫攻擊到底是什么? 女巫攻擊是Filecoin面臨的三種網絡攻擊之一,它的意思是惡意節點通過克隆ID的方式欺騙網絡以獲取額外的收益,這種方式被稱為女巫攻擊.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。2020年9月4日,幣圈“9·4事件”迎來3周年.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 8月28日,Aave上線YFI,支持YFI作為抵押資產。受此影響,Aave抵押量暴漲至17.1億美元,排名第一,環比增長28%.

1900/1/1 0:00:00撰文:James,NEST社區CoFi研究員中心化資產跟我們現實世界的資產有什么區別呢?區別是形成的去中心化資產是現實世界的大類資產復制不了的.

1900/1/1 0:00:00我對DeFi的長遠投資價值是很看好的,最近也發了不少文章希望大家關注DeFi。但是我也要強調的是這個領域并不一定適合所有的投資者,尤其對剛進入這個領域的新手投資者,有一些問題要注意.

1900/1/1 0:00:00