BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.91%

ETH/HKD-0.91% LTC/HKD-0.43%

LTC/HKD-0.43% ADA/HKD-0.77%

ADA/HKD-0.77% SOL/HKD+0.05%

SOL/HKD+0.05% XRP/HKD-0.64%

XRP/HKD-0.64%

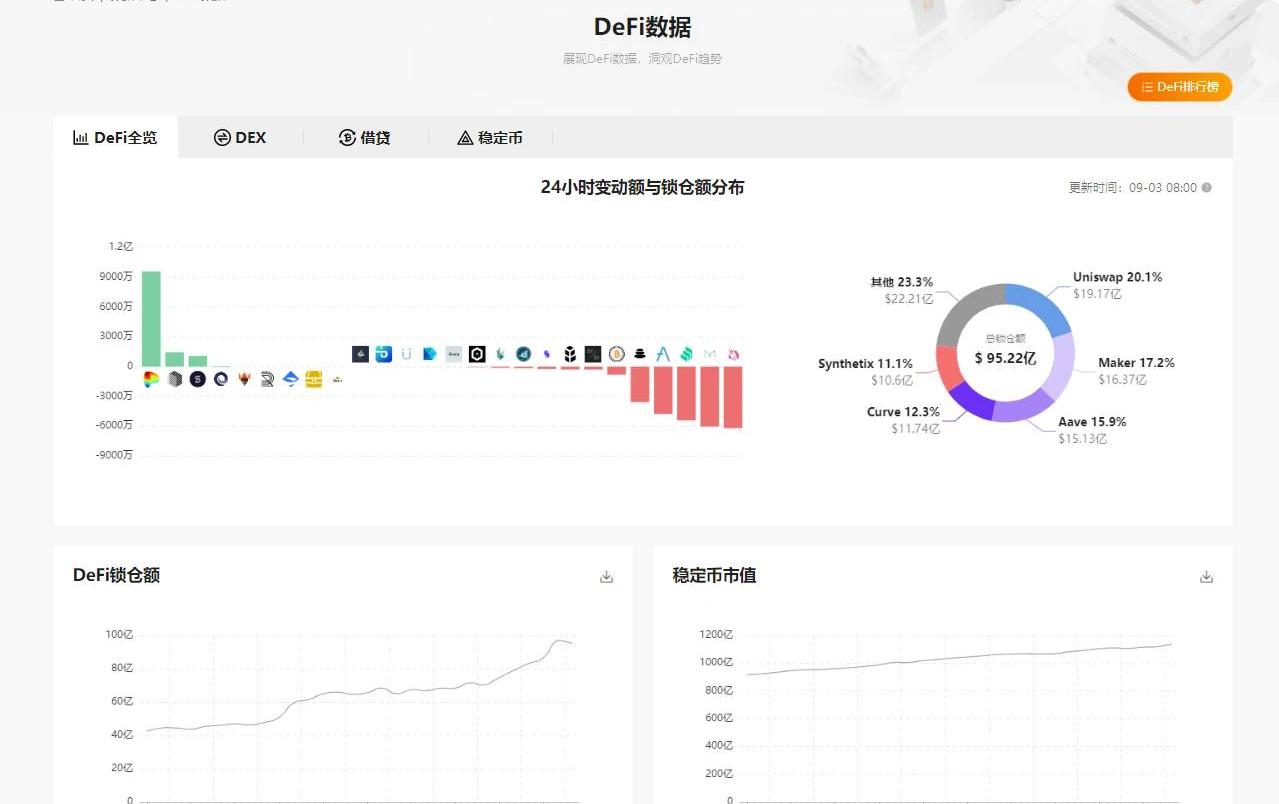

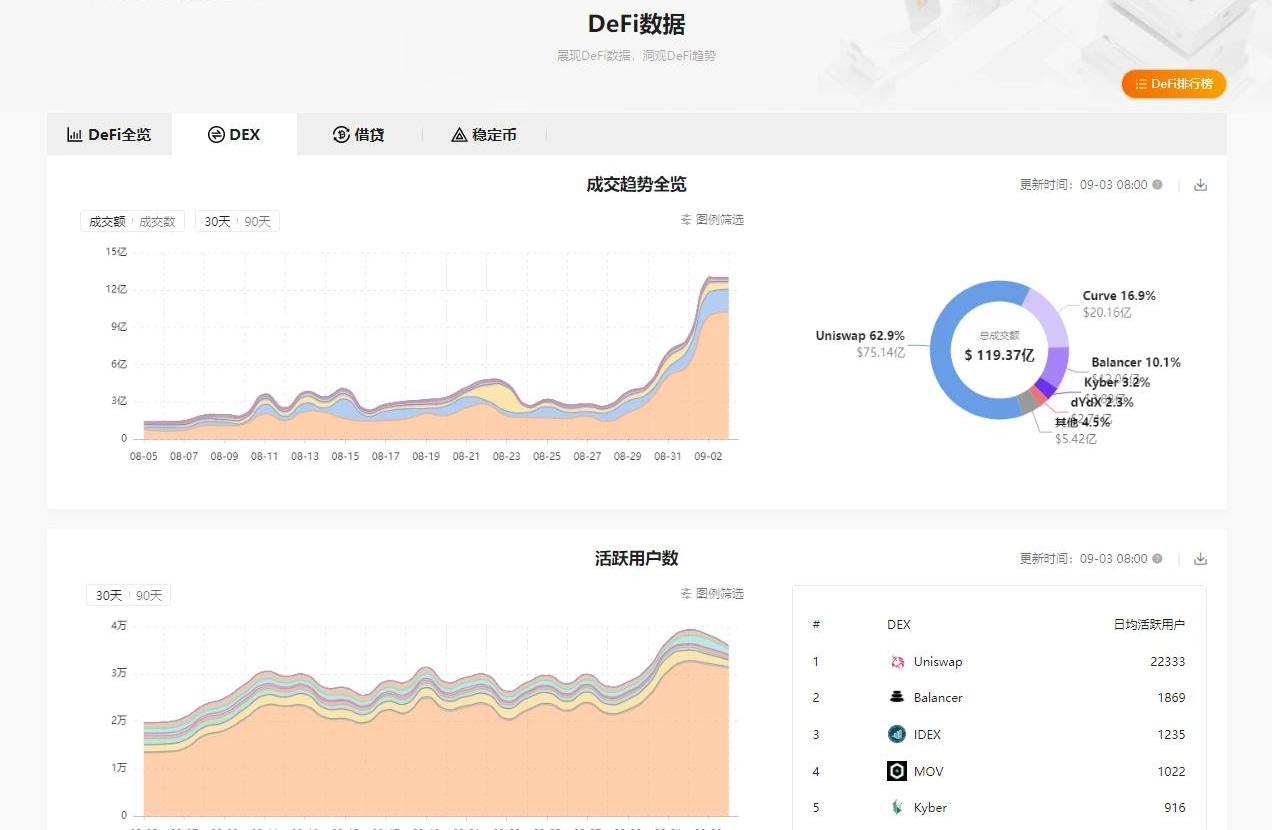

前言QKL123區塊鏈排行榜包括區塊鏈項目、交易平臺、礦池、礦機、DeFi、媒體、區塊鏈錢包和Staking項目等九大榜單。本次榜單報告針對其中的「DeFi」、「區塊鏈項目」和「交易平臺」三個板塊進行重點分析。8月榜單報告中DeFi板塊新加入「鎖倉額」和「活躍用戶」兩個維度的數據分析(均來自來自QKL1238月初新上線的「DeFi數據中心」(如圖2-8/2-9所示));區塊鏈項目板塊中新加入「PuellMultiple」數據分析,將從礦業生態收益角度探索比特幣市場周期,該指數將在9月上線QKL123數據中心-特色指標(如圖3-10所示)。交易所板塊中新加入「持倉額」和「爆倉額」兩個維度的數據分析,數據來自QKL123期貨合約數據中心(如圖4-9所示)。本次月報所有數據截取時間段均為8月1日-8月31日(正文中不再注明)。一、報告概要

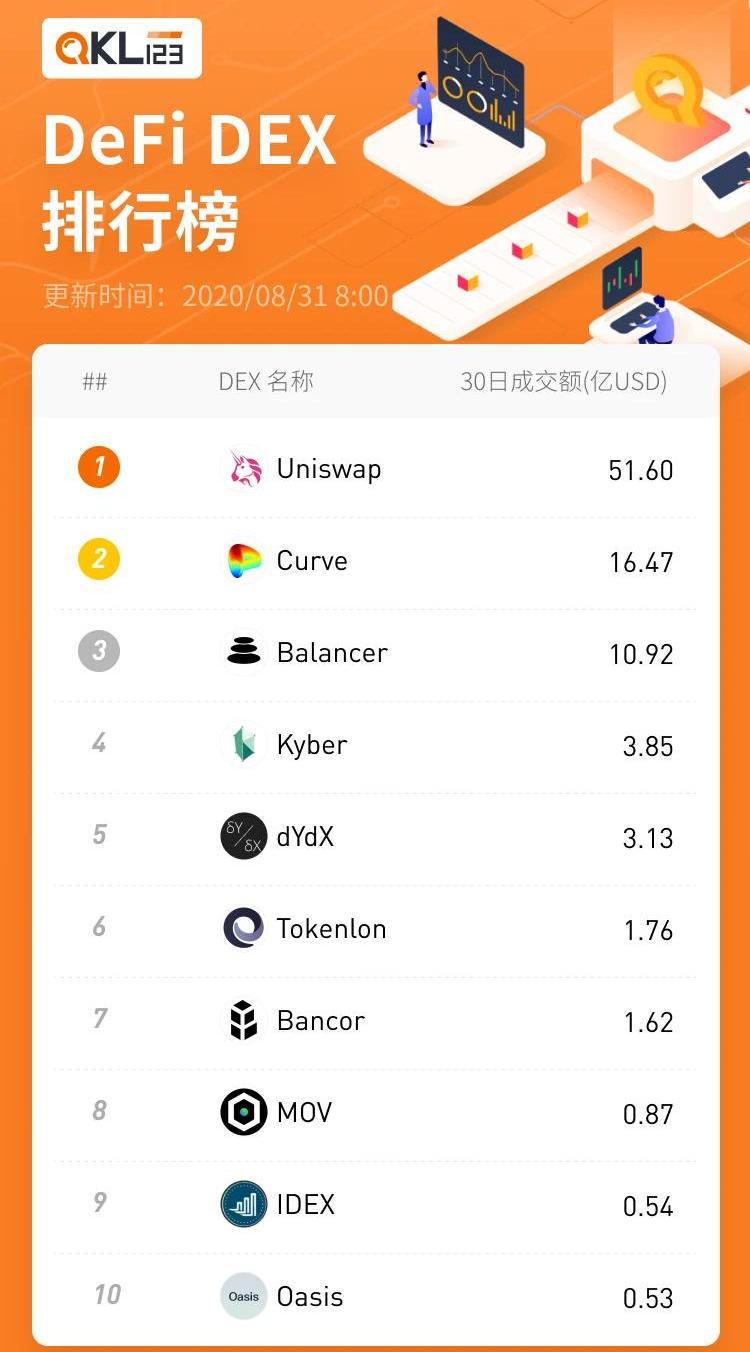

DEX榜單排名前十位的項目30日成交額均超過5000萬美元,與同期相比增長1000萬美元。成交額超過10億美元的DEX有3個,比同期增長1個,分別是Uniswap、Curve和Balancer,其30日成交額分別為51.6億、16.47億和10.92億美元。流動性挖礦持續推高DEX成交量,并于8月31日達到高潮,其中基于比原鏈的MOV比同期增長31.8%;Uniswap相比同期增長量最多,達到34.66億美元,并于月末單日成交量超過中心化交易所Coinbase,可謂是DEX行業的里程碑事件。區塊鏈項目榜單排名前十位的項目與7月榜單相比,整體變化較大:DOT8月上市直接進入前十;ADA和BNB的市值已經掉出前十。榜單項目流通市值全部超過34億美元,與同期相比增長3億美元。流通市值超過100億美元的項目有4個,與同期相同。隨著DeFi持續走熱,流動性挖礦推高ETH需求,鏈上交易量和gas猛增,ETH市值也隨之上漲7.27%;LINK作為DeFi理財協議池中的常見代幣,市值也比同期上漲了75%;DOT作為公鏈新秀,上市之初便進入流通市值前十,相信波卡生態也很快會出現百花齊放的場面。交易平臺榜單排名前十位的交易所與7月榜單相比,排名沒有發生變化。但綜合評分方面稍有變化,榜單首次出現90分以上交易所,為OKEx;綜合評分80分以上的交易所仍然有4個,分別是OKEx、Huobi、Binance、BitMEX;其中OKEx、Huobi、Binance、Liquid、Kraken和CoinbasePro的綜合評分均有所提升。在DEX的沖擊下,中心化交易所活躍度和交易量均受到沖擊,在交易所平臺幣公鏈上布局DeFi或許是其破局之路,三大交易所已均有行動,拭目以待。主流交易所加快DeFi幣種在二級市場的上線,或許也是對這種局面做出的一種妥協。二、DeFi

Steadefi:協議已被利用,所有資金目前都面臨風險:金色財經報道,杠桿收益聚合商Steadefi發布推文警告稱:協議已被利用,所有資金目前都面臨風險,鏈上消息已發送至攻擊者錢包地址進行協商。協議部署者錢包(也是協議中所有保險庫的所有者)已被泄露。剝削者已將所有金庫(借貸和策略)的所有權轉移到他們控制的錢包中,并繼續采取各種僅限所有者的操作,例如允許任何錢包能夠從借貸金庫借入任何可用資金。目前,Arbitrum 和 Avalanche 上的所有可用借貸能力已被剝削者耗盡,資產被交換到 ETH 并橋接到以太坊。存款人的金庫尚未耗盡(截至目前),因為剝削者沒有從該金庫提取存款的僅限所有者的功能。

鏈上數據顯示,截至發稿時,該協議已損失至少 334,000 美元。[2023/8/8 21:31:00]

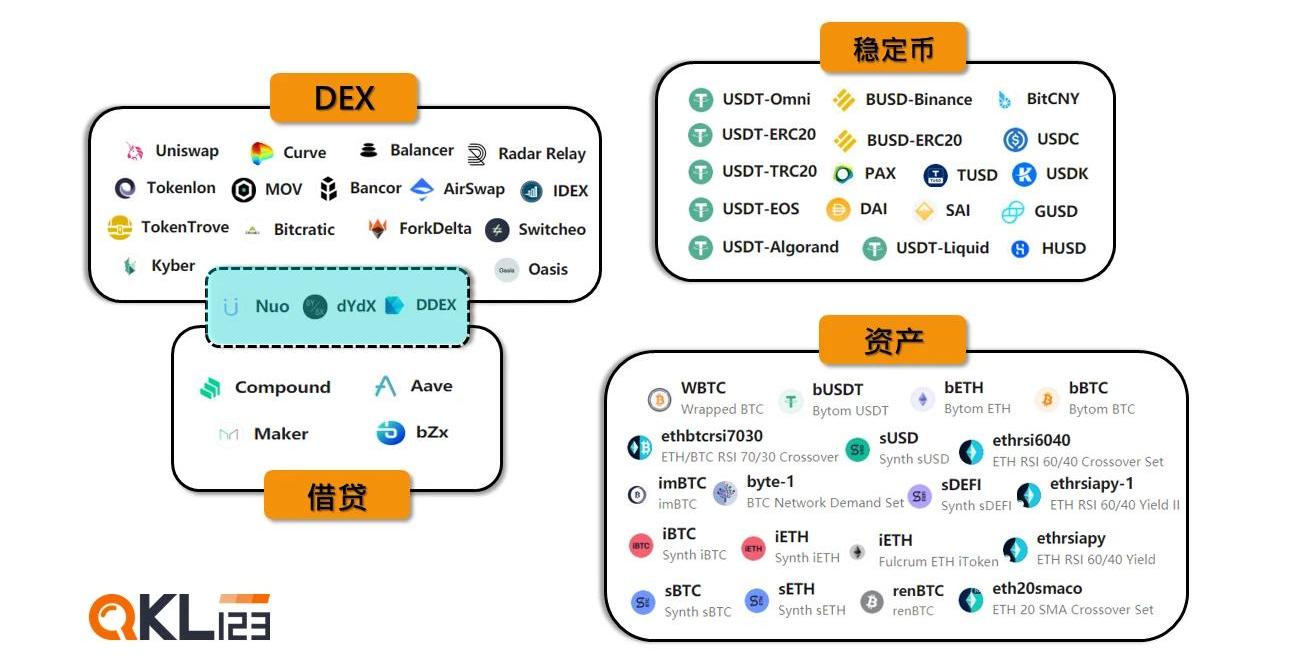

2.1DeFi行業圖景圖2-1DeFi行業圖景

本次行業圖景中DEX板塊新加入IDEX、Kyber和RadarRelay三個項目,項目均取自QKL123DeFi排行榜和DeFi數據中心,排行榜中除資產類項目僅取流通市值前19位,其他「DEX」、「借貸」和「穩定幣」板塊的DeFi項目全部收錄;此外,行業圖景涵蓋DeFi數據中心全部26個項目。2.2DEX排行榜圖2-2DEX排行榜

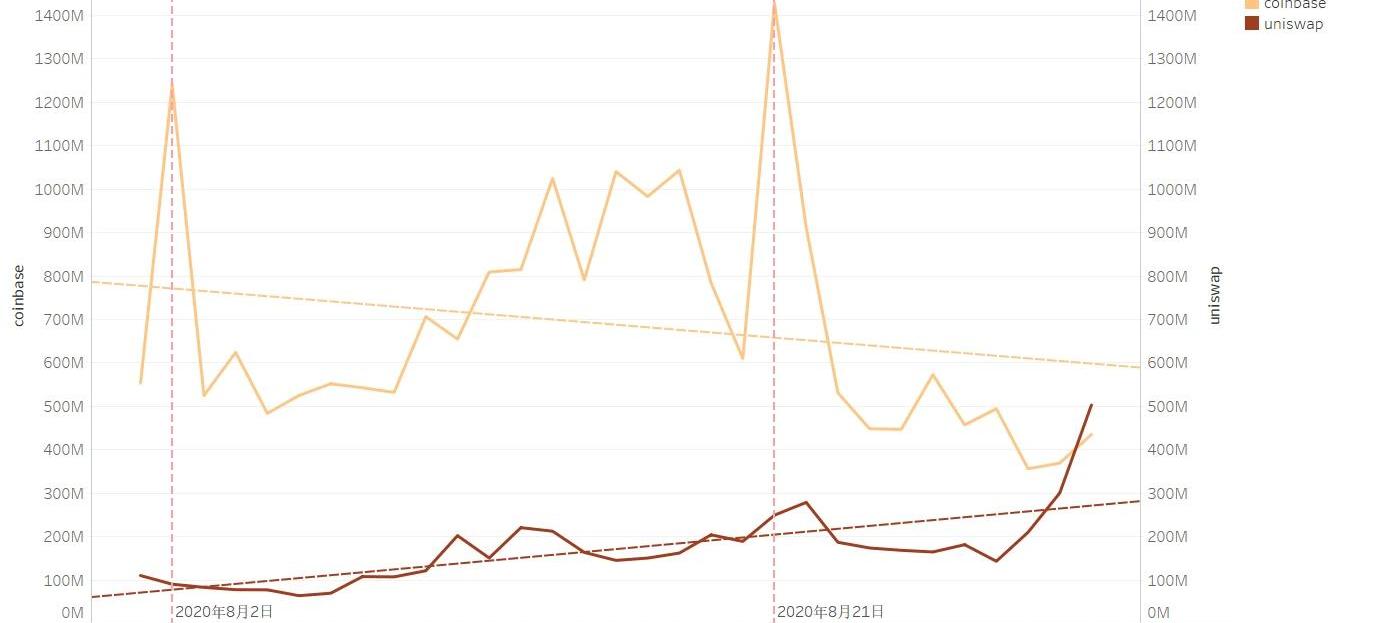

注明:DEX排行榜以30日交易額作為唯一維度,對截至目前QKL123DEX庫中收錄的18個項目進行排名。DEX榜單排名前十位的項目分別是Uniswap、Curve、Balancer、Kyber、dYdX、Tokenlon、Bancor、MOV、IDEX和Oasis。與7月榜單相比,Kyber和IDEX前進一位,分別位于第4位和第9位;30日成交額均超過5000萬美元,與同期相比增長1000萬美元。成交額超過10億美元的DEX有3個,比同期增長1個,分別是Uniswap、Curve和Balancer,其30日成交額分別為51.6億、16.47億和10.92億美元。流動性挖礦持續推高DEX成交量,并于8月31日達到高潮,其中基于比原鏈的MOV比同期增長31.8%;Uniswap相比同期增長量最多,達到34.66億美元,并于月末單日成交量超過中心化交易所Coinbase,可謂是DEX行業的里程碑事件。2.3DEX成交量分析UNI成交量與Coinbase成交量走勢對比圖2-3Coinbase與Uniswap成交量走勢

數據:Wintermute在2022 DeFi漏洞利用損失排行榜上位列第五:金色財經報道,據PeckShieldAlert分享數據顯示,遭黑客攻擊損失1.6億美元的Wintermute在2022 DeFi漏洞利用損失排行榜上位列第五,排在其前面損失金額最高的四個加密項目分別是Ronin Network(6.24億美元)、Wormhole Bridge(3.2億美元)、Nomad Bridge(1.9億美元)、以及BeanstalkFarms(1.82億美元)。[2022/9/21 7:10:58]

數據來源:QKL123上圖為8月以來Coinbase和Uniswap成交量的走勢圖,從圖中可以看出,Coinbase成交量整體呈下行趨勢,UNI成交量呈上漲趨勢;此外,在比特幣波動大的時候對中心化交易所Coinbase的影響特別大,尤其是8月2日比特幣放量下跌和8月21日比特幣創短期新高的時候,成交量也隨之劇增,或者說Coinbase本身是比特幣美元市場的代表,也是行情的發動地,價量關系高度相關。另一方面,流動性挖礦不斷沖擊著CEX的成交量,推高DEX的交易需求,8月末YFI和YFII等聚合器的治理代幣暴漲以及Sushi開啟挖礦使DEX交易量達到短期高潮,并于最后一日UNI的交易量超過Coinbase的成交量,在DEX行業或許是一個里程碑事件。榜單TOP10DEX成交量走勢圖2-4榜單TOP10DEX成交量

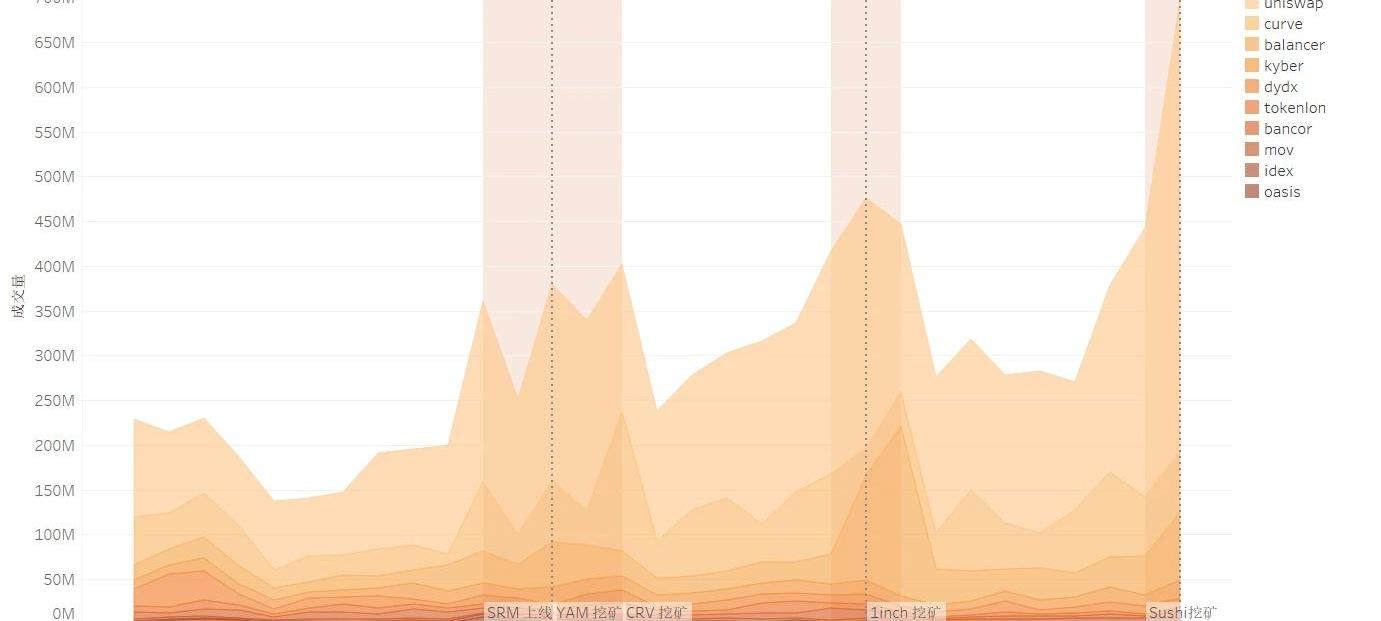

數據來源:QKL123上圖為榜單TOP10DEX近一個月成交量走勢,整體來說呈現上漲趨勢,并在8月31日達到峰值,接近7億美元。從分布上來看,呈現3個波峰:第一個波峰在8月11日-8月15日,主要由三個基本面事件推動,分別是FTX的DeFi項目SRM八所齊上線、YAM開啟挖礦和CRV開啟挖礦;第二個波峰在8月21日-8月23日,主要由1inch開啟挖礦推動;第三個波峰在8月30日-8月31日,主要由Sushi挖礦推動。2.4DeFi鎖倉額分析圖2-5DeFi鎖倉額

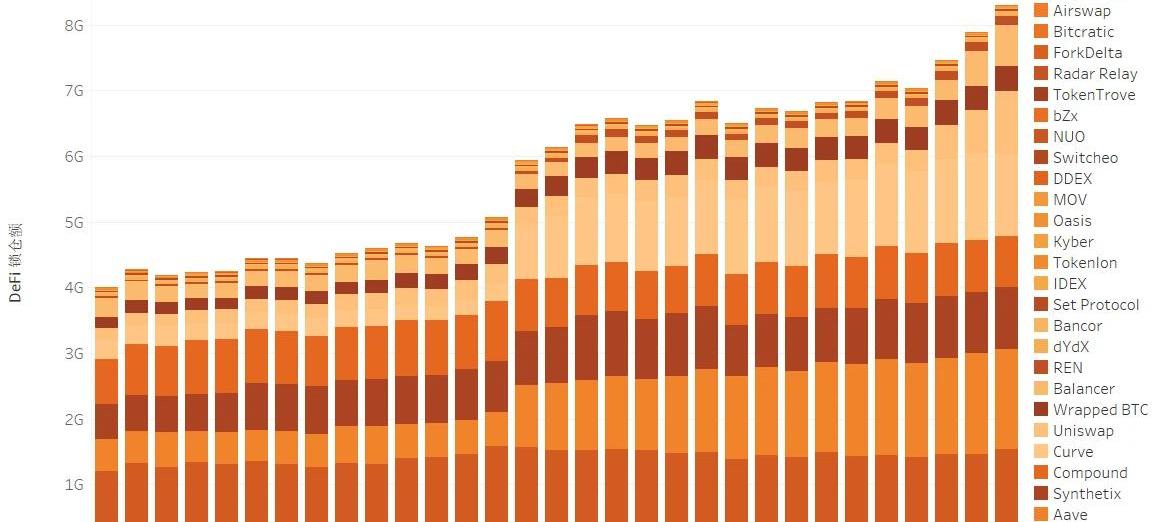

數據來源:QKL123上圖為DeFi近一個月鎖倉額,涵蓋QKL123DeFi數據中心(如下文2.6圖2-8所示)26個項目數據。可以看出,DeFi鎖倉額8月整體呈上升趨勢,從月初開始鎖倉近4億美元,到月末已經超過8億美元,鎖倉量上漲超過一倍。DeFi鎖倉額是衡量DeFi行業發展的一個重要指標,但也從側面反映了DeFi行業泡沫的膨脹情況。2.5DeFi熱度分析ETH鏈上數據圖2-6ETH日均單筆gas費用與鏈上交易量

DeFi 概念板塊今日平均跌幅為1.21%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為1.21%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:TRB(+5.94%)、NMR(+3.03%)、SRM(+2.59%)。領跌幣種為:BNT(-8.05%)、AMPL(-7.54%)、UMA(-5.49%)。[2020/12/20 15:50:26]

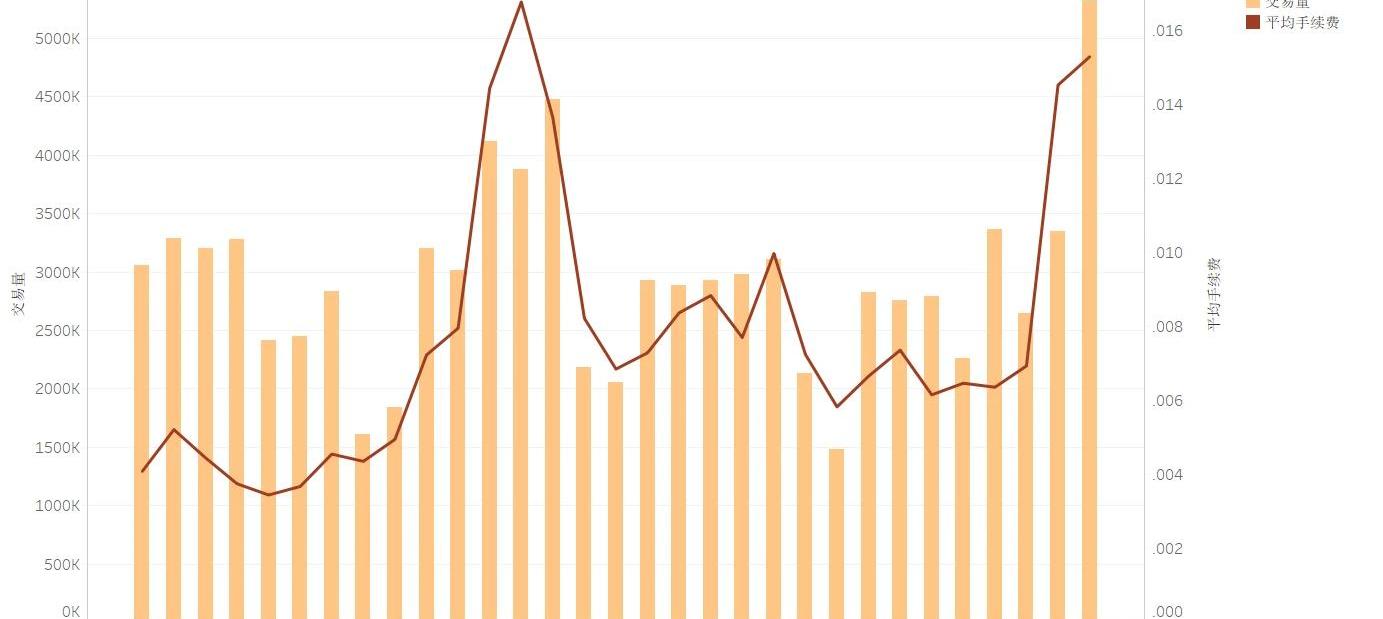

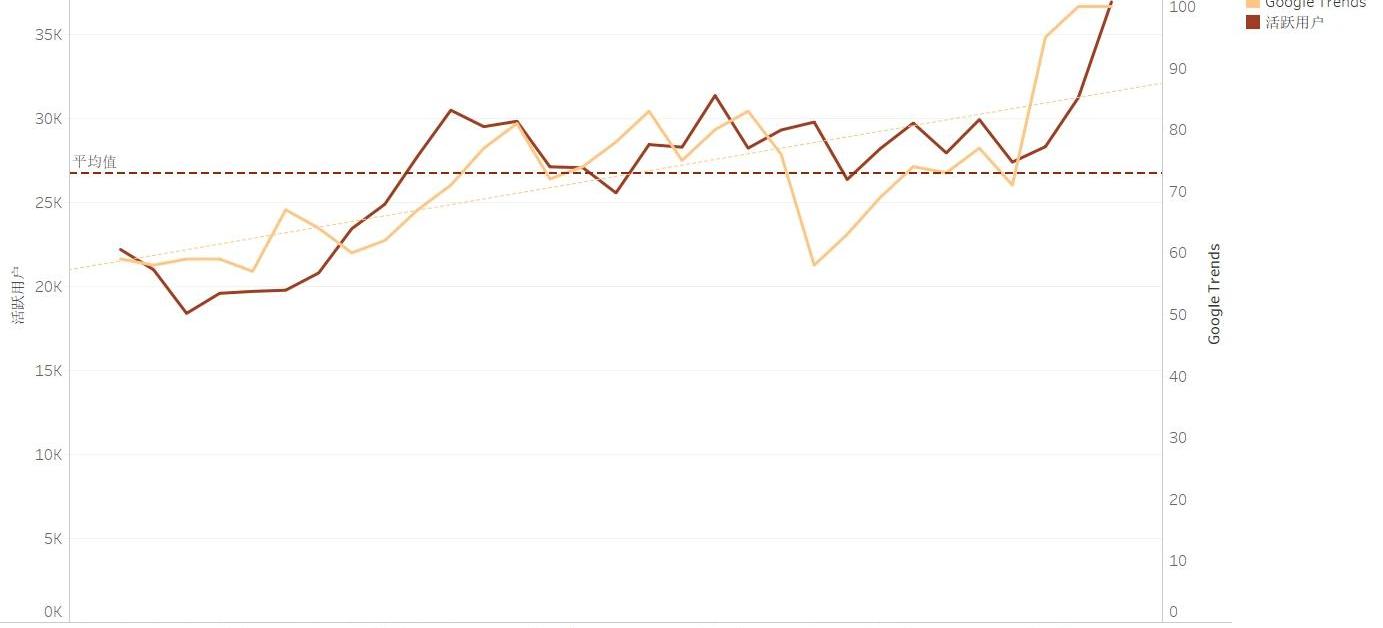

數據來源:QKL123上圖為ETH日均單筆gas費用走勢和近一個月ETH鏈上交易量,可以看出,Gas與交易量呈正相關關系,在交易量暴增的時候Gas費用也猛增。從分布來看,呈現的波峰狀態與DEX成交量完全一致,背后的推動力也是流動性挖礦需求。因此,ETH日均單筆gas費用與鏈上交易量走勢也從側面反映出DeFi流動性挖礦的火熱程度。DeFi活躍用戶與搜索趨勢圖2-7DeFi活躍用戶與搜索趨勢

數據來源:QKL123,GoogleTrends上圖為DeFi活躍用戶與搜索趨勢,活躍用戶數據來自DeFi數據中心-DEX(如下圖2-9所示)。DeFi活躍用戶直接反映了DeFi的火熱程度,從趨勢上來看與搜索趨勢一致,都呈上升趨勢。此外,如圖所示榜單TOP10DEX的8月日均活躍用戶量為26,000左右。2.6DeFi數據中心展示頁DeFi數據中心全覽展示頁圖2-8DeFi數據中心全覽

數據來源:QKL123DeFi數據中心DEX展示頁圖2-9DeFi數據中心DEX

數據來源:QKL123三、數字貨幣市場3.1區塊鏈項目排行榜圖3-1區塊鏈項目排行榜

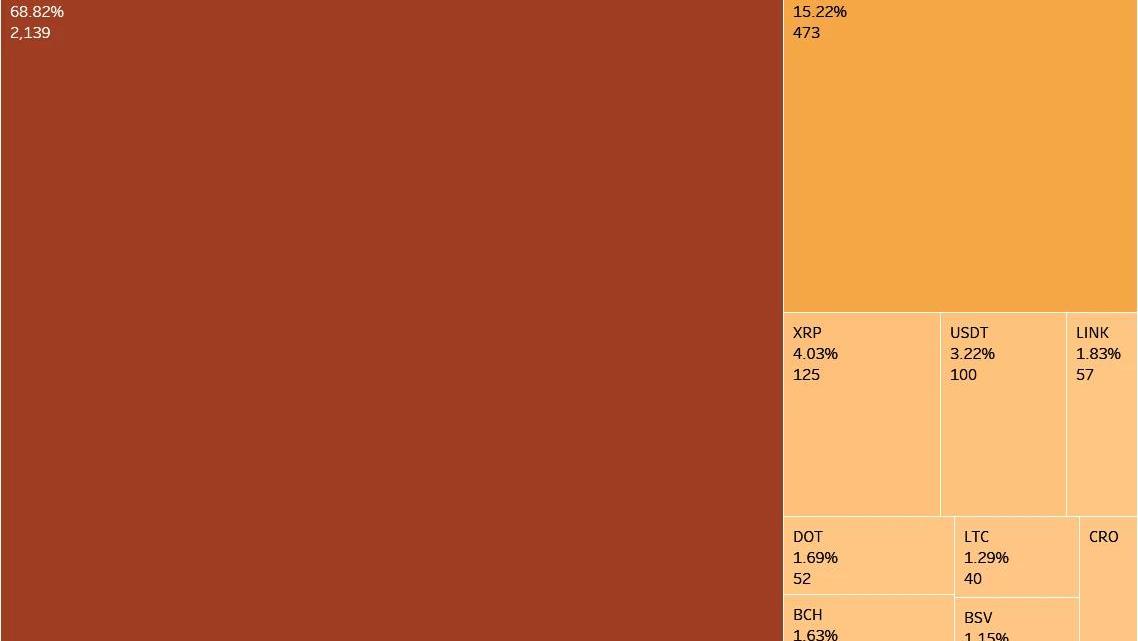

注明:區塊鏈項目排行榜以項目市值作為唯一維度,對截至目前QKL123項目庫中收錄的5975個項目進行排名(項目庫收錄項目數量比同期增長近300個)。區塊鏈項目榜單排名前十位的項目分別是BTC、ETH、XRP、USDT、LINK、DOT、BCH、LTC、BSV和CRO。與7月榜單相比,整體變化較大:DOT8月上市直接進入前十;ADA和BNB的市值已經掉出前十。榜單項目流通市值全部超過34億美元,與同期相比增長3億美元。流通市值超過100億美元的項目有4個,與同期相同,分別BTC、ETH、XRP和USDT,其市值分別為2138.88億、472.92億、125.28億和100.11億美元。隨著DeFi持續走熱,流動性挖礦推高ETH需求,鏈上交易量和gas猛增,ETH市值也隨之上漲7.27%;LINK作為DeFi理財協議池中的常見代幣,市值也比同期上漲了75%;DOT作為公鏈新秀,上市之初便進入流通市值前十,相信波卡生態也很快會出現百花齊放的場面。3.2項目市值分析圖3-2榜單TOP10區塊鏈項目市值占比

AOFEX抵押平臺幣OT參與DeFi流動性挖礦已啟動三期:據官方消息,AOFEX自啟動抵押平臺幣OT參與DeFi流動性挖礦活動以來,已成功啟動三期并穩定運行。第一期為CRV流動性挖礦,今日年化收益率為95.3%,。第二期為UNI流動性挖礦,今日年化收益率為91.9%,第三期今日為SUSHII流動性挖礦,今日年化收益率為265.1%。OT現報價15.45AQ。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/21]

數據來源:QKL123QKL123區塊鏈項目榜單前十的項目占據整個加密貨幣市場市值90%左右,其中BTC占據前十項目市值的68.82%,比7月下降1%。與7月相比,整體變化較大:DOT8月上市直接進入前十,占比1.69%;排名最末的CRO占比1.12%,勉強進入前十;此外,ADA和BNB的市值已經掉出前十。最近一個月ETH依然作為龍頭,幣價在月末創出近一年來的新高,引領整個加密貨幣市場前進。BTC市值圖3-3BTC市值占比走勢

數據來源:QKL123,TradingView上圖為BTC市值占比(整個加密貨幣市場)走勢圖,可以看出,最近一個月比特幣市值占比大幅下降,從63.92%跌至60.41%。市場上出現眾多十倍、百倍的區塊鏈項目,甚至千倍的YFI項目,近歷時43天幣價就已經超過比特幣,最高時達到3倍以上,都對比特幣市值占比進行一定程度的擠壓。USDT市值圖3-4USDT市值變化

數據來源:QKL123,TradingView上圖為USDT市值變化走勢圖,可看出其呈現階梯狀上升的增發趨勢,在7月僅有91.9億的市值,至8月末已增發至10億美元左右,增發比例為8.8%。相對3月份來說,增發比例超過一倍。DOT市值分析圖3-5DOT/BTC價格走勢

數據來源:QKL123圖3-6DOT通證解鎖曲線

潘超:開發者開發DeFi應用沒有任何運營?檻:據官方消息,在由OKEx主辦的“后疫情時代:DeFi的機遇與挑戰”社群活動上,MakeDao中國區主管潘超表示,Maker是一個底層協議,任何應用都可在其基礎上進行開發,實際上90%的DeFi應用都使用Dai。對開發者而言,開發一個DeFi應用是沒有任何運營?檻,可以使用已有開源工具進行快速迭代和利用天生網絡效應。從用戶?度而言,只需要十幾個助記詞就可以擁有一個賬戶,進行轉賬、交易、借貸等。這是任何傳統金融都無法實現的開發性,沒有限制、沒有偏?。鎖倉市值分布只是衡量去中心化一個維度。[2020/4/30]

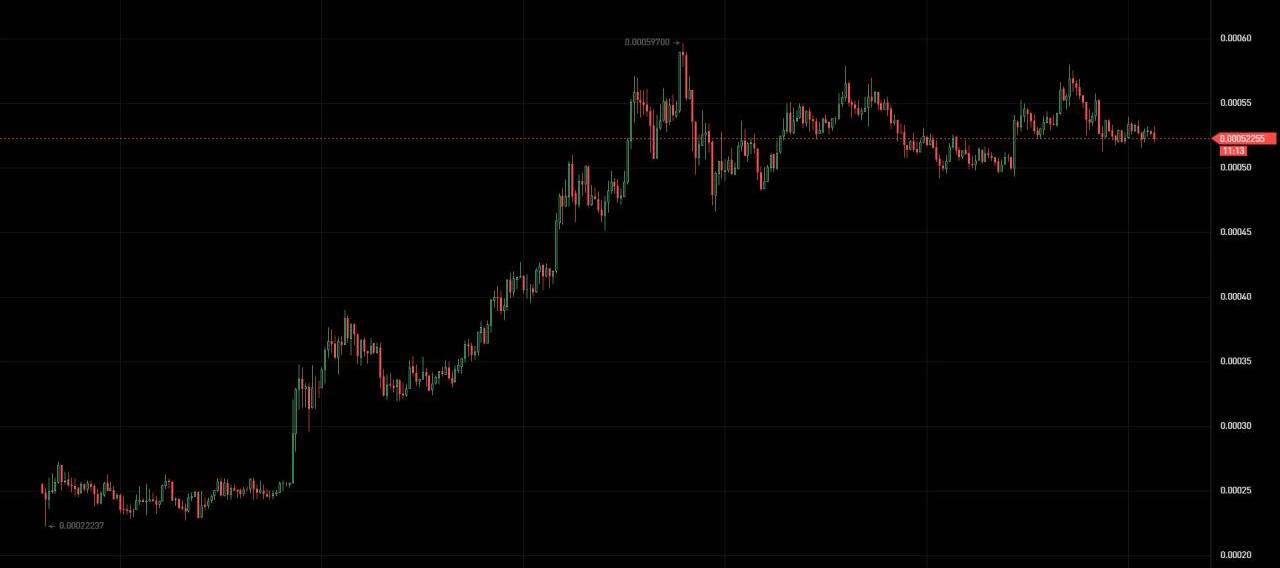

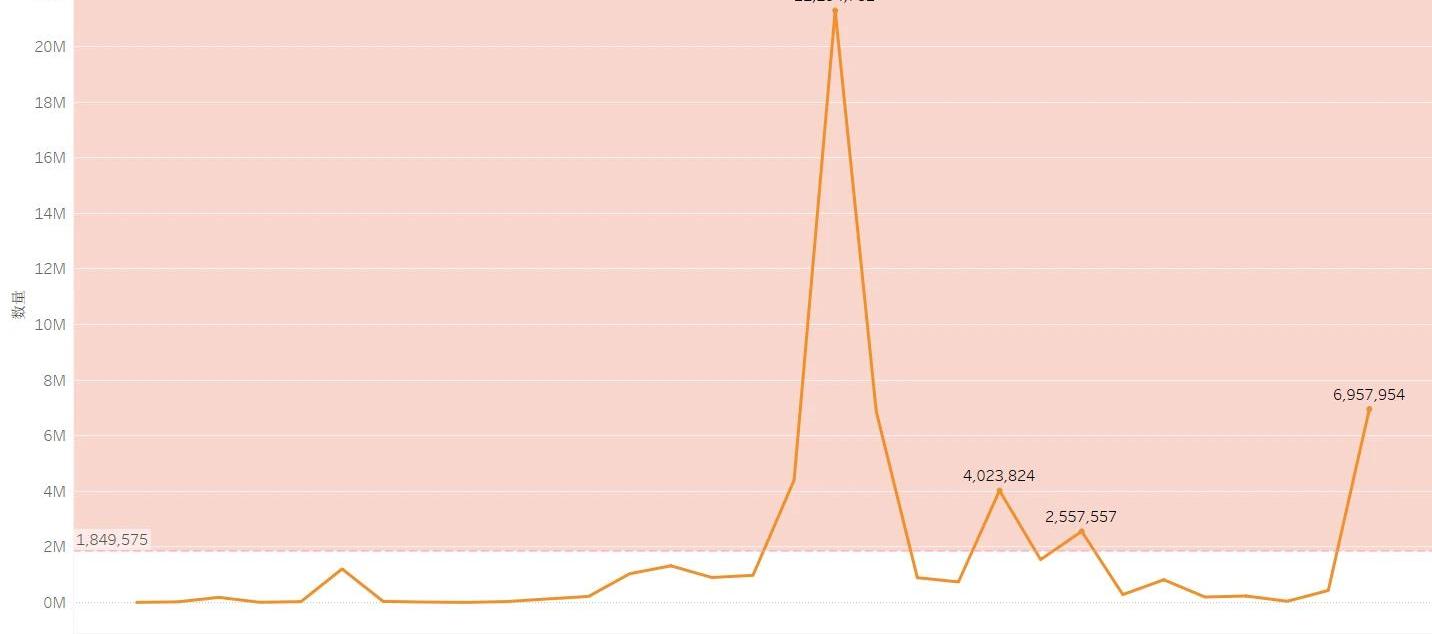

數據來源:QKL123,polkadot.subscan上圖為DOT/BTC價格走勢和DOT通證解鎖曲線,可以看出影響其流通市值增長的兩個因素都具備。一方面,DOT的價格不斷上漲(即使從幣本位來看);另一方面,DOT通證不斷解鎖,流通量越來越大。8月日均解鎖代幣數量為1,849,575,其中超過日均解鎖數量的有4天,單日最高解鎖數量達到21,294,782,是日均解鎖數量的11.5倍,未來波卡的流通市值會越來越大。3.3主流機構數據分析灰度信托圖3-7灰度信托BTC持倉量與OTC溢價率

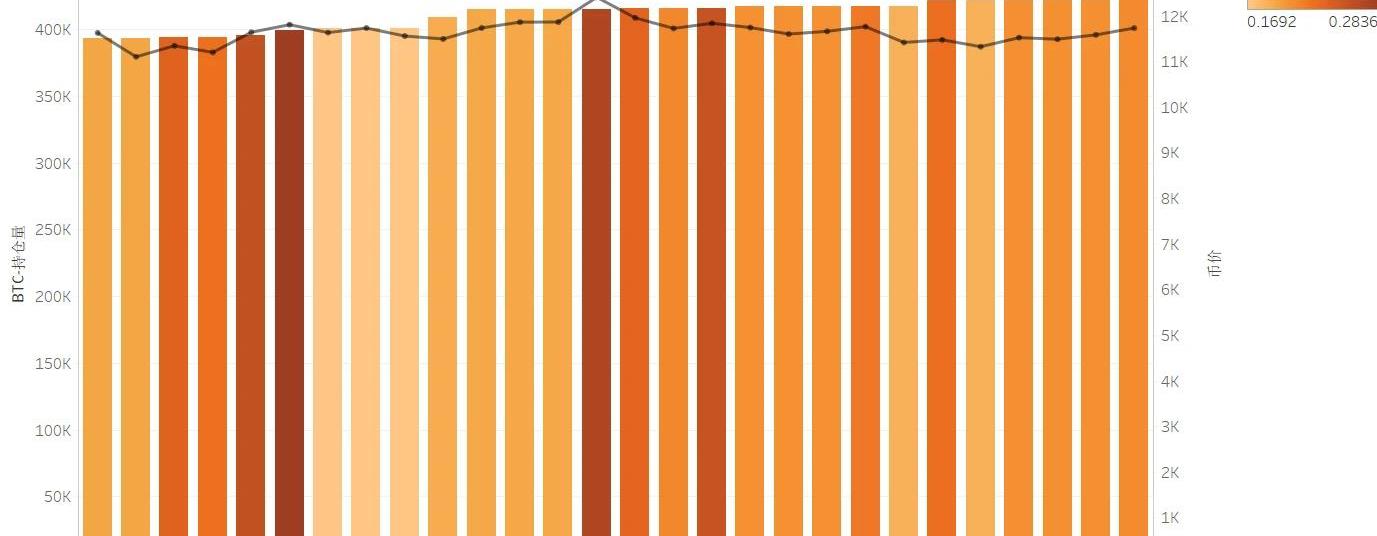

數據來源:QKL123(如3.5中圖3-10所示)上圖為灰度信托8月以來BTC持倉量與OTC溢價率,由于灰度信托特殊的投資機制,認購份額不可贖回,因此其持倉量呈現不斷上漲的狀態,8月以來一度突破42萬BTC,鎖倉量占據BTC供應量的5%,對BTC生態來說無疑是個長期的利好。此外,其OTC溢價率也呈現出周期性波動的情況,長期以來維持在16.92%以上,尤其是BTC價格短期上漲的情況下,OTC溢價率也會在短期形成一個峰值,8月最高達到28.36%。CME圖3-8CME比特幣期貨持倉量與成交額

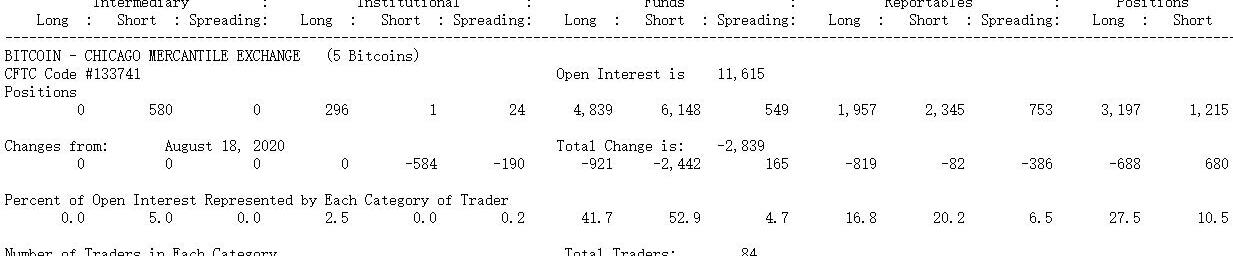

數據來源:QKL123,skew表3-9CME比特幣期貨最近持倉變化

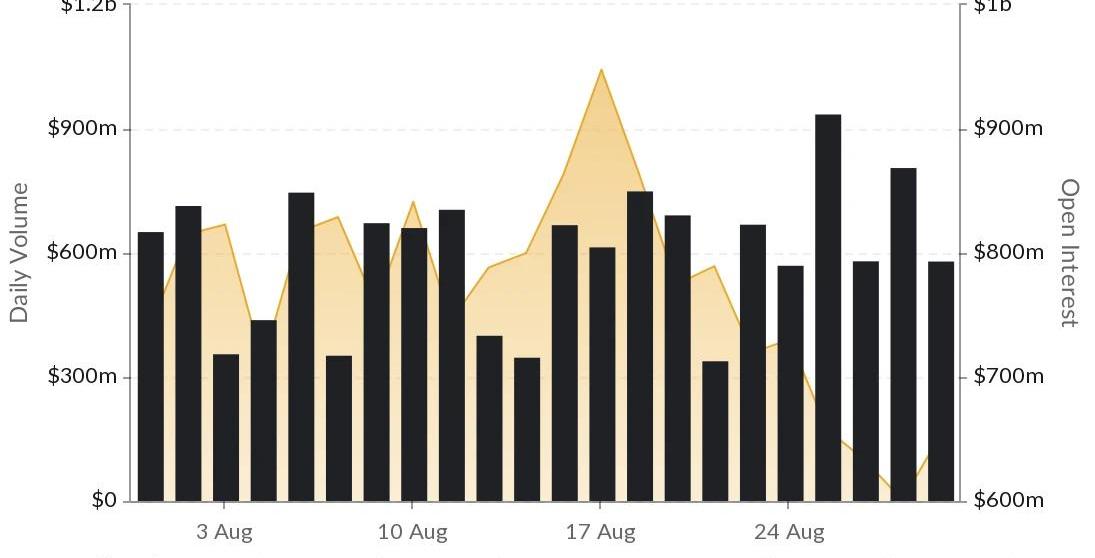

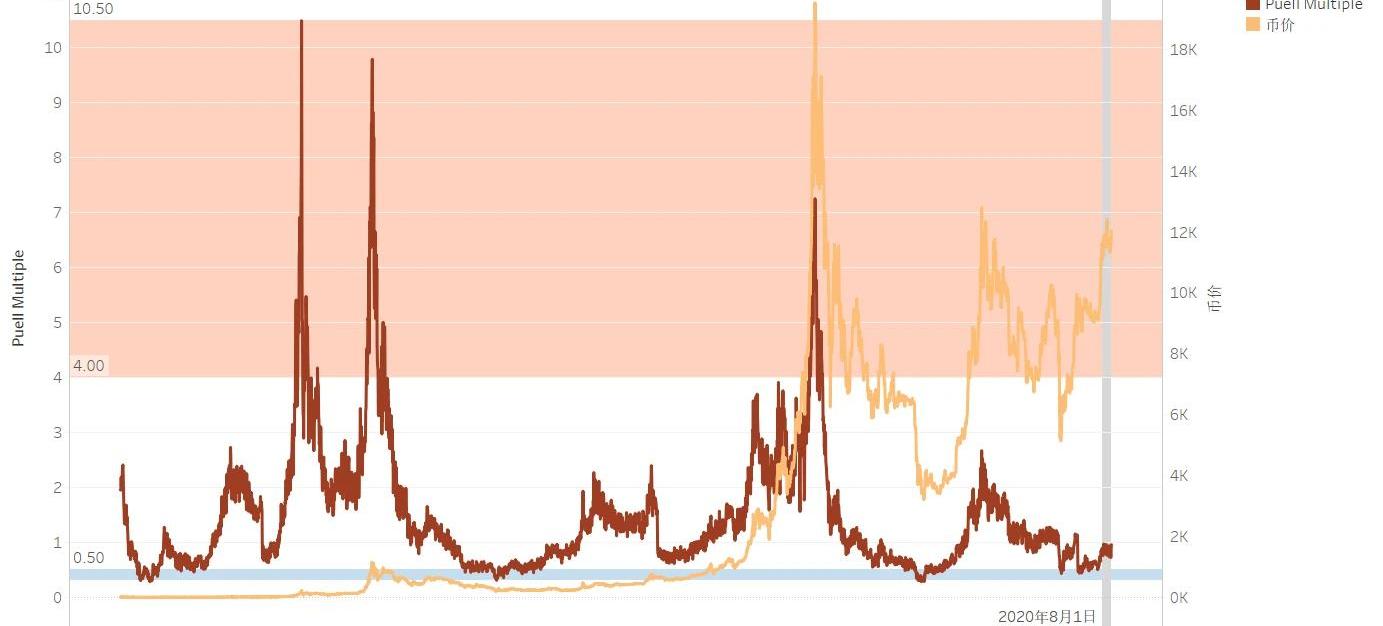

數據來源:QKL123,CFTC上圖為CME比特幣期貨持倉量與成交額,可看出其成交額呈現出波動狀態,但相對穩定,基本在6億美金左右。其持倉量在8月17日達到短期峰值9.5億后開始持續下降,于6億美元左右企穩,配合表3-9可看出資管方和杠桿基金減倉了超過3000個空頭頭寸,杠桿基金和其他兩類主體減倉超過2400個多頭頭寸。綜上,反映出即使在傳統金融市場(比特幣處于高位震蕩區),投資人對其多空態度也保持不一。3.4礦業生態數據圖3-10PuellMultiple與比特幣價格

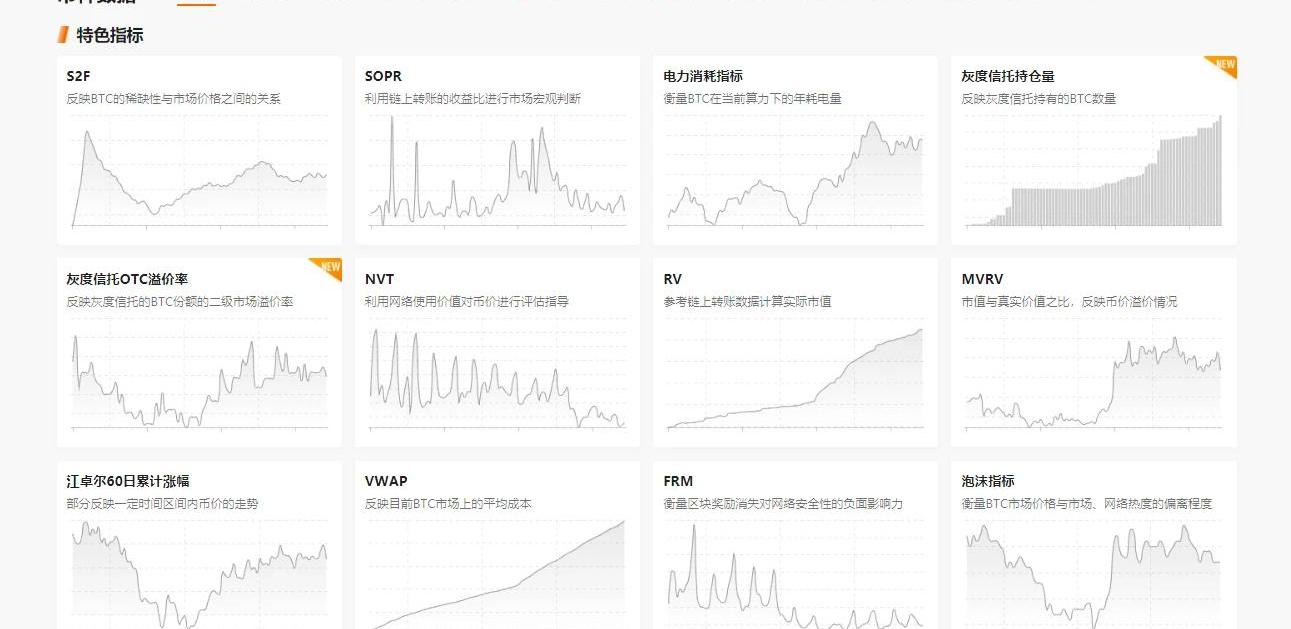

數據來源:QKL123注明:PuellMultiple將于2020年9月在QKL123數據中心-特色指標中上線(如3.5中圖3-10所示)。PuellMultiple著眼于比特幣經濟的供應方——比特幣礦工及其收入,從礦業收入的角度探索市場周期。理論認為,比特幣礦工需要承擔市場價格波動劇烈的采礦硬件固定成本,它們產生的收入會隨著時間影響價格。因此,當PuellMultiple處于或接近低位區(0.3-0.5)的時候,也預示著比特幣的市場價格周期可能處在相對低谷期。上圖為完整周期的PuellMultiple,可看出指數在打出低位區后,市場價格也伴隨著回暖,當前PuellMultiple處于0.8左右。3.5QKL123特色指標展示頁圖3-11QKL123特色指標

數據來源:QKL123四、加密貨幣交易所

4.1交易平臺排行榜圖4-1交易所排行榜

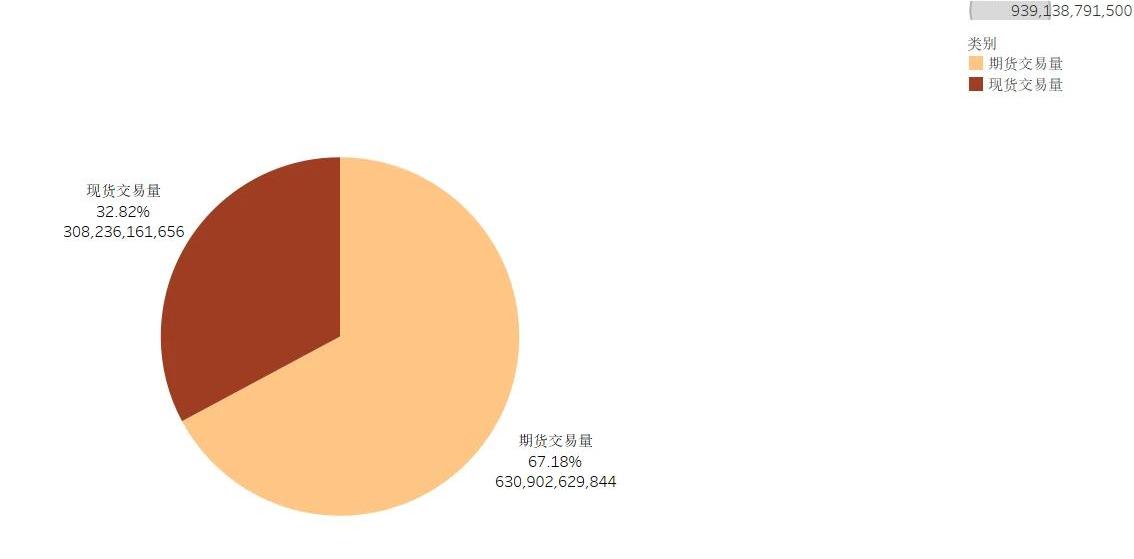

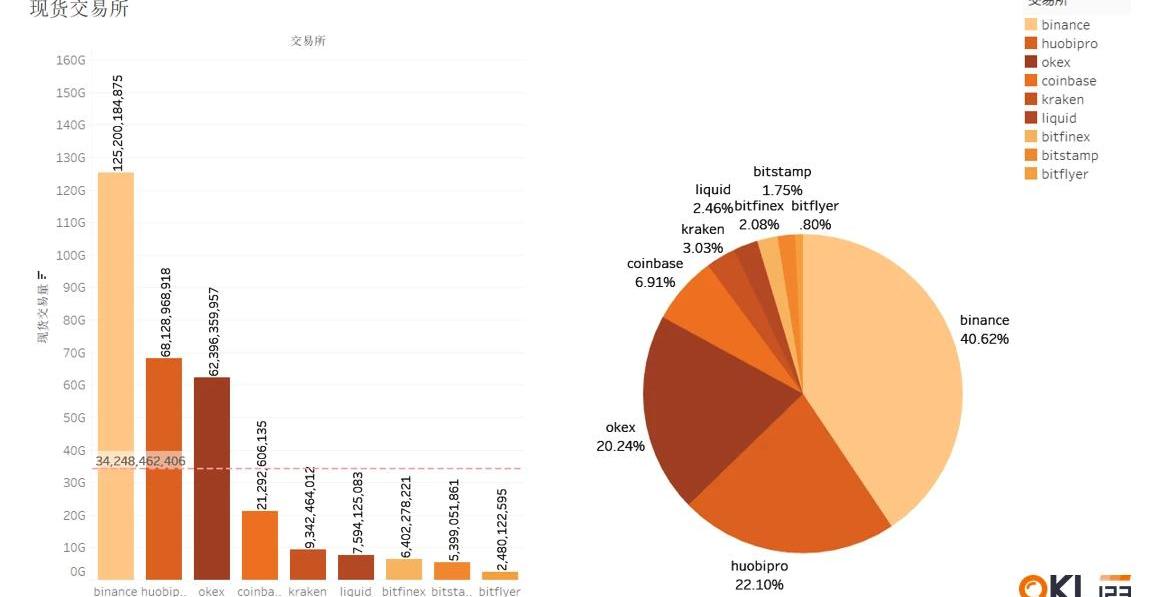

注明:區塊鏈交易平臺排行榜以QKL123綜合評分作為唯一維度((QKL123交易所綜合評分包含五大評分維度,分別為「幣種覆蓋」、「市場深度」、「存續時間」、「手續費用」以及「用戶活躍」),對截至目前QKL123交易所庫中收錄的390+交易所進行排名。交易平臺榜單排名前十位的交易所分別為OKEx、Huobi、Binance、BitMEX、Bitfinex、Liquid、Kraken、CoinbasePro、bitFlyer和Bitstamp。與7月榜單相比,排名沒有發生變化。但綜合評分方面稍有變化,榜單首次出現90分以上交易所,為OKEx;綜合評分80分以上的交易所仍然有4個,分別是OKEx、Huobi、Binance、BitMEX;其中OKEx、Huobi、Binance、Liquid、Kraken和CoinbasePro的綜合評分均有所提升。在DEX的沖擊下,中心化交易所活躍度和交易量均受到沖擊,在交易所平臺幣公鏈上布局DeFi或許是其破局之路,三大交易所已均有行動,拭目以待。4.2期現交易量分析圖4-2期現交易量占比

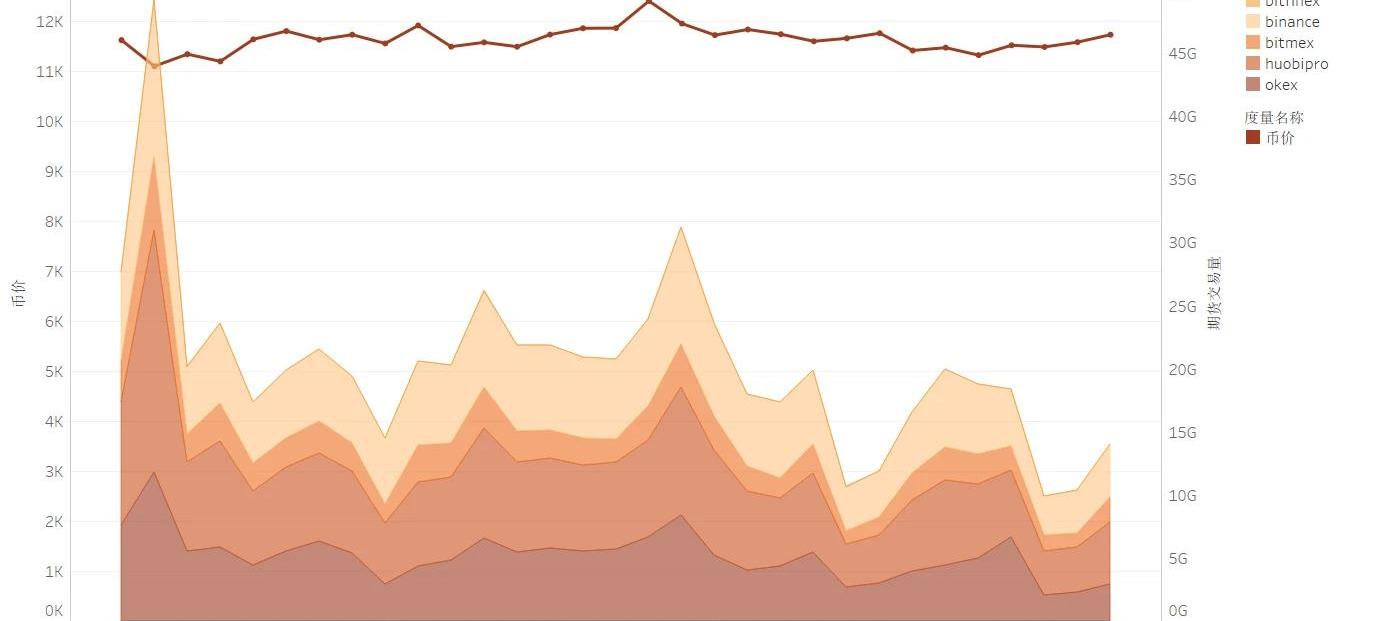

數據來源:QKL123上圖為8月期現交易量占比情況,榜單中前十交易所的期貨交易量和現貨交易量比重分別為67.18%和32.82%,相比7月份,現貨交易量占比上升2.82%,期貨交易量下降同量。一方面衍生品市場標的不斷在豐富,但同時最近一月主流交易所上線較多新的DeFi幣種,對于其現貨交易量有一定提升。圖4-3期貨交易量走勢

數據來源:QKL123圖4-4現貨交易量走勢

數據來源:QKL123上圖為8月現貨、期貨交易量走勢,交易量的走勢反映著投資者的市場情緒。可以看出,在8月2日和8月18日期貨走勢呈現明顯的雙峰形態,但現貨的波峰則更為密集。從基本面來說,影響期貨交易量的主要因素仍為幣價波幅;而最近一個月影響現貨交易量的關鍵因素為DeFi新項目的上線,其上線漲幅吸引大量投資者來二級市場參與現貨交易。4.3期貨交易所期貨交易量圖4-5期貨交易所成交量

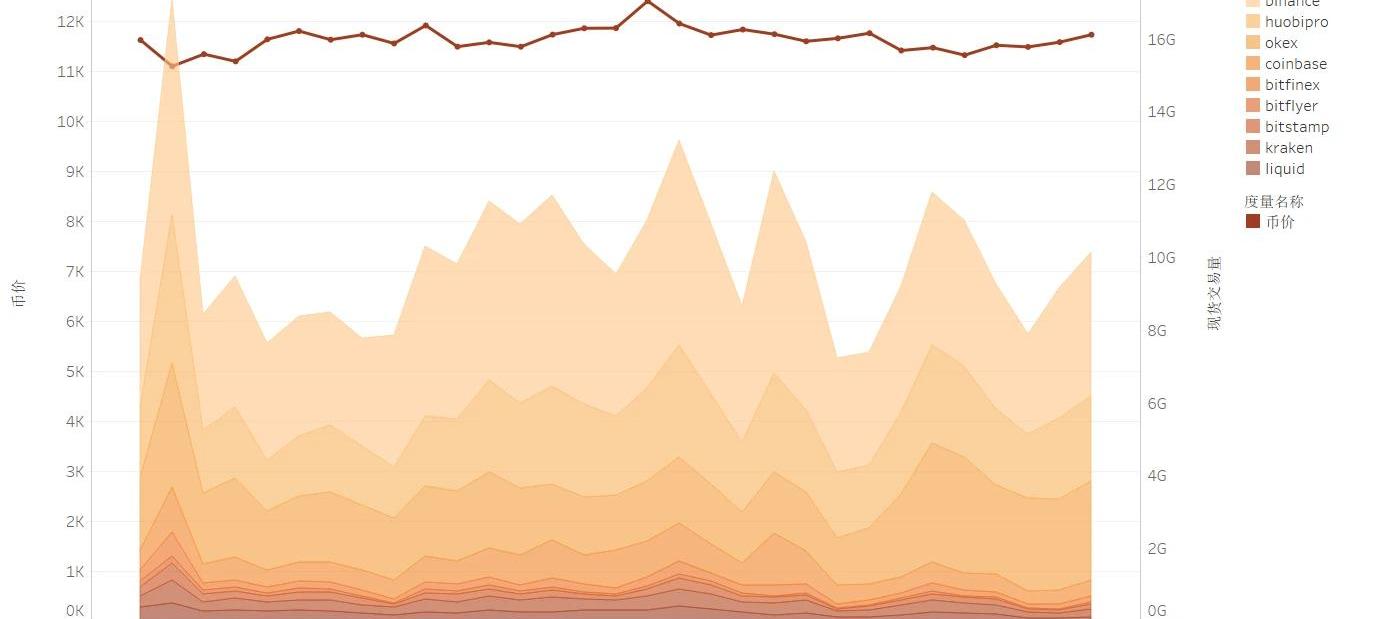

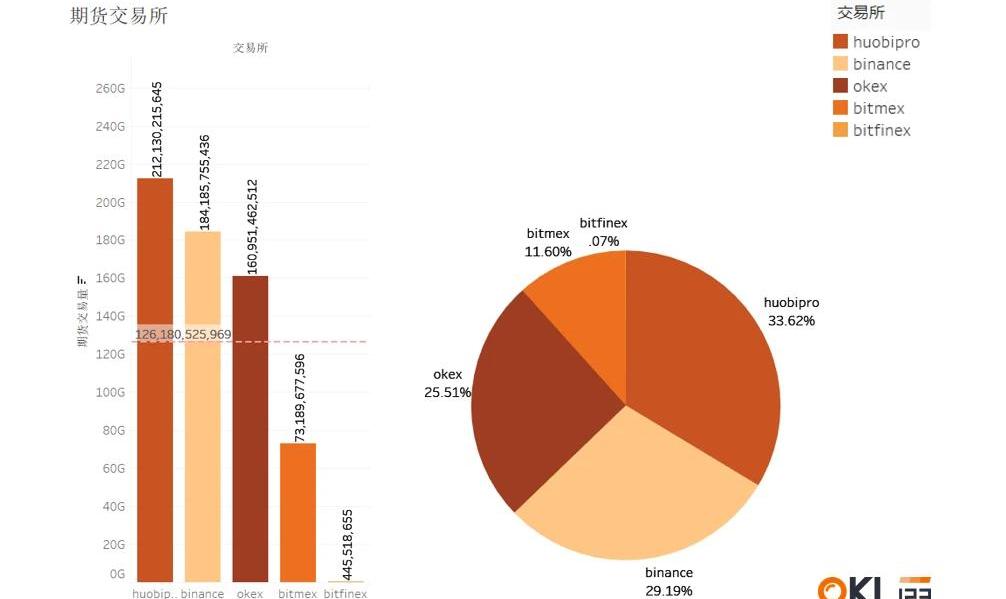

數據來源:QKL123上圖為近一個月榜單TOP10中期貨交易所交易量概況,5家期貨交易所近一個月的總交易額達6309.03億美元,比同期增長27.5%。期貨月均成交量為1261.81億美元,在月均成交量之上的交易所僅有榜單前三位,分別是HuobiPro、Binance和OKEx,其近一個月現貨交易量約為2121.3億、1841.86億和1609.51億美元,在五大期貨交易所交易量占比分別是33.62%、29.19%和25.51%。從期貨交易量占比分布上來說,Binance和OKEx有明顯提升,相比同期提高2.34%、0.76%;火幣相比同期下降2.16%。或與其是否上線DeFi相關期貨交易標的有較大的關系。持倉額與爆倉額圖4-6持倉額

數據來源:QKL123(如4.5中圖4-9所示)圖4-7爆倉額

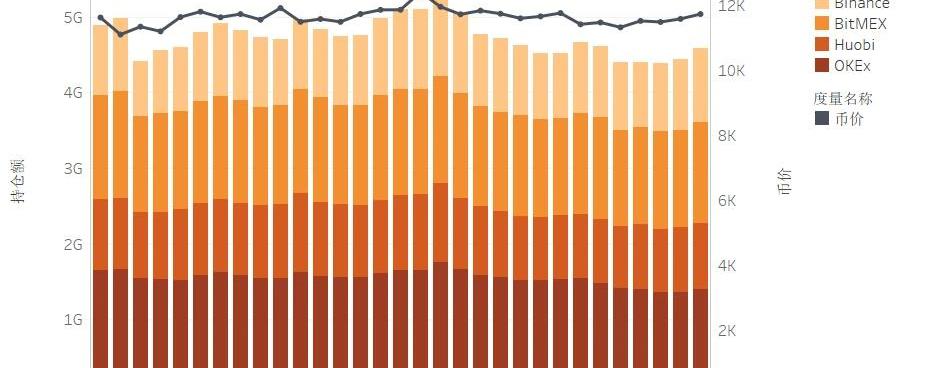

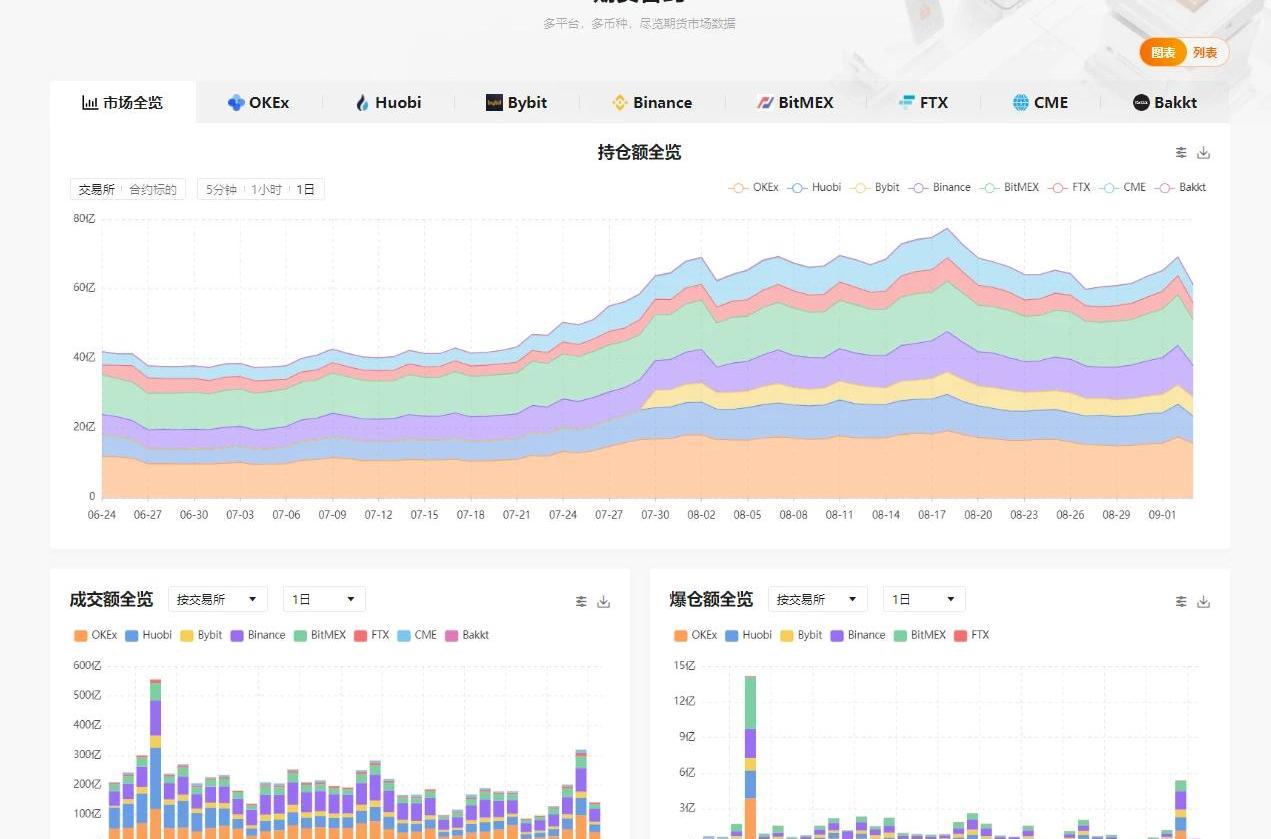

數據來源:QKL123(如4.5中圖4-9所示)上圖為四大期貨交易所8月持倉額與爆倉額概況。從持倉額上來看,可以8月19日為分界線將其分為兩個階段,在該節點之前哪怕歷經8月2日幣價急劇下跌市場持倉量依舊緩慢上漲,至8月19日(幣價創短期新高的后一日)達到短期峰值,之后隨幣價回撤而下降。從爆倉額上來看,8月整體市場整體情緒多為看漲,8月2日幣價急劇下跌導致市場多頭大規模爆倉,之后隨幣價上漲甚至創新高反而并沒有發生大規模爆倉;8月下半場幣價回撤,爆倉規模逐步縮小,結合持倉量可看出多頭持倉在逐步撤退。4.4現貨交易所圖4-8現貨交易所成交量

數據來源:QKL123上圖為近一個月榜單TOP10中現貨交易所交易量概況,9家現貨交易所近一個月的總交易額達3082.36億美元,比同期增長45%。現貨月均成交量為342.48億美元,在月均成交量之上的交易所僅有榜單前三位,分別是Binance、HuobiPro和OKEx,其近一個月現貨交易量約為1252億、681.29億和623.96億美元,在九大現貨交易所交易量占比分別是40.62%、22.1%和20.24%。前三大交易所現貨交易量占比與同期相比均有所上升,呈現出“強的更強”的態勢,與其最近一個月在DeFi上的布局密切相關,無論是DeFi新幣種上線,還是平臺幣公鏈DeFi生態的建設。4.5期貨合約數據中心展示頁圖4-9期貨合約數據中心

數據來源:QKL123注明:QKL123期貨合約數據按照種類接入,暫無接入的種類包括:Huobi的永續合約,Binance的交割合約和OKEx的USDT永續合約。

編者按:本文來自鏈聞ChainNews,撰文:JackPurdy,Messari研究分析師,翻譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自Findora社區投稿,Odaily星球日報經授權、編輯后發布。 目前提到區塊鏈金融,其實很多人想到的應該是Defi.

1900/1/1 0:00:00本文來自福布斯,作者:MichaeldelCastilloOdaily星球日報譯者|余順遂早期比特幣風險投資公司、Libra協會創始成員RibbitCapital的創始人已提交上市申請.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Makoto_Inoue,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00互聯網時期的改變完全是從出版行業外開始互聯網當初時期的情形同現在區塊鏈的情景非常相似。在互聯網出現的初期,這個新技術被人們用來發郵件和建立個人網站。再往后來,就開始出現像雅虎這樣的門戶網站.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 今日,Yearn.finance原生代幣YFI創下了歷史價格新高,達到38,883美元,市值也首次超過10億美元.

1900/1/1 0:00:00