BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-1.03%

ETH/HKD-1.03% LTC/HKD-3.81%

LTC/HKD-3.81% ADA/HKD-3.37%

ADA/HKD-3.37% SOL/HKD-2.02%

SOL/HKD-2.02% XRP/HKD-2.05%

XRP/HKD-2.05%編者按:本文來自幣乎,作者:等風的小胖。自11年前成立以來,比特幣的用例以及對它的描述已經發生了巨大變化,從點對點現金、匿名暗網貨幣到數字黃金等等。在整個旅程中,可以說一個核心部分沒有改變:它的去中心化金融方法。正如中本聰在原始比特幣白皮書的介紹中所提到的那樣。互聯網上的商務幾乎已經完全依賴可信賴第三方的金融機構來處理電子支付。盡管該系統對于大多數事務而言運行良好,但仍然遭受基于信任的模型固有弱點的困擾。白皮書繼續提出了去中心化電子交易系統,介紹了區塊鏈的概念和工作證明。自那時以來,盡管比特幣取得了顯著進步,但作為一種無需信任的金融服務工具,它仍然無法獲得吸引力。蘇黎世大學的一份研究報告表明,閃電網絡的采用率低且中心化程度高,其中10%的節點持有比特幣的80%,這就可以證明這一點。同樣,比特幣Omni層上的Tether交易和供應下降,突顯了在比特幣區塊鏈中開展金融服務可能存在的問題。這并不是在貶損比特幣,只是想要強調還有機會將其強大的去中心化和安全性擴展到當前用例之外。同時,以太坊和其他智能合約協議圍繞可編程貨幣的概念發展了生態系統。受比特幣原教精神鼓舞,一波新的去中心化服務正讓比特幣往打破金融服務更進一步。以太坊是開源且未經許可的,它讓去中心化應用程序生態系統得以蓬勃發展。盡管DeFi這個詞可能是相對較新的詞,但我認為這個領域是由加密貨幣主導的,沒有比特幣就不可能實現。隨著這些協議重塑金融,比特幣在其中的作用有可能以共生關系發展,從而推動加密技術向前發展。比特幣在以太坊上的旅程始于激勵

梁鳳儀:香港證監會對基金代幣化持開放態度:金色財經報道,6月5日,香港證監會行政總裁梁鳳儀出席香港投資基金公會年會致辭時表示,香港400間持有第9類提供資產管理牌照的公司,去年每季的財富管理收入錄得雙位數跌幅,今年首季按年持平。梁鳳儀表示,現時只有6個在港上市的交易所買賣基金(ETF)納入南向ETF通。到4月為止,ETF通的南向交易額達18億港元,占整體交易額的20%。她指出,人工智能可以賦能金融清算和結算,香港證監會對基金代幣化持開放態度。[2023/6/5 21:16:36]

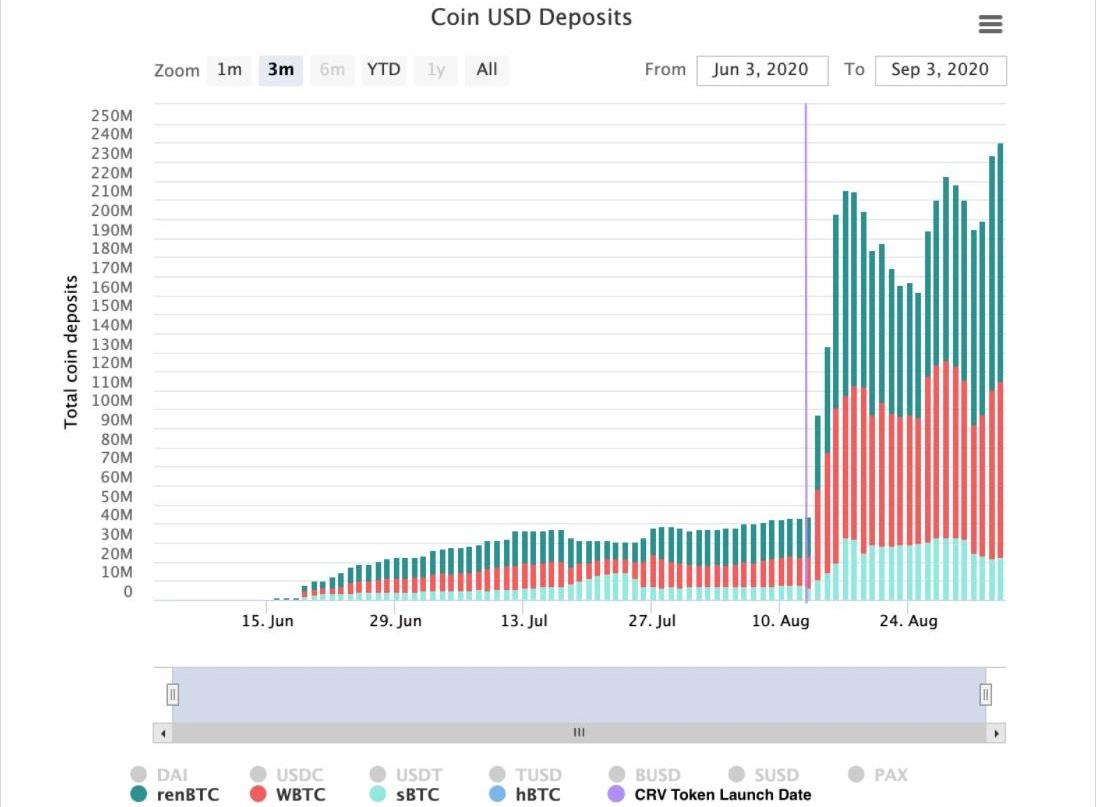

由于比特幣無法輕松地跨鏈移動,因此以太坊區塊鏈上提供了代幣化版本的比特幣。這些ERC-20的價格與等量的比特幣價格錨定為1:1。最早推出的公認的比特幣ERC-20是wBTC,于2019年1月發布。wBTC由類似于USDC的Circle財團領導。雖然使用wBTC確實需要信任代幣的保管人,但無信任的替代方案正在出現并迅速發展,例如renBTC和tBTC。2020年初,盡管已推出一年,wBTC的市值仍不到500萬美元。第一年的采用率低可能是由于缺乏集成和功能,因此當時沒有明顯的優勢超過比特幣。隨著DeFi協議集成了代幣化比特幣ERC-20并在其之上提供用戶服務,這種情況開始改變。MakerDAO在五月份接受wBTC作為DAI貸款的抵押品,這是以太坊上比特幣的一項突破,一些協議開始在代幣化的比特幣上提供金融服務。這些集成互惠互利,因為它們增加了DeFi協議的流動性,同時鎖定了比特幣的供應。雖然能夠用比特幣獲得貸款推動了對wBTC的需求,但能夠在其中獲得復利才是促進過去幾個月來拋物線型增長的原因。特別是sBTC、renBTC、wBTC曲線池將大量比特幣帶入了以太坊,尤其是在CRV代幣發行之后。在四天內,提供給Curve的比特幣從4,500萬美元翻了兩番,超過了2億美元。

全網穩定幣市值已超1300億美元:金色財經報道,數據顯示,截至目前,全網穩定幣市值已超1300億美元,達1303.22億美元,成交量也突破200億美元大關,達200.98億美元。其中,USDT市值位居第一,達831.15億美元。[2023/5/29 9:48:00]

不過需要注意的是,代幣化比特幣存款的增長速度快于存儲在Curve中的穩定幣的增長速度。由于這一舉措和其他類似的激勵措施,鎖定在以太坊上的代幣化比特幣的金額已達到8億美元,約占流通供應量的0.38%。盡管Curve代幣化比特幣上50%以上APY的可持續性尚有爭議,但該協議已成功產生了積極的反饋循環。首先是提供流動資金的用戶利用CRV進行流性挖礦的獎勵,這增加了Curve中鎖定的價值。通過這樣做,CRV治理代幣所累積的潛在價值增加,從而激勵了更多的流動性被提供。另外,從理論上講,這推動了對獲得這種收益的資產的需求。因此,隨著追求這些回報的投資者也鎖定了其代幣化的比特幣,使比特幣的出售可能性降低,比特幣也應該能從中受益。在鯨魚和早期采用者之外擴展代幣化的比特幣

LayerZero新增支持Cosmos生態公鏈Canto:5月26日消息,全鏈互操作性協議LayerZero宣布新增支持Cosmos生態公鏈Canto,允許基于Canto構建的項目可以無縫地將其應用擴展到LayerZero支持的30多條鏈。使用LayerZero構建的開發人員也可以擴展到Canto。[2023/5/26 10:40:56]

通過分析IntoTheBlock的關鍵鏈上指標,我們可以確定代幣化比特幣的增長很大程度上是由鯨魚和機構投資者推動的。wBTC和renBTC持有者的平均余額分別達到95,000美元和217,000美元,這反映了這一點。

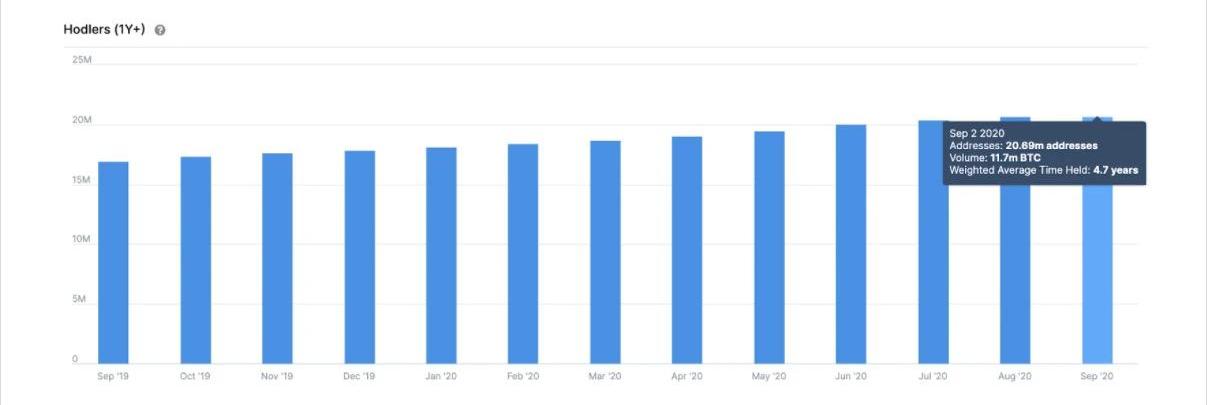

鑒于用戶為將比特幣代幣化并存入DeFi協議而必須支付高額Gas費,普遍為大戶采用的情況也就不足為奇。部分原因是,持有這些代幣的地址總數并未顯著增長,分別只有4,600和750個地址持有wBTC和renBTC。另一個潛在的原因是,除了早期采用者以外,一般的散戶用戶通常需要更長的時間來信任和學習如何使用這些產生收益的比特幣替代方案。隨著以太坊2.0的方法和DeFi協議開始集成2層解決方案,Gas成本可能會降低,從而使用戶能夠標記少量的比特幣。此外,新的USDC“元交易”功能等創新有望減少新用戶的摩擦點。雖然尚不清楚這兩個將要花多長時間才能實現,但它們肯定會簡化將比特幣引入以太坊的過程。隨著加密貨幣領域越來越多地將其重點轉移到高收益機會上,我懷疑很大一部分比特幣交易者將加入這一趨勢。通過查看Hodlers指標,我們可以觀察到超過2069萬個地址在一年多的時間里共持有1170萬個比特幣。由于計息DeFi和CeFi解決方案仍是相對較新的技術,因此大多數此類產品不太可能賺錢。

Arbitrum發起新交易排序策略提案,旨在為當前“先到先得”策略添加時間權重:3月2日消息,Arbitrum今日發布一項新提案,提出了為Arbitrum排序器(sequencer)修改后的交易排序策略,為當前的先到先得策略添加“時間權重”(timeboost),將允許用戶支付優先費用以在多個訂單中獲得小的優勢或“時間權重”。

據悉,該提案并不會對大多數用戶產生影響,但可以提供更好的方法來管理“延遲競賽”行為。[2023/3/2 12:38:02]

這表明,流通供應的所有比特幣持有者中近三分之二的人一年都沒有交易。我預計,隨著越來越多的長期代幣持有人被DeFi的高收益率所吸引,這一數字將減少。當然,還有一些風險和學習曲線與這些協議相關,因此我預計,大多數比特幣用戶將在接下來的幾年中徘徊。但是,隨著行業及其比特幣用例的發展,這可能是一個多年趨勢。未來趨勢的最終思考

律師:Dapper Labs難以在Top Shot NFT集體訴訟案中獲勝:金色財經報道,律師們表示,Dapper Labs可能無法在針對其Top Shot NFT的集體訴訟中取得成功,其他項目應該得到注意。美國Skadden, Arps, Slate, Meagher and Flom LLP的律師表示,法院上周決定允許指控Top Shot moments是證券的集體訴訟繼續推進,這預示著NFT未來可能會受到怎樣的對待。此案的兩個關鍵因素有兩個,分別是Howey測試以及Dapper Lab對Moments買賣市場的唯一控制權。

此前2月23消息,聯邦法官表示,NBA Top Shot Moments NFT屬于證券。[2023/3/1 12:36:02]

除了現有的DeFi協議,鑒于創新的快速發展,未來十年對代幣化比特幣的需求可能來自尚未存在的項目。由于DeFi的未經許可的性質,協議將更容易提供支持比特幣ERC-20的金融服務。但是,與此同時,短期內在以太坊上使用比特幣的風險可能會增加,尤其是繼續出現協議部署未經審計的智能合約,而這些合約能夠在一夜之間吸引數百萬資金的情況的話。不幸的是,我傾向于相信遲早會有黑客利用代幣化比特幣的訪問漏洞,這可能會使其進展至少停止幾個月。除DeFi之外,我希望以太坊內的其他部門能夠提出不同的獎勵計劃,以啟動像我們目前正在經歷的流動性挖礦那樣的超增長周期。在這些協議中,代幣化的比特幣應成為一種潛在的激勵機制,獎勵用戶提供理想地為這些協議建立積極反饋回路的增值服務。如前所述,這將是互惠互利的,帶來了比特幣需求,同時鼓勵以太坊協議的采用。總體而言,自中本聰撰寫原始白皮書以來,比特幣已經走了很長一段路,并涌現出許多以前無法想象的用例。隨著DeFi成為以太坊上比特幣的驅動者,我預計隨著成本的降低和摩擦點的消除,這種趨勢將會加速。由于以太坊率先成為構建這些協議的主要平臺,所以我建議比特幣社區應該接受它們,而不是堅持零和部落主義。畢竟,自比特幣誕生以來,去中心化金融一直是主要目標。

去中心化金融今年在加密貨幣行業占據了C位。最熱門的就數"借貸"協議,它讓用戶基于市場供需通過算法確立的利率來借入/借出數字資產.

1900/1/1 0:00:009月5日,SushiSwap的匿名創始人ChefNomi將其錢包內的所有SUSHI代幣全部售出,換得約1.8萬個ETH,該事件一度造成SUSHI的代幣價格下跌,最低跌到了1.13美金.

1900/1/1 0:00:002019年6月,Libra首次公布了它的計劃以及相應的白皮書。它立刻在全球范圍內,特別是在區塊鏈和加密數字資產行業引起了巨大的反響.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。幣圈每天的日常:有很多錢變成了空氣,也有很多空氣變成了實打實的美金,哪怕它最初只是一個梗,一個玩笑,一個很隨意的想法.

1900/1/1 0:00:00縱觀今年的DeFi市場,YFI、YFII堪稱是最具行業引領性、代表性的項目,這不僅是因為它們高達百倍的漲幅,更因為它們對DeFi運作模式與類型的巨大貢獻,大幅降低用戶參與DeFi的門檻.

1900/1/1 0:00:00本文來自Cointelegraph,作者:JoshuaMappersonOdaily星球日報譯者|余順遂根據審查平臺DeFiWatch的數據.

1900/1/1 0:00:00