BTC/HKD-4.54%

BTC/HKD-4.54% ETH/HKD-8.48%

ETH/HKD-8.48% LTC/HKD-6.59%

LTC/HKD-6.59% ADA/HKD-9.29%

ADA/HKD-9.29% SOL/HKD-5.2%

SOL/HKD-5.2% XRP/HKD-9.09%

XRP/HKD-9.09%一道道精致的DeFi美食接連不斷地向市場供應,昨天還被津津樂道地壽司SushiSwap美食,晚間開始被生魚片SashimiSwap搶奪熱度,關于DeFi的流動性掠奪大戲還在上演。

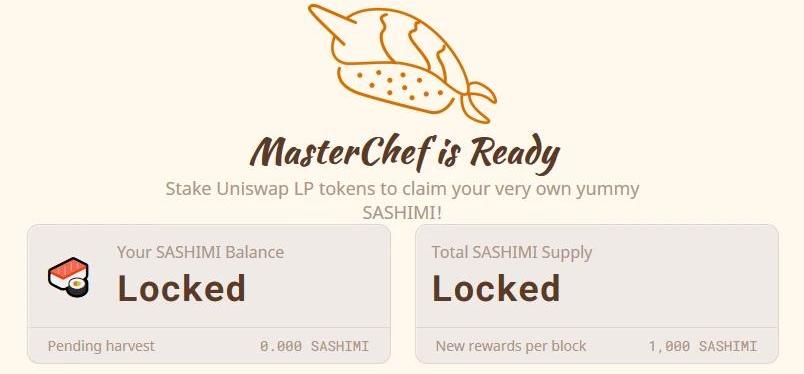

Sushiswap由elf團隊打造,生魚片開挖后直接將TVL排名第九的Uniswap重新拉回第三,回到10億美金俱樂部,以太坊DeFi總鎖倉也重新突破100億美金。Sushi受影響較大,幣價迎來大幅下跌,TVL跌落至第五名。據悉,SashimiSwap本質跟SushiSwap一樣,它也是AMM模式的DEX,也是Uniswap的分叉,不過它不是SushiSwap的分叉,兩者不會共享流動性。

SupraOracles CEO:解決預言機相關難題可以促進DeFi領域繼續呈指數級增長:12月16日消息,跨鏈預言機解決方案SupraOracles首席執行官兼聯合創始人Joshua Tobkin發文稱,去中心化金融(DeFi)是加密市場增長最快的領域,僅在一年內總鎖倉量(TVL)就從約250億美元增至近1000億美元。不過DeFi面臨一個巨大挑戰:智能合約漏洞攻擊和預言機漏洞導致DeFi領域被盜資金超過14億美元。

隨著DeFi生態系統變得更加復雜和可組合,預言機風險只會升級。現有的預言機領域主要由難以平衡去中心化、速度和安全性的解決方案所主導,一些解決方案錯誤地過分關注速度,同時在這一過程中犧牲了去中心化和安全性。這樣做將為額外的性能故障、安全漏洞和漏洞鋪平道路,而這些都無法推動開放網絡上去中心化技術的大規模機構采用。

此外還存在互操作性的問題。在整個Web3領域,人們都在共同呼吁建立一個多鏈的未來,去中心化網絡群集成在一起,為所有用戶和機構創建一個無縫的技術網格。任何真正希望取代傳統技術堆棧的預言機解決方案都必須為這種可互操作的未來做好準備。

Tobkin表示,通過解決預言機困境相關難題,我們可以加強DeFi的安全性。這將使這一新興行業能夠向新的大型傳統金融資本池開放,以幫助這一個無需許可、開放的新金融范式繼續呈指數級增長。總的來說,如果不保護Oracle層,我們就不配成為未來金融的管理者。我們必須做得更好。(Nasdaq)[2021/12/16 7:42:44]

Yearn創始人:NFT風險遠小于DeFi:9月6日消息,Yearn.finance創始人Andre Cronje表示,關于Rarity的工作可能是其最輕松的工作。執行與0財務價值交互的智能合約令人難以置信地耳目一新。明白為什么人們更喜歡NFT而不是DeFi,因為它的風險要小得多。

此前消息,Yearn.finance創始人Andre Cronje發文稱,在Fantom鏈上推出類Loot游戲Rarity。游戲內包含野蠻人、巫師等11種角色,玩家可以通過探險獲得經驗值后完成升級。升級中的玩家可以利用角色特性制造道具,并且可以在二級市場出售。[2021/9/6 23:03:34]

從機制上來說,SashimiSwap拷貝了SushiSwap,用戶只要質押其Uniswap上的11個流動性池的LP代幣即可挖出SASHIMI代幣。同時其采用的激勵機制也一樣,在最初的10萬個區塊,它會給質押11個Uniswap流動性池LP代幣的用戶每區塊1000個SASHIMI代幣的獎勵。在最初的10萬個區塊之后,每個區塊的獎勵將會驟降到100個SASHIMI。這個代幣激勵的機制跟SushiSwap一樣,都是采取高舉高打的模式,試圖通過短期內的高回報刺激,快速拉升整體的流動性。然而接下來的情況是,SashimiSwap上線不到12小時就價格跳水,跌幅80%,如果此時再進去耕種,可以說農地已經成了鹽堿地,產出都不一定能抵扣農藥化肥錢。

DeFi基準利率今日為17.36%,較前日下跌約3%:金色財經報道,據同伴客數據顯示,04月09日DeFi去中心化金融基準利率為17.36%,較前一日下跌3.11%。同期美國國債抵押回購率(Repo Rate)為0.04%,二者利率差為17.32%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。

詳情見原文鏈接。[2021/4/9 20:01:50]

SashimiSwap是基于公鏈項目aelf開發的,倒是該公鏈的代幣ELF于昨日大幅飆升,一度漲超139%,價格最高觸及0.279美元,目前已跌落到了0.164美元。為何ELF的代幣價格反而一定時間內大幅上漲呢?這里可以從SashimiSwap的官網了解端倪。用ELF挖礦的兩個資金池,一是SASHIMI/ELF代幣池,一個是ETH/ELF代幣池,截止今天下午4點年化收益分別達到10960.1%和3236.16%。可以想象超高的收益率會吸引多少投資者買進跟ETH相同價值的ELF做抵押挖礦。

AOFEX今日DeFi流動性挖礦收益已發放,OT現報價16.56AQ:據官方消息,AOFEX自啟動抵押平臺幣OT參與DeFi流動性挖礦活動以來,已成功啟動四期并穩定運行。第一期(CRV)今日年化收益率為56.1%,第二期(UNISWAP)今日收益率為58.3%,第三期(SUSHI)今日收益率為64.2%,第四期(CRV)今日收益率為62.6%。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/27]

在項目指定的這兩個池子挖礦,就要按照資金池要求的比例買入代幣ELF,來提供Uniswap上的流動性。當很多人去指定池挖礦的時候,就會極大地拉動稀薄的交易深度,導致ELF幣價飛漲。挖礦產出Sashimi需要變現,當承接盤不夠,于是出現了Sashimi價格大跌的情形。當收益率下降,在指定池挖礦的投資者撤出,接著會把之前買入的ELF拋掉,于是Sashimi和ELF雙雙進入幣價負反饋螺旋。SushiSwap啟動流動性遷移,導致Uniswap的的流動性銳減,SashimiSwap啟動又導致SushiSwap流動性大幅下降,沒有價值沉淀形式,那么資金會去追逐更高的利益,走馬燈似的開槍換地。新項目可以復制代碼,但是無法復制持續創新的動力。上文的案例,投資者承擔了流動性挖礦的本金無常風險。作為AMM的LP進行挖礦,比如初始提供等值的ETH-USDT,當ETH下跌的時候,ETH數量變多,USDT數量變少,但總資產的USDT本位價值是下降的,交易帶來的資產結構變化導致了穩定幣本位價值的變動;而單幣抵押型的挖礦,如果抵押非穩定幣的資產進行挖礦,將會承擔穩定幣本位本金的變動的風險。除此之外,參與流動性挖礦還有其他風險嗎?

9月10日凌晨01:43分起,EOS生態DeFi流動性挖礦項目“珊瑚”的wRAM遭到黑客攻擊,損失逾12萬EOS。攻擊者在正常的轉賬操作內嵌入了一次inlinetransfer,使得wRAM合約在mint時判斷RAM數額出現問題導致多發。合約安全性是評估DeFi項目的首要指標,如果合約存在漏洞,或是開發者掌握更大的權限,可能導致資產被盜,或被項目方轉移。因此,投資者在參與DeFi項目時應注意相關風險,盡可能選擇有安全審計公司審計過的項目,并注意項目方權限是否為多簽。同時,DeFi挖礦與2017年的1CO浪潮的底層邏輯很相似,當年參與的私募、公募,就如同當前參與挖礦。流動性挖礦中的大多數協議是零和游戲,沒有任何價值被創造,只是一個復雜的多層價值轉移機制而已。層出不窮的新項目,最終只有少數能沉淀價值,成為優質項目,獲得市場的共識。項目高比例的年化收益率往往唬人,絕大多數DeFi代幣尚未得到市場共識,價格在短時間內波動的往往較大,及時提幣賣出,才是更穩健的挖礦策略。

經過近3個月的發展,DeFi各種仿盤遍地開花,投資者們仿佛走進一個擺滿精致美食的高檔餐廳,卻也到了審美疲勞的地步。趨勢依然向前,DeFi整體生態而言,流動性挖礦使應用之間的嵌套更加復雜,底層資產的波動將會影響整個系統的穩健性,提升風險管理的意識與能力,是整個行業長期面臨的重要課題。

編者按:本文來自Cointelegraph中文,作者:TINGPENG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:009月9日,包括慢霧和派盾在內的兩家區塊鏈安全公司發布安全提醒稱:EOS上的DeFi流動性挖礦項目EMD疑似跑路.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。就在上一周加密貨幣行業還在關注「吸血鬼攻擊」DEX巨頭Uniswap的SushiSwap,我們在《被吸血的Uniswap怎么辦?》一文.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00盡管當前整個加密資產市場處在下跌狀態,但NFT板塊表現非常強勁,其中的代表MEME一個月100倍漲幅一度沖到了1700美元.

1900/1/1 0:00:00