BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.79%

ETH/HKD-0.79% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-1.61%

SOL/HKD-1.61% XRP/HKD-0.74%

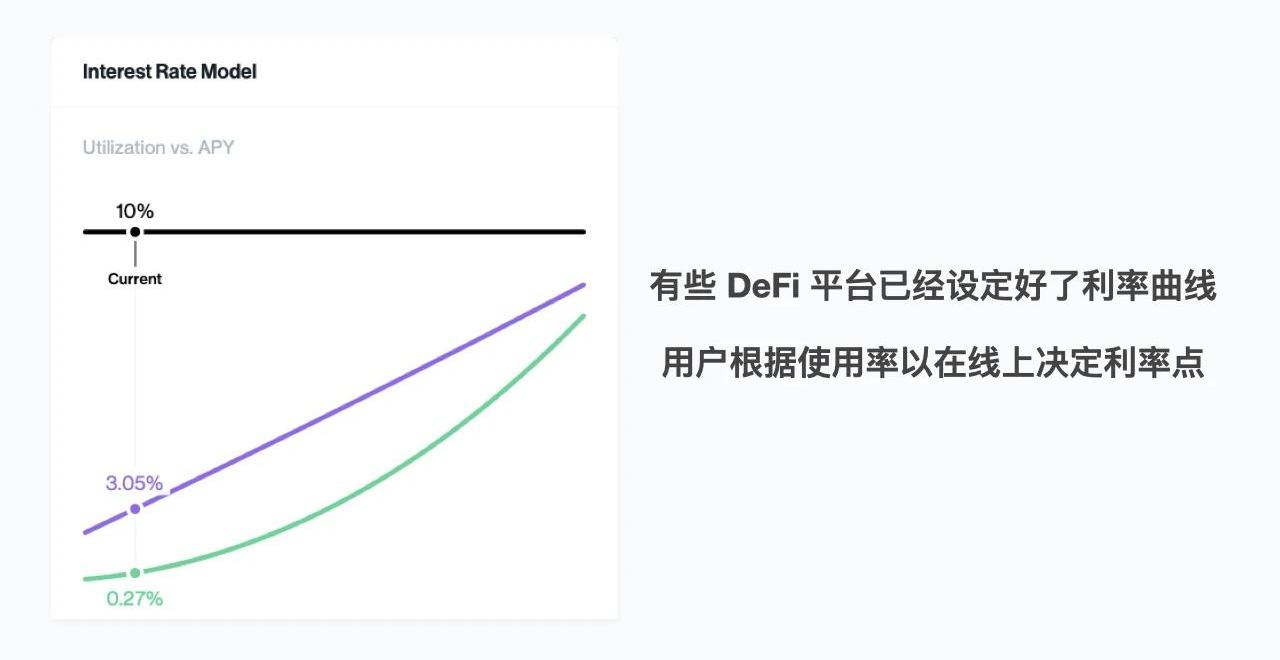

XRP/HKD-0.74%DeFi生態持續進化,在2020DeFi爆發元年的最后一個季度,我們看到了另一種進化:去中心化借貸在自由市場方面的向前一步。什么是自由市場下的去中心化借貸?早期MakerDAO是由團隊一方決定借貸利率,到Compound平臺由團隊決定借貸利率曲線。用戶從完全被動的接受,到在固定的利率曲線上選擇一個點,市場的自由博弈元素開始融入其中。但這距離傳統金融的完全讓市場參與者決定借貸利率還有相當差距。

Terra鏈上DeFi鎖倉量跌至16.3億美元:金色財經消息,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量跌至16.3億美元,近24小時減少23.36%。在公鏈中仍排名跌至第9位。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(10.1億美元,近24小時減少62.21%)、Mirror(1.09億美元,近24小時減少51.90%)、PylonProtocol(9262萬美元,近24小時減少41.76%)。[2022/5/13 3:12:32]

觀點:數字貨幣波動劇增,DeFi期權平臺迎來增長:LongHash發文稱,2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,使用期權衍生品可以進行波動率交易,隨著市場進入波動周期,中心化比特幣期權總持倉量不斷突破歷史新高,目前報約38億美金,較年初增長近10倍。衍生品需求的激增代表著市場參與者(機構、散戶)的日漸成熟。

相對于中心化CeFi期權,近日TVL(總鎖倉價值)大增的去中心化DeFi期權生態則更為多樣。根據DeFiPulse數據顯示,衍生品總TVL達近9億美金,目前較為活躍的DeFi類期權產品如Hegic鎖倉5千萬美金、opyn250萬美金,近30日Hegic鎖倉增幅翻了2倍。2020年下半年相繼出現了著名VC投資機構布局DeFi期權類產品,DeFi生態進入下半場。

鏈上借貸、AMM交易及衍生品逐漸成為去中心化金融三大支柱,而期權作為衍生品中的“明珠”,其競爭變得日益激烈。雖然DeFi參與者們使用期權管理風險變得普遍,近日期權平臺TVL也出現了大幅增長,但是智能合約漏洞、頻發的黑客攻擊及晦澀的交互界面卻阻擋了大規模用戶使用。[2020/11/20 21:31:17]

當借貸市場中平臺方加入了限制,那么市場就無法找到合理的借貸利率。之前平臺在設計上,受限區塊鏈主網性能,所以需要做個“簡化”版的借貸平臺。目前以太坊上最受歡迎的加密貨幣交易所Uniswap,確切的說這是個“交換所”而不是”交易所“,在有限的主網性能上構建應用,如果要確保用戶體驗就要減少平臺功能。隨著區塊鏈性能的增強,借貸利率是否具備回歸自由市場定價的條件了呢?近期上線的一個基于EOSIO開發的去中心化借貸平臺Vigor的做法值得關注。他的創始人AndrewBryan在華爾街工作超過20年,曾任職于瑞士信貸投資銀行、哈佛管理公司及多家對沖基金,他的解決方案:算法!Andrew將華爾街最尖端的金融工程算法引入平臺,基于傳統金融的理念,做出了完全自由的借貸平臺,平臺方不設定借貸利率或借貸曲線,讓用戶自由定價,通過自由市場活動發現真實的借貸利率,就是我們上文提到的,將定價權完全交給自由市場來決定。從MakerDao的平臺定價,到Compound的有選擇性平臺定價,到Vigor的完全自由市場定價,借貸利率的主動與被動定價權變化就是去中心借貸的步步進化。目前,傳統金融人士其實尚未跨入“半只腳”,傳統金融機構對加密貨幣主要還停留在研究期,金融機構高管的注意力還都在大客戶的大宗交易上,多數機構只是安排實習生的部分時間來做區塊鏈研究。大部分華爾街精英的資產至多0.5%配置加密貨幣,在社交場合中更是很少提及。有意思的是,Andrew也透露,管理著哈佛大學捐贈基金的哈佛管理公司其實也有配置和交易比特幣。由此可見,傳統金融精英們還沒“顧上”加密資產這片領域,也就是說,還沒有正規軍進場真槍實戰的競爭。現階段,或許非市場性因素驅動的去中心化金融模式還能有生存之地,但一定不是長久之計。

萬卉:YFII“二姨夫”拯救了DeFi農民:Primitive Ventures創始合伙人萬卉(Dovey Wan)在微博表示,一個新的流動性挖礦項目chick被@幣圈二姨夫合約審計團隊發現有后門。而且是非常惡意的把合約定義“public” 偽裝成“pub1ic” 這樣讓別人一眼看上去是公共函數(但是實際不是)所以可以隨時把合約的錢轉走跑路…… 各種流動性挖礦的風險實在太高,特別是匿名團隊。

昨天直播忘記說現在二姨夫的社區人員組成和分工,光是合約審計的科學家小伙伴都有20位了。對所有備選挖礦項目的選擇,審計和挖礦策略,才是二姨夫最大的競爭力。這個是一個突然號稱自己全面轉型DeFi的團隊無法積累的人才實力,連孫哥都上線翻車了不是。

據此前報道,YFII社區核心開發者表示,流動性挖礦項目chick.finance合約存在致命風險,請避免參與。YFII社區提醒廣大“農民”,參與流動性挖礦項目務必注意風險,本金安全第一。[2020/8/24]

對以太坊上的DeFi農民來說,種地不僅要關注收成如何,還得看汽油(gas)費怎樣。不過只要在以太坊交易還能獲得巨大的經濟價值,gas價格就會居高不下.

1900/1/1 0:00:00編者按:本文來自RealBlockchain,星球日報經授權發布。私募階段參與人數143,人均持有量63.8萬FIL,FIL平均成本為$0.57;公募階段參與人數2318,人均持有量2.57萬F.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:NOWNodes,翻譯:Olivia,Odaily星球日報經授權轉載。在深入探討去中心化穩定幣這個話題之前,我們先來做一個關于穩定幣的回顧.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | 主流幣價格反復,DeFi板塊普漲:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格.

1900/1/1 0:00:00文|黃雪姣編輯|郝方舟出品|Odaily星球日報 DeFi這波獨立行情的爆發,帶火了DEX、預言機等細分賽道.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00