BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD-0.36%

XRP/HKD-0.36%編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。《2020加密金融市場報告》報告主要分為四部分:主權數字貨幣、無主權私人數字貨幣、加密衍生品市場以及近期十分火熱的DeFi生態。主權數字貨幣

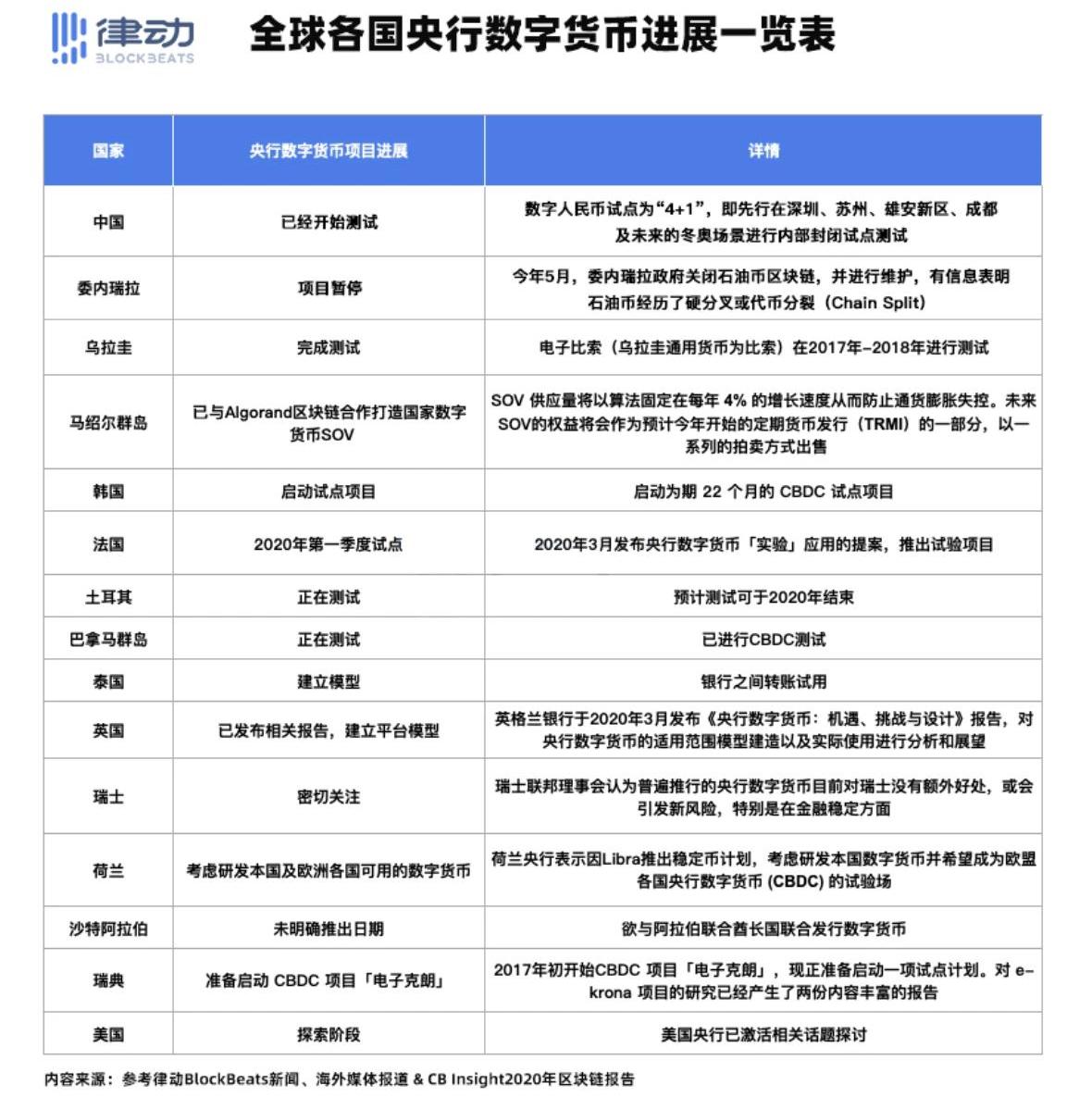

律動研究院總結了一份中國央行DCEP的簡單路線圖,DCEP從開始研發到落地測試花費了6年的時間。除了中國的DCEP以外,報告中還研究了其他國家的主權數字貨幣。其中英國在今年3月份發布了名為《央行數字貨幣:機遇、挑戰與設計》的報告,并建立了平臺模型。而美國對于央行數字貨幣還只是停留在探索階段。由此可見,由于英鎊和美金累積的貨幣優勢,因此美英兩國政府對央行貨幣的電子化仍持觀望態度。

另外有兩個國家的主權代幣也曾備受關注:委內瑞拉的石油幣Petro以及馬紹爾群島的主權代幣SOV。委內瑞拉作為石油儲備量全球第一的國家有著資源上的先天優勢。二戰后委內瑞拉人均GDP曾位列全球第四。但是由于其經濟過度依賴于石油資源,從上世紀80年代開始,該國經濟急轉直下,通貨膨脹率直線上升。在2018年時,委內瑞拉政府提出了石油幣的構想,以一幣錨定一桶油的方式向127個國家的投資人募集了近30億美金。但石油幣的發行非但沒有改善當地糟糕的經濟環境,反而遭到了美國政府的打壓,最終導致Petro只能草草收場。CBDC對于馬紹爾群島來說具有更特別的價值。馬紹爾群島自建國以來從未發行過自己的主權貨幣,一直使用美元作為法定貨幣進行流通。不能使用貨幣政策來調控經濟對于任何一個國家的發展來說都是十分致命的,這相當于國家經濟命脈變相掌握于他人之手。在2020年3月,SOV組織者宣布與金融公鏈Algorand合作一同打造屬于馬紹爾群島的主權代幣。無主權私人數字貨幣

元宇宙平臺Cryptovoxels發布2022年路線圖 土地上限7萬塊:2月21日消息,元宇宙平臺Cryptovoxels發布2022年路線圖,并將此前設定無限增發的土地上限設定為7萬塊。據路線圖顯示,Cryptovoxels計劃啟動Origin City土地回購計劃,并于2022年底推出官方交易、租賃平臺。[2022/2/21 10:05:29]

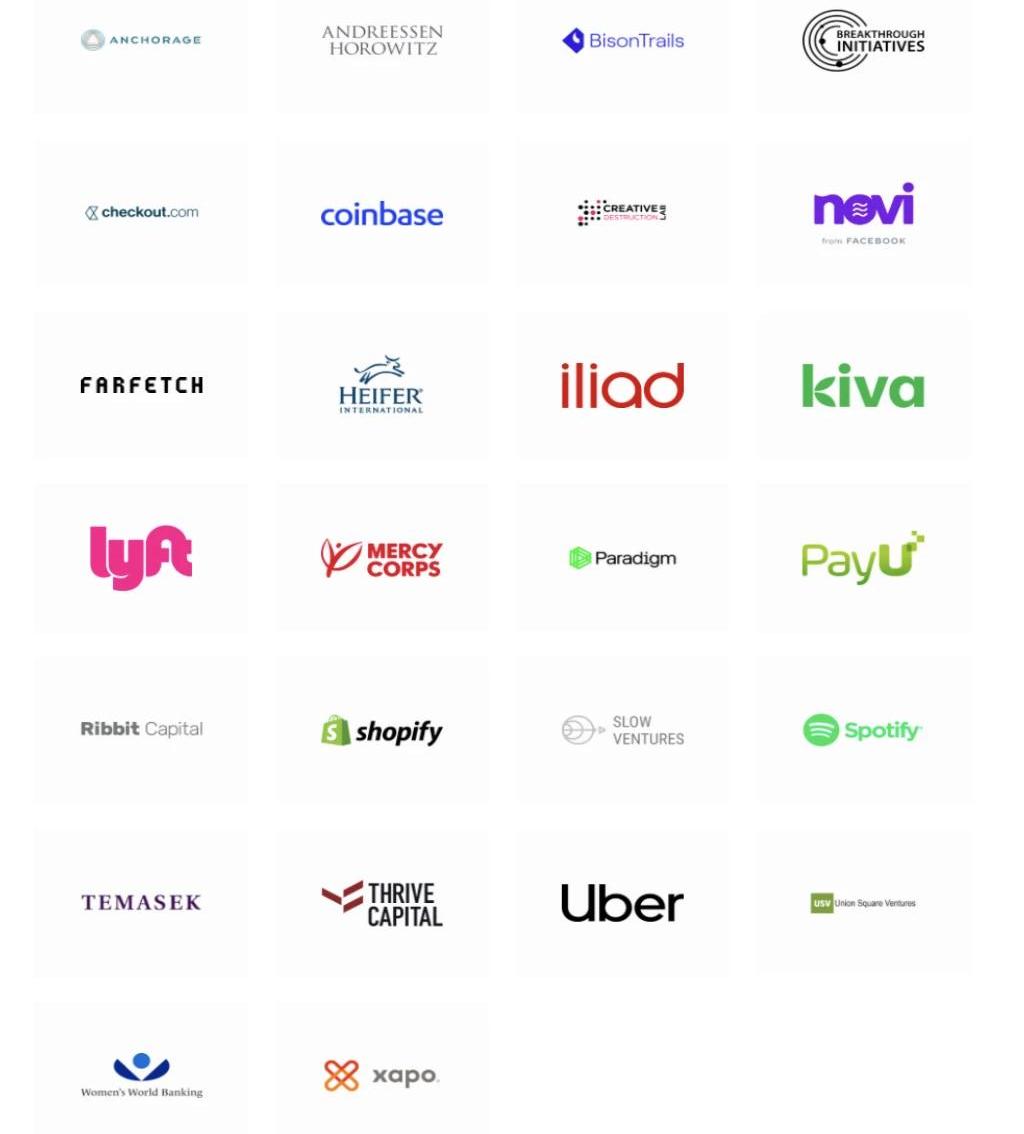

Facebook穩定幣項目Libra從推出之初就備受矚目,但其發展卻一波三折,直至今日也未能順利推出。下圖中有許多熟悉為大眾所熟知的Logo,例如投資過Instagram的著名基金AndreessenHorowitz、加密領域知名交易平臺Coinbase、購物網站Farfetch和Shopify,以及打車軟件Lyft和Uber。這些公司此前都是Libra的榮譽會員,按原計劃將負責Libra網絡的節點運營。

Facebook最初的設想是希望利用自己27億的用戶基礎,打造出一款全世界人民都能使用的加密貨幣。然而Libra的主體LibraAssociation遠在瑞士,這讓美國很難對其進行監管,那么推出Libra項目的背后公司Facebook成為了美國監管的主要審訊對象。而另一方面,在加密市場已經推出的加密資產中,Tether旗下的穩定幣USDT是加密市場中十分重要的一環。相比于價格波動劇烈的比特幣來說,USDT更像是一個點對點的加密電子現金。隨著人們對USDT的需求愈加強烈,僅在2020年,USDT已增發110億枚,價值達到150億美金,其年內市值有望達到200億美金。而為了迎合傳統投資者的需求,合規穩定幣的發展勢頭仍不可小覷。合規穩定幣的代表有Gemini推出的穩定幣GUSD、Circle旗下的USDC以及近期Paxos與幣安合作推出的穩定幣BUSD。相較于USDT的規模,合規穩定幣的市場體量要小很多。由于監管部門每月都會對合規穩定幣的持有賬戶進行賬戶審計,且如相關交易賬戶被發現存在任何問題,會面臨資產凍結等情況。這對于頻繁交易者來說是十分麻煩的,但對于使用穩定幣進行價值儲存的用戶來說,合規穩定幣則是更好的選擇。總體來說,對于有大資金量、希望長期持有穩定幣的投資者來說,合規穩定幣是更加安全穩妥的。加密衍生品市場

機構調查:英國央行將于2022年底或更早加息:9月10日消息,在9月6日至9日機構的一項調查中,80%的受訪者認為英國央行將提前加息。調查顯示,英國央行將在2022年底前加息,比此前預計的時間要早,而且隨著經濟從疫情和高通脹問題中穩步復蘇,加息的時間可能會更早。該調查還提到,預計利率將在2022年第四季度從目前的紀錄低位0.10%升至0.25%(8月份的調查顯示維持不變)。英鎊兌美元最近處于復蘇狀態,因此英國央行加息的積極前景可能增加上行動能。(金十)[2021/9/10 23:15:20]

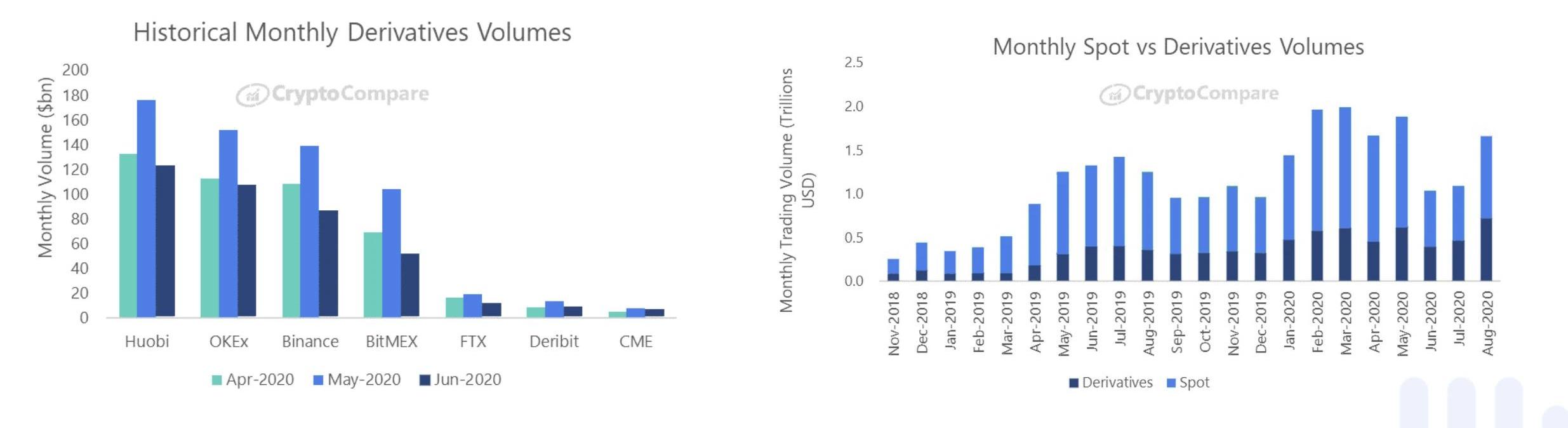

熊市期間,用戶對于沒有劇烈波動的市場仿佛失去了興趣,然而衍生品的火熱又把許多已經離場的投機者們吸引回加密市場。相比于保證金杠桿交易,期貨合約交易更加簡單且刺激,不用借幣還幣,杠桿最高可達125倍,這對于鐘愛投機的加密貨幣用戶來說誘惑巨大。今年3月,中心化交易平臺的衍生品交易量攀升至6000億美金,雖然隨后有所回落,但在今年8月時再次沖至7000億美金,創下歷史新高。數據的浮動表明越來越多的用戶開始接受衍生品作為投資工具,不管是用來對沖還是投機。

摩根士丹利分析師:預計美國2022年通脹率將保持在高于2%的水平:摩根士丹利分析師表示:因美國重新開放經濟的進程良好、疫苗接種速度的加快以及刺激方案取得進展令人鼓舞,預計今年美國失業率將降至4.9%,預計4月和5月通脹率為2.6%,然后將在今年年底回落至2.3%,2022年通脹率將保持在高于2%的水平,預計美聯儲在2023年前不會大幅收緊政策,預計美聯儲的資產購買規模將從2022年1月開始縮減。(金十)[2021/3/10 18:31:35]

左圖為2020年4、5、6月各大交易平臺的衍生品交易量;右圖為每月的衍生品及現貨的交易總量。此前市場更多會將「合約交易」與BitMEX相聯系。2020年的加密市場正在經歷一場悄然變革,火幣在不知不覺中已經趕超成為合約交易「大所」,其月度合約交易量在今年五月達到了1800億美金,緊隨其后的是OKEx和幣安。同樣是在今年2月-3月,衍生品及現貨交易量都幾乎達到了一年峰值。但對于現貨與衍生品之間的交易情況,可以清楚的發現,衍生品交易量仍遠不及現貨。造成這種情況的原因主要是由于合約交易受限于「交易深度」要求,在開放的幣種數量上有所限制;另一方面,大資金對于利用杠桿擴大收益的需求并不大,同時也缺少使用衍生品對沖現貨價格波動的意識。除合約之外,期權或將成為接下來中心化加密金融衍生品的核心,在現貨與期貨合約交易量繼續走高的背景下,期權對沖的需求量預計會加速上漲。當前期權市場仍以Deribit為主,2020年8月Deribit月交易量為40億美金,預計一年內期權交易量可以實現一倍的增長。為了讓普通用戶可以更好的理解產品,專業投資機構利用各式衍生品推出了許多新穎的加密金融創新產品。用戶不用理解衍生品的底層邏輯,只需要知道產品收益即可。例如貝寶推出的抄底寶,通常用戶在掛單時,其資金是被凍結的,無法獲得任何收益,抄底寶靈活利用期權工具,即使用戶的掛單沒能成交,其凍結的資金也能享受到年化15%的收益。DeFi生態

聲音 | 火星人許子敬:2020年的牛市才剛開始:火星人許子敬發微博表示,數字貨幣市場,從期貨期權一統天下,到現貨杠桿的復蘇,也表明了場外資金的持續流入,而非持續的場內博弈。比特幣帶頭,競爭幣翻倍,2020年的牛市剛剛才開始。 ??[2020/2/16]

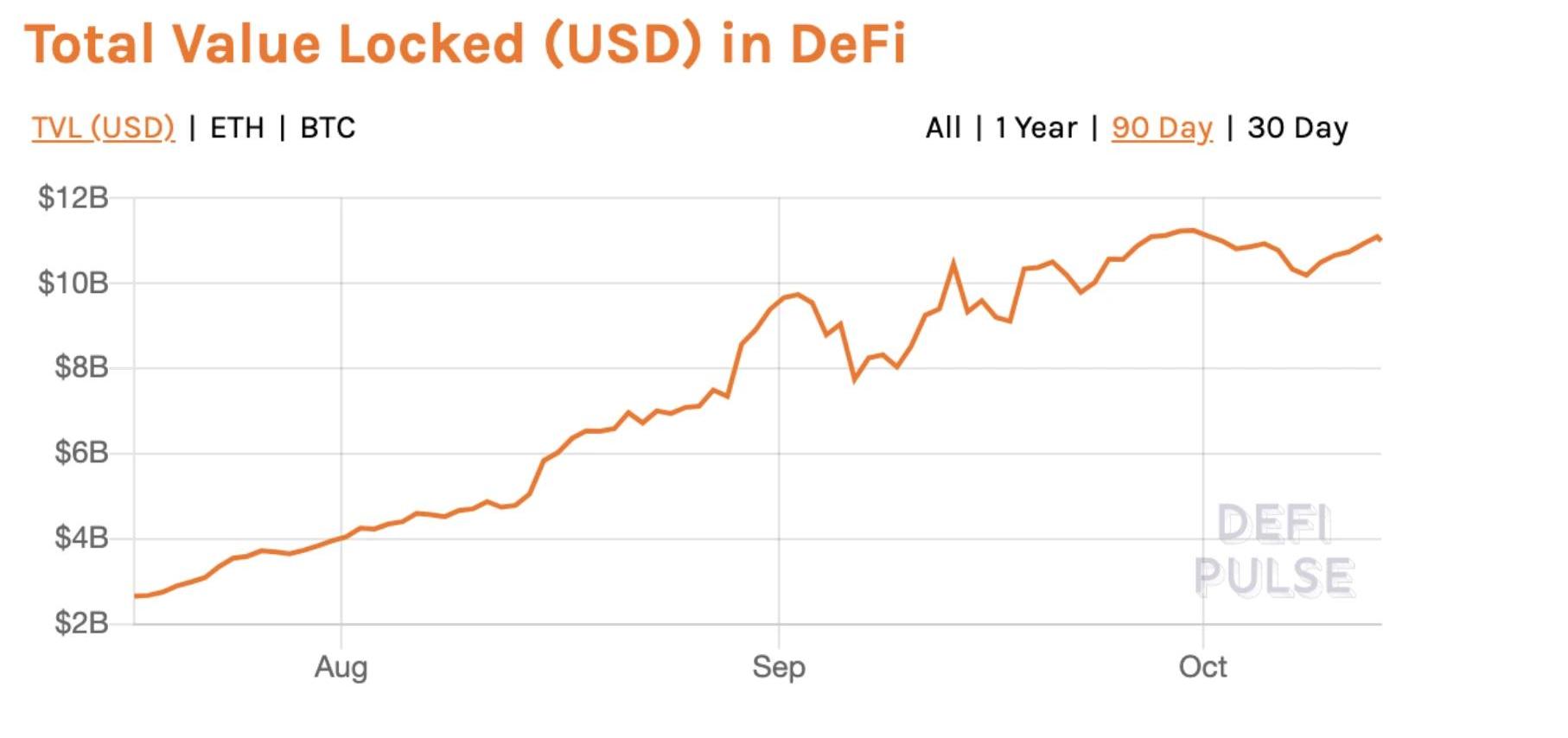

今年伴隨著流動性挖礦的火熱,DeFi生態的總鎖倉量一路上漲,最高時達到了110億美金。

在流動性挖礦出現之前,PoS共識中的質押也曾成為人們熱捧的概念之一,但相比于流動性挖礦動輒過千的年化收益,質押的收益則遜色了很多。但另一方面,高收益之下往往隱藏著高風險。對于普通用戶來說,質押的風險通常來源于其質押委托的驗證人:若持幣用戶委托驗證人未能按時在線驗證交易進行出塊,或存在任何不誠實行為,那么持幣用戶也會受到懲罰,其質押給委托驗證人的代幣將會被罰沒。對于流動性挖礦來說,風險更多來自于項目本身。例如,DeFi項目可能存在合約漏洞造成黑客侵入、亦或者是項目發起人作惡,甚至預言機報價出現問題等等。而一旦DeFi項目出現問題,用戶常常會損失合約中的所有資金。但無論如何,DeFi生態現在的總市值已經達到了150億美金,而許多業內人士預測,一年內DeFi市值有望達到1000億美金以上。這仍是一個潛力巨大的市場。如果通過DeFi生態中最具代表性的三個項目MakerDAO、Compound以及Uniswap的數據,可以更加直觀的感受到DeFi的迅猛發展。MakerDAO的穩定幣DAI作為去中心化穩定幣,在DeFi生態中扮演著極為關鍵的作用。DAI總市值現在已達到了9.2億美金,超越合規穩定幣BUSD的(7.3億)以及PAX的(3億),緊隨USDC穩列穩定幣市值第三位。Compound作為流動性挖礦的始祖,本質上開啟了DeFi的新篇章。雖然總鎖倉量現在位居第六位,與借貸協議龍頭MakerDAO的市值相差10億美金,但Compound對于DeFi生態發展的貢獻功不可沒。若金融資產最關鍵的屬性是流動性,那么交易所則是最關鍵的樞紐。Uniswap現在穩坐去中心化交易所的首把交椅,其9月交易量達到了154億美金,甚至首次超越了中心化交易所Coinbase。這對于DeFi生態來說是里程碑的一刻。總結

分析 | 到2023年前政府將會首次通過區塊鏈技術征收稅款:世界經濟論壇全球議程理事會關于《未來軟件與社會》的一份報告顯示,到2025年前,很多新興技術將會達到其臨界點。該理事會調查走訪了超過800名來自技術行業的企業高管和專家。部分受訪者建議將區塊鏈技術應用在公共數據庫方面,比如對土地或其他商品的管理。根據《經濟學人》最近的一篇文章內容,美國納斯達克股市準備啟用這項技術,以記錄私人企業的證券交易。未來幾年內,區塊鏈技術的應用預期將會達到高峰時期。而到2023年前,政府將會首次使用該技術來征收稅款。(21財經)[2019/12/13]

對于加密金融的未來,律動研究院認為在衍生品方面,雖然目前各大主流交易所已經覆蓋了期權交易,但交易深度嚴重不足,本質是市場需求沒有滿足。放眼到傳統資本市場,期權已經是非常主流的玩法,加密貨幣市場也一樣,期權一定會和期貨一樣成為主流。與傳統金融不一樣,DeFi的鎖倉是真正的鎖倉,流通性完全消失,DeFi的爆發與繁榮,確實將市場上的相當一部分資金給吸引走了。去中心化平臺的話語權似乎正在變得越來越強大。雖然類似「DeFi將會取代中心化交易所和中心化借貸平臺」的觀點過于激進,但不可否認的是,「DeFi的可組合性」是整個賽道最有發展空間的關鍵。此外,當前DeFi項目中的治理代幣能夠超越此前單一項目的治理范疇,而進一步延伸仍有待觀察。治理代幣對標的是傳統股權,在傳統架構中,股權是管理權力的代表,但因為可組合性的存在,DeFi項目的有效管理方式或許會是治理代幣。由于流動性挖礦本身帶來的巨大收益,中心化平臺入局并不意外。不過,這也不能說明中心化平臺的資金就認可了DeFi項目中可能存在的智能合約風險。貝寶金融不認為DeFi的超高年化有可持續性,因此不會將智能合約的風險傳遞給用戶。不過,CeFi與DeFi有另一種形式的結合可能性,比如CeFi的前端與DeFi的流動性結合,進而釋放新金融的能量。在加密金融的發展中,在合規下進行是一切的前提,也是所有加密企業的發展方向。回顧2020年的加密市場,如果用一個詞語來描述這一年的加密市場發展,「用戶教育」這四個字也許比較合適。DCEP讓更多的人知道了什么是區塊鏈;利益的趨勢和對風險對沖的渴望讓用戶了解到合約交易;流動性挖礦和Uniswap的代幣「空投」讓CeFi的投資者開始學習使用鏈上錢包并成為DeFi的用戶。2020年,加密市場作為大金融市場中仍然渺小的一環,也在經受著市場和國際環境變化帶來的考驗。比特幣誕生至今,經歷過幾次「生死」的加密市場仍然頑強并越發繁榮,我們期待未來加密金融市場帶來的更多變化和驚喜。

截至發稿時,這份報告已獲得了Curve官方的認可,而作者也因此獲得了漏洞獎勵,目前Curve正為舊的合約池部署解決方案,而新的合約池不受此漏洞的影響.

1900/1/1 0:00:00經歷今年9月的第一場“擱淺”發布會后,10月7日,蘋果官方公眾號發布“快訊”,宣布于北京時間10月14日凌晨1點舉行發布會.

1900/1/1 0:00:00比特幣很長一段時間以來都是一個方向價格移動,昨日出現了一次兩個方向打針,日內波動600美元。一般而言,這種行情對賣方很不友好,對沖成本很大.

1900/1/1 0:00:00自本周一以來,黃金白銀遭受了猛烈的下跌。就像我之前文章表述的,當投資者開始擔心美股的漲幅的時候,市場就會出現動搖,進而影響了黃金與白銀的下跌。其實,從9月初開始,歐美股市已經遭遇了猛烈拋售.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。如今DeFi市場行情不好,人們開始對DeFi前景產生了動搖。前一陣DeFi極速狂飆,現在也該冷靜一下了.

1900/1/1 0:00:00編者按:本文來自黑氏理論,作者:黑鳳李,Odaily星球日報經授權轉載。隨著加密市場的用戶和資產規模逐步擴大,各大主流機構甚至海外政體都開始擁抱數字貨幣,用于彌補法幣體系下的缺陷,以及作為一種主.

1900/1/1 0:00:00