BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD+0.17%

ADA/HKD+0.17% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD+0.66%

XRP/HKD+0.66%所有市場做市商的目標都是有利可圖地處理獲得的訂單流——吃單者對其流動性進行交易的要求。對于幼稚的觀察者來說,這個目標似乎簡單得離譜。畢竟,客戶是逆買賣價差交易,因此要向做市商支付明顯的溢價。此外,做市商通常可以向吃單者收取費用,進一步鞏固他們的盈利能力。有一種觀點認為,吃單者是邊際付費客戶,而做市商是盈利企業,這種觀點廣義上是正確的,但根本上是錯誤的。我的公司三箭資本和其他幾家非銀行參與者幾年來利用銀行對市場結構的這種幼稚假設,在外匯市場上賺了一大筆錢。做市商的游艇在哪里?

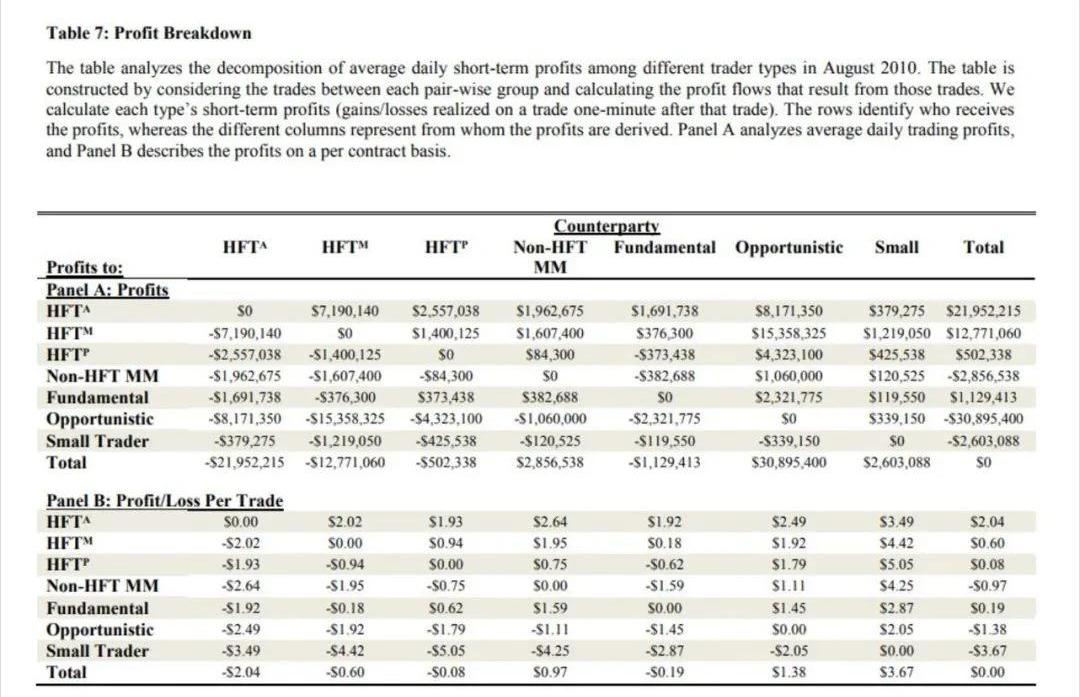

這張來自CFTC2的表格顯示了按照不同交易對手類型劃分的ES短期盈虧。

研究:Binance 2023年至今占據現貨交易總量50%以上:金色財經報道,CoinGecko發布推文表示,Binance從2023年第一季度到第二季度一直占據現貨交易總量的50%以上。盡管2023年6月現貨交易量下降至2,353億美元,但環比仍增長8.1%。然而,這仍低于2023年3月5598億美元的年度峰值。

Upbit Global于2023年6月以8.1%的市場份額和368億美元的交易量穩居第二位。52.3%的環比增長引人注目,特別是考慮到2023年5月記錄的242億美元。

OKX繼續保持第三大交易所的地位,2023年6月擁有7.0%的市場份額和295億美元的交易量。前三名以下的競爭者所占市場份額較小,Coinbase為6.5%,Bybit.Official為5.4%,kucoin為4.9%。

該研究使用2023年1月1日至2023年6月30日的CoinGecko數據,考察了現貨交易量排名前10位的中心化交易所。[2023/8/11 16:20:06]

請注意,主動高頻交易賺了2200萬美元,混合高頻交易賺了1300萬美元,被動高頻交易賺了50萬美元。最大的輸家是機會主義交易對手,虧了3100萬美元。你肯定會問的第一個問題是——為什么被動高頻交易者如此貧窮,而主動高頻交易者如此富有?不是主動型公司支付買/賣價差,而被動型公司賺取價差嗎?難道不是吃單者是客戶,做市商是生意嗎?此外難以置信地是,為什么機會主義交易者在短時間內如此無利可圖?總而言之,是信息。普通的吃單者可能沒有阿爾法收益,但最敏銳的吃單者從根本上比做市商擁有更多的信息。我在我之前的文章3中提到了這個,基本思想很簡單;吃單者不需要交易。他們可以伺機而動,等待機會出現,只有在條件得到滿足時才交易。相比之下,做市商必須持續向任何希望與之交易的人提供流動性。想一想針對賭場算牌的21點賭客。賭場歡迎每個人的投注行動,大多數人都輸了錢。然而,只要幾個大算牌客就能讓賭場破產,賭場會花費大量資源來確保這種賭博行為不會發生。在市場上,敏銳的吃單者不能被趕出場。他們可以作為點與做市商自由交易。無論費用或感知價差是多少,這些數字都無關緊要,因為吃單者可以相應地將這些數字放入他們的模型中。費用越高,價差越寬,他們交易的頻率就越低。這就推高了每個人的成本。機會主義交易者實際上在短時間內損失最多,因為他們甚至沒有試圖在這個粒度上贏。他們不知道接下來幾秒鐘或幾分鐘的價格走勢,只是想填補他們的頭寸。他們的持有期可能是高頻交易時間尺度的1000到100萬倍。他們是進行頭寸交易,而不是戰術交易。性如何產生?

六月份幣安市場份額進一步下滑:金色財經報道,全球交易量最大的加密貨幣交易所幣安(Binance)6月份的市場份額因美國證券交易委員會(SEC)起訴該公司及其創始人趙長鵬而持續下降。CCData的數據顯示,幣安6月份的現貨市場份額從一個月前的43%下降至41.9%,這是該交易所連續第四個月下降,也是自2022年8月以來的最低水平。然而,幣安仍然是全球最大的加密貨幣交易所,遙遙領先。總部位于塞舌爾的OKX排名第二,市場份額為5.44%,美國交易所Coinbase(COIN)排名第三,市場份額為5.37%。[2023/6/29 22:06:53]

來自敏銳吃單者的流被稱為有的,因為做市商會發現他們幾乎在訂單完成后立刻就沒錢了。它就像放射性物質一樣,一旦一個參與者有風險,他們就會立即希望把風險轉嫁給另一個參與者。吃單者通過兩種主要方式產生有流:延遲和覆蓋。延遲意味著他們與具有類似產品的其他場所之間有更快的連接,因此他們知道其他地方的市場價格已經更高或更低,可以積極地與做市商做對手。覆蓋意味著,與做市商相比,他們與更多的場所有聯系,因此他們了解做市商無法進入的市場活動。這樣的例子可能包括計劃提高每個場所的每個報價的場外購買。事實上,如果你去問頂尖的高頻交易公司,他們會告訴你,他們的市場做市策略本身只會帶來最少的利潤,真正的利潤來自于能夠在吃單者策略中使用這些信息。例如,在一些場所,訂單完成信息的傳播要早于時間和已成交買賣的發布。這意味著,作為做市商為自己購買延遲優勢的唯一方法是先小量被吃。舉兩個有流的具體例子:01例子一吃單者與5個交易場所結合在一起,對每個交易場所/交易對手的可用流動性有一個綜合視圖。他們發現,3家主要交易所的報價正被大幅推高,而場所4的報價正在減少/拉動。但在場所5,價格尚未變動。他們會立即吃掉提供的流動性,并將其重新調高,從而立即規避風險,并捕捉到一個小價差。02例子二吃單者同時在多個場所買/賣,其規模足以影響價格。由于流動性具有“乘數效應”,這意味著做市商的大量對沖消失了。因此,流動性提供者需要大幅扭曲其價格,以收回Delta,這反過來為吃單者提供了退出的流動性。這對自動做市商意味著什么?

比爾·蓋茨:AI 將顛覆教育,但短期內“失敗將遠多于成功”:金色財經報道,比爾·蓋茨在 ASU GSV 峰會上與全球教育科技“獨角獸”公司 DreamBox CEO Jessie Woolley - Wilson 就教育科技的話題展開對談。

蓋茨認為,大量資金涌入教育科技行業將推動該領域的變革,幫助實現教育公平,但投資者應做好失敗的準備:AI 領域的不斷突破無疑將顛覆教育領域,教育公平在不遠處,但這并不意味著投資者應盲目進入。目前來看,許多關鍵進展都發生在平臺層面,非常依賴谷歌、微軟和 OpenAI 的突破。比爾·蓋茨相信,AI 革命正顛覆教育行業,但現在入局教育科技領域成功的機會僅有千分之二。[2023/4/24 14:22:37]

就像在傳統市場中一樣,我們應該預期,與自動做市商做對手的敏銳交易者最終會比自動做市商中的有限合伙人賺更多的錢。只要自動做市商能夠搞清楚如何讓非敏銳交易者的成本保持在低水平,而敏銳交易者的成本保持在高水平,這或許還是可以的。隨著流特征和做市商分割的出現,這在外匯交易中成為可能。他們所做的是給做市商提供一種方法來標記不同吃單者的個人資料,并在訂單流對做市商沒有吸引力的情況下關閉那些吃單者與他們進行交易的能力。然后,做市商可以繼續向軟弱客戶提供緊密報價,同時減輕來自敏銳客戶的損失。在外匯市場,“最后觀望”流動性的興起也意味著有限合伙人可以提供非實盤報價,給流動性提供者在執行前接受、拒絕或重新報價的選擇權。作為有限合伙人,可以將其比作向吃單者提供源源不斷的短期期權,因此,最后觀望流動性反過來為有限合伙人提供了一種期權,以保護他們自己。但不用說,這在自動做市商中是不存在的,因為定價是根據公式確定的。因此,考慮到在加密貨幣市場缺乏女巫防御,盡量減少有流對有限合伙人造成的損失將是困難的。更快的預言、更穩健、更動態的定價參數校準,以及系統性地從敏銳吃單者那里收回利潤,可能是解決方案的一部分。盡管如此,傳統CLOB/外匯和自動做市商中的“有流”之間的一個區別在于:在傳統市場中,“有流”之所以有害,是因為有限合伙人沒有意識到他們可能在虧損的情況下提供流動性。然而在加密貨幣/自動做市商中,有限合伙人的暫時損失風險是已知的,再看看鏈上分析4,我們甚至可以說/概括,在自動做市商上執行的絕大多數流本質上是有的。費用是這個等式的一個部分,這已經得到了解決。然而,可能存在一個費用范圍,有限合伙人可以實現比買入并持有的投資組合更高的回報率。保持其他因素不變,這對有限合伙人來說很重要,相當于買賣價差。除了費用常數之外,其他參數還包括聯合曲線的形狀、聯合曲線的中點和池的組成(遠離恒定的50/50流動性)。最終,無論做市商在本質上是自動的還是非自動的,他們都無法避免自己的流動性被敏銳吃單者用于創造“阿爾法收益”。對自動做市商而言,可持續的市場生態系統將是:被動做市商仍能跑贏“買入并持有”,溫和的吃單者仍能以合理價格執行交易,但是關于去中心化金融如何實現這一目標的問題,很大程度上仍未解決。附錄鏈接1.原地址:https://insights.deribit.com/2.CFTC:https://www.cftc.gov/3.我之前的文章:https://insights.deribit.com/4.鏈上分析:https://arxiv.org/abs/2003.10001

現代汽車印度將在Roblox平臺推出元宇宙汽車展館:金色財經報道,印度第二大汽車制造商現代汽車印度公司(Hyundai Motor India)將在元宇宙空間中推出現代展館(Hyundai Pavilion)。Roblox上的現代汽車沉浸式虛擬城市The Hyundai Mobility Adventure將在2023年汽車博覽會(2023 Auto Expo)開幕時首次亮相,將展示IONIQ 6、IONIQ 5、NEXO、TUCSON、VENUE N Line五款車型。(Coingape)[2023/1/6 10:58:31]

報告:2022年持有穩定幣獲利超過法幣:7月23日消息,區塊鏈分析公司CryptoQuant發布了一份報告,評估有關穩定幣的數據及其錨定穩健性。報告發現,在2022年全年持有幾乎所有目前排名靠前的穩定幣,獲利略高于持有實際美元。根據該報告,基于2017年以來的交易量加權價格收盤數據,幾乎所有頂級穩定幣的歷史日均收盤價都略高于1.00美元。其中,DAI日收盤價中位數高于1.00美元40個基點。事實證明,它的溢價是所有穩定貨幣中最高的,USDP和TUSD的溢價分別為35和33個基點。

此外報告還發現,在所有穩定幣中,GUSD的穩健性最強。這意味著,即使在高贖回率的環境下,其價格也幾乎不面臨下行波動。(Crypto Potato)[2022/7/23 2:33:18]

文|黃雪姣編輯|郝方舟出品|Odaily星球日報 10月15日,蓄勢3年的存儲型頭部公鏈Filecoin終于上線,成功接棒DeFi,吸引市場所有的目光.

1900/1/1 0:00:00編者按:本文來自吉時通信,Odaily星球日報經授權轉載。摘要PayPal平臺支持購買比特幣,加速加密資產市場布局.

1900/1/1 0:00:00許多加密貨幣分析師已經暗示了比特幣與股票市場的關系,這意味著比特幣在傳統市場中代表的東西越來越多。一方面,這可以將人群從傳統市場中剝離出來,而且這已經在很大程度上實現.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日報經授權轉載。隨著比特幣價格繼續向2020年的新高邁進,所有人的目光都聚焦在這一數字資產上.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:Gisele,Odaily星球日報經授權轉載。比特幣已經突破2020年歷史新高,一眾主流幣種也正在回溫,但是DeFi項目自9月份暴跌以來,幣價卻仍不.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,今天是徐star離開的第四天,想他,圈內仍然彌漫著或積極或負面的各種傳言,但還沒有任何官方信息,看起來如.

1900/1/1 0:00:00