BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD+2.32%

ADA/HKD+2.32% SOL/HKD+5.14%

SOL/HKD+5.14% XRP/HKD+1.53%

XRP/HKD+1.53%比升資本持續關注區塊鏈前沿發展現狀,在本文中將從DeFi整體市場綜述、借貸市場、DEX市場、結語四個版塊對區塊鏈DeFi行業做一些分析。一、DeFi整體市場綜述

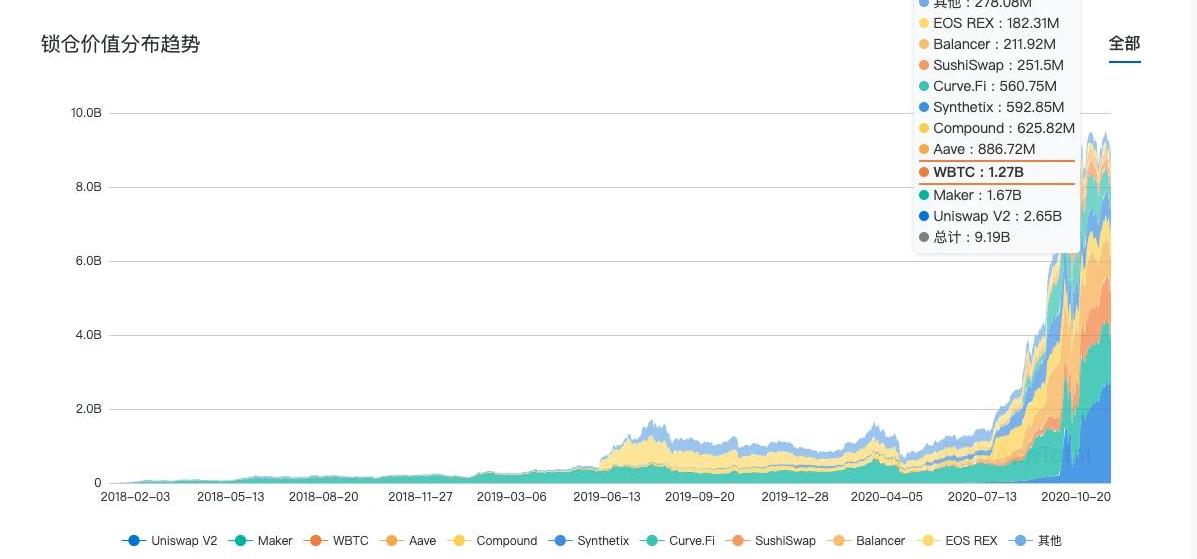

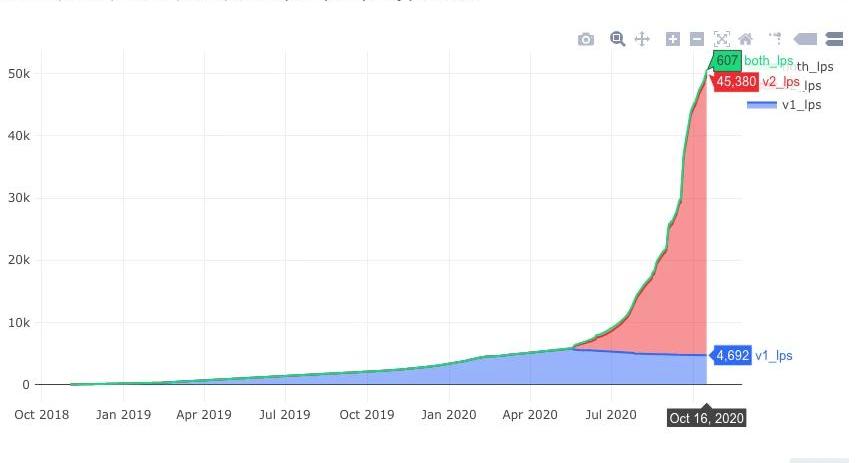

2018年算是DeFi行業的發展元年,但直到19年為止,核心指標TVL基本沒有什么大的變化趨勢,直至2020年,DeFi行業才迎來了巨大的爆發,在這個背景環境下“流動性挖礦”的興起功不可沒。2020年是DeFi市場爆發的一年,自6月份Compound平臺推出“流動性挖礦”引爆熱點起,各大DeFi項目紛紛推出類似的流動性挖礦模式,總鎖倉量(除去重復質押的部分)從2020年6月20日的18億美金一路飆升至10月22日的119億美金,在4個月內實現了6.6倍的漲幅。其中Uniswap對整體DeFi的TVL貢獻23%。

DeFi整體賽道

比特幣兌法幣交易美元占比升至84.43% 仍排名第一:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比略升至84.43%,仍排名第一;韓元排名第二,為5.16%;第三日元占比為5.07%;排名四五位的分別為歐元(3.65%)、英鎊(0.63%)。[2021/6/14 23:34:39]

DeFi版塊主要分為借貸、DEX、預言機及衍生品這四大賽道。

DeFi市場參與人數

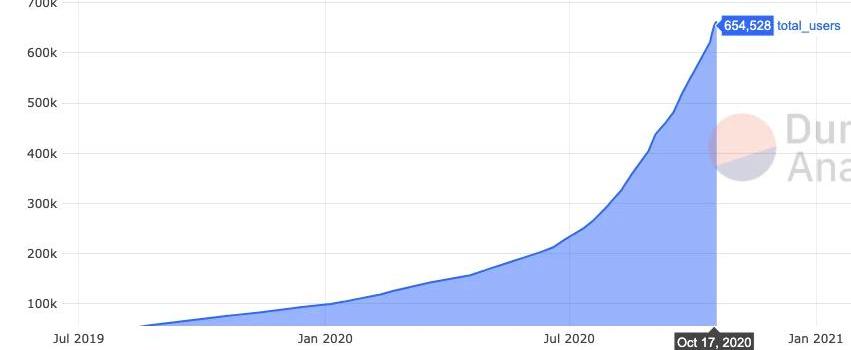

DeFi市場的發展在參與用戶數上也表現得很明顯,2020年1月-6月參與DeFi市場的交易用戶數從10萬增長到了20萬;而6月開啟流動性挖礦后,市場參與人數快速增長,4個月時間用戶數增長到65萬人。市值表現

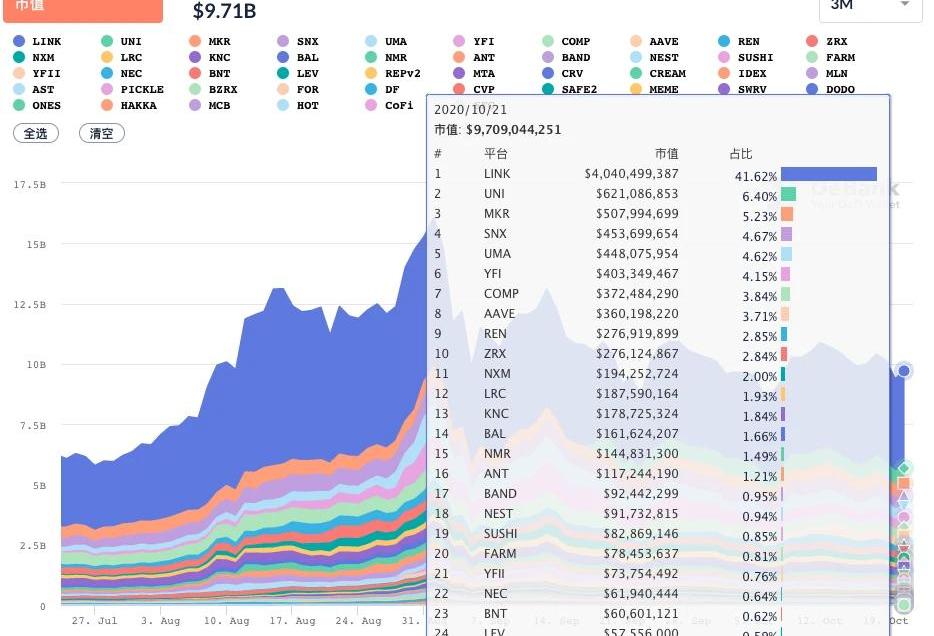

DeFi項目的市值在經歷了7,8月份的一輪暴漲后,市場開始重新冷靜,根據DeFiPulse成立的DeFi價格指數DeFiPulseIndex來看,自9月10號開始設立以來,指數價格目前已經跌去了36.3%;之后DeFi會經歷一輪發展期,重新蓄力。創新原因

這波DeFi興起的背后原因在于自動做市商AMM機制的創新,從而孕育誕生了流動性挖礦,通過流動性挖礦分配項目代幣綁定早期種子用戶的利益。從而引爆整個DeFi行業。隨著DEFI生態的日益發展,又出現了YFI與AMPL等創新性加密貨幣資產,帶動了DEFI2.0的發展,YFI等優質項目也從提高資金利用效率角度提升了整個DEFI生態的腳步。DeFi與傳統金融的差異點

比特幣兌法幣交易美元占比升至72.94%:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比升至72.94%,仍排名第一;排名第二為日元,占比為14.96%;韓元排名第三,占比為5.03%;排名四五位的分別為歐元(3.70%)、土耳其里拉(1.43%)。[2021/2/14 19:43:55]

頭部DeFi項目

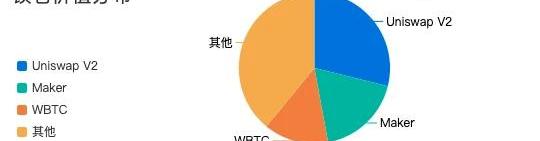

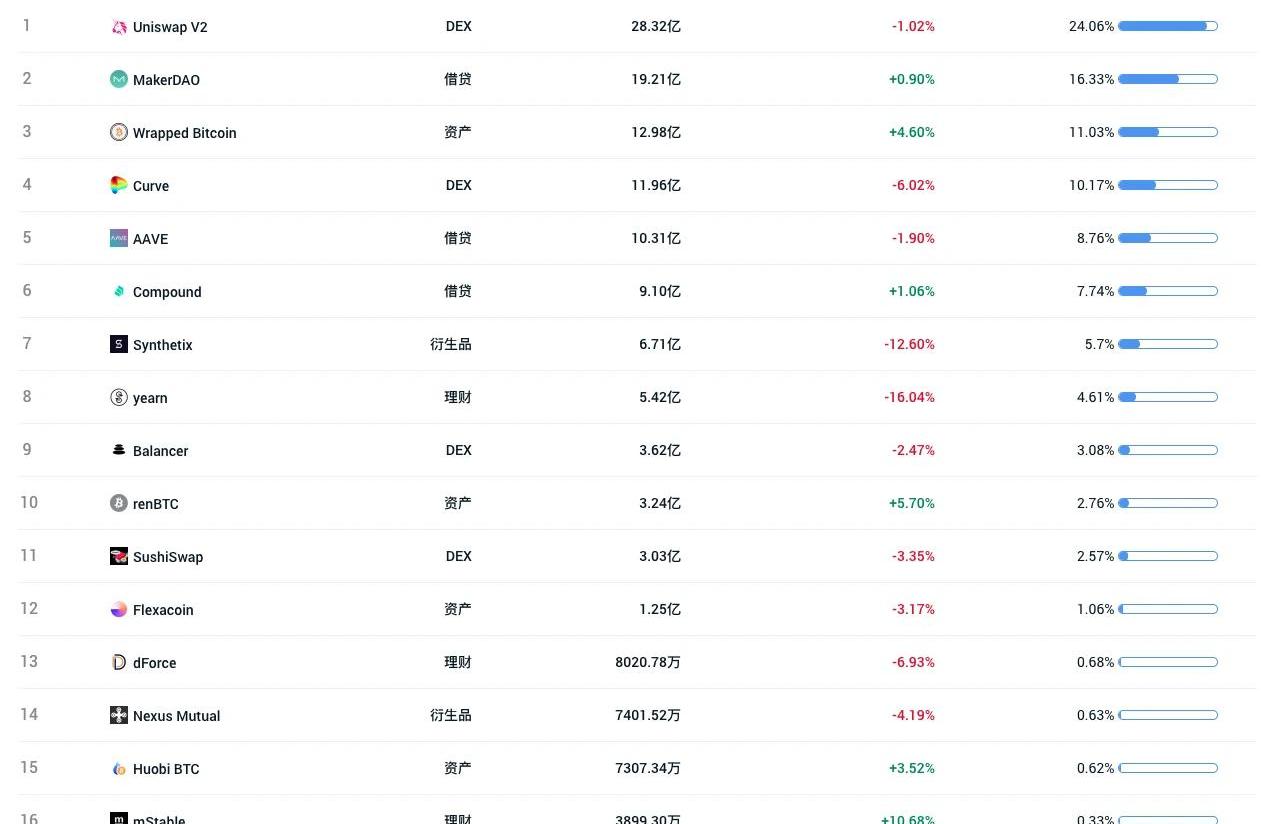

目前DeFi項目主要分為四大賽道:DEX、借貸、預言機、衍生品,其中又以DEX和借貸產品的鎖倉量占比最高;在前十大DeFi項目中,DEX占據37%的TVL,而借貸產品占據33%。

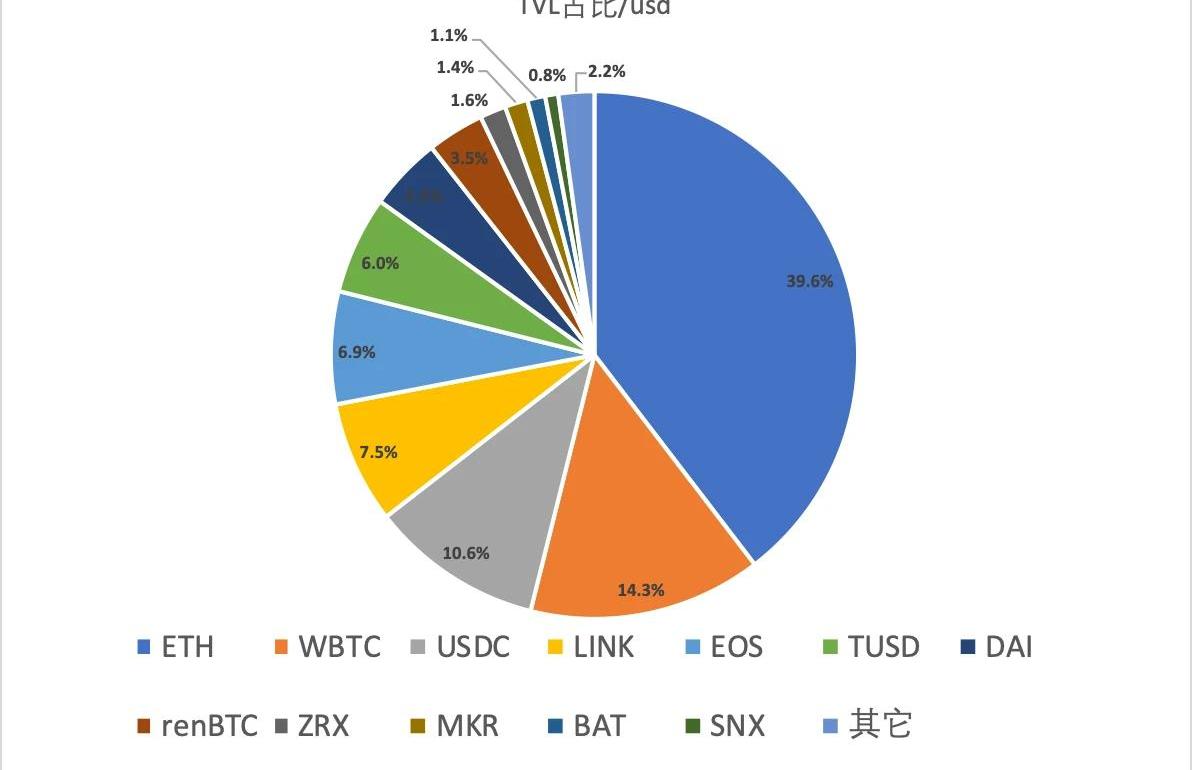

鎖倉資產分布

目前鎖倉資產主要包括:ETH、WBTC、USDC、LINK、EOS、TUSD、DAI、renBTC、ZRX、MKR等,ETH是目前DeFi市場最大的鎖倉資產,價值36億美元,占比39.6%;WBTC的鎖倉價值也達到了13億美元,占比14.3%;其余資產也占據了一定的市場份額。

比特幣兌法幣交易美元占比升至74.31%:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比升至74.31%,仍排名第一;排名第二為日元,占比為19.33%;歐元排名第三,占比為2.69%;排名四五位的分別為韓元(1.57%)、英鎊(0.69%)。[2020/11/8 11:59:51]

在DeFi市值排行里面,預言機賽道的LINK一家獨大。占比達到41%。二、DEX市場

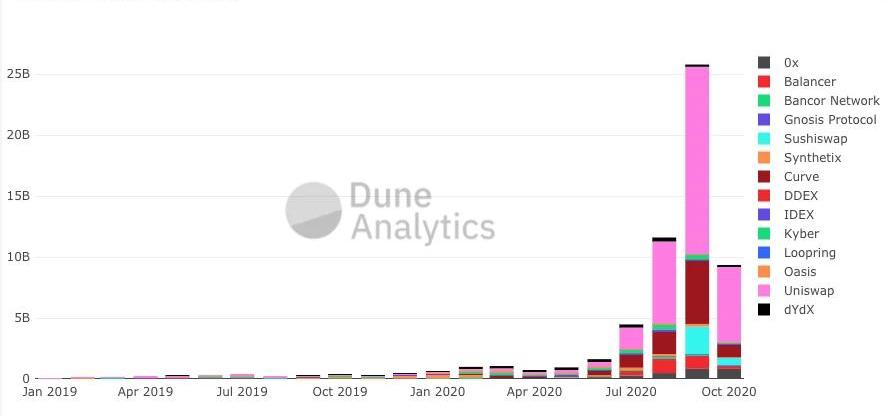

去中心化交易所(DEX)是一種點對點的自由交易市場。2020年以前的DEX基本是訂單薄市場,流動性差,用戶體驗不佳,但在2020年前后推出的自動做市商算法為DEX注入了新的靈魂,不得不讓中心化交易所巨頭們引起注意。

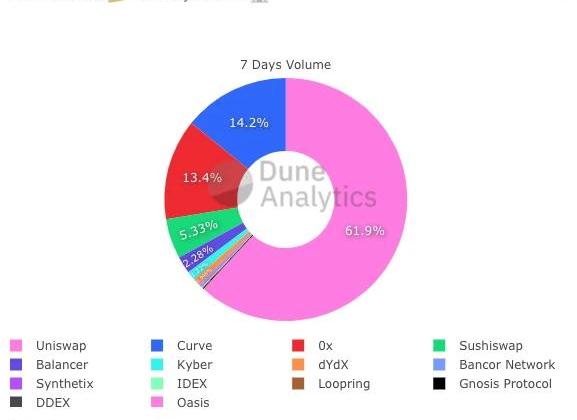

DEX行業交易量從9月份開始,DEX每月的鎖倉金額呈現成倍的增長,其中以Uniswap的占比最大。

比特幣礦工交易費收入占比升至2018年1月以來最高水平:金色財經報道,比特幣礦工在十月份獲得的交易費收入在總收入中所占的份額上升至約12%,是自2018年1月以來的最高水平。據Coin Metrics數據,考慮到10月底比特幣交易費的大幅增長,這一發展可能并不令人驚訝。另一個可能的因素是,比特幣費用是以比特幣形式支付的,而比特幣的價值在10月份升至13000美元以上,在萬圣節當天短暫超過了14000美元。[2020/11/3 11:29:33]

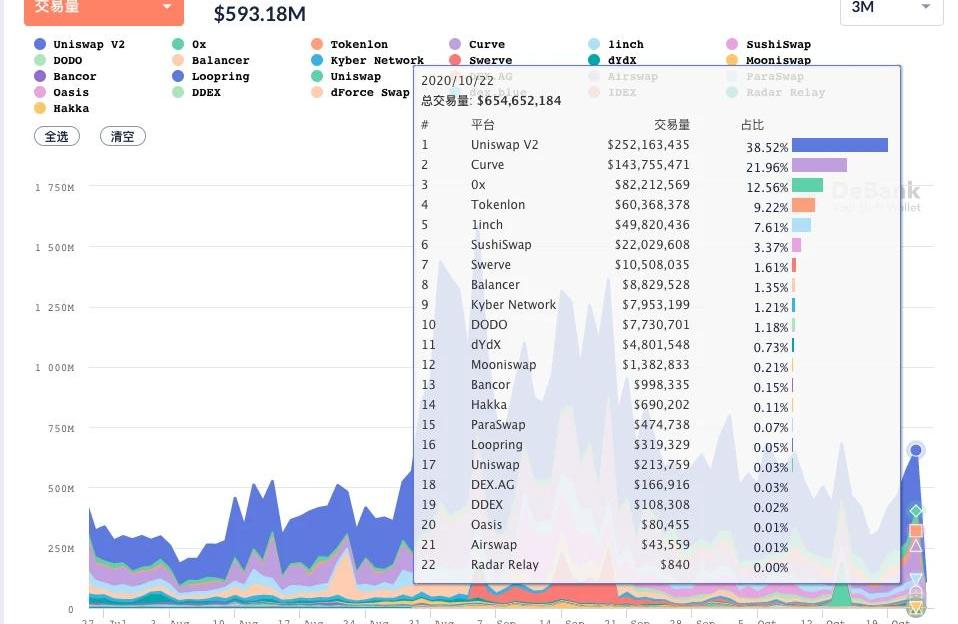

10月22日,DEX總交易量達到$6.5億美元,其中Uniswap的交易量達到$2.5億,占到38%。穩定幣交易平臺Curve緊隨其后,占比達到22%。市場份額占比

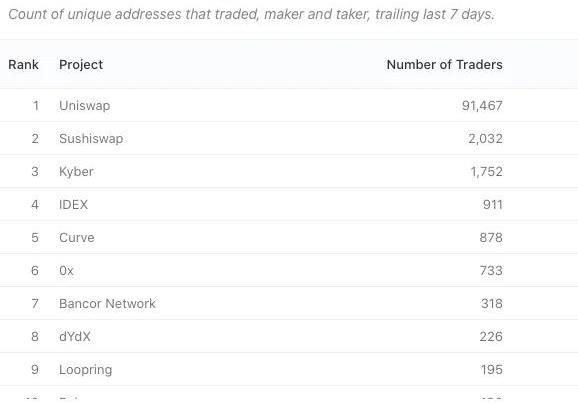

7日活躍用戶數

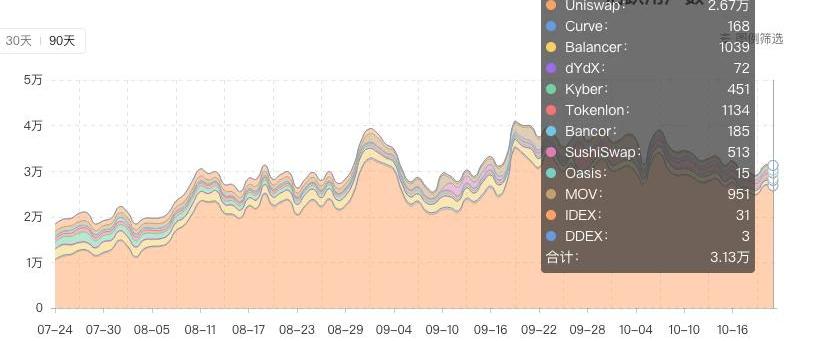

Uniswap的七日活躍交易用戶在于91467人,Sushiswap的七日活躍交易用戶在于2032人,Kyber在于1752人。日均活躍用戶數變化趨勢

比特幣兌法幣交易美元占比升至71.92%:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比升至71.92%,仍排名第一;排名第二為日元,占比為19.31%;歐元排名為第三,占比為2.63%;排名四五位的分別為土耳其里拉(2.19%)、韓元(2.09%)。[2020/7/7]

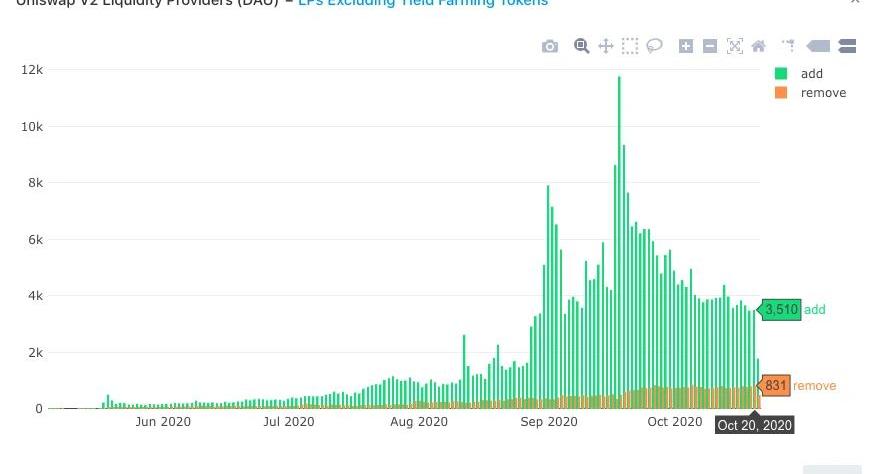

從圖表中基本可以看出,Uniswap的交易用戶遠遠甩開其他DeFi產品,用戶護城河優勢明顯。但整體DeFi行業仍處于活躍用戶水平較低的一個階段。Uniswap流動性提供情況

日活用戶的數據情況

目前Uniswap上流動性交易對數量已經超過16000對,流動性提供者超過50000個,日活用戶超過23000人,日均交易額2億美金。客觀來說,6月份DEFI的崛起基本都應該歸功于流動性挖礦的火爆。為整個DEFI生態帶來了大量的資金沉淀與搭建金融樂高的基礎,DEX目前在DEFI生態里解決了一些問題,獲得了一些地位,比如實現自主上幣、用AMM解決做市問題、無需KYC簡化交易流程。但DEX目前仍然存在很多問題,比如交易深度差、上幣無審核空氣幣橫行。傳統訂單簿的交易深度和體驗是目前的DEX所不能解決的。DEX的突破口依然是在于優化滑點算法。雖然業內都提倡手續費、監管等等其他問題,但是以目前的市場接受程度來看,UNISWAP的用戶依然占據大部分,而如果池子的深度不夠導致交易滑點特別大,確是損失了很多的交易資金量。三、借貸市場

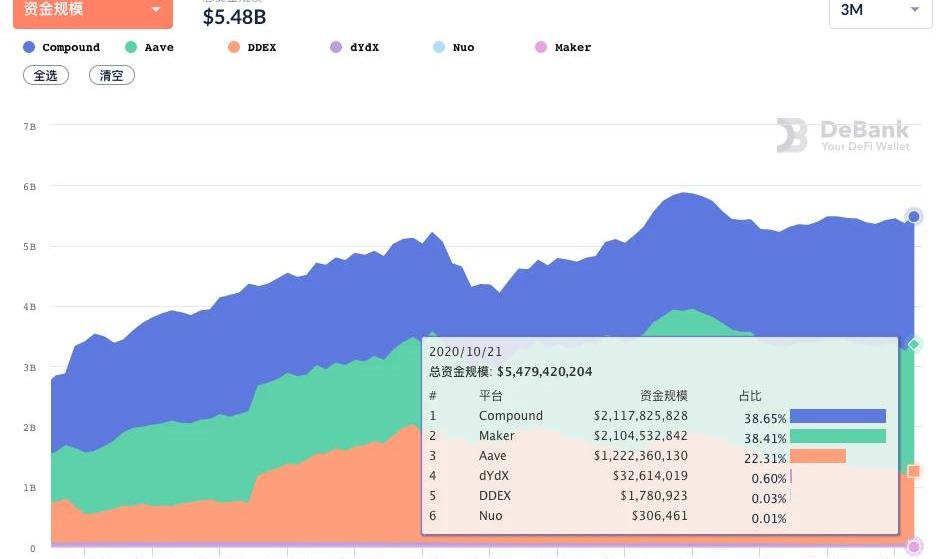

2017年-2019年借貸市場原則上以Maker為老大哥,但自從今年6月以后,市場的排名被迅速顛覆,Comp與Aave均先后威脅過Maker榜首的位置。截止10月21日,6個平臺的總借款量達到23億,前三家的市場規模已經占到99%。若無重大創新,借貸領域難以沖出新的產品。在目前三大lending中,Aave是一個值得提煉出來的項目。Aave首創的閃電貸,迅速席卷了市場,閃電貸是無抵押物的快速借貸資金的方式,在今年7、8月份后交易量逐步放大,當然與其他超額抵押模式下的借貸量相比,閃電貸仍非常稚嫩。

數據顯示在10月21日,目前借款總量在$23億美金,其中50%均來自Compound。

從總資金規模角度來看,$55億的借貸產業,Comp占到了38%,資金規模達到$21億。存款資產分布:

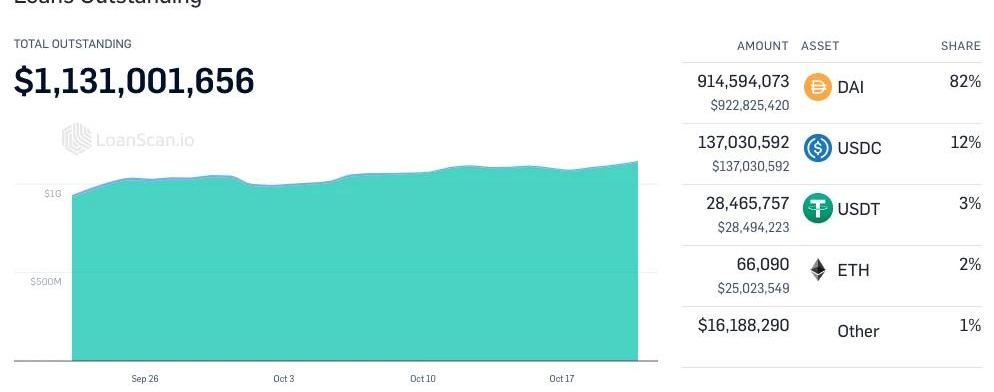

存款資產基本上以ETH為主,占到存款資產的45%,其次為DAI,占到32%。貸款資產基本以DAI為主,占到82%。DAI和USDC成為最主要的借貸穩定幣。貸款資產分布:

還款資產分布:

四、結論

1、Defi在可見的未來發展趨勢主要在于隱私計算的引入,打破目前只有超額抵押貸款的現狀,從而提升整個lenging領域的成長空間。隱私計算是發展信用貸款的底層基礎設施。我們目前的DEFI貸款領域正是缺乏個人身份信息、賬戶信息的相關認證,一大部分原因是在于容易泄露自己的身份隱私。待隱私計算領域的探索逐步完善后,相信DEFI會有更進一步的爆發式增長。2、目前大部分DeFi是在以太坊上,BTC通過WBTC也已經慢慢進入ETH生態,加大整個生態規模,目前已有14.3億美金的WBTC在鏈上。往后越來越多的主流資產也會通過WBTC的形式進入DEFI生態進行一系列去中心化金融活動。3、加密數字貨幣市場跟傳統金融市場相比,市值規模仍然很小,資本永不眠,有資本利得的地方就會有流動,圈外大資金目前仍然懷著謹慎的態度在考察加密貨幣以及DEFI生態,隨著圈內基礎設施的不斷完善以及認知的提升,圈外資產進入是未來重點發展方向。

編者按:本文來自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日報經授權轉載.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽加密貨幣市場Polkadot與DeFi動態礦業動態行業聲音行情概覽根據CoinGecko數據,截至2020年10月30日1.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。在上周的價格上漲中,比特幣鯨魚的數量達到了歷史新高.

1900/1/1 0:00:00你在支付加密貨幣時是否會花半個小時反復檢查,深怕手滑把地址輸錯了?或者你是否會在正式轉賬之前先轉一兩個幣試試看能不能成功?我們在進行加密貨幣支付時,根本不知道收款人的任何信息.

1900/1/1 0:00:00編者按:本文來自 肖颯lawyer ,作者:肖颯,Odaily星球日報經授權轉載。商務部在今年8月14日印發的《全面深化服務貿易創新發展試點總體方案》中提到:在京津冀、長三角、粵港澳大灣區及中西.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。2019年11月,灰度比特幣信托首次向SEC申請注冊,并在今年1月正式通過,成為首個符合美國證券交易委員會標準的數字資.

1900/1/1 0:00:00