BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-1.68%

ETH/HKD-1.68% LTC/HKD-1.23%

LTC/HKD-1.23% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-1.82%

XRP/HKD-1.82%北京時間10月19日8:00,跨平臺分層衍生品協議Barnbridge正式上線流動性挖礦,截至22日12:40,該項目鎖定資產突破2億美元關口,達到203333277.51美元。

早在10月17日,CoinbaseCustody官方也已宣布將考慮為39數字資產提供托管服務,這其中就有Barnbridge的身影。

所謂「跨平臺分層衍生品協議」到底是什么?Barnbridge有什么特別之處?如何參與BOND挖礦?Odaily星球日報最近采訪到了Barnbridge聯合創始人TylerWard,結合我們的個人理解,嘗試以更為通俗的語言一一解答這些問題。首先讓我們拋開「跨平臺分級衍生品協議」這句拗口的修飾語,試著為Barnbridge換一個更易理解的定義。從該項目想要解決的問題來說,Barnbridge可被稱作一款針對去中心化金融的風險切割工具。需要注意的是,Barnbridge本身并不直接提供收益,項目焦點在于對風險及收益的管理——只是風險切割,而不是風險消除,因為從本質上來講,風險由市場決定,人為干預只能在一定程度上轉移、分散風險,但無法徹底消除風險。Barnbridge在白皮書中介紹了該項目的愿景。當前,60%的全球債務收益率不到1%,超過15萬億美元的全球債務收益率為負值;與此同時,鎖定在去中心化金融市場內的資金總額已自年初的數億美元上升至百億美元,且各類DeFi應用提供的年化收益率要遠遠高于傳統金融系統。Barnbridge判斷,資本自TradFi轉移向DeFi已是大勢所趨。這些TradFi資金的風險偏好各不相同,一些風險傾向更強的資金可能會更快的適應DeFi,它們愿意承擔更大的風險,以博取更高的回報;另一部分更為保守的資金則是寧愿放棄更大的上漲機會,也要為其投資換取一定的安全保障。然而在當前的DeFi市場,從開始質押到提取收益的整個流程內,全部市場風險只能由投資者獨自承擔。這在一定程度上阻礙了第二類TradFi投資者的入場。針對這一問題,Barnbridge試圖以發行衍生品的方式,對投資的收益及風險進行切割。具體而言,Barnbridge將發行兩種不同的衍生工具:智能收益債券、智能Alpha債券。智能收益債券

以太坊Layer2上總鎖倉量回升至50億美元上方:金色財經報道,L2BEAT數據顯示,以太坊Layer2上總鎖倉量(TVL)回升至52.6億美元,7日漲幅達12.31%。其中鎖倉量最高的為擴容方案ArbitrumOne,TVL約26.8億美元,占比51.06%;其次是Optimism,鎖倉量為14.4億美元,占比31.21%;第三為dYdX,鎖倉量為3.81億美元,占比7.25%。[2022/10/30 11:57:04]

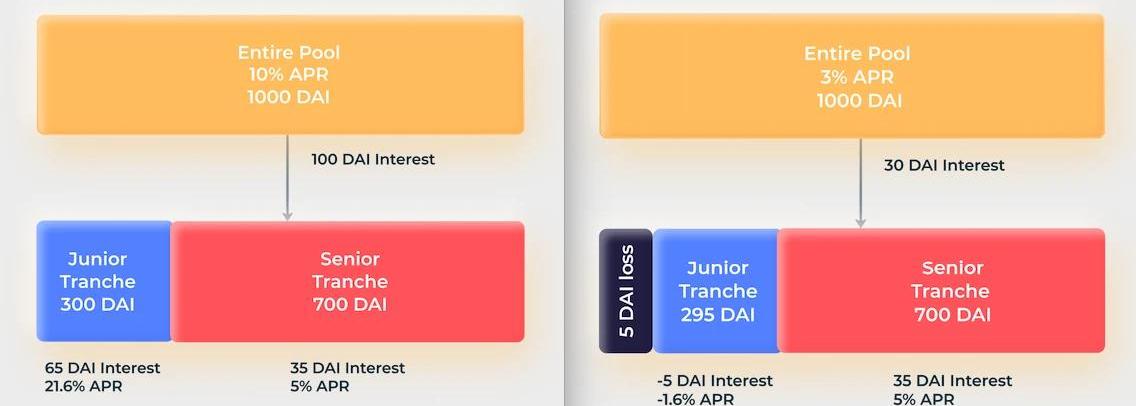

智能收益債券主要用于切割資產的收益率波動風險。舉個例子來說明:假設某個DeFi應用內的質押資產總額為1000DAI,年化收益率不固定。理論上,整個質押資產可以切割為兩部分:700DAI歸入Senior部分,收益率固定為5%;300DAI歸入Junior部分,收益率不固定。這樣做的好處是:假如該應用最終的APY可達到10%,那么年化收益將為100DAI,其中Senior部分將拿到700*5%=35DAI,Junior部分可拿到75DAI,相較于300DAI的本金,收益率高達21.6%。假如該應用最終的APY只有3%,那么年化收益將為30DAI,其中Senior部分仍將拿到700*5%=35DAI,Junior部分則需要填補虧損的5DAI。

數據:當前DeFi協議總鎖倉量為2622億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量為2622億美元,24小時減少0.56%。鎖倉資產排名前三分別為AAVE(223.1億美元)、Curve(213.1億美元)、Anchor(179.2億美元)。[2022/4/17 14:29:15]

這樣一來,更為保守資金可以選擇投資A部分,穩定拿到5%的收益;而更為激進的資金則可以選擇B部分,以更小的投入,去博取更大的收益。智能Alpha債券

智能Alpha債券主要用于切割代幣本身的價格波動風險,其原理與智能收益債券類似,只是對象由收益率變成了資產本身的價格。Tyler就此舉了個例子:假設1枚ETH的價格為100美元;理論上,我們還是可以將這枚ETH切割均等的兩部分,兩部分的原始價值均為50美元。Senior部分的50美元將承擔30%的價格波動;Junior部分的50美元則將承擔70%的價格波動。當這枚ETH漲至110美元,這時候Senior部分能拿到的收益為*30%=3美元,而Junior部分則可以拿到7美元的收益;反之,當資產出現下跌時,Senior所需承擔的虧損也會更小。這樣一來,用戶可以根據自己的風險偏好,作出更適合自己的投資選擇。即便市場出現大跌,Senior部分也能在相對意義上保住更多的成本,而對于選擇Junior一方的投資者而言,其實本質上是給自己的投資選擇加了個杠桿。無論是智能收益債券還是智能Alpha債券,每個風險層次都將被ERC-20代幣化,可作為獨立的數字資產進行交易。投資者可以根據不同的風險偏好直接投資相對應的代幣,也可以通過賣出代幣的方式快速退出市場。關于這一點,Tyler稱代幣的交易將以類似池子的方式運作,Senior投資者仍可選擇部分買入Junior代幣,以調整自己的風險結構。目前,Barnbridge的智能收益債券及智能Alpha債券均還未正式推出,我們將在產品落地后第一時間試用,為您帶來更多細節。仔細梳理收益債券和Alpha債券的設計可發現,本質上市場風險并沒有被消除,只是伴隨著收益被切割、剝離、轉移了。值得一提的是,除市場風險外,DeFi市場還存在著另一項絕不可忽視的風險因素——合約風險。關于合約風險問題,Tyler表示Barnbridge已在技術顧問Atpar的幫助下進行了數次內部審計,此外第三方機構Hacken也已完成了對該項目智能合約的獨立審計。關于集成DeFi協議的合約風險問題,Tyler表示,如果集成協議失敗,那么Barnbridge的衍生資產池自然也會失效。Barnbridge目前正在觀察是否可通過去中心化保險項目Nexus或DeFi風險管理服務商CozyFinance來緩解這一問題。在最初的階段,Barnbridge只會選擇與頭部DeFi項目集成。挖礦嗎朋友?

跨鏈協議Stargate Finance鎖倉量6天內突破19億美元:3月24日消息,在Alameda Research大舉收購之后,跨鏈協議Stargate Finance的鎖倉量在短短六天內超過19億美元,另一個推動其鎖倉量上漲的原因可能是其提供的Stablecoin存款年化利率達26%。

根據 DeFi Pulse 數據顯示,Stargate Finance 鎖倉量已經躋身前十大 DeFi 項目之列。據悉,目前 Stargate Finance 協議在七個區塊鏈上運行,包括 Ethereum、Polygon、Avalanche、BSC、Fantom、Optimism 和 Arbitrum,其背后開發團隊 LayerZero 透露計劃增加對 Solana、Terra 和 Cosmos 等其他鏈的支持。(Cointelegraph)[2022/3/24 14:15:30]

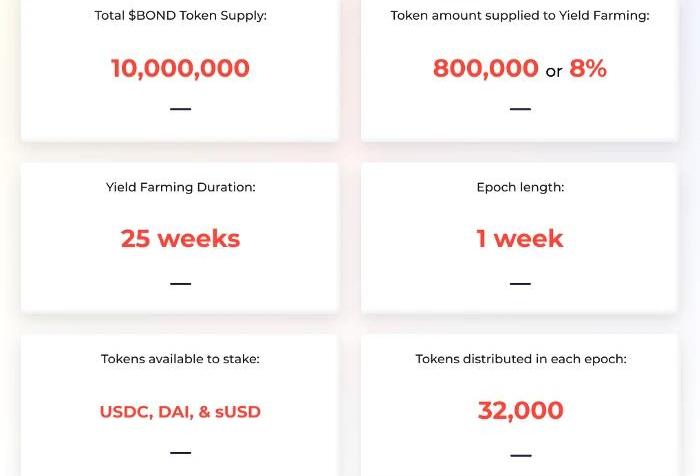

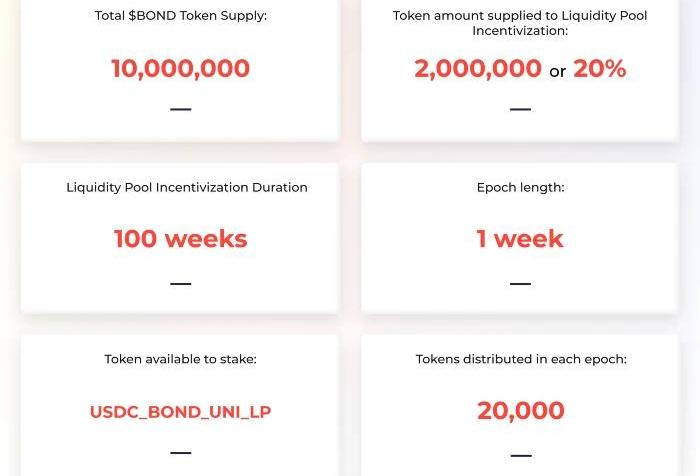

如上文所述,Barnbridge流動性挖礦已于10月19日正式開啟。BOND的流動性共分為兩部分:收益耕作以及流動性池激勵計劃。

Aave在Polygon上總鎖倉量為19億美元:據DeBank數據顯示,Aave在Polygon上總鎖倉量為19億美元,鎖倉量TOP5的協議分別為Aave(19億美元)、QuickSwap(16億美元)、SushiSwap(5.4億美元)、Curve(5.29億美元)、Wault(4.05億美元)。[2021/6/26 0:08:21]

1.收益耕作:支持幣種:USDC、DAI、sUSD;開始時間:10月19日8:00;持續時間:25周;可挖總量:80萬枚;每周釋放數量:32000枚。

2.流動性池激勵計劃:開始時間:收益耕作首周結束后開啟;持續時間:100周;可挖總量:200萬枚;每周釋放數量:20000枚。

Gate.io “天天理財”第十三期USDT鎖倉理財中午12點開啟:據官方公告,Gate.io“天天理財”第十三期USDT鎖倉理財將于今日中午12點開啟,理財周期7天。兩大專區含各大主流幣種與熱門幣種理財項目,詳情見原文鏈接。[2020/10/24]

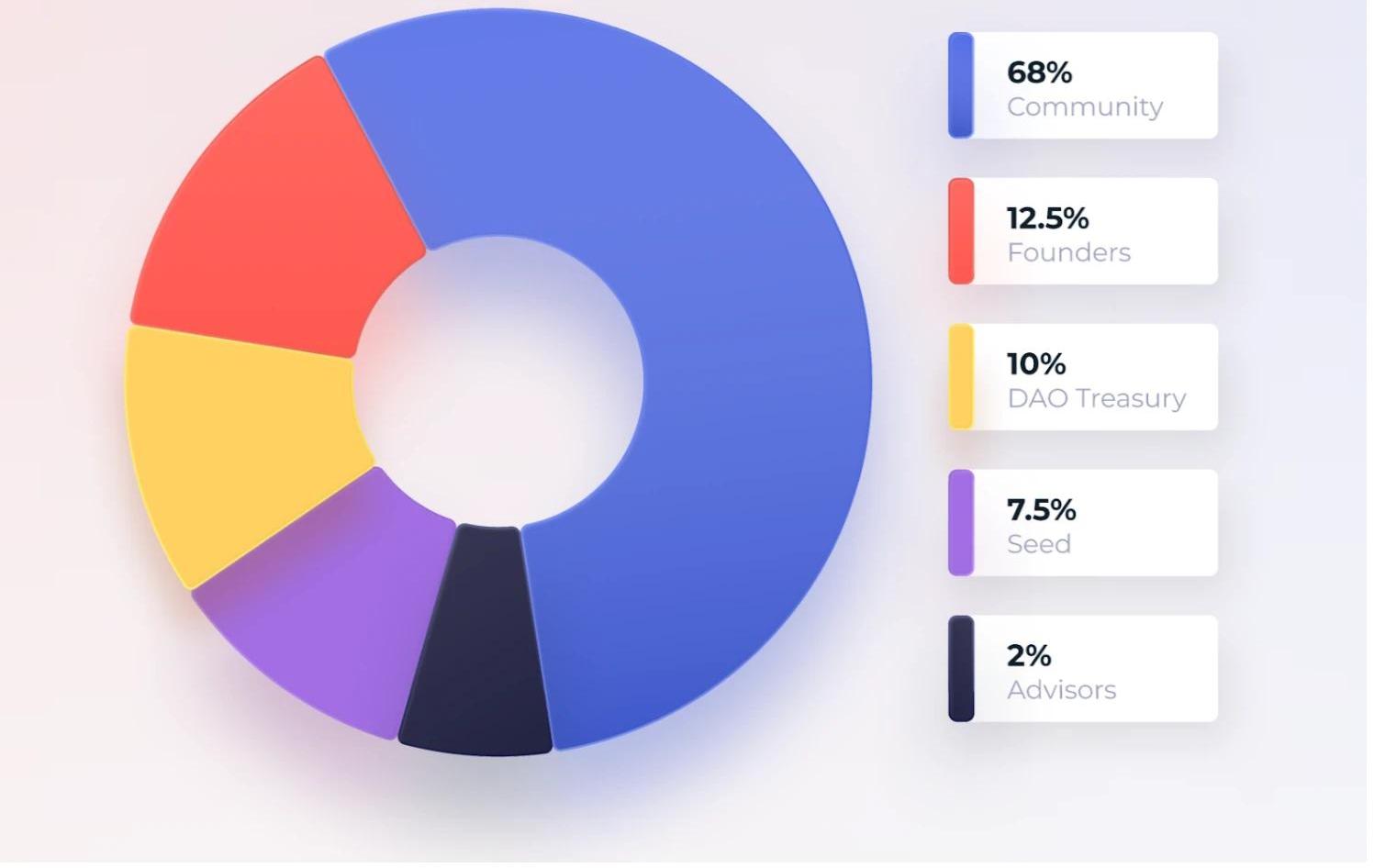

3.代幣分配:歸屬社區:68%;歸屬DAO金庫:10%;歸屬創始人、早期投資者及顧問:22%,分100周線性解鎖,每周解鎖22000枚。今年9月,BarnBridge宣布完成了100萬美元的種子輪融資,投資方包括FourthRevolutionCapital、ParaFiCapital、Synthetix創始人KainWarwick、Aave創始人StaniKulechov、DARMACapital管理合伙人AndrewKeys、Centrality、BlockchainCompanies、DahretGroup。在19日晚由DeFi農民合作社舉辦的AMA上,Tyler表示BarnBridge暫時并不需要進一步融資。展望

在經歷了數月的瘋狂之后,DeFi投資者已見慣了如過山車一般的APY波動。與此同時,越來越多的項目也正在考慮將固定收益率引入DeFi市場。10月20日,由Paradigm孵化的去中心化固定利率借貸協議YieldProtocol也推出了Beta版本。更早之前,固定利率借貸協議Mainframe也已發布了白皮書,并公布了代幣經濟模型。BarnBridge的特點在于,其本身并不提供利率收益,而是通過分割其他DeFi協議的收益及風險來實現收益固定,在用戶獲取層面上,BarnBridge并不需要與那些老牌DeFi項目“搶客”,甚至還可為這些用戶提供全新的風險管理服務,從這一角度看或許確實存在著更大的想象空間。加密貨幣分析師AshwathBalakrishnan在其最新的分析文章中指出,Barnbridge想要做的事就是把傳統金融市場中的擔保債務憑證引入DeFi。看過知名電影《大空頭》的人可能會認為CDO是一款「來自地獄的金融產品」,但如果使用得當,CDO在降低風險方面將大有幫助。

Tags:DGEBARRIDGEIDGedgeswap幣價格hbar幣的視頻介紹Allbridgesquidgrow幣最新消息

什么是對沖? 對沖交易的意思是同時進行多筆行情相關、方向相反、盈虧相抵的交易,一次成功的對沖交易必須滿足以下兩點:1.無論市場上漲或是下跌,總是會有一邊賺錢,一邊賠錢2.盈虧相抵后.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。隨著比特幣突破1.2萬美元的阻力,衍生品市場出現了過度看漲情緒.

1900/1/1 0:00:00要點總結 1.DeFi影響?本季度BTC成交量降至現貨成交總量的31.4%,相較于上季度的39.6%又下降了約8%.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:RobertStevens,編譯:夕雨,星球日報經授權發布。要點:以太坊交易費用正在下降。這可能意味著區塊鏈上的活動減少.

1900/1/1 0:00:00支付巨頭PayPal入局,加密市場迎來巨大利好。10月21日晚,路透社發文稱,PayPal將允許客戶使用該公司的在線錢包買賣和持有BTC、ETH、BCH、LTC等加密貨幣.

1900/1/1 0:00:00隨著DeFi的大規模應用,區塊鏈預言機解決方案成為了熱議話題,許多人都很關心如何有效地使用預言機安全訪問優質數據.

1900/1/1 0:00:00