BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD-1.66%

ADA/HKD-1.66% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-1.08%

XRP/HKD-1.08%編者按:本文來自加密谷Live,作者:BenLilly,翻譯:李翰博,Odaily星球日報經授權轉載。

加密貨幣的牛市就好像日本的八十年代。在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。整整十年都處于全面的資產狂熱之中。這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。窗口指導

法國農業信貸銀行旗下資產服務部門已獲批提供加密貨幣托管服務:金色財經報道,法國農業信貸銀行Crédit Agricole和桑坦德銀行Santander的資產服務部門CACEIS,已在法國監管機構注冊,提供加密貨幣托管服務。根據監管機構的網站,CACEIS Bank為保險公司、養老基金和私募基金等資產管理公司提供服務,該銀行于6月20日在法國金融市場管理局 (AMF) 注冊。

它與法國興業銀行的Forge和AXA Investment Managers等其他傳統金融公司一起,在歐洲加密貨幣監管框架下得到認可,因為歐盟準備從2024年開始實施新的加密貨幣許可規則(MiCA)。[2023/6/22 21:54:14]

歸根結底是一個四個字母的單詞。D-E-B-T就是這樣,這就是秘密。日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了,這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。日本銀行是木偶大師。而他們的控制方法是窗口指導。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。加密貨幣的上漲動力

加密信貸協議DebtDAO上線主網,提供無需出售股權無抵押的“基于收入的融資”:4月10日消息,加密信貸協議DebtDAO宣布上線主網,主網上線前,DebtDAO經過了3個月的Beta測試,平臺總交易量達到約15萬美元。據悉,DebtDAO為DAO和協議等加密實體提供“基于收入的融資”,即借款人無需出售股權或提供抵押品,而是將一定比例的收入支付給貸方,債務一旦償還,借款人將獲得100%的收入,并獲得他們通過貸款創造的所有價值。

2022年8月,DebtDAO完成了DragonflyCapital領投350萬美元種子輪融資。[2023/4/10 13:54:43]

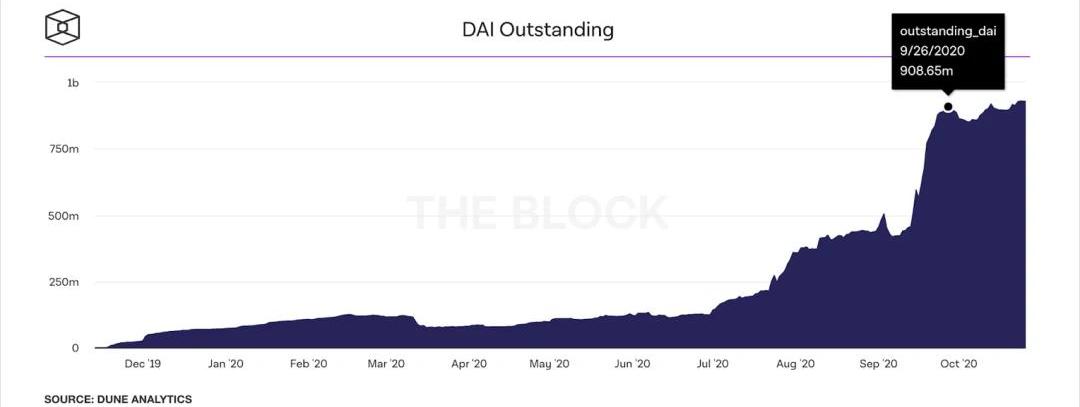

在中文中"DAI"的意思是借出或提供貸款的資本。對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。這是一種在區塊鏈上創造Token的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMPToken獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率,接近0%。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。而他們也確實承擔了更多的債務。下圖顯示,流通中的DAI在短短三個月內增加了633%。

聲音 | 楊東:應推動建立基于區塊鏈的小額信貸司法解決方案:據科技日報報道,近年,P2P理財等概念“飛入尋常百姓家”。但也出現非法集資、不良貸款等問題。對此,中國人民大學金融科技中心主任楊東教授表示,要建立全國性的大數據監控體系,在原來監管體系、監管方法的基礎上,采用新的監管思維、監管手段、監管模式,通過監管科技(RegTech)加強監管。比如大數據風控體系,通過大數據、區塊鏈等手段推動監管的進步和發展,這是國家中央和地方監管部門需要大力推動的技術驅動型監管機制。楊東說:“優勝劣汰是所有行業發展所遵循的規律,不能因為短時間內出現的問題就一味地否認它。”P2P行業能夠覆蓋銀行等金融機構無法提供資金支持的領域,也是近年來我國大力推進數字普惠金融的縮影。相關部門應加快行業整改的工作進度,將符合整改要求的平臺做好備案登記,緩解市場緊張情緒,避免行業恐慌,同時推動建立基于區塊鏈的高效、小額、自動化的小額信貸司法解決方案。[2018/7/17]

聲音 | 海峽區塊鏈研究院院長王永利:區塊鏈存在不可能三角 用于信貸還很難:海峽區塊鏈研究院院長、共享金融100人論壇理事長王永利在中國財富論壇中表示,目前區塊鏈存在一個不可能三角關系,即:去中心化、高效率與安全性三者不可兼得。同時區塊鏈未來發展還會面臨一個全球標準問題。關于區塊鏈的應用,王永利表示,考慮各方面特點,區塊鏈在信貸方面的應用目前還很難,還需要很多探索,但在游戲、捐款等單向使用中運用前景很大。[2018/7/9]

來源:TheBlock債務推高市場的事實已經不再是秘密。在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。唯一不吃驚的群體是在這個市場有計劃的群體。來自PolychainCapital的OlafCarlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。只是高到什么程度呢?在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。而DAI還沒有達到10億。未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

改變HaydenAdams人生軌跡的契機—我剛被解雇了:(—恭喜你,這是發生在你身上最好的事情了!!機械工程是個垂死的領域。以太坊是未來,你還不算晚.

1900/1/1 0:00:00投資,最重要的第一條是意識到風險,并實行相應的風險控制,幣圈很常見的是期貨杠桿,那么,如何在一開始控制住杠桿的風險呢?我們來看一下.

1900/1/1 0:00:00編者按:本文來自話夏看市,作者:話夏,Odaily星球日報經授權發布。隨著ETH2.0的越來越近,Staking服務相關的板塊逐漸受到市場的關注.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析丨BTC小幅反彈后回落 保持低波動:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報.

1900/1/1 0:00:002020年即將落幕,經歷了一年起伏的幣圈隨著DeFi浪潮的低伏后,又迎來了小眾的高潮——NFT.

1900/1/1 0:00:00BCH再次分叉成為了近期的焦點,引發了眾多討論和站隊。本文從經濟學和分叉歷史的角度出發,總結歷史規律并應用到BCH此次分叉.

1900/1/1 0:00:00