BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-0.8%

ETH/HKD-0.8% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD-1.43%

SOL/HKD-1.43% XRP/HKD-0.78%

XRP/HKD-0.78%編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。從已知的信息來看,過去一周,已經發生了4起閃電貸攻擊,包括ValueDeFi、CheeseBank、Akropolis以及今天的OUSD。我們特意查看了一下記錄,發現自今年年初以來基本每個月都要發生幾起閃電貸攻擊。說明閃電貸攻擊已經不是一種偶然事件了。

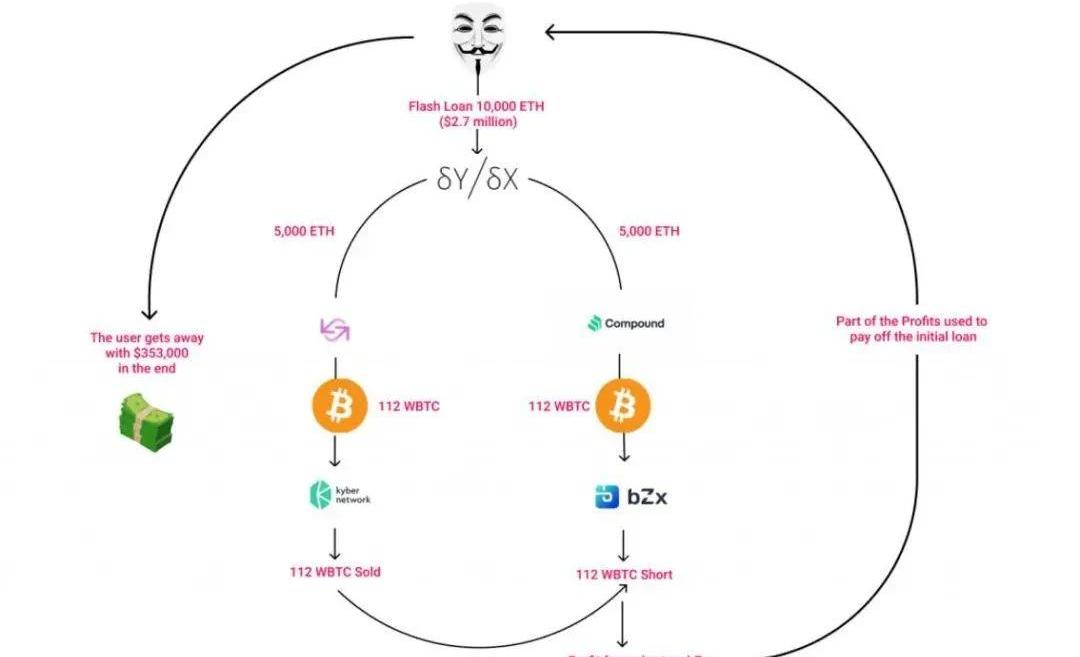

此前的一次閃電貸攻擊最近的一次是OUSD,攻擊方案的核心就是閃電貸+重入攻擊。大概的流程是:1.攻擊者先用閃電貸借了一大筆ETH這樣的主流資產,然后注入到各類DeFi協議中,進行類似鑄幣、流動性挖礦這樣的操作。2.然后由于攻擊者手上有一大筆資金,它們可以操控價格并利用某些設計上的漏洞操控系統的判斷。3.最后的結果就是由于這樣的操作會導致系統會付給攻擊者遠高于初始資產的收益,最后攻擊者會重復這些操作,最后在合約中取回或者在DEX賣掉獲得的超額資產。4.然后攻擊者再拿著一部分錢去還之前在閃電貸中借到的錢,就結束了整個攻擊過程。本質上這些攻擊的核心邏輯就是借助巨額資金來進行非正常的套利操作。閃電貸不是漏洞,但是擴大了漏洞的風險

Frax Finance發起開展RWA業務提案:8月4日消息,Frax Finance發起開展RWA業務提案FIP-277。提案中指出,Frax需要一種方法來持有現金存款和其他低風險現金等價物(例如逆回購合約和國庫券等),以便執行其FRAX v3 RWA資產策略,并于此前建立了相關公司FinresPBC。

FinresPBC將通過操作和持有美元存款、Paxos USDP、Circle USDC、美國國庫券為Frax Finance獲取收益。[2023/8/4 16:19:17]

在這其中我們發現,雖然近期的幾次事件都把“閃電貸”這個概念作為關鍵詞,但是閃電貸本身和攻擊事件本身并沒有直接的關聯。

彭博社:SkyBridge Capital旗下最大基金去年因FTX等錯誤押注下跌39%:金色財經報道,知情人士透露,Anthony Scaramucci的資產管理公司SkyBridgeCapital旗下最大基金去年下跌39%,原因是錯誤地押注了一些加密貨幣和現已破產的FTX,導致投資者正在要求贖回超過一半的資金。知情人士稱,SkyBridge最大的基金在第三季度末擁有13億美元的資產,11月是2022年該基金表現最糟糕的月份之一,當時FTX宣布破產。加密貨幣占SkyBridge基金的28%,而私人加密相關公司,包括其FTX股份,占14%。

根據1月份的一份監管文件,投資者現在每年只能提出兩次提款請求,他們要求在9月30日的贖回期內提取該基金60%的資金,但SkyBridge只返還了10%。此前,該公司每年允許四次贖回請求,并表示每季度將返還多達25%的現金。(彭博社)[2023/1/28 11:33:18]

美聯儲博斯蒂克:基線是11月將加息75個基點:9月28日消息,美聯儲博斯蒂克表示:基線是11月將加息75個基點,12月加息50個基點。傾向于年底前利率達到4.25%-4.5%的區間。(金十)[2022/9/28 5:59:20]

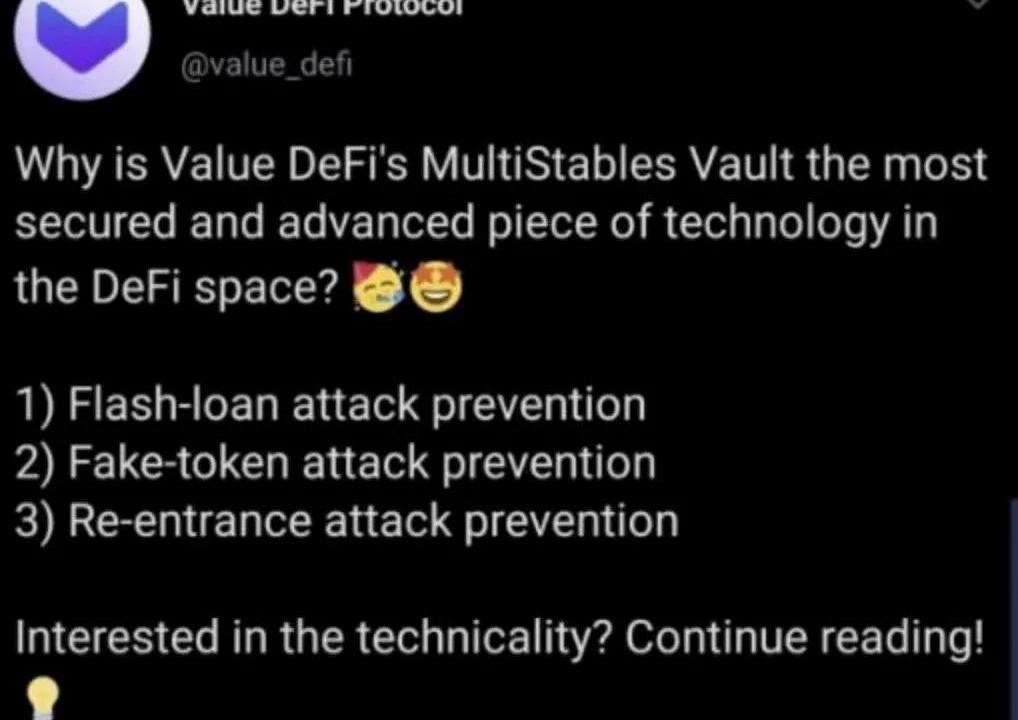

在攻擊發生的前一天,ValueDeFi項目方還在宣稱自己是最安全的協議但不可否認的是,閃電貸成為了其中極其重要的攻擊工具。用一句話來形容它的作用:“它允許你在交易期間像巨鯨一樣的行動”,最可怕的是,如果說那些資金雄厚的人更容易成為攻擊的來源,閃電貸可以讓一個一無所有,甚至沒有基本信用的人在短時間內變成一個手握重金的巨鯨,最重要的是這些人不需要任何許可、不需要良好的信用憑證也不需要付出等額或者超額的抵押品作為代價,完全是空手套白狼。閃電貸本身不是一種漏洞,但它無形之中擴大了那些漏洞被攻擊的風險,因為第一攻擊者不需要任何代價,第二攻擊的來源大大增加,它可能會被任何一個洞悉漏洞的人作為攻擊的工具。危險的創新,閃電貸錯在哪里?

參議員Pat Toomey抨擊國會未能適時出臺加密貨幣法規:金色財經報道,賓夕法尼亞州共和黨人Pat Toomey周五在推特上寫道,美國證券交易委員會的敵意和缺乏透明度,以及未能通過監管護欄,已經\"產生了大量的法律不確定性”。

他補充說:\"這些失敗促使加密貨幣發展到外國司法管轄區,這些司法管轄區幾乎沒有或沒有足夠的監管,\"他提到了總部設在巴哈馬的失敗的加密貨幣交易所FTX的崩潰。Toomey認為,如果有一個 \"合理的、立法授權的美國數字資產監管框架\",破產對美國人的影響可能會得到緩解。(the block)[2022/11/13 12:56:34]

事實上閃電貸在遭受非議之前被認為是DeFi最偉大的創新之一。閃電貸概念最早由Marble協議于2018年提出,當時開發者的想法是通過智能化合約完成的零風險貸款。智能合約平臺一次性處理交易,如果借款人不能償還貸款,整個交易就會回滾,就像貸款根本沒發生一樣。重點是區塊鏈交易回滾這個特性,用戶和合約發起一筆交易,合約借給用戶一筆錢,然后同樣的用戶在這個交易里還回借出的金額和相應的利息就可以了。如果沒還那么這個交易就會被判定不生效,然后被回滾,也就不存在借款轉移的事情了。這在傳統觀念來說是完全不可思議的事情,因為借貸既不需要信用也不需要抵押品。其實一開始閃電貸的用途是給那些套利者提供便捷的套利資金工具,例如分散交易所之間的額套利、清算多個借貸平臺的貸款或者進行再融資等這些操作,最簡單的就是,閃電貸可以幫助交易者從Marble銀行貸款,在一家去中心化交易所DEX中買幣,然后在另一家DEX以較高價格賣出代幣,然后獲得差價收益。這樣的目的是正常的,傳統金融中也會出現這樣的場景。唯一的區別就是閃電貸的零門檻零代價。很不幸的是,我們能夠封堵漏洞,但永遠防不住人心。黑客或者潛在的攻擊者會發現閃電貸完全可以為攻擊提供充足的啟動資金,這其中產生的另外一個后果就是,由于黑客的錢是借來的,所以錢和黑客本身并沒有直接的關聯,他們的身份也更加地難以追蹤。因此一句話總結:閃電貸減小了攻擊者的風險,攻擊會更加隨意。閃電貸+另一種潛在攻擊用途

作為工具,閃電貸的用途是我們永遠不能想象和預測的。我們完全不能低估“科學家”的智慧,除了經濟上的攻擊,閃電貸又被發現可以應用到別的領域的攻擊上,例如操縱去中心化社區的治理。近期,Maker基金會智能合約開發團隊檢測到一起發生在MakerDAO治理提案中的投票違規行為,大體意思是,社區的一次提案需要持有治理代幣的用戶投票,然后有一個人就利用閃電貸借出總資產,然后用來作為抵押品在借貸平臺拿到大量的治理代幣,去參與投票,投完票然后再還回去。聽到這里可能很多人會驚出一身冷汗,因為如果這次通過的是一項有利于攻擊者的戰略性提案,那造成的后果遠比一次套利攻擊要嚴重的多,而且這樣的攻擊顯然更加隱秘。閃電貸本身在這次風波中并沒有任何過錯,它反而是一種讓人眼前一亮的創新,我們通過閃電貸這樣的產物看到了DeFi的想象空間是有多大。但基于當前DeFi正處在一個實驗性階段,因此大量的漏洞和攻擊者會將閃電貸用到各種非法用途上,所以很多人認為閃電貸是一種極為危險的創新,換個角度來說也正式因為閃電貸的存在,使得各項目方更加重視安全,這也是一種價值。

Tags:EFIDEFIDEFSKYDeFinomicsBasketDAO DeFi Indexfdudefi天網幣SKYNET

2019年的時候,用手機號注冊了抖音講了一期比特幣的基本原理,已經盡量在密碼學基礎知識上靠,沒有用,賬戶在24小時內就被封了,且無法解禁.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日報經授權轉載。隨著大流行改變了全球范圍內人們的交易方式,現金支付已經漸漸被數字支付所取代.

1900/1/1 0:00:00截至寫稿時為止以太坊已經突破600美元,比特幣在18000美元以上盤旋。如果我們把眼光投向明年,以太坊突破1000美元,比特幣突破20000美元應該是大概率事件了.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在加密世界,四年是一個很重要的周期,它由比特幣的減半來定義。如今,這一周期效應依然是加密領域的重要MEME,依然影響著人們的決策.

1900/1/1 0:00:00據《金融時報》報道,Facebook計劃最早在明年一月以有限形式發行加密貨幣Libra。但最初只發行錨定美元的單一貨幣,錨定其他貨幣和錨定一攬子貨幣的Libra則將在稍后推出.

1900/1/1 0:00:00開源項目正在接管軟件開發領域。在過去兩年中,基于開源軟件業務的收購、合并和IPO的市場規模就已超過800億美元,風險投資在這一領域的步伐增長也是與日俱增.

1900/1/1 0:00:00