BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD-0.4%

SOL/HKD-0.4% XRP/HKD+0.55%

XRP/HKD+0.55%加密貨幣市場歷來由散戶投資者主導,專業投資者跟進。這種情況正在改變嗎?在2017年第四季度,散戶引領的優勢非常明顯,媒體炒作的同時,價格也在飆升。毫無疑問,這一次散戶比較安靜。2017年第四季度前半部分,CNBC有近100個"比特幣"頭條。過去六周,在比特幣市值奔向歷史新高的時候,比特幣的頭條新聞還不到40個。現在對加密投資的一貫趨勢下定論還為時過早,主要是因為散戶/機構的二分法存在簡單化的問題。下面,將通過市場的四個維度來說明這次上漲的參與者與2017年投資者的行為有何不同。比特幣巨鯨,交易vs.持有

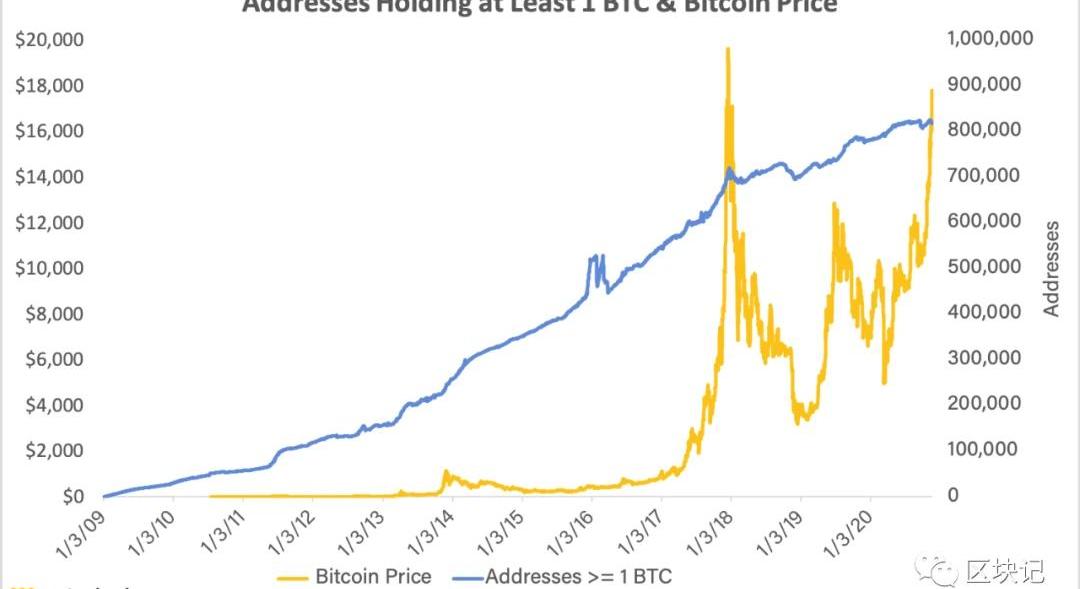

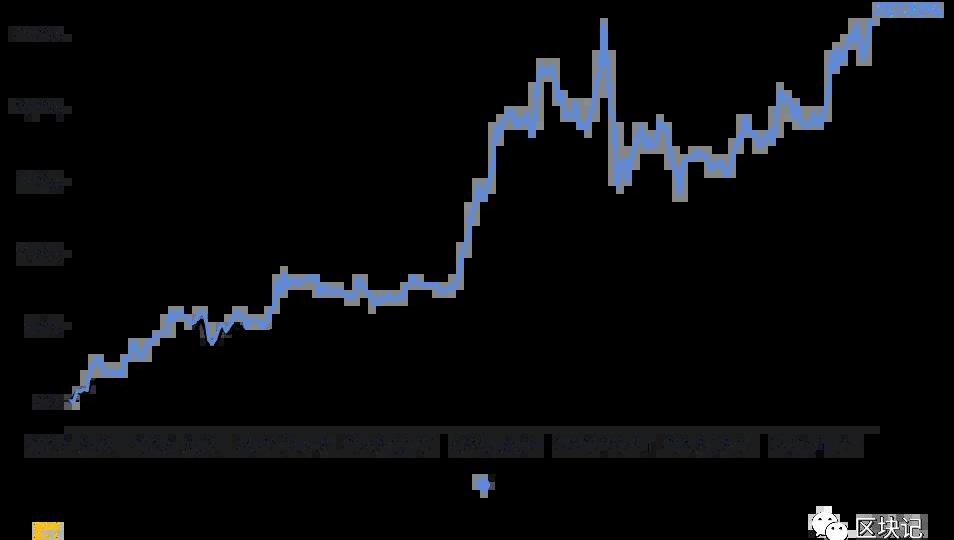

從2013年年底到2018年大跌期間,持有至少1個比特幣的地址數量一直在增加。2019年這個數量又有所回升,然后今年春天再次趨于平穩。這與2017年底不同,當時這樣的地址數量與比特幣價格一起飆升至新高。

火幣論壇對話Kai Keller:中國在探索央行數字貨幣這一領域進程很快:新加坡時間12月30日下午,世界經濟論壇金融科技創新項目負責人Kai Keller做客火幣論壇,以“回顧與展望,從疫情到復蘇”為主題,與火幣商務副總裁Ciara探討在疫情的持續影響下,企業該如何進行數字化轉型。

Kai Keller認為區塊鏈和加密貨幣行業將在金融領域發揮領先作用,以比特幣為主的加密貨幣具有對沖通脹的潛力,這將是未來發展的重要領域。

作為支付手段而言,Kai Keller認為除了比特幣以外,人們會采用各種不同的支付策略,比如央行數字貨幣(CBDC),今年越來越多國家都在研究央行數字貨幣,幾乎所有國際的央行都在關注這一領域,而且采用了截然不同的模式。Kai Keller認為中國研究的央行數字貨幣模式與歐洲的完全不同,并且中國在央行數字貨幣這一領域發展很快。[2020/12/31 16:09:13]

觀點:政府不能染指私人的加密貨幣這一想法不切實際:基金公司Collaborative Fund的合伙人Morgan Housel,表示,有些人表示政府不能染指他們的加密貨幣,這種想法是不切實際的。假如政府今天頒布一條法令說如果你持有加密貨幣就要進監獄,是不是會對價格有影響?政府有手銬和槍,可以做想做的事。(cointelegraph)[2020/9/3]

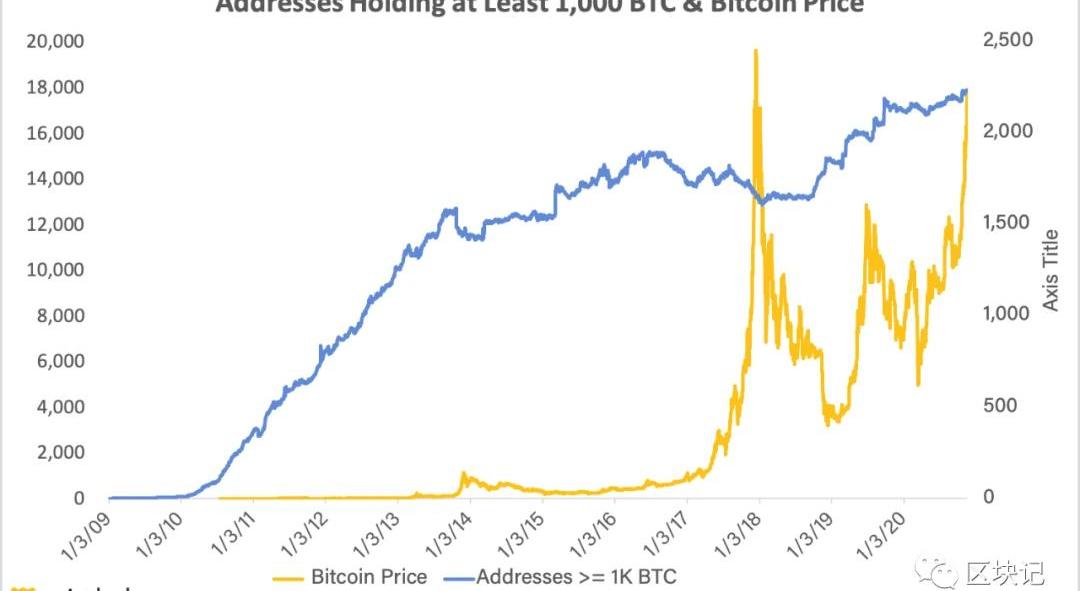

我們可以稱之為比特幣"億萬富翁"的人通常是指至少持有1000個BTC。這些巨鯨在2017年底前一直賣出。這一次,比特幣的大戶榜單在增長,而不是縮減。

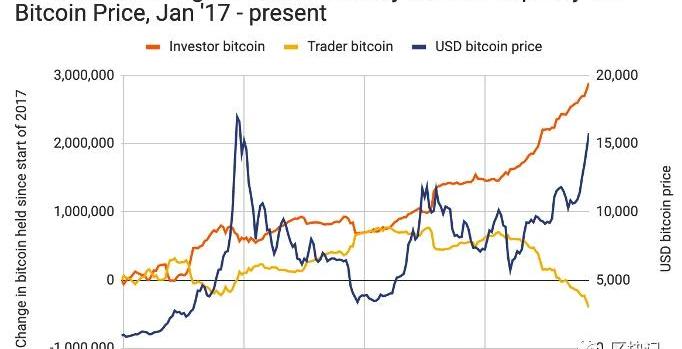

地址余額必須謹慎對待;地址數量≠實體數量。行為是一個更好的信號。這個黃色的“硬幣”在買入并持有的錢包中積累得更多,而在已經表現出交易傾向的錢包中囤得更少。

聲音 | 火幣大學校長:BTC這一輪上漲的核心原因之一是主流機構正在完成對該市場的布局:據21世紀經濟報道,火幣大學校長于佳寧認為,比特幣這一輪上漲的核心原因之一是主流機構正在完成對該市場的布局。在他看來,由于目前區塊鏈技術已愈發成熟,以比特幣為代表的去中心化數字資產的價值越來越被認同。較之傳統金融體系,數字資產規模并不大,還是一個“非常小的投資品類”,且資金往往為內部循環,沒有太多外部增量資金。因此,金融機構的入場帶來的外部資金對于該市場,尤其是對比特幣這樣相對成熟、穩健,規模又不是很大的資產類別,會有推升的影響。于佳寧認為,減半周期帶來的影響一般會提前一年左右開始顯現,這一方面與技術特性有關,另一方面也與市場參與者的心理活動有關。比特幣價格這一輪上漲已使很多人獲利較多,隨著時間推移一定會有資金外溢的現象。比特幣本輪上漲的關鍵邏輯在于,它不是自我驅動,而是外部資金和用戶進入數字資產領域的結果。[2019/5/13]

聲音 | 日本GMO集團代表:采礦業務只是暫時的失敗,未來將重啟這一業務:據crypto.watch消息,日本GMO集團于2月12日舉行了2018年“全年結算會議”,GMO代表熊谷正壽在會議上把采礦業務上產生的損失評價為“暫時的失敗”。他表示:“這項業務雖然有虧損,但業務本身沒有問題。解決費用問題后,可以在最有利的狀態下繼續下去。”接著他表示:“一定會將(損失部分)找回來”,表明了繼續開展挖礦業務的強烈意志。熊谷正壽同時稱,為了應對采礦業務收益的惡化,該公司對自營業務的礦機實施116億日元的虧損處,礦機的折舊費削減了,未來將提高盈利能力,并呼吁礦機業務的連續性。另外,據說還打算將礦場從瑞士轉移到電費更便宜的地方。注:2018年12月,日本GMO集團因虧損嚴重取消虛擬貨幣采礦相關業務。據悉,去年虛擬貨幣業務因收入基礎的穩定而出現盈余,但卻沒能彌補采礦業務帶來的損失,其凈虧損達290億7000萬日元,虛擬貨幣業務的營業利潤則為13億6000萬日元。[2019/2/13]

自2017年以來,有兩次比特幣持有者囤幣放緩成為市場頂部的重要指標。2020年,還沒有放緩的跡象。比特幣vs.以太和其他幣種

2017年的牛市在人們的記憶中,是由對以太坊上的ICO的狂熱所驅動的現象。然而,當這股熱潮狂熱過頭時,ETH已經基本結束了它的鼎盛時刻。在2017年第四季度的中間,比特幣的回報率為23.9%;ETH的回報率為6.9%。正是比特幣第四季度的上漲讓牛市得以持續。

對比一下2020年,相似之處和不同之處都很明顯。同樣是以太坊領漲,但這次它跟上了比特幣的步伐,第四季度至今回報率為23.2%,甚至在周五早些時候突破500美元,而比特幣的回報率為28.4%。如果2017年的模式重演,比特幣牛市可能還有更長的時間。

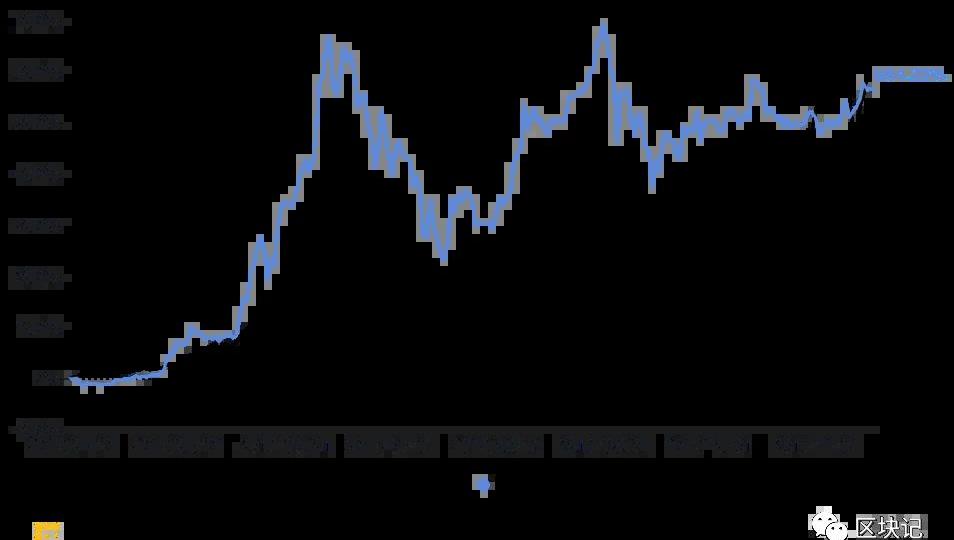

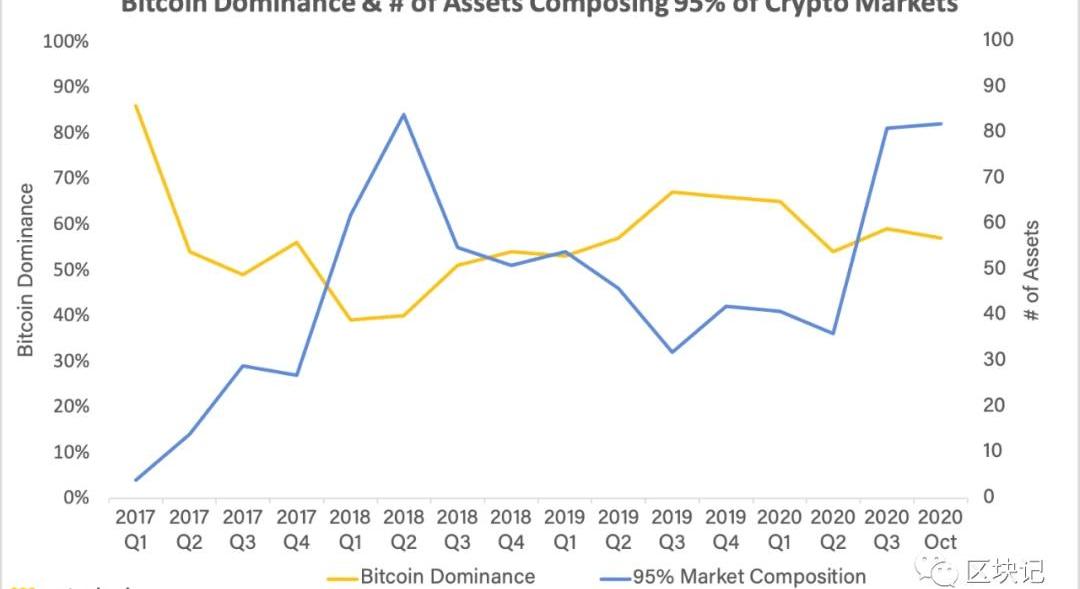

那么,加密市場是否在盤整?答案是,是,也不是。比特幣的主導地位,即累計市值份額,在50%以上。通常,這意味著構成市場大部分的資產清單較短。今年不是這樣。

CoinDesk20中的前五名資產正隨著比特幣的增長而增長,但長尾資產現在比2017年泡沫后更分散。受管制的期貨市場vs.離岸期貨市場

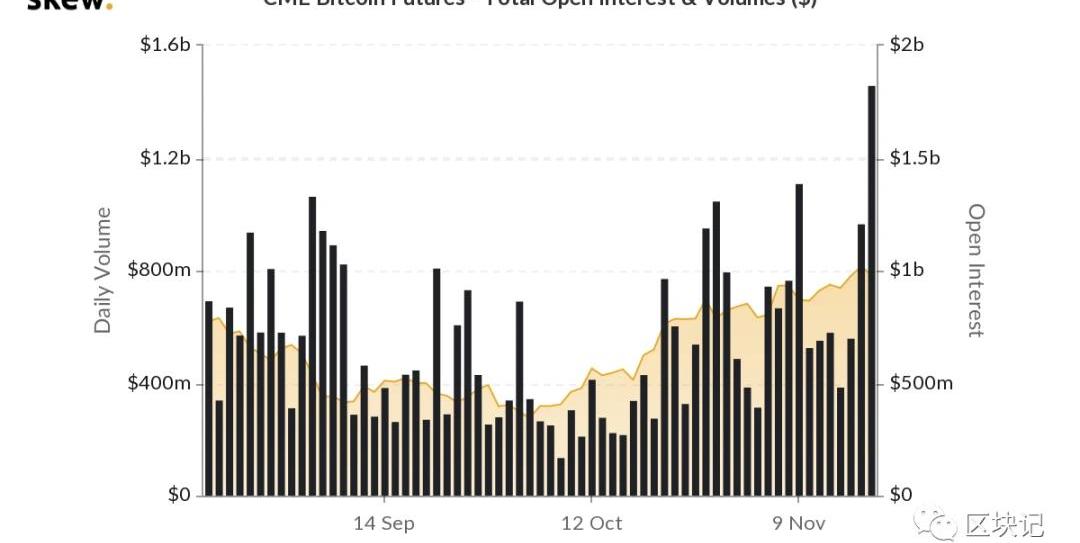

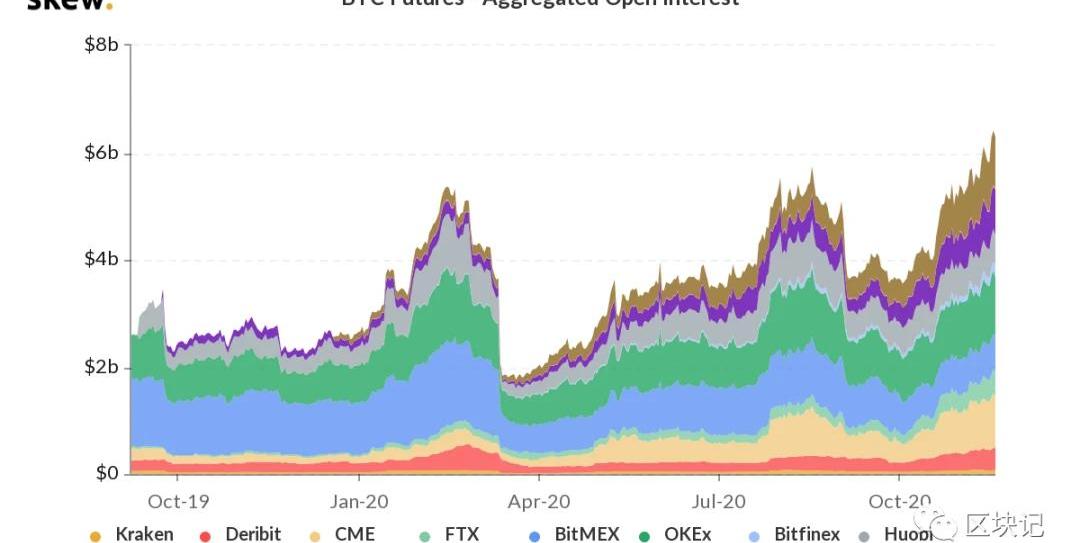

"機構來了"的不絕于耳可以看到CME比特幣期貨市場的增長,這表明通過成熟的操作渠道對比特幣的受監管風險需求越來越大。本周CME的持倉達到10億美元,創下歷史新高。

然而,這種增長大部分歸功于比特幣的價格變化。而從總量上看,由個人、專業人員和流動性提供者交易的輕度監管的衍生品合約使CME相形見絀。僅僅以CME的增長作為機構翻盤的論據是不明智的。還不如說機構的參與度是隨著市場其他部分的增長而增長的。

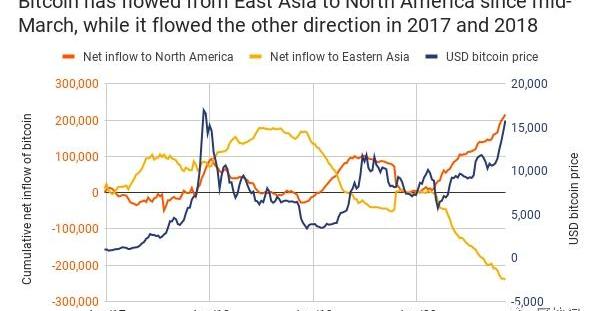

北美投資者vs.東亞投資者與CME期貨增長同步的是比特幣流向北美交易所,流出東亞交易所。

就交易所流通量代表參與者活動的程度方面來說,東亞投資者以前所未有的速度拋售比特幣。與此同時,北美投資者對比特幣的興趣比2017年更大。一個重要的警告:這里的流通可能更多代表了交易者的偏好,而不是投資者的長期活動。穩定幣USDT本季度的市值將增長超過100億美元。東亞地區的一些資金流動可能代表了Tether正朝著報價貨幣主導地位邁進,因為在幣幣市場中,交易員越來越青睞它,而不是比特幣。結語

這次牛市確實與2017年不同,不過這并不意味著我們不會看到另一個漲跌的周期。那些暗示參與的投資者類型的信號表明,我們可能比三年前比特幣創下歷史新高時更早進入周期。比特幣的歷史充滿了關于即將到來的轉變或監管變化的種種說法,而這些轉變或變化將從根本上改變市場。這些說法在過去被夸大了,現在可能也被夸大了。傳統金融市場是否在自掘根基?也許吧,但這并不能突然把比特幣變成一個安全的避險工具。目前新的、更大的和更長期的投資者越來越多地參與的模式可能會繼續下去,但在可預見的未來,比特幣和其他加密貨幣將會是風險投資,投資者應該繼續把它們當作這樣的投資。

編者按:本文來自巴比特資訊,作者:DanielPhillips,編譯:云錦,星球日報經授權發布.

1900/1/1 0:00:00新型項目與訪談實錄正如上文我們所說,雖然DeFi相較于第二季度末三季度初有所降溫,但是依然有諸多新項目涌現/舊項目借著DeFi發展的勢頭重新發力.

1900/1/1 0:00:00BTC、ETH最近都創了近兩年的新高,牛市的步伐正在向我們靠近,有多近呢?按當前BTC價格18240U,離歷史最高點的19875U,僅僅只差一個10%的漲幅.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,作者:CNCOIN,Odaily星球日報經授權轉載。近期美國大選吸引了全世界的目光,而直到發文的時候,大選結果還未出來,主要原因是今年特朗普團隊認為今年的大選出現舞弊.

1900/1/1 0:00:00一、Uniswap橫空出世2018年11月2日,懷著焦躁不安的心情,Uniswap創始人HaydenAdams在推特上發布了Uniswap正式上線的消息,當時,他的推特只有200名粉絲.

1900/1/1 0:00:00今年11月,去中心化金融總鎖倉量再創新高,突破16億美元。DeFi,宣稱人人公平可參與,憑借吸納百億資金入場在今年備受矚目,但與此同時出現了一群人,他們依靠者技術實力和知識門檻專薅DeFi的羊毛.

1900/1/1 0:00:00