BTC/HKD-1.32%

BTC/HKD-1.32% ETH/HKD-1.23%

ETH/HKD-1.23% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD-2.39%

SOL/HKD-2.39% XRP/HKD-2.26%

XRP/HKD-2.26%編者按:本文來自加密谷Live,作者:IDEG,翻譯:Sherrie,Odaily星球日報經授權轉載。宏觀市場環境

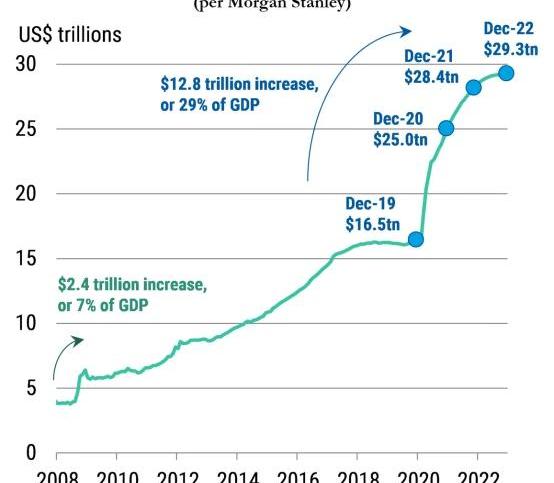

自年初以來,一場突如其來的疫情席卷全球。世界經濟繼4月“大封鎖”期間跌入衰退深淵之后,目前正在緩慢恢復。但隨著疫情繼續擴散,許多國家放慢了經濟重啟的進程,一些國家再度實施了部分封鎖措施以保護易感人群。世界銀行在今年6月份發布的《全球經濟展望》報告中預測,2020年全球經濟將下滑5.2%,是“二戰以來最嚴重的經濟衰退”。為應對疫情在全球的蔓延以及資本市場的暴跌,各國央行采取了史無前例的“大放水”政策。3月15日,美聯儲宣布將利率降至零,并推出7000億美元的大規模量化寬松計劃。美聯儲總資產從2月底的4.16萬億美元迅速擴張至6月10日高峰時期的7.17萬億美元。截止10月28日,美聯儲總資產體量仍超過7萬億美元。據MorganStanley的分析,2020年底G4國家央行總資產將達到25萬億美元。預計到2022年底,這一數字將進一步上升至29.30萬億美元。

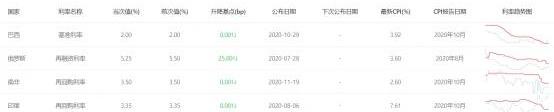

數據來源:MorganStanley大放水的另一面是利率的大幅下降。據IDEG數據引擎顯示,主要的發達國家利率已跌破或趨近于0,其中瑞士央行利率甚至達到了不可思議的-0.75%。

韓國地方檢察廳證實將于本月底啟動虛擬資產聯合調查組:金色財經報道,韓國首爾南部地方檢察廳7月11日宣布,將于本月底啟動虛擬資產聯合調查組。該辦公室發言人通過短信證實,該部門將致力于調查與數字資產相關的犯罪行為。[2023/7/12 10:50:01]

數據來源:IDEG以金磚國家為代表,發展中國家的利率也持續下降。

數據來源:IDEG英國首相丘吉爾曾經說過:“永遠不要浪費一場危機。”在新冠疫情疊加大放水的時代,一部分SmartMoney借助數字資產,找到了機會更大的利率市場。CeFi借貸市場概況

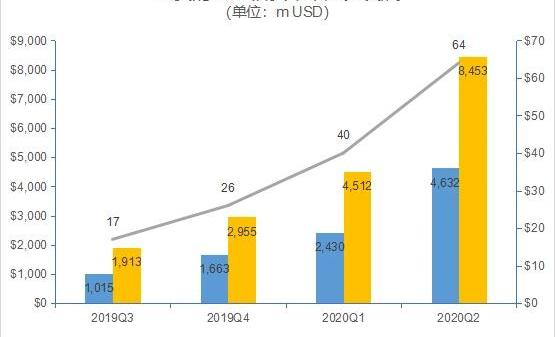

我們說,2020年是“真正意義上的”數字資產投資的機構元年。這不僅體現在Grayscale信托產品總資產規模突破100億美元,更體現在數字資產借貸市場的急速發展。DeFi借貸項目的超高收益太過吸引眼球,以至于CeFi市場的發展被多數人所忽略了。Credmark在關于借貸市場的二季度報告中,統計了85%的借貸公司數據。報告顯示,2020年第二季度CeFi存量貸款規模達46.32億美元,環比增長90.62%;同期抵押品價值突破80億美元,環比增長87.34%。

幣安將于5月26日移除APT/BRL、AMP/BTC等21個交易對:5月24日消息,據官方公告,幣安將于5月26日移除以下現貨交易對并停止交易:APT/BRL、AMP/BTC、BEL/ETH、FIS/BRL、GAL/ETH、GMT/BRL、PE/AUD、AVAX/AUD、AXS/AUD、DOT/AUD、FTM/AUD、LINK/AUD、SAND/AUD、SHIB/AUD、GMT/GBP、JASMY/BTC、KP3R/BNB、REI/BNB、SANTOS/BRL、STMX/BTC、XTZ/BNB。用戶仍可以在幣安平臺可用的其它交易對中交易上述幣種。[2023/5/24 15:22:54]

數據來源:Credmark機構客戶在CeFi借貸市場占據了主導地位。2020年第二季度,機構與散戶的存量貸款比為3.5:1;同期的機構與散戶抵押品價值比為2:1。從存量貸款與抵押品價值的比值差異中可以發現,機構客戶在質押率上確實有著非常明顯的優勢。

Binance已將TRON(TRX)網絡的提現手續費恢復至之前水平:最新官方公告顯示,幣安已于北京時間2月11日22:30起,將波場TRON(TRX)網絡的提現手續費恢復至之前的水平。幣安與TRON(TRX)項目團隊已達成降低TRON(TRX)網絡提現手續費的方案。

TRON DAO也確認了這條信息,表示TRON DAO社區已與幣安團隊合作,以降低波場TRON網絡上的充提費用。

2月12日,波場TRON創始人、火必Huobi全球顧問委員會成員孫宇晨轉發了幣安官方公告推特,稱之為“振奮人心的消息!”。“我們已與幣安達成協議,降低波場TRON?網絡上的交易費用,讓每個人都能負擔得起加密貨幣交易。這種合作的目標是推動加密貨幣的大規模采用并增加每個人的可訪問性。”孫宇晨說。

孫宇晨同時表示,隨著交易費用的降低,人們可以更輕松地使用加密貨幣,而不必擔心高昂的成本。波場TRON一直在努力使網絡更快、更高效并為所有人所用。“我們很高興通過與幣安的合作將這一激動人心的發展帶入波場TRON網絡,我們期待看到它對加密社區的影響。”孫宇晨說。[2023/2/12 12:02:03]

數據來源:CredmarkCeFi借貸市場的大玩家

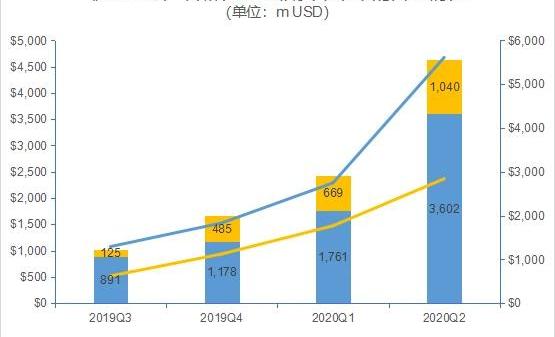

1.GenesisTradingGenesisTrading是DCG集團旗下的子公司,集OTC、衍生品、借貸、托管等多種業務于一身。Genesis的前身是SecondMarket的交易部門。DCG創始人BarrySilbert在2004年創立了私募股權交易平臺SecondMarket,為未上市企業員工與早期投資者所持有股權提供交易平臺,此后隨著Facebook等硅谷科技公司的發展而快速壯大,其股權業務在2015年被納斯達克交易所收購。而在此前幾年,BarrySilbert已經對比特幣產生了濃厚的興趣,曾在2012年拿出17.5萬美元的個人資金,以10美元的價格大量買入比特幣,并在價格達到50美元時分批賣出,巨大的收益令BarrySilbert決定對該市場采取更多的行動。BarrySilbert直接推動SecondMarket成立了Grayscale和GenesisTrading的雛形部門,并在此后SecondMarket被收購時保留了上述業務。2015年,BarrySilbert將這兩大板塊與個人的投資業務進行整合成立了DCG,正式開啟了自己在加密貨幣行業的“巨鯨”之路。Genesis在合規方面做足了功課,持有包括Broker-dealer、BitLicense等在內的一系列牌照。良好的合規性以及先發優勢,令Genesis成為了數字資產借貸市場當之無愧的領頭羊。今年第三季度,Genesis新增貸款量躍增52億美元,環比增長136%,刷新了單季度最大增量記錄。截止三季度末,存量貸款規模達21億美元,環比增長50%。

Courtside Ventures為新基金Fund III募資1億美元,包括區塊鏈游戲:金色財經報道,Courtside Ventures宣布旗下第三支早期風險投資基金Fund III已募資1億美元,新基金將專注于體育、藏品和游戲領域。Courtside Ventures合伙人Kai Bond表示,新基金也會投資區塊鏈游戲,因為Web3將會給游戲市場帶來新的分銷形式和貨幣化解決方案,他表示,從長遠來看,我們是Web3信徒,現在的關鍵是要將區塊鏈游戲推廣到數百萬人并提供無摩擦的使用體驗。[2023/1/20 11:21:48]

數據來源:GenesisTrading在存款業務方面,Genesis也發展迅猛。今年第三季度,大量的機構投資人將資產存入Genesis。第三季度存款業務的機構客戶數量增至165個,環比增長47%,同比增長275%。

數據來源:GenesisTrading此外,Genesis為了拓寬借貸、交易、托管等業務管線,先后收購了QuCapital和Vo1t。QuCapital是一家量化投資公司,在2019年9月被Genesis收購后,極大增強了Genesis在交易和借貸產品上的技術實力。2020年5月,Genesis又成功收購Vo1t,把托管業務也納入自己的版圖。自此,Genesis完成了最后一塊拼圖,將原有的各項業務集合成主經紀商業務。2.BlockFiBlockFi成立于2017年,并獲得了行業內多家頂級機構的投資,近兩年在歐美散戶借貸市場占據了相當大的份額。目前,BlockFi開始瞄準機構市場,同時也在亞太地區積極布局。創始人ZacPrince具有多年的在線借貸平臺從業經驗。有意思的是,在一次Reddit的AMA活動中,Zac還透露他是一位成功的職業撲克手。今年8月份,BlockFi完成了5000萬美元C輪融資,由摩根溪領投,CMTDigital、CastleIslandVentures、WinklevossCapital等參投。公告稱,新資金將用于擴大團隊規模并進一步擴展BlockFi的業務范圍,包括即將發布的“比特幣返利”信用卡。另外,值得一提的是,BlockFi的托管商是Gemini,它獲得WinklevossCapital的投資也就不難理解了。

加密應用開發商Utorg完成500萬美元種子輪融資:12月16日消息,加密應用開發商 Utorg 宣布完成 500 萬美元種子輪融資,Dragonfly、TA Ventures、以及 Web3 基金 Hypra 領投。

Utorg 透露,該公司擬利用新資金引入 IP 許可、探索更多創收渠道,并將在未來幾周內通過引入支持功能加載的「超級應用程序」來擴展法定貨幣/加密貨幣兌換服務,同時還會推出一些支持自我托管、數字錢包等功能加密應用「工具包」,以及通過第三方應用程序和網站進行轉賬的嵌入式小部件。[2022/12/16 21:49:15]

數據來源:IDEG也許BlockFi在業務體量上還不是第一,但在業務創新能力方面卻出類拔萃。通過借貸業務的延伸,BlockFi成為了Grayscale比特幣信托最大的股東。截止2020年10月,BlockFi一共持有GBTC信托5.07%的份額。根據當時的市場價格計算,該筆資產約為3.28億美元。正如BlockFi創始人Zac所說,投資GBTC是其為更好服務客戶的努力之一。3.DrawBridgeLendingDrawBridgeLending因其團隊深厚的傳統金融資歷以及股東背景,不得不引起行業的高度重視。DrawBridge成立于2018年,是美國商品期貨交易委員會CFTC認證的合規商品交易顧問、商品基金經理。DrawBridge團隊成員長期深耕于傳統金融行業,在交易、經紀、貸款、法律和金融方面擁有豐富經驗,并以衍生品投資策略的創新著稱。DrawBridge在結構化產品方面具有很強的業務能力,目前已推出數字資產商業貸款/高凈值人士個人貸款、混合投資貸款以及個人退休賬戶貸款。DrawBridge的貸款優勢在于低息且沒有“margincall”。據其官網披露的數據,截止2020年7月,DrawBridge的資產管理規模已突破1.5億美元。2020年11月13日,美國數字資產商業銀行GalaxyDigital宣布收購DrawBridge以及另一家做市商BlueFireCapital。GalaxyDigital是全球首家專注于數字資產領域的多策略全方位商業銀行,經營包括投資、交易、咨詢、證券經紀、資產管理等多項業務。公司由華爾街傳奇億萬富豪MikeNovogratz創辦,立足于打造數字資產領域的“高盛”。MikeNovgratz曾是對沖基金巨頭峰堡投資集團的首席投資官。此次收購對于GalaxyDigitalTrading而言具有重要的戰略價值。GDT是GalaxyDigital的四條主業務線之一,每年的OTC交易量超過40億美元,在機構市場占據了不小的份額。通過收購DrawBridge,GalaxyDigital將大大提升在借貸和結構化理財產品方面的業務能力。行業展望

除了上述的三家機構,數字資產借貸領域還有更多大家所熟識的玩家。如亞太地區就有貝寶金融、Matrixport、RenrenBit等多家機構,且占據了亞太市場的主要份額。而歐美地區的Coinbase、BitGo、甚至Blockchain.com等公司,也在積極開拓借貸市場。根據2020年11月24日的官方消息,日本金融巨頭SBI集團通過其子公司SBIVCTrade,正式推出數字資產借貸服務。隨著越來越多行業內外的機構入局,數字資產借貸行業開始進入激烈競爭的格局。而在傳統市場玩家陸續進場之際,我們看到的是,兩個市場的資本在加速融合。大放水時代巨量的低成本資金,借道數字資產完成了利率套利,同時也造就了當前DeFi與CeFi市場的熱潮。未來的行業生態將猶如孢子游戲中的生物,以不斷涌入的傳統資本為催化劑,快速繁衍、迭代、進化。借貸市場的繁榮,也將極大提升數字資產在傳統世界的影響力,從而推動整個行業的可持續發展。關于IDEGIDEG是一家專業的數字資產管理公司,其主要業務包括資產管理、大宗交易、做市及結構化理財服務。作為傳統資本與數字資產市場的橋梁,IDEG致力于向投資機構、家族辦公室及高凈值人士提供合規、安全、專業的一站式服務。

編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。在超額達成存款目標后,以太坊2.0信標鏈將于北京時間12月1日晚上20:00正式啟動,這標志著以太坊2.0主網的第一步即將落地.

1900/1/1 0:00:00本文來自U.Today,作者:JosephYoungOdaily星球日報譯者|余順遂以太坊上的去中心化交易所正在主導市場.

1900/1/1 0:00:00作者:MikeButcher,TechCrunch自由撰稿人原地址:https://techcrunch.com/允許數字貨幣交易者和投資者跨鏈交易的去中心化交易協議已發展許久.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:FredEhrsam和DanRobinson,前者為知名加密投資基金Paradigm聯合創始人,后者為Paradigm分析師編譯.

1900/1/1 0:00:00要點總結 本周的市場主題是“平靜”。在經歷了兩個月左右的牛市之后,數字資產市場近期平靜了許多。投資者們的情緒似乎終于穩定理性了下來.

1900/1/1 0:00:00據《金融時報》報道,在監管方批準的前提下,Libra或將于明年1月率先推出掛鉤美元的穩定幣。具體發行時間還取決于瑞士金融市場監督管理局的支付系統執照申請審核情況.

1900/1/1 0:00:00