BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+1.14%

ADA/HKD+1.14% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+0.46%

XRP/HKD+0.46%編者按:本文來自不確定思維,作者:俠客張,星球日報經授權發布。早在8月,AC就提出了StableCredit的概念,我在文章YFI的星辰大海中有過簡單介紹,本次AC發文,說明醞釀4個多月的想法要正式實施了。簡單說StableCredit是一個基于抵押型穩定幣設計的存借貸與AMM綜合運用協議,思路借鑒了ARCx,抵押萬物發債。舉個例子說明:用戶將價值100萬的房子抵押給YFI,YFI給用戶100萬的穩定幣貸款額度。這個穩定幣貸款額度可以用來借出其他資產,比如一輛汽車。與此同時,協議會根據房子的投放收益來給用戶分潤。當房子價值上漲時,用戶手里的借貸額度還可以向上浮動。這個模式跟Uniswap+Maker很類似。用當下的場景做類比的話,就是用戶將ETH存進Uniswap做市,賺收益的同時,Uniswap還會給你一筆錢讓你花。這是不是很爽?下文將對AC的文章做進一步解讀:基本概念

AC文章開頭,先介紹了幾個基本概念,包括:抵押型穩定幣,典型代表Maker的DAI借貸協議,典型代表Aave、Compound自動做市商,典型代表Uniswap、Sushi單邊AMM,典型代表:DoDo、CoFiX利用率,可以理解為抵押率或清算線,是借貸類協議的核心數據這里可以單獨說下利用率,AC支出當利用率為0%時,借1DAI就是1DAI,沒有溢價。當利用率為90%時,借1DAI的成本要大于1DAI,就是借1DAI,可能實際得到0.98DAI,存在溢價。這個現象用AMM解釋會非常清晰,當DAI和債務1:1添加到50:50的AMM池時,對債務的需求越多,交易滑點就越高,這也就解釋了溢價的存在。穩定幣信貸

Infinite Block已獲得許可成為虛擬資產服務提供商:金色財經報道,區塊鏈金融科技公司Infinite Block宣布已完成VASP報告及驗收,成為第 37 家虛擬資產服務提供商 (VASP)。VASP是指根據《特定金融信息法》(特別法)專門從事虛擬資產銷售、購買、交換、轉讓、存儲、管理、經紀、中介等虛擬資產業務的企業。[2023/8/9 21:33:32]

StableCredit是一個結合了代幣化債務穩定幣、借貸、AMM和單邊AMM的協議,以創建一個完全去中心化的借貸協議。

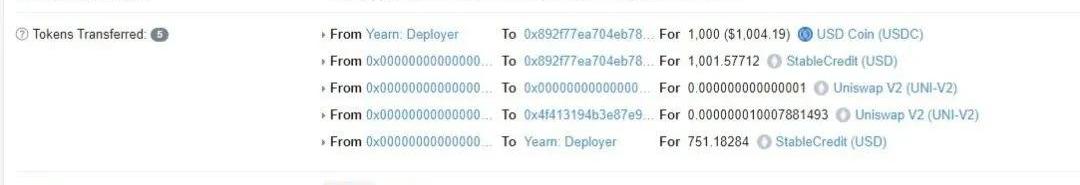

用戶可以提供任何資產并創建名為StableCreditUSD的代幣化信用。具體創建流程如下:提供一定金額的USDC調用USDC價格預言機,確定1個USDC的美元價值協議鑄造相應美元價值的StableCreditUSD將USDC和StableCreditUSD按照50:50的比例提供到AMM該協議計算系統利用率,最高可達75%所提供的USDC的利用率以StableCreditUSD的形式計算此時,用戶得到的StableCreditUSD就是”借貸信用”。可以用它來借貸通過AMM抵押的其他資產。所以如果有其他用戶提供LINK作為抵押,你可以通過“賣出“借貸信用來借貸LINK。當你想還債的時候,你可以把LINK“賣“回去換成StableCreditUSD,還清債務,然后收到你的USDC。實際案例

CZ:香港作為中國的加密試驗場是非常明智的做法:5月1日消息,Binance 創始人 CZ 在 AMA 中發言表示,我認為銀行的支持與教育特別是金融教育真的很重要,我們在這上面花了很多時間和精力。香港對加密貨幣非常開放,這是一個很好的變化。我認為香港作為中國的加密試驗場是非常明智的做法。[2023/5/1 14:37:31]

下面舉幾個具體實例來說明這個過程:用戶A提供1000DAI進行借款:1、將1000DAI存入StableCredit協議2、系統調用預言機查詢DAI價值1020USD3、系統鑄造1020個USD4、系統將用戶A的1000DAI和1020USD添加到AMM5、系統計算利用率,最高為75%6、系統為用戶A提供75%額度的借貸信用,即1020*0.75=765StableCreditUSD此時用戶A提供了1000DAI,得到765個StableCreditUSD。用戶B提供2個ETH進行借款:1、將2ETH存入StableCredit協議2、系統調用預言機查詢ETH價值1400USD3、系統鑄造1400個USD4、系統將用戶B的2ETH和1400USD添加到AMM5、系統計算利用率,最高為75%6、系統為用戶B提供75%額度的借貸信用,即1400*0.75=1050StableCreditUSD此時用戶B提供了2ETH,得到1050個StableCreditUSD。同理,有用戶C提供了1個WBTC,得到26000個StableCreditUSD;用戶D提供了1個YFI,得到了23000個StableCreditUSD,等等…此時系統中存在多個借貸AMM池:DAI:StableCreditUSDETH:StableCreditUSDYFI:StableCreditUSDWBTC:StableCreditUSD其他各類用戶添加的抵押資產池用戶A想借出1個ETH,于是他將525個StableCreditUSD提供給AMM,得到1個ETH。用戶幣想借出500DAI,他將510個StableCreditUSD提供給AMM,得到500個DAI。他們想要贖回本金時,是需要向提供償還對應借出資產即可從LP中提取本金。當提取本金時,系統會燒毀對應數量的StableCreditUSD。比如,用戶A贖回1000DAI,此時系統會調用預言機價格,假設此時價格仍為1020USD,協議將燒毀對應數量的StableCreditUSD,以保證整個借貸資產的平衡。這個贖回并燒毀StableCreditUSD的過程,AC文章中并沒有提,是我個人的猜測和判斷。主要依據是EMN當時的設計,也是鑄造信貸和銷毀信貸,遺憾的是當時被黑客利用導致項目沒有繼續。StableCredit的優勢

區塊鏈協會律師:Gensler的言論或意見不是法律,SEC無權監管其中的任何一個:金色財經報道,美國證券委員會主席Gary Gensler 最近接受紐約雜志 (NYMAG) 的采訪時重申,除了比特幣現貨交易外,所有加密資產和所有交易都受美國證券法的約束。

對此,區塊鏈協會律師兼首席政策官Jake Chervinsky 認為,Gensler的言論或意見不是法律。SEC 無權監管其中的任何一個,除非它在法庭上證明了這一點。對于每項資產,每一項資產,單獨地,一次一項。美國證券交易委員會委員Hester Pierce回應了這一觀點,他敦促國會加快推出立法和加密資產的官方分類。[2023/2/27 12:31:57]

StableCredit的設計充分利用了代幣化債務、借貸、AMM的特點,相對單獨存在AMM和借貸協議具有很多優勢:首先,系統的借貸利率實際是根據需求自動平衡的,用戶需求多的借出資產,在償還時會支付更高的利息。原理是需求多資產,在AMM中被賣出更多,用戶在償還借貸購買對應資產時,會支付更多的StableCreditUSD。StableCreditUSD類似于Uniswap的ETH,是AMM全部池交易的中間介質,這就讓借貸信用可以享受交易手續費,間接的實現了資產提供者收取利息。即借貸用戶支付的交易手續費和交易滑點等溢價,間接的提供給了代幣提供者。如果用戶只提供代幣而不進行借貸,會一直積累整個系統的借貸溢價,也就實現了存款收益。這種方式還實現了非常優美的借貸最大化利用率,像AAVE這些借貸協議,一旦用戶的抵押率達到紅線便會被清算。StableCredit的模式基本不存在被清算風險,只有相對的整體系統風險,即利用率。舉例來說:用戶A存入的1000DAI,得到765個StableCreditUSD。之后他全部用于借出ETH,根據之前的案例,計算得出可借765/700=1.09個ETH假設經過1個月,ETH價格上漲至1000,用戶償還1.09個ETH,會得到1.09*1000=1090StableCreditUSD。此時用戶償還765StableCreditUSD,可贖回1000DAI。經過以上過程,我們發現用戶最初抵押了1000DAI,得到了75%的購買力,然后他購買了ETH,享受了ETH價格上漲的紅利,當他結清頭寸時,最終收回本金1000DAI,同時還結余1090-765=325USD。但其實我這個案例有些過于理想,在真實的系統運行環境中,由于套利者的存在,StableCreditUSD與各類資產的匯率會實時的通過AMM交易進行調整,因此在抵押和贖回過程中,不可能是按照原比例兌換。以上的一些內容純粹是我個人根據一些零散信息拼湊后的猜想,具體StableCredit的運作模式,還要等系統正式上線后再來詳細驗證。但不難想象,這樣的一種設計,絕對能釋放更多的購買力,吸收更多的流動性。寫在最后

Web3短視頻平臺Cheelee完成800萬美元融資,Veligera Capital參投:11月4日消息,Web3視頻社交平臺Cheelee完成800萬美元股權融資,美國投資基金Veligera Capital、阿聯酋Infinity Technology Fund、以及VC SILA等參投,該公司還獲得了130萬美元VC基金撥款支持。

據悉,Cheelee為新用戶提供一個免費的“NFT眼鏡”,該眼鏡可以監測觀看視頻時間并根據時間長短轉換成相應的積分,然后兌換代幣獎勵。此外,用戶也能使用Cheelee的原生代幣升級眼鏡功能,比如內存、框架、鏡片等,目前其服務正處于測試最后階段,預計會在2022年四季度發布。(techbullion)[2022/11/4 12:16:51]

之前文章中我也有說,StableCredit的設計,是YFI整個戰船中非常關鍵的一環,它為整個金融帝國提供了一個吸收流動性的接口,最終可能發展成為流動性黑洞。通過大量的吸收存款,疊加yearn的智能理財服務,yearn的愿景正在一步一步實現。簡單說,YFI的愿景是要讓“收益最大化”。AC的初心一句話概括,“獲得持續安全穩定便捷的最大化收益”。

Web3協議Koop融資500萬美元,1confirmation和Variant Fund領投:8月31日消息,專注于創造者經濟的 Web3 協議 Koop 籌集了 500 萬美元的資金,由 1confirmation 和 Variant Fund 領投。Palm Tree Crew、Day One Ventures、Ethereal Ventures、DeFi Alliance、Volt Capital 等參投。包括加密影響者 Cooper Turley、前 Coinbase 首席技術官 Balaji Srinivasan 和前紅杉合伙人劉江在內的天使投資者也支持了這一輪融資。

Koop 于今年早些時候由 21 歲的女性創始人 Natalia Murillo 創立。Koop 讓創作者組織和管理他們的社區,并允許社區做出貢獻。Koop 目前有 5 名員工為 Koop 工作,而 Murillo 正在尋求再招聘 3 名工程師擔任工程職位。[2022/8/31 13:00:38]

“鑒叔鑒叔,最近跑路的項目好多哦。”一位粉絲感慨道。“那當然,都12月了,各路資金盤也要搞錢過年的呀!”“唔…倒也是…那現在還有什么項目可以玩啊?G支付好像蠻火的,鑒叔你知道這個項目嗎?”“昨天.

1900/1/1 0:00:00歷經三年時間,比特幣成功漲上了巔峰甚至跨向了更高的巔峰,在昨晚突破20000美元、21000美元后,今天開盤后再度發力,繼續站上了22000美元,24小時內10%的漲幅在此時看起來也不顯眼.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREWTHURMAN,Odaily星球日報經授權轉載.

1900/1/1 0:00:00發生了什么? 總而言之,比特幣正在走向主流人群,也正在被主流觀念所接受。外部環境的惡化,加劇了這一進程.

1900/1/1 0:00:00存儲板塊整體回調,FIL觸達歷史低點,FIL7日凈流出下降20%,可能有礦工抄底買入;Filecoin全網算力大漲12.5%.

1900/1/1 0:00:00編者按:本文來自知礦大學,Odaily星球日報經授權轉載。大家好,我是Keven,萊比特礦池產品經理,也是一名小礦工。我本人持有比特幣和以太坊礦機,最近又加倉了一些以太坊礦機.

1900/1/1 0:00:00