BTC/HKD-0.21%

BTC/HKD-0.21% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD-0.78%

ADA/HKD-0.78% SOL/HKD-0.66%

SOL/HKD-0.66% XRP/HKD-0.37%

XRP/HKD-0.37%前言:2020是沸騰的一年。從312暴跌到比特幣新高,從DeFi狂潮到Filecoin上線。“一個牛市可以賺10年的錢”,但也有人合約虧損釀成慘案。眾聲喧嘩中迎來2021,不要忘記,選擇的自由終究在我們自己手中。下文是吳說區塊鏈年終盤點《沸騰2020》最后一篇:2020年8月初,以BAND和LINK為代表的DeFi預言機項目,爆拉出一根大陽線。此時,國內很大一部分從業者還在詢問,什么是DeFi,踏空者無數。一夜之間,幣圈分裂為囤BTC/ETH等主流幣的“古典派”,和爆炒YFI/LINK/YAM等DeFi幣的“新興派”。這波從國外傳導至國內的DeFi浪潮,其實早有端倪。ETH鎖倉量高企,Coinbase引爆二級市場

2020年年初以來,DeFi智能合約中的ETH鎖倉量穩定在200萬枚以上的高位,鎖倉價值10億美元左右,并且量價一直在齊漲。真正的拐點在6月11日,Coinbase宣布,正在考慮上線一些新的加密資產,公告的18個中,1/3屬于DeFi類。到了7月31日,Coinbase再次公布19個資產上線評估計劃,其中,超過40%的資產屬于DeFi類。

CME和CF Benchmarks將推出三個新DeFi Token參考利率和實時指數:金色財經報道,CME Group和加密貨幣基準指數提供商CF Benchmarks宣布計劃推出三個新DeFi參考利率和實時指數,將由CF Benchmarks從12月19日開始每天計算和發布,新的參考利率和指數不是可交易的期貨產品,三種DeFi Token分別為 Aave、Curve 和 Synthetix。[2022/12/1 21:16:16]

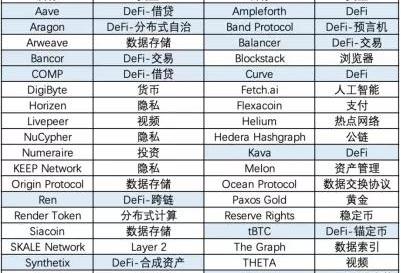

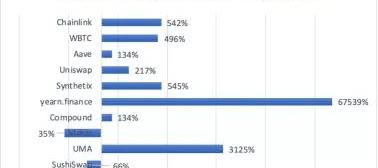

現在,CoinmarketCap上市值排名前50的DeFi概念超過10個,這些幣均由國外團隊發起。一開始,在整個DeFi生態鏈中,由借貸平臺Aave/Compound/Maker引爆了用戶抵押借款的核心需求,而去中心化交易所Uniswap/Sushiswap為社區代幣提供了零門檻上幣,在資金泛濫和新挖礦模式的驅使下,聚合器yearn.finance作為純粹起源于社區的DeFi項目,為其早期用戶提供了上萬倍的驚人回報。

Fantom鏈上DeFi協議總鎖倉量為70.6億美元:金色財經報道,據DefiLlama數據顯示,目前Fantom鏈上DeFi協議總鎖倉量為70.6億美元,24小時增加4.64%。鎖倉資產排名前五分別為multichan(32.4億美元)、SpookySwap(15億美元)、GeistFinance(8.45億美元)、Scream(6.65億美元)、Curve(5.56億美元)。[2022/1/15 8:50:16]

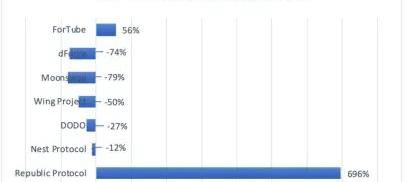

數據來源:非小號,CoinmarketCap那么,在國外社區和投資機構主導的本次DeFi行情下,國產DeFi項目表現如何呢?未來是否會有潛力股從中誕生?1.RepublicProtocol作為目前市值最高的海外華人DeFi項目,RepublicProtocol嚴格來說并不起源于國內,兩位創始人TaiyangZhang和LoongWang一直在國外讀書和創業。最初,項目主做去中心化暗池交易服務,通過“ShamirSecretSharingScheme”算法,交易訂單會被分解成訂單碎片,并由暗節點進行訂單匹配。與傳統交易平臺相比,更具有隱私性。不過,根據最新的路線圖,RepublicProtocol的開發重心已經遷移到RenVM和renBTC上了,未來將主打跨鏈資產的轉移。Defipulse的數據顯示,BTC在RenVM的鎖倉量已達到1.4萬個,價值超過3億美金,renBTC成為了僅次于WBTC的第二大錨定資產。有意思的是,WBTC這個項目,BitGo、Kyber以及RepublicProtocol是其主要合作伙伴,這意味著該關聯集團掌控了以太坊上超過13萬個比特幣錨定資產。而此前Wanchain的一項調查顯示,renBTC流動資金橋將用戶資金存放在團隊控制的錢包中,存在中心化隱患。2.NestProtocol盡管NEST預言機對外算是匿名項目,開發者比較低調,但很多人都知道,該項目背后是國內團隊與火幣支持。NEST主打報價挖礦,并且為報價偏離設計了套利懲罰機制,團隊無預挖。在DeFi熱潮前,NEST一直不溫不火,直到火幣宣布上線NEST幣,三日內幣價漲幅達到了300%。由于參與NEST挖礦需要抵押同等金額的報價資產,對普通人來說,有一定參與門檻,因此,在很長一段時間內,項目很可能主要是團隊在挖礦,每月產生的Gas費不菲,有時支出甚至可能超過挖礦收入,那么礦工資金上的壓力會對代幣形成一定拋壓,導致幣價陷入下跌的惡性循環。不過,在馬上要發布的最新版本中,NEST新增了挖礦條件,即在報價時和吃單后新報價時均需抵押NEST,NEST流通量的減少可能對幣價有一定利好。Nest在18-19年的熊市中誕生,準備時間充裕,所以,我們可以發現該項目與一些今年匆忙上線的國產DeFi項目相比,在算法機制和整體邏輯上更為自洽。Nest同時還孵化了Cofix、nHBTC、NYFI等,Cofix獲得了coinbase、火幣、dragonfly等投資,生態布局逐漸展開。但最近一個月以來NEST突然不知原因地幣價狂跌,各種猜測眾說紛紜。3.DODO(DODO)DODO提供了一個非常剛需的解決方案——采用預言機作為喂價方案,通過主動做市商算法,解決DEX中的無常損失問題,一旦該問題得到解決,則可以實現多做市策略上鏈,降低交易滑點,極大的提升鏈上流動性。從應用角度,DODO可以算作是Uniswap的有力對手,后者采用的自動化做市商方案因無常損失問題,一直受到詬病。DODO可以說是今年DeFi項目中的超級明星,一度受到圈內資本的熱捧,總結起來就是“老牌開發團隊——做過還算知名的項目”、“豪華投資人——幣安領投500萬美元,其它投資機構和個人數不勝數”,但是“時運不濟——10月上線抹茶后一直下跌,至今只有4個交易所可交易DODO幣”。根據Defipulse的數據,DODO現在的TVL僅為1380萬美元左右。4.WingProject(WING)WING是基于本體的首個融合信用要素的DeFi跨鏈平臺,借助了本體的去中心化身份與評分體系。與我們此前報道過的NEO旗下Flamingo項目類似,WING由ONT團隊內部孵化,9月中旬上線,受到火幣的WING挖礦規則調整事件,以及ONG控盤傳聞的影響,大多數散戶礦工只是出于投機心理參與,項目在社區曾產生較大爭議,9月以后就較少見諸媒體。不過,官網顯示,Wing上的資產鎖倉量目前已經超過6000萬美元。5.dForce(DF)dForce是一個老牌DeFi項目,熊市開始布局,因此生態范圍較廣,涵蓋了穩定資產、流動性協議、借貸市場和衍生品市場等產品線,推出過一籃子穩定幣USDx、去中心化借貸協議Lendf.Me和生財寶等產品,其中,發生在19年的Lendf.Me黑客入侵事件,一度使dForce蒙上陰影。作為dForce平臺的治理幣,DF的價格很大程度依賴應用場景的發展和用戶增長,dForce現在的TVL超過3900萬美元。同DODO一樣,dForce也曾受到機構追捧,包括MulticoinCapital、火幣資本和招銀資本在內的知名機構均為其投資方。6.ForTube(FOR/KUN)Fortube也是國內較早做DeFi的項目。在早期推出的ForTube1.0中,它的定位是一個開放金融平臺,主要提供去中心化加密數字債券發行和清結算服務,以便為區塊鏈項目打開債券融資渠道。但是在9月份上線的ForTube2.0中,項目逐漸轉型為借貸平臺,同時推出了去中心化穩定幣協議QIAN。現在,ForTube的鎖倉價值超過1700萬美元,QIAN的鎖倉價值超過500萬美元,而國外同類借貸平臺Maker、Compound和Aave的鎖倉量均已超過10億美元。7.Moonswap(MOON)Moonswap一個爭議較大的DEX,對標Uniswap和SushiSwap,項目方希望將能夠在MoonSwap中建立流動性池,并將抵押資產跨鏈遷移到Conflux上。9月份上線之初,很多大V曾質疑該項目存在“預挖”和“無timelock”的問題。同時,盡管Conflux曾經澄清Moon是一個獨立的Defi項目,但是從Conflux的支持力度上看,二者背后關聯較高。由于社區口碑難以挽回,MOON上線后也陷入了漫長的陰跌中,團隊似乎已經放棄做市和繼續上交易所。有一個細節是,Moon也曾給上述兩個項目DF和FOR的社區用戶空投獎勵,國產項目抱團趨勢明顯。除了上述項目,YFII、HBTC等勉強也算本土不錯的項目。NEO孵化、聲勢最浩大的Flamingo幣價接近歸零。此外,預計后續三大交易所公鏈也會出現大量DeFi仿盤。項目質量決定幣價

DeFi衍生品平臺Clear Protocol完成250萬美元融資:金色財經報道,據官方消息,允許用戶構建定制衍生品的DeFi衍生品平臺Clear Protocol完成250萬美元融資,Huobi Ventures、Kronos Research、Spring Wind Ventures、Double Peak Group、Markarian Capital、Gate.io Labs、VRM、Hoo Cub Fund、AC Capital、DWeb3Capital、Foresigh Ventures、AlphaCoin Fund、NFVentures、Mintable Fund、NPC DAO、LD Capital、StillWater Research參投。預計其公測版將于2021年底發布,并于2022年第一季度正式上線。[2021/11/12 6:47:21]

我們可以看到,現在大多數國產DeFi爭議較大,模式跟風國外,缺乏原生態的創新,輕口碑而重套路,因而難以成為頭部項目。市場用腳投票,市值一再下滑。此外,除了個別團隊在18-19年早有布局,其它大多項目都趕在今年八九月的DeFi熱潮時批量上線,這時DeFi行情已經走到尾部,散戶并不買單,所以導致后續的幣價走勢相當難看。如圖所示,除了RepublicProtocol這個偽國產項目,其它本土DeFi并沒有真正打開局面。

DeFiBox宣布發起“OpenBox聯盟” 共同推進 DeFi生態繁榮:4月29日,一站式DeFi信息聚合平臺DeFiBox宣布發起“OpenBox聯盟”,該聯盟由去中心化錢包、交易所、項目方等DeFi和CeFi生態伙伴共同組成。

聯盟內成員可共享由DeFiBox提供的DeFi行業實時數據,包括鏈上鎖倉數據、實時挖礦收益、DeFi項目挖礦教程等。首批加入“OpenBox聯盟”的成員包括Huobi Wallet、ONTO、HyperPay、BitKeep、CodeBank、Bingoo、Huobi、ZBG、Bitpie、MXC、Hoo、BiKi、Bibox、Jubi聚幣、DeFiBox。[2021/4/29 21:11:19]

數據來源:非小號2020年可以說是DeFi項目的元年,從我們的盤點中可以看到,現在真正跑出來的本土項目非常少,盡管加密貨幣的市值很多時候都是虛值,但是其高低排位,仍能在一定程度上表達出市場態度。無論這些國產DeFi是曇花一現還是長牛,DeFi領域作為區塊鏈目前最大的應用場景,這場馬拉松競賽仍只是剛剛開始,而現在的幣圈老韭菜很難再為套路買單,項目質量已成為決定未來幣價的唯一標準。與17年不同,中國的加密貨幣環境發生了巨大變化。一方面是監管的嚴厲打擊;另一方面DeFi的創新驅動、極客精神、社區化、小而靈活的特點,都與中國加密貨幣創業者格格不入。中國人控制的波場、三大交易所的公鏈為了自身流量,吸納中國開發者去做仿盤,但某種程度也失去了與主流項目競爭的空間。盡管如此,2021年我們還是期待能夠出現世界舞臺上具有一定競爭力的項目。

Windows Defender安全缺陷或威脅加密用戶:金色財經報道,在最新版本的殺程序Windows Defender中發現了一個安全錯誤。這個漏洞使惡意軟件可能損害加密錢包和其他敏感數據的完整性。該問題似乎僅影響Windows 10,并且在脫機掃描期間可能不會發生。實際上,有可能可以進行全面掃描,僅僅是Defender無法正確報告。微軟尚未解決該問題。[2020/3/23]

Tags:DEFEFIDEFIFORPlenty DeFiWorld of DefishAurusDeFiACU Platform

我們目前生活的世界,最有價值的資產不再是有形的。盡管虛擬資產已經存在多年,但直到最近這些數字商品才成為一種新的資產類別。現在,隨著區塊鏈技術的結合,虛擬資產不再有機會僅限于傳統用例,例如游戲.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。雖然感覺過了好久,但其實Basis上線才一個多月,還是新生的項目.

1900/1/1 0:00:00編者按:本文來自鏈捕手,Odaily星球日報經授權轉載。區塊鏈技術的發展為現代社會帶來了更多的想象空間.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。根據Debank數據顯示,BTC錨定幣的數量已經超過15萬個,而最大的BTC錨定幣——wBTC的價值已經超過32億美元,超過了鎖定.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載。比特幣以其波動性而聞名,它的價格經常搖擺不定.

1900/1/1 0:00:00前言:以上海證券交易所成立為起點,2020年12月19日,中國資本市場正式建立已滿30年。在此歷史節點,中國萬向控股有限公司副董事長兼執行董事、矩陣元董事肖風博士接受澎湃新聞專訪,回望30年中國.

1900/1/1 0:00:00