BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD-1.59%

ETH/HKD-1.59% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD+4.93%

ADA/HKD+4.93% SOL/HKD-1.03%

SOL/HKD-1.03% XRP/HKD-1.03%

XRP/HKD-1.03%編者按:本文來自加密谷Live,作者:NateMaddrey&CoinMetricsTeam,翻譯:李翰博,Odaily星球日報經授權轉載。

在比特幣存在的大部分時間里,機構通常以比特幣是一種風險性、投機性資產為由,一直遠離投資比特幣。然而,在2020年的過程中,許多機構已經開始認可比特幣。這種變化最直接的原因之一是比特幣可以作為一個很好的對沖通貨膨脹的工具。例如,5月初,億萬富翁對沖基金經理PaulTudorJones宣布,他有超過1%的資產在比特幣上。他解釋說,他將其視為對沖通脹的工具,他說:"我們正在見證貨幣大通脹--每一種形式的貨幣都在前所未有地擴張,這是發達國家從未見過的。"在他們最近的報告"為什么企業國債可能會考慮比特幣"中,富達數字資產公司將潛在的通貨膨脹作為企業開始考慮在企業國債中持有比特幣的主要原因之一。MicroStrategy、Square等公司,最近都買入了比特幣,并表示他們認為比特幣是抵御通貨膨脹的一種保護措施。2020年初COVID的快速傳染,似乎在一夜之間改變了宏觀環境。2020年3月市場暴跌后,全球央行開始印鈔,推出量化寬松措施,再加上積極的財政刺激,速度之快前所未有。3月底,美國通過了CARES法案,提供了價值約2萬億美元的刺激資金。因此,美國M2貨幣存量,如下圖所示,在2020年的過程中,美國M2貨幣存量從約15萬億美元增長到約19萬億美元,增長幅度極大。2007-2008年金融危機后,從2008年1月到2010年1月,M2貨幣存量增長了才不到1萬億美元。

Grayscale:與Coinbase達成的監控共享協議不能滿足監管機構的現行標準:金色財經報道,資產管理公司Grayscale在周四致美國證券交易委員會的一封信中,給人們對現貨比特幣 ETF 的新申請熱潮潑了一盆冷水,與Coinbase達成的所謂監控共享協議既不能滿足監管機構的現行標準,也不能滿足投資者的要求。根據監管機構當前使用的標準,這是必要的。

Grayscale 律師 Joseph Hall 在信中寫道,上市交易所和比特幣現貨交易場所之間達成監督共享協議的可能性并不是一個新想法。Coinbase 并未作為國家證券在市場監管機構注冊。交易所、經紀自營商或期貨交易所。[2023/7/28 16:03:51]

香港法院在Gatecoin相關案件中將加密貨幣定義為能夠以信托方式持有的財產:4月19日消息,據律師事務所 Hogan Lovells 發布的一份報告顯示,中國香港地區法院在 Gatecoin 相關案件中將加密貨幣定義為資產能夠以信托方式持有的財產。

此前消息,總部位于香港的加密貨幣交易平臺 Gatecoin 于 2019 年宣布將關閉并開始清算,本案中原告公司試圖從一家前 Gatecoin 支付服務提供商那里收回有爭議的資金。[2023/4/19 14:14:02]

資料來源:FRED經濟數據量化寬松和M2貨幣存量的增長不一定會直接導致通貨膨脹率上升,因為新印制的貨幣通常會留在銀行儲備中。但加上全球經濟滯后導致的財政赤字不斷增加,猖獗的量化寬松政策將聯邦銀行逼到了極限,并創造了可能導致通貨膨脹率大幅上升的條件。

報告:Coinbase 1000億美元的估值是“荒謬的”:股票研究公司New Constructs的報告稱Coinbase的預期1000億美元估值是“荒謬的”,該報告還稱“盡管Coinbase的收入在過去的12個月中猛增,但該公司幾乎沒有機會滿足其1000億美元估值所需要的未來利潤預期” 。該公司的報告還表示,假設加密市場成熟,更多的公司與Coinbase展開直接競爭,則該市場可能使Coinbase的“盈利能力”下降多達98%。 最后報告給出的Coinbase的估值“接近189億美元”,這比市場預期的1000億美元估值減少81%。(Decrypt)[2021/4/9 20:03:14]

CoinCenter助力推出兩項旨在澄清CFTC與SEC加密管轄權的法案:幾個月來,加密貨幣研究組織CoinCenter一直在與兩位美國國會代表合作,以推出兩項新的法案。這兩項法案旨在澄清CFTC和SEC對加密貨幣的管轄權。據CoinCenter稱,這兩項新法案——《數字商品交易法》和《證券明確法案》將解決三個長期存在的政策問題,涉及價格操縱指控、對交易所進行各州授權的不便,以及SEC管轄權的限制。CoinCenter提出了一個單一的聯邦許可證,允許交易所選擇自己愿意隸屬于哪個機構。并認為這“將提供更好的監管結果,同時保持州主權和監管選擇。”

注:9月24日,美國眾議員Tom Emmer本周四提出《證券明確法案》,旨在闡明作為證券發售的一部分出售的投資合同資產或數字代幣是獨立的,并且是商品,不是證券。Emmer提出的立法將修訂現有證券法,以將代幣從證券的定義中排除。

9月16日,美國州銀行監管者聯席會(CSBS)證實,針對貨幣服務企業(MSB)的新制度將在48個州引入相同的規則和標準。這將簡化合規工作,讓Coinbase和Ripple等加密貨幣企業更容易跨州開展業務,而不是花時間和費用在每個州都接受監管。(BTCManager)[2020/9/26]

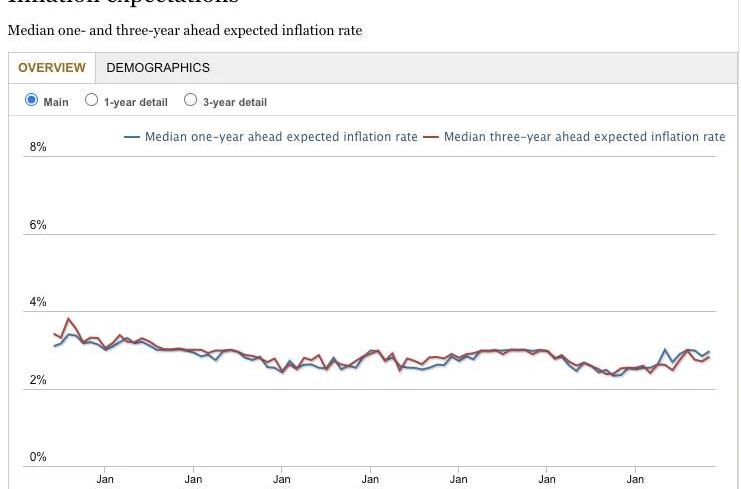

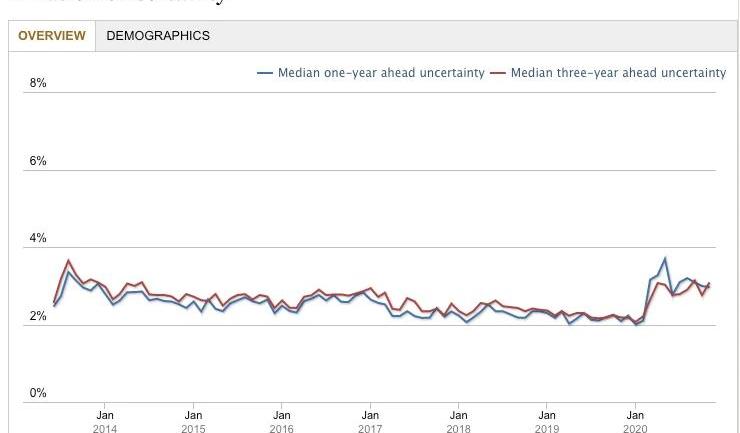

資料來源:紐約聯邦儲備銀行,微觀經濟數據中心雖然通脹率仍在2%左右,但未來潛在通脹的不確定性增加。換句話說,雖然目前對預期通脹率的估計中值仍固定在2%左右,但預期的差異已經擴大。這一點反映在下圖中,來自紐約聯儲的數據顯示,2020年3月之后,通脹的不確定性增加到3%以上。

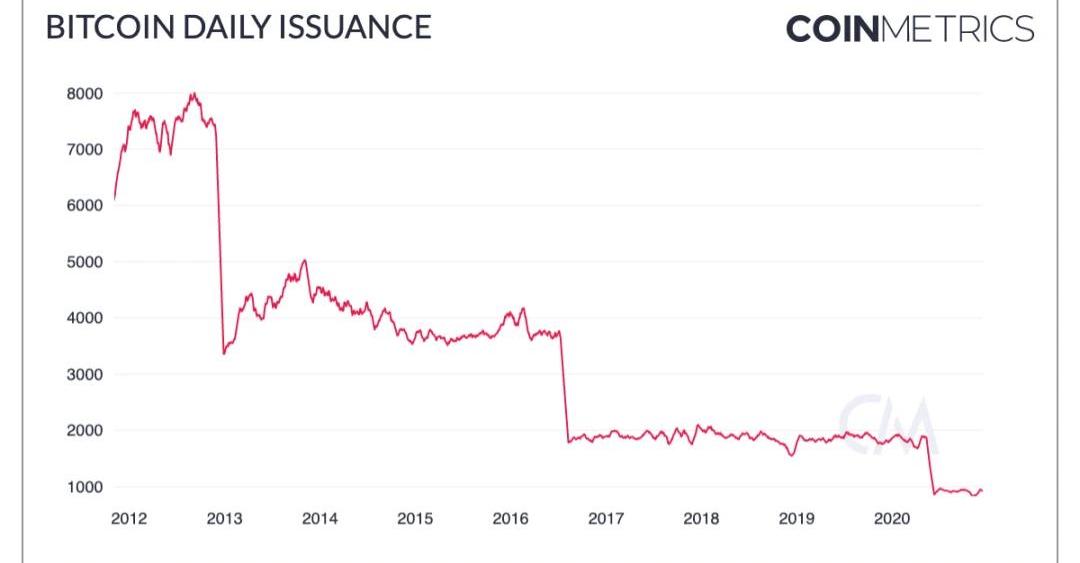

資料來源:紐約聯邦儲備銀行,微觀經濟數據中心這種不確定性的增加也反映在美聯儲2020年8月發布的最新貨幣政策聲明中。雖然美聯儲歷史上的目標是2%的通脹率,但更新后的聲明表示,"可能會在一段時間內實現通脹率適度高于2%的目標"。相比之下,比特幣并沒有受到貨幣政策不確定的影響。比特幣的核心屬性之一是其可預測的供應時間表。每當有新的區塊被開采出來,就會發行新的比特幣,作為對成功開采該區塊的礦工的獎勵。這是創造新比特幣的唯一方式,也是比特幣協議的關鍵部分。比特幣目前的區塊獎勵是6.25,也就是說,每次開采一個區塊,就會發行6.25個新的比特幣。平均每十分鐘開采一次區塊,這通常意味著每天約有800-1000個新比特幣被發行。由于新區塊的具體開采頻率不可預測,每天都會有輕微的差異,但從長期來看,這種供應發行量是確定的、可預測的。重要的是,比特幣的供應發行也是透明的、可審計的。任何人都可以運行一個比特幣節點,并獨立驗證比特幣在整個歷史上的發行量。下圖顯示了比特幣的日發行量,可以追溯到2012年,使用30天移動均線。

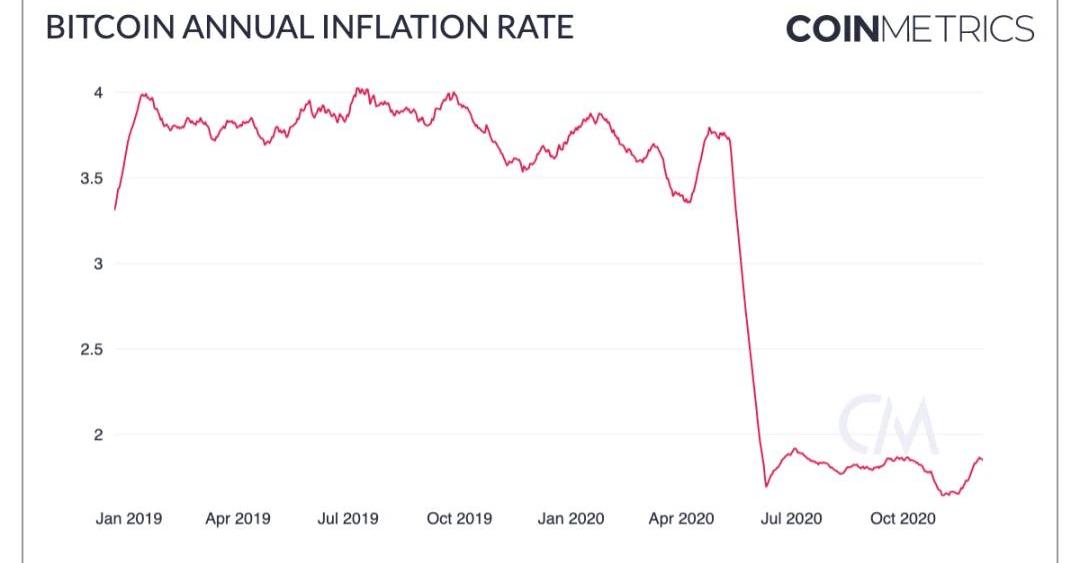

來源:CoinMetricsNetworkDataCharts比特幣的發行量每4年減少50%。這些減半也是比特幣協議的核心部分,在未來是可以預測的。最近一次減半發生在2020年5月,這使得比特幣的年均通脹率降到了2%以下。

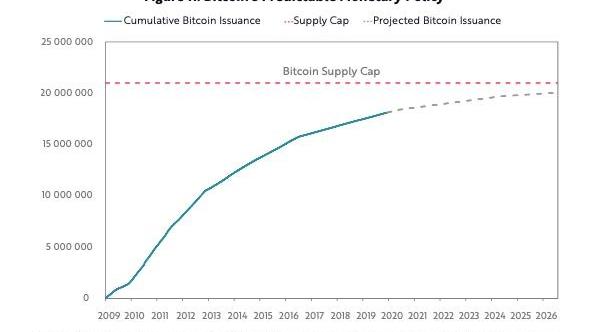

來源:CoinMetricsNetworkDataCharts和貨幣不同,比特幣的總量是有硬性上限的。每隔四年就會發生一次產量減半,直到達到2100萬比特幣的供應上限。這意味著我們可以很好地預測未來,并明確1年、5年、10年后比特幣的通脹率會是什么樣子。

來源:Bitcoin-ANovelEconomicInsititution比特幣的可預測和透明的金融政策,最終使其成為對沖通脹的良好潛在工具。雖然美元和許多其他貨幣在未來幾年面臨著通脹預期的不確定性增加,但比特幣的通脹預期是預先確定的。由于其定期減半和最大供應上限,比特幣的通脹率在未來會降低,而非貨幣的通脹率可能會增加。

Tags:比特幣COINOINCOI泰達幣和比特幣區別大嗎現在Kitty Kat CoinStorjcoin XSound Coin

原地址:HowtoLeverageSocialTokensforLong-TermGrowth作者:ChrisCollins字數:1110譯者:StampSoda校對:Luckycat翻譯機構:.

1900/1/1 0:00:00作者|好野的狗校對|胖迪審核|明曦二審|秦鑫出品|奔跑財經還剩不到4個小時,2020年就結束了。習慣了跌宕起伏的行情震蕩,似乎不再容易感慨嘆息.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 2021年1月10日,加密貨幣社區發現有1000枚2010年挖出的比特幣在七天前發生了變動,據悉一名老礦工轉移了在2010年挖礦獲得的20個區塊獎勵.

1900/1/1 0:00:00記憶來源時間:2118年7月18日讀取進度條中——今天,我來到被稱作“幻都”的五道口執行任務,調查一家控股了23家同盟國新能源開礦公司的企業,其中有3家和南極新能源鐸有關.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。鏈上分析師WillyWoo認為,比特幣再跌至20,000美元以下的可能性很低,因此比特幣的最新漲勢將持續下去.

1900/1/1 0:00:00文|沉思錄編輯|Tong出品|PANews穩定幣被譽為加密貨幣“皇冠上的明珠”。中本聰在比特幣白皮書中,認為比特幣是一種點對點的電子現金系統,但以比特幣為代表的加密貨幣由于價格波動較大,很難在現.

1900/1/1 0:00:00