BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.5%

ADA/HKD-0.5% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-0.33%

XRP/HKD-0.33%編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。不可否認的是:2020年是DeFi之年。加密行業的每個人都知道這一點。如果你有對加密行業感興趣的朋友,那么你也可能已經見證了他們今年對DeFi的狂熱。即使你不從事加密領域的工作,你也可能在新聞上看到DeFi這個詞,又或者是從竊竊私語卻又興奮的討論中聽到過這個詞,類似于“‘收益耕種’的年利率有500%?!”這樣的談論。DeFi是去中心化金融的簡稱。由于其巨大的潛力和顛覆性,DeFi一直是加密領域最熱門的版塊。而且似乎連臉書、亞馬遜、網飛和谷歌等科技巨頭也都加入了DeFi的行列。那么,為什么會出現這種熱潮呢?雖然加密貨幣已經讓任何人在任何地方都能普遍獲得價值轉移,但DeFi更是將區塊鏈技術的使用擴展到了更復雜的金融用例,包括儲蓄、貸款、交易、保險等。現在,任何擁有智能手機或支持的錢包,以及可與互聯網連接的人都可以享受各種原本無法通過傳統方式獲得的金融服務。這是一個前所未有的發展,而且非常令人興奮,特別是考慮到它是如何為沒有銀行賬戶的人群和其他許多沒有資格享受傳統金融服務的人提供機會的。DeFi的熱潮及其指數級增長的動力來自于其潛在的利益,而且毫無疑問的是,這也來自于人們一直以來"擔心錯過"的情緒。尤其是DeFi的"FOMO",可以歸因于收益耕種項目所承諾的令人瞠目結舌的高收益率,這些項目利用了人性的弱點,即渴望快速致富,不勞而獲的心理。收益耕種項目的年收益率可以高達500%,也可以低到0.57%,而許多項目則處于中等水平。

數據:ConsenSys L2 Linea開放3天后鎖倉額突破1200萬美元:7月21日消息,自ConsenSys Layer2網絡Linea于7月18日開放Linea主網Alpha的訪問后,Linea鎖倉額當前已達到1281萬美元。[2023/7/21 15:51:12]

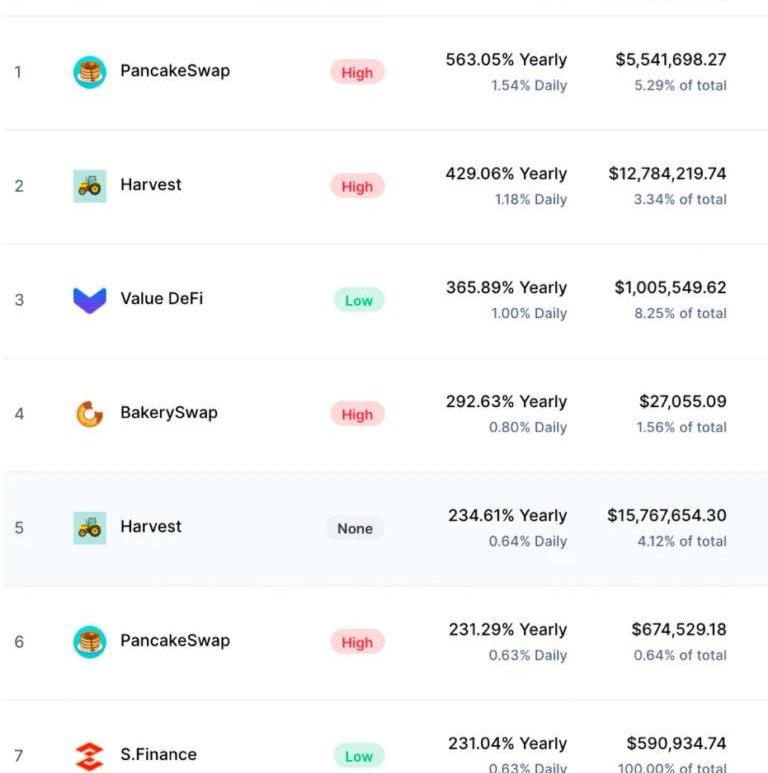

11月年百分比收益率最高的收益耕種項目。同時,PancakeSwap跌至217%,Harvest跌至96%。而新的第一名是ValueDeFi,有著366%的APY。來源:CoinMarketCap巨額回報的誘惑難以抵擋,誘使許多人在不了解其中風險的情況下蜂擁至DeFi以及收益耕種行列。然而,讓我們暫時把DeFi的風險放在一邊,先考慮一下使DeFi如此引人注目的諸多好處和優勢。DeFi的好處和優勢

1)去中心化:快速部署智能合約,幾乎不需要人工干預,降低了成本DeFi的主要優勢之一是其去中心化的特性,即從各類交易中剔除中間商。由于DeFi運營的中心是智能合約而不是中心化系統或人工控制者,因此便可以快速部署和運行,幾乎不需要人工干預,而且成本更低。去除中間商也意味著用戶不需要將自己的資金委托給第三方,因此用戶可以直接控制自己的資金。2)透明:人們可以驗證區塊鏈上發生的任何一筆交易DeFi代碼和交易在區塊鏈上都是透明的,任何人都可以查看或審計。這種透明性可以建立與用戶之間的信任,因為任何人都有機會驗證和了解合約的功能或發現錯誤。雖然交易活動是公開的,且任何人都可以查看,但默認情況下它們都是假名的,因此用戶的私人細節仍然是受到保護的。3)全球性、去許可性和包容性:任何人、任何地方、任何時間都可以參與DApp的設計是全球性,去許可,及包容性的。這就意味著任何人,在任何地方,任何時間,只要他們有互聯網可以連接,就可以訪問相同的DeFi服務和網絡。與傳統金融服務通常需要你填寫冗長的表格和個人資料,并有一定限制不同,任何人都可以從加密錢包中創建和使用dApps。只要有互聯網連接,任何人,在任何地方、任何時間都可以訪問相同的DeFi服務和網絡。

波場TRON首個RWA產品stUSDT總質押量突破兩億美金:據官方消息,7月13日,官網數據顯示,stUSDT總質押量已達到213,892,751USDT,正式突破兩億美金,APY高達4.22%。

據悉,stUSDT是波場TRON生態中首個RWA(真實世界資產)賽道產品,現已通過去中心化平臺JustLend DAO運行。stUSDT平臺致力于通過智能合約在個人與機構投資者、加密世界與現實世界之間架設橋梁,提供面向所有人的更公平的 RWA 投資渠道。[2023/7/13 10:52:30]

4)互操作性:開源實現了樂高式的可組合性DeFi應用程序背后的代碼是開源,公開的,任何人都可以查看,因此任何人也都可以用代碼作為構件“組成”新的應用程序。DeFi的可組成性為其提供了無限的可能性,因為DeFi應用可以像“金錢樂高”一樣被拼湊起來,并構建出新的金融產品。例如,用戶可以購買穩定幣DAI,然后在Compound上借出賺取利息。DeFi的模塊化組合性使其本身具有無限的可能性,其應用可以像"金錢樂高"一樣組合在一起,以構建新的金融產品。5)賺錢的機會:低成本高利益世界各國央行的利率已經十分的可憐,而且隨著時間的推移,似乎只會越來越差。目前美國美聯儲的利率為0.250%,英國央行的利率為0.100%,而歐洲央行的利率為0.000%。相反,DeFi則為用戶提供了通過借貸平臺的利息或收益耕種的機會。由于省去了中間商和央行的任何操作,用戶往往能夠獲得更高的利息。

數據:某地址以514枚ETH售出其持有的全部PEPE:6月15日消息,據Lookonchain監測,2小時前0x1497開頭地址以514枚ETH (約合84.8萬美元)的價格出售了所有9728.4億枚PEPE ,售價為 0.0000008718美元。

Lookonchain分析稱,這個人可能是內幕交易員。他曾從FixedFloat獲得了0.58枚ETH ,并在PEPE開始交易后的10分鐘內花費了0.027枚ETH(約58美元)購買了2.27萬億枚PEPE 。[2023/6/15 21:38:48]

DeFi的挑戰和風險

毫無疑問,DeFi是有風險的。盡管DeFi生態系統已經表現出了一些好處,而且還沒有完全釋放出潛力,但它并非沒有風險和挑戰。與我們所習慣的傳統金融體系相比,作為一個年輕的金融體系,整個加密世界仍在發展,并處于解決各種問題的過程當中。這需要一定的時間,也意味著了解今天DeFi中存在的風險是很重要的。而這也讓我立即想到了2017年的ICO熱潮。1)2017年ICO熱潮的重演?2017年的首次代幣發行(ICO)熱潮讓加密市場措手不及,因為它產生了超過60億美元的資金,是2013-2016年之間產生的資金總和的四倍。ICO徹底改變了眾籌,幫助加密初創企業以最低的問責制吸引了創紀錄的資金,然而,這也帶來了無窮無盡的風險。據報道,這導致了很大一部分項目由騙子運營(根據StatisGroup的研究,超過80%),而許多其他項目也因無法為投資者帶來正向收益而崩潰失敗。根據Deadcoins的記錄,有780個幣是騙局,而且有1000多個幣已經死了。沒錯,與當前DeFi熱潮并行的另一個問題是,瘋狂的項目名。從2017年的JesusCoin、ButtCoin、CryptoMeth,到2020年的PancakeSwap、SushiSwap、BakerySwap。如果事后有一件事是清楚的,那就是2017年的ICO炒作是短暫的,整個加密領域在2018年初就陷入了熊市。這也難怪人們會越來越擔心DeFi熱潮是否會重蹈覆轍,而后項目夭折,導致很多人損失慘重。

Cardano鏈上穩定幣Djed發行量突破424萬枚:金色財經報道,Cardano鏈上穩定幣Djed最近發行量創下歷史新高,據其官方網站,發行量超過 424 萬枚。Djed 由 IOG 開發,由 COTI 提供支持,是一種由 Cardano 的原生區塊鏈代幣ADA支持的超額抵押穩定幣,它使用 SHEN 作為儲備幣。

根據 CoinMarketCap 數據,Djed交易量在過去 24 小時內增長了 38% 以上。[2023/4/18 14:09:31]

2)智能合約漏洞:毀滅性的漏洞與任何存在于網絡和數字世界的東西一樣,智能合約既容易受到無意的編程錯誤的影響,也容易受到惡意的黑客攻擊。黑客如果發現了dApp開源代碼中的bug,就可以輕易地利用它們,并導致數百萬美元瞬間流失。過去一個很好的例子是Parity黑客,由于智能合約的bug,盜走了60多萬ETH。另一個比較典型的例子是10月26日發生的HarvestFinance黑客事件,在不到7分鐘的時間里,其穩定幣和BTC池中的2400萬美元被抽空。而此次黑客攻擊也直接導致HarvestFinance的治理代幣FARM暴跌60%,總流動性也被抽走4億美元,因為流動性提供者逃離了平臺。雖然智能合約的bug和漏洞是一種風險,但像NexusMutual這樣的團隊正在構建去中心化的保險,以在智能合約被黑客攻擊或失敗時為用戶提供保障。這是一個基于以太坊的開放平臺,“利用以太坊的力量,人們可以共同分擔風險,而不需要保險公司”。3)收益耕種:巨大的收益伴隨著巨大的風險收益率耕作可以說是DeFi爆發背后的熱詞。收益率耕作的概念出現在DeFi運動中,是一種在加密貨幣上賺取可觀收益的新方式。幣安學院對收益耕作的解釋是:“去中心化金融(DeFi)的狂野西部,是農民爭相獲得種植最好作物的機會。”農民們使用策略在不同的借貸市場之間移動其加密貨幣,以使其收益最大化。這種追求高收益的方式非常復雜,風險也很大,所以通常不適合一般用戶。DeFiPulse在一篇關于收益耕種的文章這樣寫道:“太容易被炒作所迷惑,也太容易被離譜的收益率所蒙蔽。如果你不小心或者根本不知道未經審核的智能合約中隱藏的后門等風險,你被燒死的可能性就會越來越大。”

以太坊網絡當前已銷毀近300萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀2992206.89枚ETH。其中,OpenSea銷毀230050.33枚ETH,ETHtransfers銷毀263666.61枚ETH,Uniswap V2銷毀150916.41枚。

注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2023/3/12 12:58:09]

4)區分好項目和壞項目根據Coindesk的報道,“DeFi中盛行'什么都可以'的文化,像Yam、SushiSwap等名字荒唐的項目可以一夜爆紅,也可以快速消亡”。對于普通用戶來說,很難區分好的DeFi項目和壞的項目,而這導致了很多用戶被欺詐項目所騙,或者投資于注定失敗的項目。只要在網上搜索一下,就可以發現很多人一夜之間損失數千美元或遭遇騙局的恐怖故事。目前,已經有許多失敗的項目了,但可悲的現實是,可能還會有更多這樣的項目出現。而這也絕對像是ICO熱潮。5)安全:最大的風險就像傳統的錢包在你的后口袋里容易被扒手的靈巧地扒走一樣,加密貨幣的數字性質為網絡攻擊打開了大門,除非它們得到適當的保護。使用安全解決方案保護和存儲加密貨幣的基本知識需要加密貨幣所有者的理解和實踐。智能合約的漏洞已經是一種風險,而且這種風險通常是一般用戶無法控制的,因此,對于加密貨幣所有者來說,無論如何都要減少其數字資產對黑客的脆弱性。安全的解決方案包括通過使用冷錢包自己擁有私鑰,其中NGRAVE的NGRAVEZERO是目前“最冷”的數字錢包。另一個挑戰是,用戶很難管理多個獨立平臺上的多個地址來訪問他們的資產和數據。而最近推出的DeFi錢包(同類產品中的第一款)Frontier則解決了這一問題,它將用戶的所有錢包整合到了一個單一的集成界面中,而且不共享用戶私鑰。這就使得用戶能夠以一種新穎而安全的方式跟蹤、查看和管理多個錢包、資產和協議。

結論

DeFi有前途,但也充滿了風險。它處于當今區塊鏈領域創新的最前沿,也將毫不猶豫地革新它遇到的每一個金融服務。和任何創新一樣,它在經歷破殼而出、找準方向的過程中,承載著巨大的承諾及風險的重擔。巨額回報的誘惑,讓數十萬人在不了解挑戰的情況下蜂擁而至DeFi,導致不知所措的選擇和慘痛的損失。所以,在你雙腳跨進這一領域之前,請花時間做好自己的研究,考慮一下好處和風險。因為未來的夢想正在現實中形成,任何人、任何地方、任何時間都可以無縫、安全、低成本地使用支付和匯款、借貸、儲蓄賬戶、財富管理等金融服務。隨著項目的不斷開發和失敗/成功,DeFi也將不斷壯大;它將繼續發展并重新定義我們所知道的金融標準。

Tags:EFIDEFIDEFETHEfinityMy Defi LegendsDEFLY價格ETH Max Yield Index

編者按:本文來自Cointelegraph中文,作者:MAXYAKUBOWSKI,Odaily星球日報經授權轉載。區塊鏈技術和加密領域的專家對這個問題進行了解答.

1900/1/1 0:00:00盡管遭到疫情沖擊,不過,加密貨幣市場仍然實現了2020年的完美收官。12月31日,央視財經微博報道稱,今年以來比特幣瘋狂上漲,年內累計漲幅超300%,不僅歷史首次站上20000美元關口,而且漲勢.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。BasisCash的出現,給了外界關于穩定幣不一樣的定義.

1900/1/1 0:00:00比特幣經歷了11年的發展,同時區塊鏈行業也發展了11年。在過去11年里,區塊鏈從業者做了各種各樣的創新嘗試。有的對比特幣進行容量的改進,比如比特幣現金(BCH),將區塊大小更新為8mb.

1900/1/1 0:00:00摘要:如果你讀懂了這些預測,你可能會在2021年底實現財務自由作者:CalvinChu翻譯:Luckycat原地址:https://twitter.com/calchulus/status/13.

1900/1/1 0:00:00昨晚市場走的又不太平靜,從下午五點左右開始持續反彈,到了六點多就重新站上了40000美元,而后更是持續破新高,突破41000美元,后面最高點更是來到了41900美元,注意.

1900/1/1 0:00:00