BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-1.04%

LTC/HKD-1.04% ADA/HKD-1.67%

ADA/HKD-1.67% SOL/HKD-1.62%

SOL/HKD-1.62% XRP/HKD-0.74%

XRP/HKD-0.74%編者按:本文來自金色財經,Odaily星球日報經授權轉載。1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元。以太坊在2020年的數據的確精彩,這10000億美元的的結算,來自交易所、借貸等資產交易相關業務。僅去中心化交易所在9月以來,單日交易量一直保持在5億美金,其中10月26日交易量峰值40億美元,進入2021年后,一直保持單日15億美金的交易量。當然這是因為BTC和ETH以及各種代幣價格成本增長的原因,但這也和在鏈上流通的資產總額有關。2020年至今,DeFi鎖倉資產,從9億美元增長到342億美元。

印度儲備銀行對DeFi項目的運作方式征求法律意見:10月9日消息,兩位知情人士表示,印度儲備銀行(RBI)正在尋找DeFi申請和項目,并已就其運作方式征求法律意見。(EconomicTimes.IndiaTimes)[2021/10/9 20:15:39]

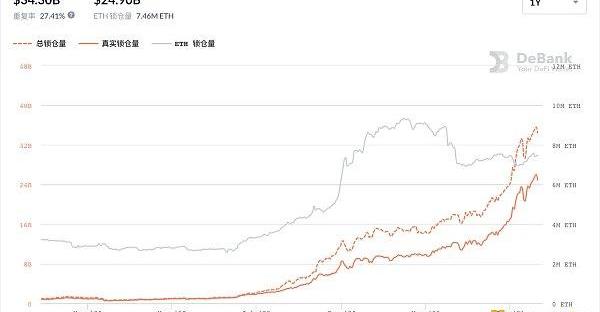

2020年至今以太坊上的Defi鎖倉量這其中有價格增長的因素,所以可以查看資產數量,2020年至今,以太坊Defi鎖倉的ETH,從2020年320萬枚10月份增長到930萬枚,2021年則回落到740萬枚左右。這很大原因上是因為Defi應用熱度的消退。從公鏈基礎貨幣的數量來看,就可以清晰找到更適合判斷鏈上行為的數據。這就和Defi應用表現的數據一樣,也需要去掉一些表象。例如在如今DeFi鎖倉的342億美元,其實際鎖倉只有249億左右,因此資產重復率約為27.41%。那這近28%的重復資產率,產生在哪里呢?我們可以通過分解幾種Defi模式得到。首先,Defi鎖倉,是鎖在一些合約中,如果想要資產不重復,那需要將鎖定的資產的價值不能遷移到其他資產里使用。例如我們把ETH和其他token直接鎖在Uniswap的AMM流動性資金池里。這也意味著使用AMM流動性資金池的去中心化交易所,會形成這樣的鎖倉。

DeFi協議Solv Protocol將推出新產品Solv Vouchers,由vNFT標準制成:DeFi協議Solv Protocol將推出新產品Solv Vouchers,簡稱SV。Solv Protocol表示,當前加密項目的分配不利于去中心化,公眾幾乎不可能獲得分配。此外,大多數分配都是“鎖定”的,沒有流動性價值。Solv Vouchers由Solv Protocol代幣標準( vNFT標準)制成,vNFT代幣是半可替代的,介于ERC-20和ERC-721標準之間,允許其像721 NFT代幣進行信息編碼,同時可以像ERC-20代幣被拆分或組合。Vouchers可以直接在Solv Protocol的平臺上鑄造,使用Solv Vouchers形式進行的分配的項目在流動性方面更加靈活。因為Vouchers也是NFT代幣,可以在任何NFT支持的ERC平臺(如OpenSea)上買賣。接受NFT代幣作為抵押品的項目(如NFTfy)也接受Solv Vouchers。[2021/6/14 23:35:32]

歐易OKEx DeFi播報:DeFi總市值1098.10億美元,歐易OKEx平臺SUN領漲:據歐易OKEx統計,DeFi項目當前總市值為1098.10億美元,總鎖倉量為613.90億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是SUN、TRB、COVER;

截至18:30,OKEx平臺熱門DeFi幣種如下:[2021/3/22 19:07:40]

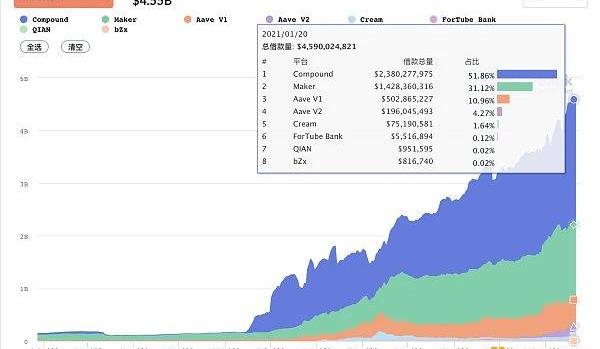

去中心化交易所的鎖倉量前5名除了這樣的流動性鎖倉外,更多的是Defi挖礦的鎖倉,為了增加資產的利用率,很多Defi挖礦的產品都開啟了多種組合資產的鎖倉。這就會形成很多的合成資產,而這些合成資產也就成為了Defi鎖倉重復率的締造者。例如,以太坊的借貸協議在2020年6月前,最多的是MakerDAO,占整個以太坊借貸總量的80%以上,6月后,Compound開始進行借貸挖礦,快速崛起,如今Compound已經占據以太坊借貸市場的50%,MakerDAO占30%。

SLP協議交易所Cryptophyl即將關閉,計劃重組為DeFi平臺:英國簡單分類帳協議(SLP)交易所Cryptophyl即將關閉,以重組成一個去中心化金融(DeFi)平臺。Cryptophyl透露,該交易平臺將于9月21日正式下線,客戶需要在此期間完成取款工作。(Bitcoin.com)[2020/9/12]

借貸市場的占比變化而借貸市場僅有MakerDAO時,Defi鎖倉重復率低于10%,如今已超過27%。Compound和MakerDAO都是將以太坊等資產超額抵押后,拿到新的合成資產進行流動性交易。其本身在使用的時候,就會產生資產價值重復利用以及重復計算的可能。例如DAI-ETH的交易對已經是交易所AMM流動性池和defi鎖倉池的標配。而Compound抵押產生的cToken也已經廣泛在Defi鎖倉挖礦里使用。如果說我們去分析Defi鎖倉的資產重復率,我們可以以傳統金融的杠桿來理解。對于交易所來說,交易量是換手多次的表現,那使用的資產會縮減很多倍。Defi鎖倉也是如此,借貸產生的流動性資金,例如Compound的cToken,那就好像我們用銀行的固定存款的證明去得到新的證明,這個新的證明可以質押來去賺取更多的錢,一份固定的資產就產生了2多次的價值利用。這是很好利用資產流動性價值的解決方案,但從市場的規模看,是存在一定杠桿倍數的,也就是與Defi鎖倉的重復率意義相同。defi應用已經在不斷創造新成就,但隨著市場的擴大,我們還需要面對更多市場的實際情況,來盡力規避更多市場風險。

Tags:DEFEFIDEFIOLVDefilancer tokenDeFi WarriorGDEFI價格Wolves of Wall Street

比特幣昨天還是完成了“探一下”40000美元的目標,當比特幣突破40000美元的那一瞬間,市場所有的質疑都被打破了,上一次在40000美元上方僅僅是在4天前.

1900/1/1 0:00:001、0x_b1開始的動機是什么?當DeFi項目流動性挖礦活動增加后,我們發現一些有價值的項目是具有長期價值的,如果我們支持它們,這種價值只會更快地實現。我們支持去中心化金融的愿景.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,Odaily星球日報經授權轉載。報告摘要:1、2020年,中國區塊鏈產業融資市場整體低迷.

1900/1/1 0:00:00DeFi在這超過半年時間內的火爆里,讓幣圈見識了它的魔力和潛力,也讓人深刻體會到了以太坊的貴、堵、慢。不是每個人都體驗過加密貓的盛況,但現在可能每個人都知道了以太坊Gas費的痛.

1900/1/1 0:00:00DeFi代幣中近期有兩個幣特別引人注目,一個是Link,另一個就是Sushi。引人注目的原因就是價格暴漲.

1900/1/1 0:00:00頭條 美國財長提名人:加密貨幣在恐怖主義融資和洗錢中的作用“特別令人擔憂”美國財長提名人耶倫周二在參議院聽證會上表示,加密貨幣在恐怖主義融資和洗錢活動中的作用“特別令人擔憂”.

1900/1/1 0:00:00