BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD-1.22%

ADA/HKD-1.22% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD-0.64%

XRP/HKD-0.64%作為金融樂高積木,DeFi的可組合性帶來的空間可觀,你無法想象DeFi空間里這一群有意思的人會鼓搗出什么新鮮玩意來。12月15日Coinbase宣布上線SNX后,SNX又經歷了一輪飆升。在DeFi發展浪潮下,衍生品賽道一定是個不容忽視的領域。其中的代表作Synthetix是個很有趣的例子,這篇文章里,聊聊最新的一些進展。這篇文章聊一下合成資產平臺Synthetix如何成為了大額資產無滑點交易的中間件,并且在以太坊轉向Rollup為中心的路線后,Synthetix如何成為了DeFI+Rollup/Layer2解決方案的最佳樣板之一。一、什么是合成資產平臺Synthetix?

作為一種結構性金融產品,合成資產提供了有趣的交易體驗:你無需擁有BTC、黃金、股票、房產,也可以通過合成資產衍生品的方式,來獲得對應的資產頭寸,獲得投資于BTC、黃金等目標資產的收益,當然也要承擔其損失。合成資產(Synths),就是對目標資產的鏡像模擬。例如,用sUSD去表示美元的價格,用sGold表示黃金價格,用sSP500來表征標普500股票指數等。甚至,加密資產本身,也可以成為錨定物,用sBTC來表示BTC,用sETH來表示ETH。這些合成資產能一比一兌換為對應的錨定物么?至少目前階段,絕大部分的項目中,合成資產所做到的只是復制了錨定物的價格,讓人們可以直接在鏈上進行這些虛擬資產的交易,并不能夠將合成資產一比一兌換為實物。在DeFi領域,Synthetix是合成資產交易這一賽道上的翹楚。Synthetix建立在以太坊上,通過抵押平臺代幣創建合成美元資產sUSD,然后用戶可以將sUSD用于交易其他合成資產,如sBTC、sETH、sAUD、sBNB等。幾個月前筆者曾寫過一篇介紹Synthetix的文章,感興趣深入了解的讀者,可以參見《一年百倍的DeFi龍頭Synthetix,你是不是還不了解?》。二、Synthetix的外部效應

在AMM出現之前,DEX的交易深度一直阻礙了更多用戶的嘗試。借助于Uniswap等AMM型DEX的出現,更加上2020年流動性挖礦的興起,為DeFi爭了一口氣,交易量也已趕超中大型中心化交易平臺。不過在進行大宗資產交易時候,受限于交易平臺的深度,仍然會遇到交易滑點較大的問題。不過,最近Curve交易平臺上線的跨資產兌換平臺,集成Synthetix的虛擬合成資產交易功能,大幅改善了大額交易下的滑點問題。對比Uniswap和Curve的交易

Solana生態流動性質押協議TVL在上半年增長91%:金色財經報道,據 The Block Research,Solana 生態 Marinade Finance、Lido、Jito、JPool 和 Socean 等流動性質押協議已累計持有價值 1.87 億美元的質押 Solana (SOL) 代幣,比年初最初投入的 9800 萬美元相比增長 91%,目前,這些協議占網絡鎖定總價值的 69%,估計約為 2.7 億美元。

其中,Marinade 在 Solana 生態流動性質押中占 62% 的市場份額,Lido Finance 占 27% ,Jito Labs 占 6.9%。[2023/7/4 22:17:40]

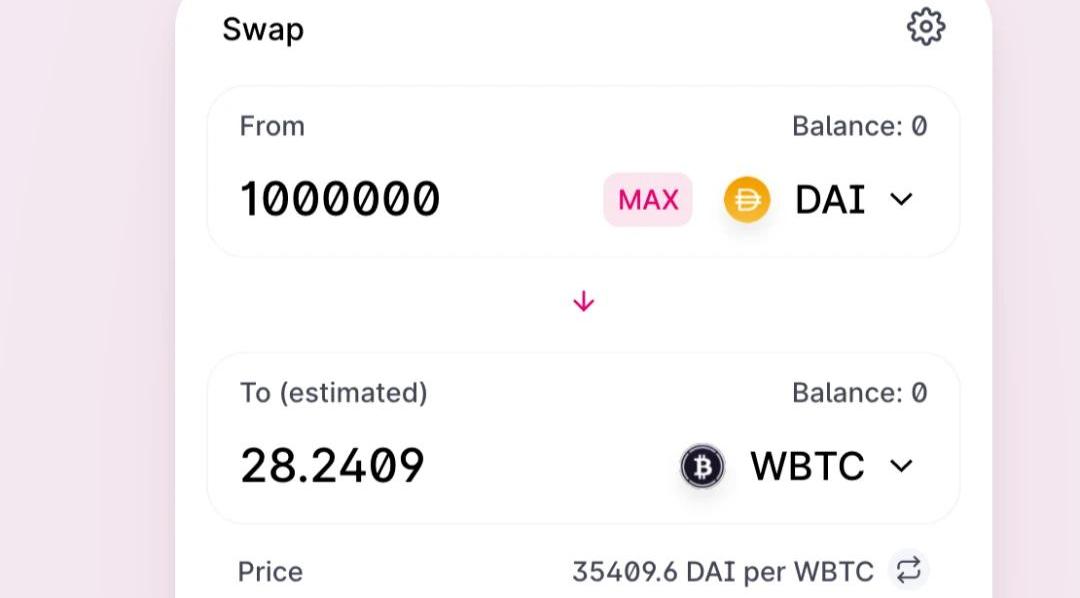

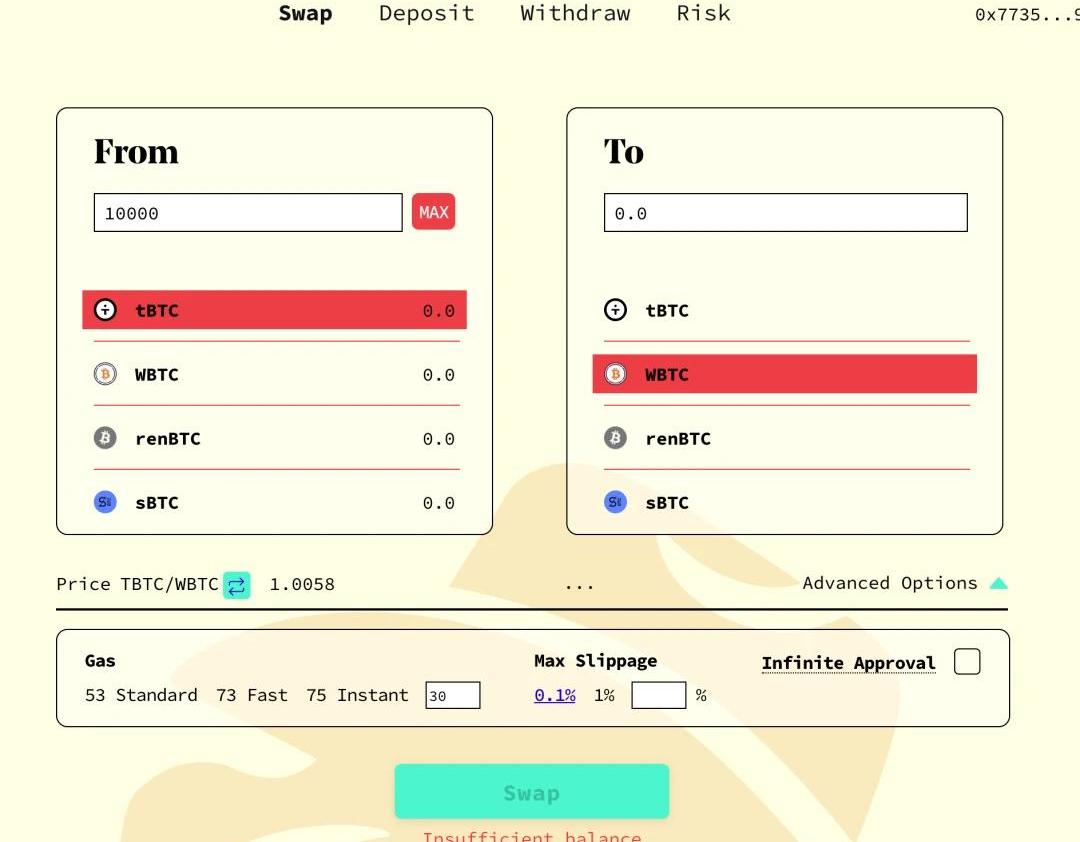

通過Uniswap交易100萬DAI,購買BTC,滑點大約為1.5%,得到大約28.24個wBTC,如下:

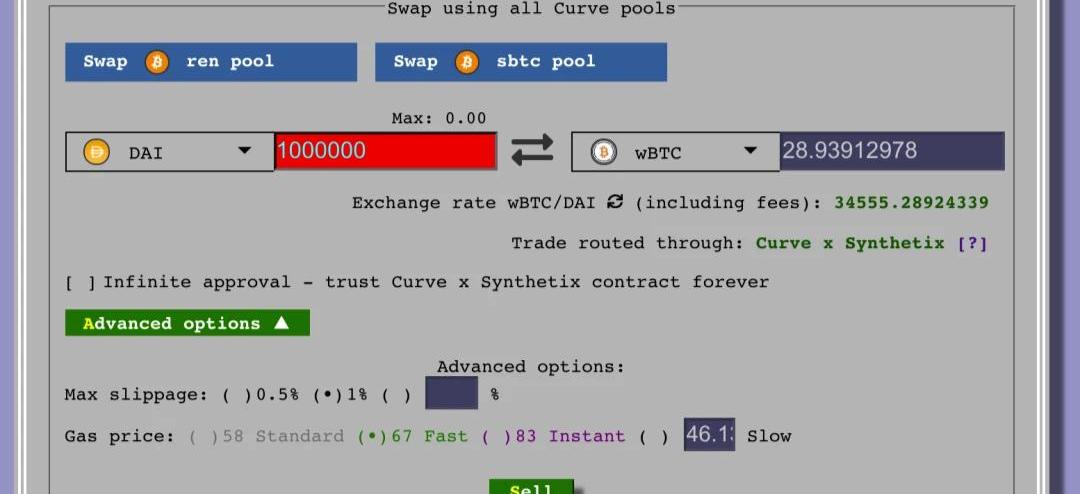

用Curve交易,得到大約28.94個wBTC。就是說,同樣的交易,通過CurveXSynthetix的交易功能,多得了0.7個wBTC。

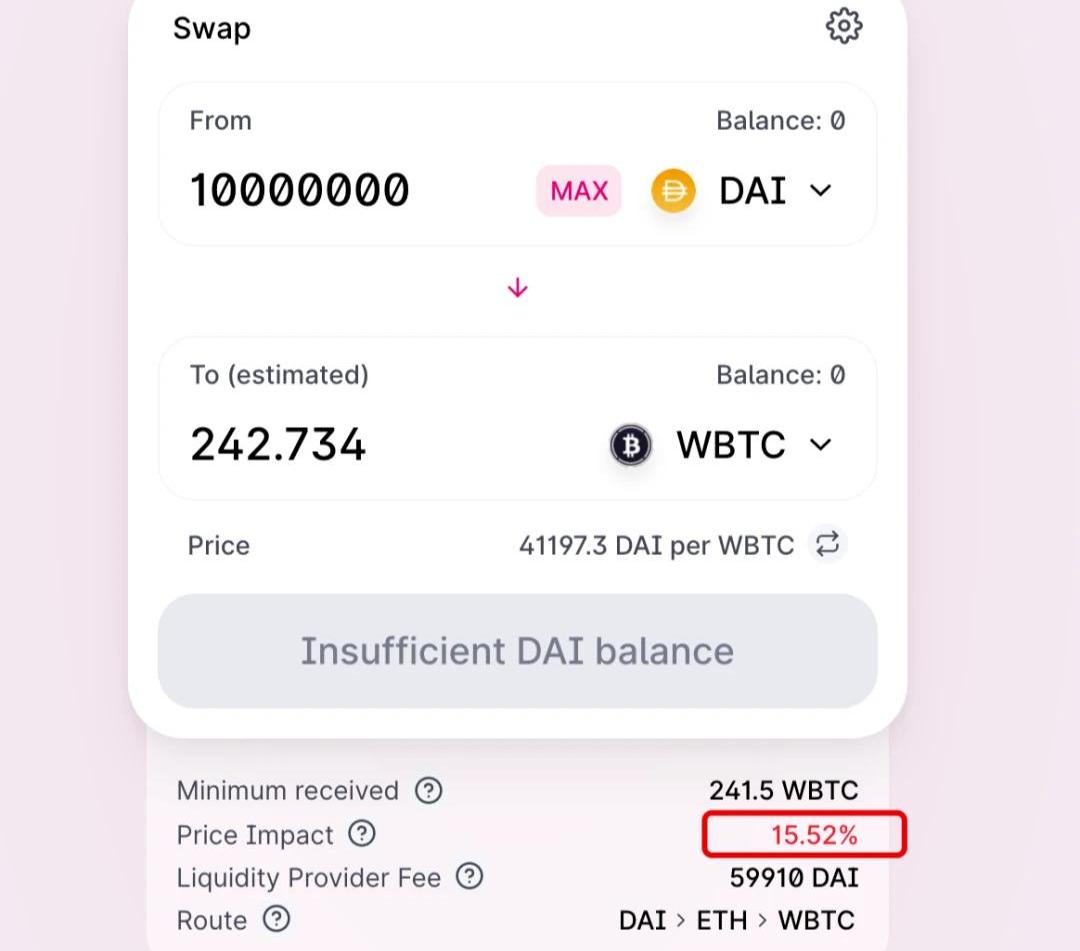

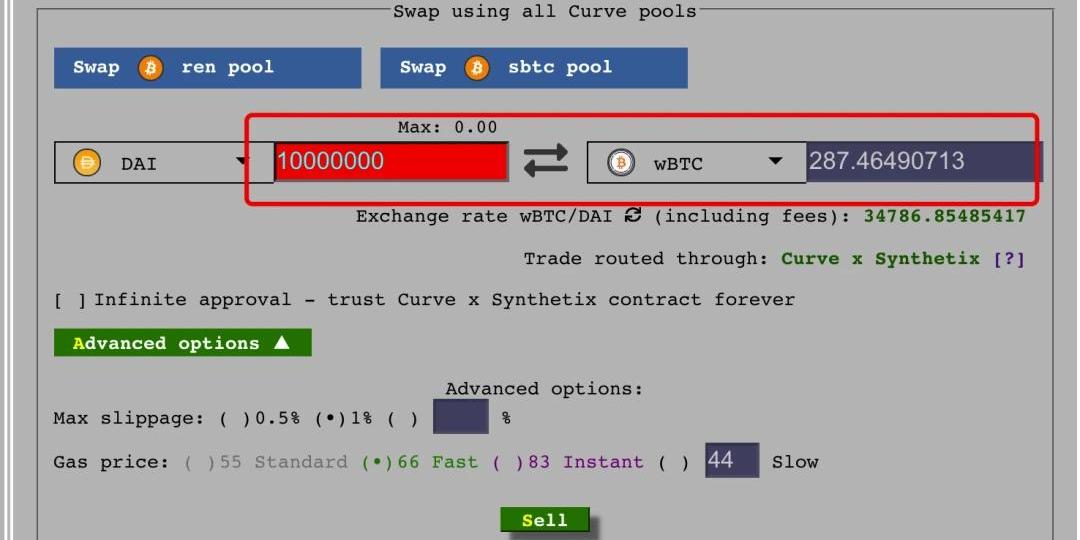

繼續增加交易額,通過Uniswap交易1000萬DAI,會怎樣?1000萬DAI在Uniswap可以得到242.73個wBTC,交易滑點大約為15.52%;而在Curve交易,則可以得到大約287.46個wBTC,相比Uniswap,多得了45個BTC!

Ark Invest買入5.5萬股Coinbase和106萬股Robinhood股票:金色財經報道,Ark Invest昨天買入Coinbase和Robinhood的股票,分別價值344萬美元和997萬美元。根據電子郵件的交易通知,47,568股Coinbase的股票被添加到Ark Innovation ETF。8,031股股票被添加Ark Next Generation Internet ETF,該基金也購買了106萬股Robinhood股票。[2023/3/8 12:49:33]

Uniswap可以說是目前DeFi領域中交易深度最大的DEX了。盡管上述例子稍顯夸張,不過也足以說明問題了。DeFi必然會遇到大額交易的問題。無論通過中心化平臺、DEX還是AMM進行大額交易,不可避免的遇到交易滑點的問題。而通過接入Synthetix的虛擬合成資產交易,Curve大幅改進了交易滑點,當然,也會有其另外的問題,我們后面會討論。Curve的跨資產交易功能有何特別?

Curve在此次更新之前,在平臺上穩定幣跟BTC交易,是兩個老死不相往來的鄰居。通過跨資產交易,讓穩定幣可以兌換為BTC的錨定幣了。你可能會說,這又有什么好奇怪的么?Uniswap等AMM平臺不僅僅是可以在穩定幣跟比特幣錨定幣之間交易,滑點小,錨定物一致,可以有效的降低交易不確定性。而如果要通過傳統AMM的做法,比如在DAI和wBTC之間進行交易的話,就要為這一交易對提供足夠的深度,才有望減少交易滑點。并且,要為每一種資產都提供足夠的交易深度才行。Curve特別的一點在于:不同的穩定幣之間的兌換滑點很小,而不同錨定幣之間的交易滑點也能夠降到最低。這是借助于Synthetix的虛擬合成資產來實現的。Curve跨資產交易如何實現?

時尚NFT平臺OWND完成75萬美元Pre種子輪融資:2月28日消息,時尚NFT平臺OWND宣布完成75萬美元Pre種子輪融資,北歐風險投資公司Founders和Skyfall共同領投,Bessemer Venture Partners支持的區塊鏈技術社區SteelDAO參投。OWND平臺擬于今年4月推出,將支持客戶使用Apple Pay或信用卡購買耐克、阿迪達斯、Gucci等市場品牌推出的NFT。(apparelresources)[2023/2/28 12:34:29]

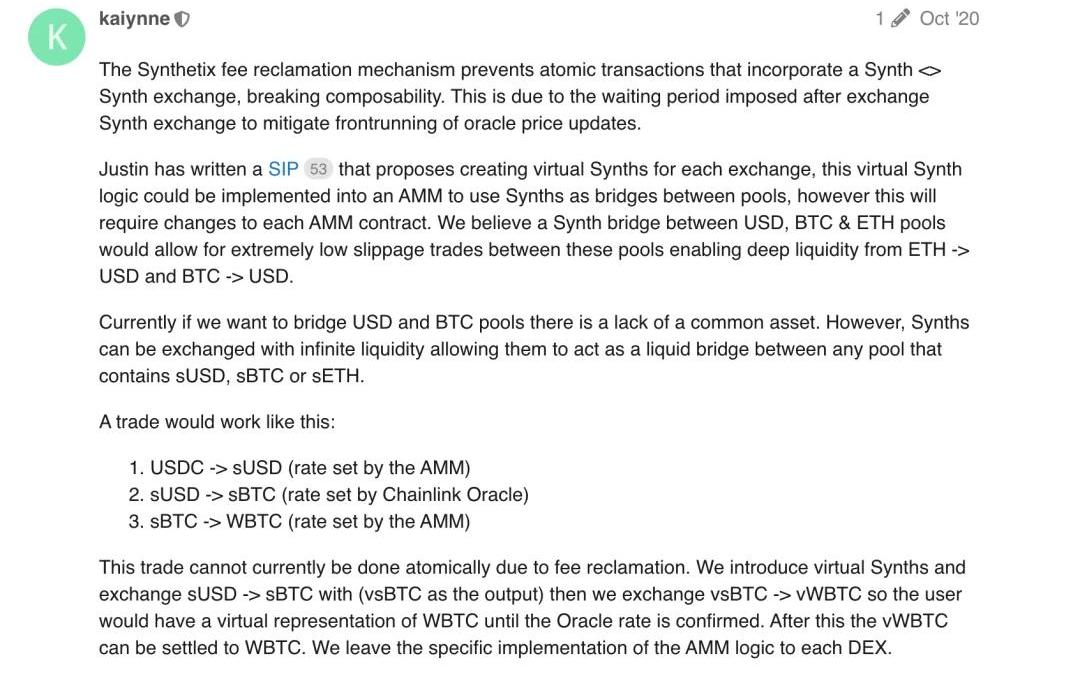

根據Curve的文檔所述,跨資產交易將Synthetix作為中間件,其有如下特點:借助于Synthetix的無滑點交易合成資產的功能,大幅降低滑點,上文中我們也見到了這一特點;結算期較長,大約為六分鐘,因為Synthetix需要結算期,在結算期內,如果遇到BTC等價格大幅變動的情況,也會造成資產變化借助于虛擬資產,這一跨資產交易功能可以更廣泛使用交易費高昂,即便是gas費設置為50gwei,由于交易過程復雜,也需要消耗超多gas,大約花費為80多美元需要分為兩筆操作:交易發起與交易清算。例如,將DAI兌換為renBTC(BTC的一種錨定幣),會涉及到如下過程:通過Curve,DAI會轉換為sUSD這一Synthetix上的合成美元虛擬資產;通過Synthetix,將sUSD無滑點兌換為sBTC,會有6分鐘左右的結算期,在此期間最好不要關閉瀏覽器;這時,用戶可以得到ERC721格式的NFT一枚,代表了此次交易;

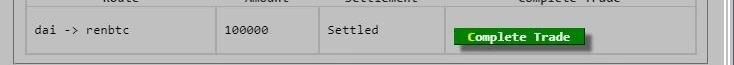

在結算完成后,用戶需要點擊完成交易的按鈕,完成最后一步:Curve平臺會幫你把sBTC兌換為renBTC,得到你的最終資產。

分析:幣安SAFU基金中44%為BNB,BTC占比最低:金色財經報道,鏈上分析師Willy Woo發推稱,鏈上數據顯示,Binance的10億美元用戶安全資產基金(SAFU)儲備金要由BNB組成,占比達到44%,約合3.67億美元;BUSD占比為32%,約合3億美元;比特幣占比最低,為24%,約合2.7億美元。Willy Woo表示過高的BNB占比“令人擔憂”。[2022/11/25 12:33:53]

這其中的關鍵角色,就是Synthetix了。三、Synthetix更多應用接入

通過上面的例子,我們應該能知曉,Curve的跨資產功能為何被一些評論者認為是DeFi領域的一次顯著創新了。實際上,我們也不能忽略掉背后的功能:Synthetix的虛擬合成資產以及由此對DeFi其他項目的賦能。合成資產充當交易橋梁

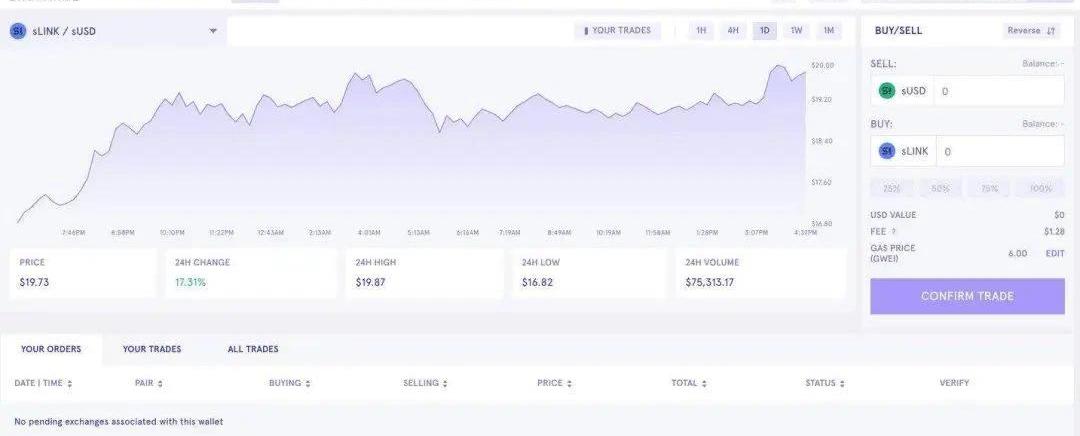

Synthetix上的虛擬合成資產,稱之為Synths,例如sBTC,sETH,sUSD。由于Synthetix采取的是無滑點交易的設計,所以相比較交易USDT和BTC而言,在sUSD和sBTC這兩個虛擬資產之間進行交易,依賴于預言機提供的價格,而不會產生交易滑點,從而理論上可以產生無盡的流動性。

因此,Synthetix社區開始萌生想法:如果虛擬資產之間的交易無滑點,那么是否可以將這一特點跟其他的AMM結合,讓其他的交易平臺上大額交易,也能降低交易滑點?10月份在Synthetix社區提案論壇中的一次討論,也開始將這一點提上日程。

其中關鍵一環,來自于SIP89:VirtualSynths。虛擬合成資產的提出,為每一筆交易創建一個虛擬合成資產的代幣,主要用來應對結算期長時候,用戶如何領取到對應資產的問題。在上面Curve的兩步結算方案中,我們也見到了上述Synthtix提案的實現,算是比較妥善的方式了。通過這種方式,讓Synthetix充當了無滑點的交易結算層,雖然對于小額交易來說并不方便,但是對大額交易而言,滑點問題得到了大幅解決。在11月份的一篇帖子中,Synthetix創始人KainWarwick提到,將虛擬Synth和AMM結合,能夠在一筆交易之中連接多個資金池,1inch這樣的DEX聚合器可以實現路由優化,以盡可能少的滑點執行每筆交易。Kain提到,在虛擬Synths實現的過程中,如Curve、1Inch、ShellProtocol、Saddle等團隊都參與其中,并希望將其加入到自己的平臺功能中。Saddle的例子

DigiDaigaku交易額突破1000萬美元,地板價升至15 ETH區間:金色財經報道,據最新NFT交易數據顯示,NFT項目DigiDaigaku交易額已突破1000萬美元,本文撰寫時為1071萬美元,市值達到4506萬美元。同時,DigiDaigaku地板價現升至15 ETH區間,短時觸及15.99 ETH新高,截至目前為14.5 ETH,24小時漲幅116.42%。此外,DigiDaigaku#729以29 ETH價格被巨鯨fuckthecops.eth購入,創下迄今最高交易記錄。[2022/8/30 12:57:22]

Saddle是一個新上線的項目,提供了基于比特幣的錨定幣的自動做市商工具。據鏈聞報道,Saddle公布已完成430萬美元的融資,領投方為FrameworkVentures、PolychainCapital和ElectricCapital,其他投資方包括CoinbaseVentures等,個人投資者包括Synthetix聯合創始人KainWarwick、AndrewKang、MarianoConti、JamesPrestwich和SpencerNoon。Saddle的首個池子支持四種資產:renBTC、WBTC、sBTC和tBTC。Saddle團隊表示,隨后還將推出新的穩定幣和基于ETH的資金池。Saddle也會通過Synthetix的虛擬合成資產特性,支持多個資產之間的大額低滑點交易。

順便一提,Saddle上線前后也面臨不少指責聲音,認為他抄襲了Curve的算法,而僅僅是更換了合約語言為Solidity。迄今為止,尚未見到Saddle的回應。不過,這不是本文的關注目標了。

四、首個DeFi龍頭Layer2遷移案例

最后,我們分享下來自Synthetix+Layer2方案(OptimismRollup)的現狀。Layer2擴容是2021年的重中之重。DeFi+Layer2方案如何演變,也是投資者們關注的核心問題。目前Optimism主網試運行的軟啟動已經開啟,分多個階段陸續推進中,2月下旬預計開啟公開測試,大約一個月之后再正式上線主網。除了Synthetix之外,CoinbaseWallet也會接入Optimism。通過OVM讓開發者們低成本遷移。在2021年路線圖一文中,Synthetix創始人提到:向OptimisticEthereum的過渡,將緩解2020年我們經歷的許多問題。這種過渡有兩個主要優勢:更低的gas成本和更高的吞吐量。更低的gas成本對所有用戶都有好處,并使系統更有效率。更高的吞吐量將使我們在與Chainlink合作的過程中減少預言機的延遲,實現通過合成期貨和許多其他協議改進的杠桿。

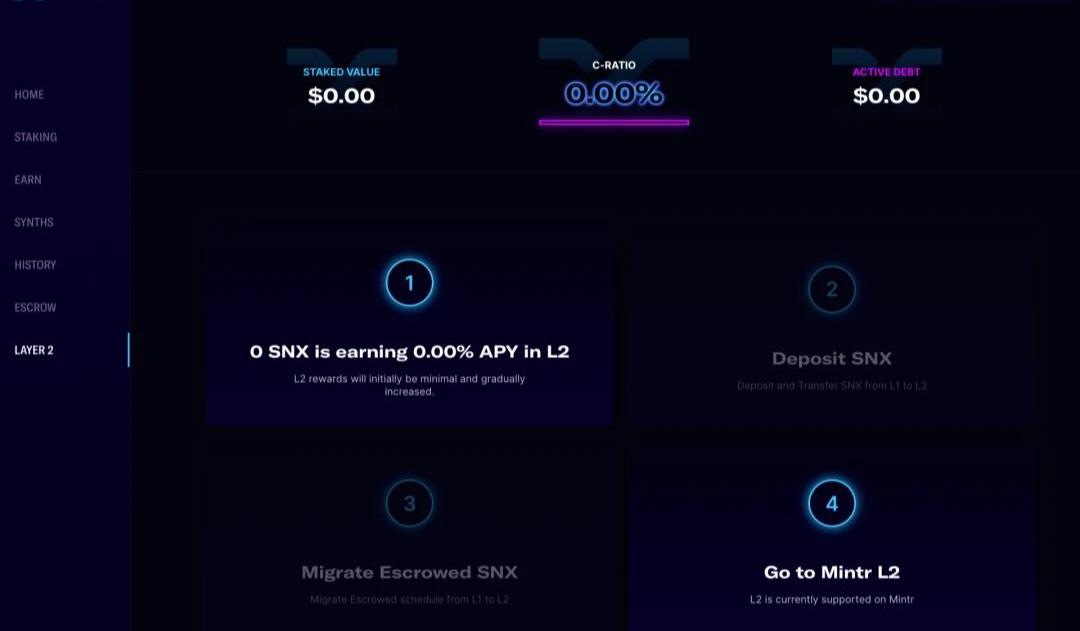

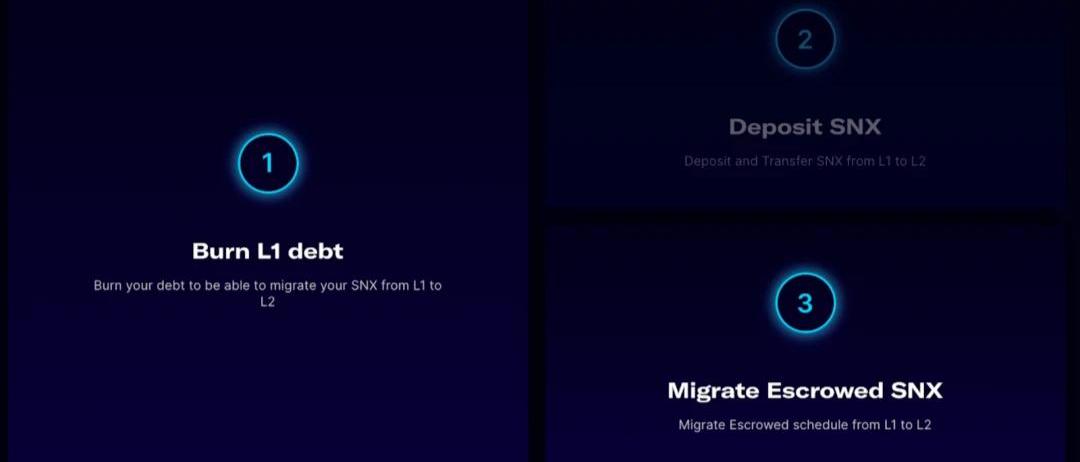

SNX持有者可以遷往Layer2(L2)網絡。遷移之前,如果在L1中有債務未償還,需要先還清之后才能贖回對應的SNX。

還清了債務后,可以將SNX轉往L2,這期間大概會有五分鐘的延時。

在Layer2上的操作,跟在以太坊上操作類似。不過當前Optimism團隊會承擔Layer2上的ETH費用,所以不需要支付gas費,只需要簽名就行。但是從layer1遷移到Layer2的過程,還是要消耗gas費的。

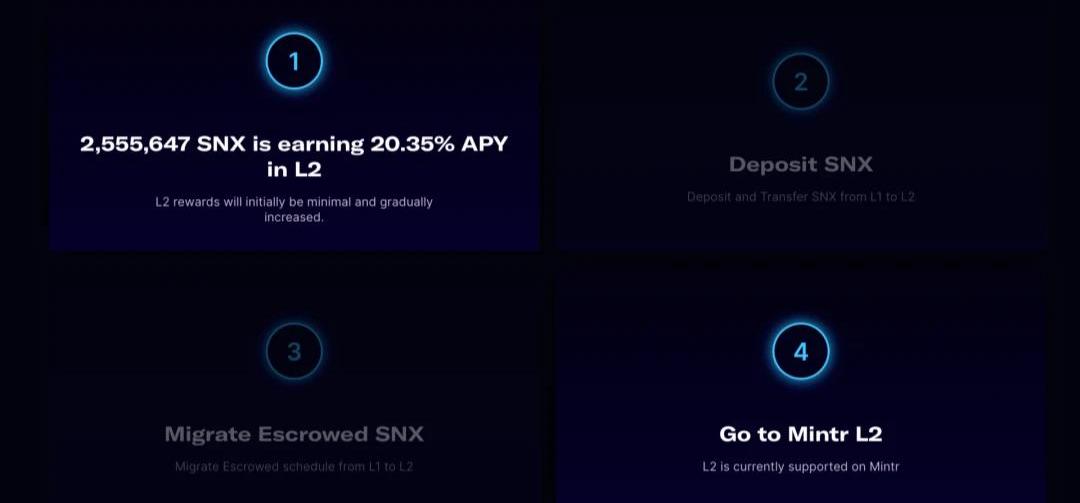

不過,在現階段L2上的SNX跟sUSD是無法轉賬到其他錢包的,意味著只能通過Layer1上SNX轉入的方式,兌換為L2上的SNX。為了激勵用戶參與,也提供了獎勵。根據頁面中提示的信息,當前有256萬SNX參與到L2網絡之中了,年化收益會采取先低后高逐漸增長的方式,當前年化為20.35%。

順便一提的,OptimismEthereum在最近的一篇公告中提到“通向更為去中心化之路”,國外社區有評論者解讀為可能會引入治理代幣尚未可知。不過,刨除掉空投代幣的可能外,單論體驗Layer2+DeFi,也可以考慮嘗試一下L2版本的Synthetix。小結

頭部DeFi平臺Synthetix是衍生品賽道中很特別的存在。本文重點關注了虛擬資產充當跨資產交易橋梁的特征,以及Synthetix在Layer2網絡中的進展。借助于Synthetix提供的虛擬合成資產特性,會有更多的DeFi平臺加入進來,改進大額交易的滑點問題。在OptimismEthereum主網試運行軟啟動后,Synthetix也成了Layer2+DeFi的樣板間,相信更多的DeFi項目可以從中受益。2021年DeFi的發展腳步只會加速,不會停滯,期待更多創新的發生。參考資料https://l2.mintr.synthetix.io/https://www.chainnews.com/articles/502210623182.htmhttps://research.synthetix.io/t/virtual-synths-sip/202https://curve.readthedocs.io/cross-asset-swaps.htmlhttps://www.chainnews.com/articles/808761728287.htmhttps://www.coindesk.com/saddle-raises-4-3m-for-slippage-free-defi-tradinghttps://blog.synthetix.io/the-optimistic-ethereum-transition/https://blog.synthetix.io/l2-mainnet-launch/https://cryptobriefing.com/curve-accuses-saddle-finance-of-copying-its-code/聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。-END-

Tags:THESYNTIXSynthetixMOTHER OF BTCSynth iXTZiBTC (Synthetix)

編者按:本文來自金色財經,Odaily星球日報經授權轉載。新一輪經濟刺激和量化寬松確定繼續。最新消息,拜登公布1.9萬億美元的刺激計劃,美聯儲主席宣布現在還不是退出的時候.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。知名顯卡制造商英偉達Nvidia現在正在考慮重啟加密貨幣挖礦GPU的生產.

1900/1/1 0:00:00火大教育“直播產業在數字經濟的大潮中飛速發展,形成了新的造富模式。數字技術、數字商業模式、數字經濟模型在直播電商的創新過程中起到了巨大的支撐作用.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:DanMorehead與JoeyKrug,前者為PanteraCapital聯席首席投資官兼首席執行官;后者系PanteraCa.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日報經授權轉載.

1900/1/1 0:00:00一、市場背景 那么,為什么會有這么有趣的故事呢?為什么在比特幣大漲的時候,主流幣及山寨幣隨之上漲.

1900/1/1 0:00:00