BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD-1.29%

LTC/HKD-1.29% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD+1.09%

SOL/HKD+1.09% XRP/HKD+1.98%

XRP/HKD+1.98%作為全球最大的加密資產管理公司,也是比特幣最大的持倉買方,灰度的一舉一動備受關注。4月5日晚間,灰度發布一篇博客文章《Grayscale’sIntentionsforaBitcoinETF》,表示計劃將比特幣信托轉為比特幣ETF,轉換的時間取決于監管環境。當GBTC轉換成比特幣ETF,會有什么變化?結合近一個月以來灰度比特幣信托持續的負溢價,兩者之間有什么關聯?負溢價對比特幣市場有什么影響?1、灰度產品簡介灰度投資是美國數字貨幣投資集團于2013年成立的一家子公司,專門管理加密資產的信托基金,主要通過合規的基金運作方式為機構投資者及高凈值的合格投資人提供服務。簡單的來說灰度信托做的事情是,提供一個合規的比特幣投資渠道,接受投資者的資金,可以是法幣也可以是加密貨幣,基于對應的加密資產份額,然后分發信托股票作為資產權益的憑證。當投資者不想再持有該權益時,可以通過二級市場轉讓信托股票。目前,灰度一共推出了包括BTC、ETH、ETC、BCH、FIL、XLM、BAT、LTC、MANA、ZEC、ZEN、LINK、LPT等13支主流數字資產信托基金,還有一支大盤指數基金。其中,灰度比特幣信托基金目前已經是世界上最大的比特幣基金,該基金持有大約654,421個比特幣,市值規模達381億美元。

數據:灰度GBTC負溢價率收窄為25.31%:金色財經報道,據Coinglass數據顯示,當前灰度總持倉價值約為281.8億美元,其中灰度比特幣信托基金(GBTC)的負溢價率為25.31%;ETH信托負溢價率為35.41%。此外,ETC信托負溢價為55.74%,LTC信托負溢價為37.62%。[2023/8/11 16:20:33]

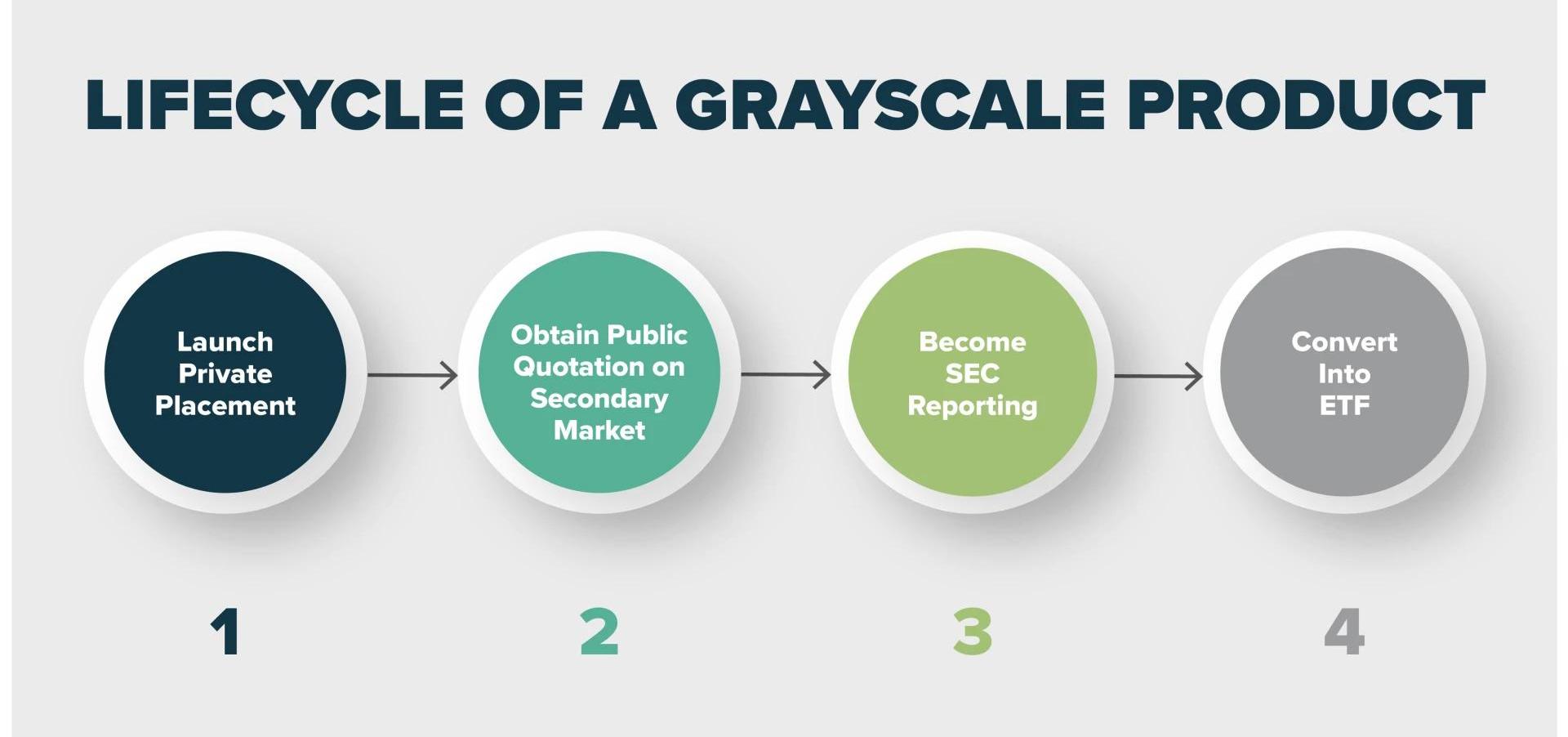

2013年9月25日,灰度建立了市場上首只比特幣信托基金,并于該年獲得美國證券交易委員會的私募豁免登記,2015年得到美國金融業監管局批準上市。GBTC是目前唯一一個可以在美股二級市場交易,追蹤比特幣價格的投資產品,同時是美國養老計劃中唯一可以買比特幣敞口的產品。雖然目前只有GBTC和ETHE是SEC報告公司,但灰度對所有現有產品采用相同的商業模式:發起私募、在二級市場獲得公開報價、成為SEC報告公司、轉換成ETF。

2023年迄今灰度GBTC和ETHE表現超越現貨比特幣和以太坊:金色財經報道,2023年迄今灰度的比特幣信托基金GBTC和以太坊信托基金ETHE表現超越了現貨比特幣(BTC)和以太坊(ETH)。數據顯示,GBTC今年上漲95%,折價收窄至約40%(2023年1月曾一度低至50%);ETHE今年上漲83%,折價收窄至約51%(2023年1月曾一度低至60%),相比之下比特幣同期漲幅為72%,以太坊上漲60%。需要注意的是,隨著以太坊上海升級的臨近,下周市場可能會出現波動。[2023/4/6 13:47:54]

目前,不同的灰度產品都處于其生命周期的不同階段,其目的一直是在條件允許的情況下將這些產品轉換成ETF。

灰度GBTC三月日均交易額升至5500萬美元,創2022年12月以來新高。:金色財經報道,據The Block Pro數據顯示,灰度的比特幣信托基金GBTC日均交易額在三月份增長了67.6%,升至5500萬美元,創下自2022年12月以來的新高。此外,三月調整后比特幣和以太坊鏈上總交易額增加了48.8%,上漲至2550億美元,其中比特幣鏈上交易額增長48.3%,以太坊鏈上交易額漲幅達到了62.7%。[2023/4/5 13:46:00]

截至2021年4月5日,灰度公司的總資產管理規模達461億美元,與年初300億美元相比增長了53.67%。這一增長勢頭表明機構投資者的興趣日益增強。2、GBTC和比特幣ETF那么,灰度為什么要將比特幣信托基金轉換為ETF?這里就要談到當前比特幣ETF的發展和溢價的問題,以及GBTC產品和ETF有什么區別。2021年年初,加拿大連續通過了兩支比特幣ETF基金,再次引起了市場對ETF的關注和熱議。其中ThePurposeInvestments的比特幣ETF(BTCC)從2月中旬至今,已經流入了8.48億美元資金,正在蠶食著灰度GBTC的市場份額。面對競爭產品的不斷出現,灰度似乎也意識到了這一危機,加上不少業內人士認為這會給美國SEC施加壓力,使其改變立場,隨著時機逐漸成熟,灰度決定加入競爭,計劃將GBTC轉換成比特幣ETF。至于當GBTC轉換成ETF后會有什么變化?首先,對投資者而言,灰度表示,公開交易的GBTC股份的股東無需采取任何行動,轉成比特幣ETF后需要繳納的管理費用將相應減少。其次,對灰度本身而言,一方面可以緩解目前嚴重負溢價的情況,另一方面可以憑借其流動性在ETF市場占據絕對領導地位。最后,對加密市場而言,更多機構和散戶投資者和資金通過灰度涌入,能夠支撐BTC走得更遠更健康。為了更好理解這一點,我們再談談比特幣ETF和GBTC的區別。ETF即交易型開放式指數基金,是一種在交易所上市交易的、基金份額可變的開放式基金。ETF基金的價格需要與某類指數/資產價格嚴格錨定。而比特幣ETF,即比特幣交易所交易基金,就是一種追蹤比特幣價格指數的基金。

彭博社:灰度GBTC本周一上漲12% 創下自2022年2月以來最大單日漲幅:金色財經報道,價值107億美元的灰度比特幣信托基金GBTC在本周一(1月9日)本周一上漲了12%,表現優于比特幣等其他風險資產,而且創下該基金自2022年2月以來的最大單日漲幅。此外,數據顯示GBTC的資產凈值折價率已經從上個月的49%下降至44%。

此前Gemini聯合創始人Cameron Winklevoss代表其Earn產品發布公開信,要求GBTC母公司DCG公開承諾在2023年1月8日之前解決欠款問題,但到目前為止雙方沒有更新處理此事的相關進展情況。[2023/1/10 11:03:59]

GBTC是一種專門投資于比特幣的封閉式基金,通常稱為投資信托。這類基金可用的股票數量是有限的,其份額價格自由浮動,份額可能高于或低于其所代表的比特幣。高于其所持比特幣價值時,稱為溢價,低于比特幣價值時稱為折價。GBTC和比特幣ETF兩者共同點在于都給投資者提供了一個合規投資比特幣的渠道,不需要實際購買和保管比特幣資產,也無需承擔密鑰存管的風險,而同樣可獲得投資比特幣的收益。而比特幣ETF和GBTC的差別在于:1、ETF允許做市商隨意創建和贖回股票,GBTC在存續期不允許贖回,基金份額的變現必須通過二級市場交易。2、GBTC有6個月的鎖定期,通常會存在溢價,ETF的流動性更好,通常不會出現溢價或折價。3、GBTC交易費用高昂,涉及經紀商費用、年度管理費、還需要承擔溢價。比特幣ETF費用更低,有的1%,甚至更低。4、GBTC投資門檻高,僅對合格投資者開放,且最低5萬美元。比特幣ETF對投資者和投資金額限制較少。

分析:灰度GBTC溢價明顯,或推動長期囤幣者大幅增長:最近,對灰度GBTC的需求急劇上升,導致其交易價格相較于現貨比特幣產生巨大溢價。這種需求可能會導致長期“囤幣者”的大規模增長,以將BTC加入到自己的投資組合和401(K)計劃中。據悉,每一份GBTC約占一枚完整比特幣的千分之一(0.00096788)。

截至發稿時,GBTC交易價格為11.26美元。這意味著,投資者實際上正在以遠高于1.1萬美元的價格購買比特幣。Morgan Creek Digita聯合創始人lJason Williams在推特上指出了這一點:“在GBTC中擁有1枚比特幣,將花費你大約11240美元,即大約1000份GBTC。這就是溢價。”這說明,該信托最近的需求不斷增長,投資者有可能“大舉”進入比特幣市場,以獲得與傳統市場呈負相關的資產敞口。此外,機構投資者對比特幣日益增長的需求也可能推動了GBTC的溢價。(CryptoSlate)[2020/6/8]

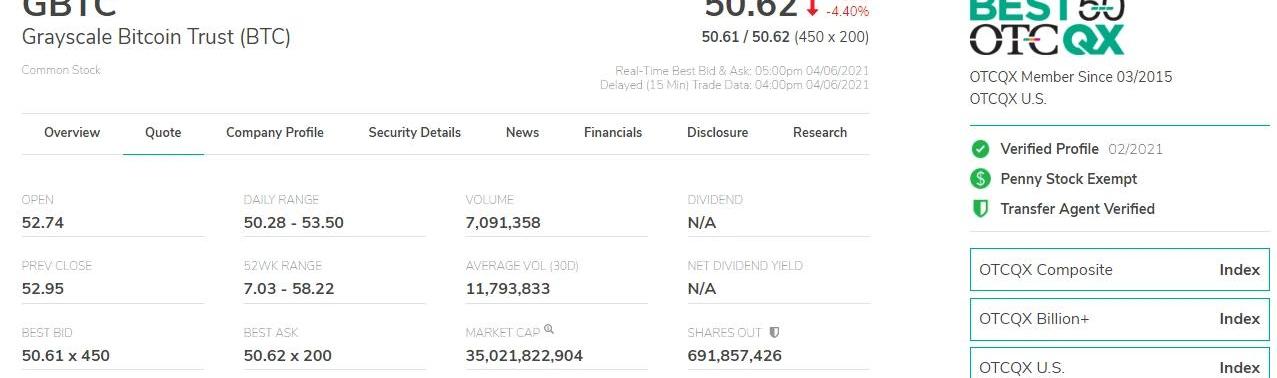

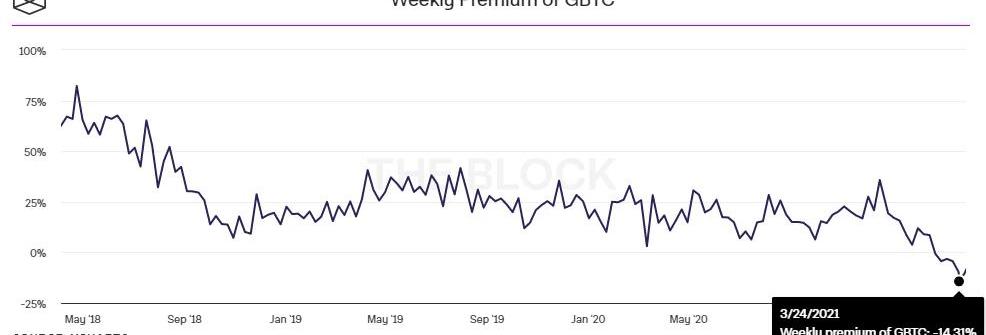

OTCQX上的GBTC交易信息相較于比特幣ETF,投資者選擇GBTC的優勢可能在于可以避免資本利得稅。所以,總的來說,比特幣ETF明顯會更受歡迎,因為它透明度更高,流動性更強,門檻和贖回風險更低,更容易被共同基金經理和養老基金接受。3、負溢價的影響再談談灰度GBTC負溢價的問題。由于GBTC沒有贖回程序,GBTC持有者沒有辦法將其股份兌換成比特幣,加上有長達6個月的鎖倉時間,購買需求強勁,使得GBTC價格通常與其凈資產價值產生明顯的價格差異。GBTC長期溢價率維持在15-20%以上。GBTC可以同時在一級市場申購,二級市場交易。這種機制產生的兩種價格:實時凈值和實時市價。GBTC溢價是指公開交易的GBTC的份額成本所隱含的比特幣價格與二級市場交易的比特幣價格之間的差額。

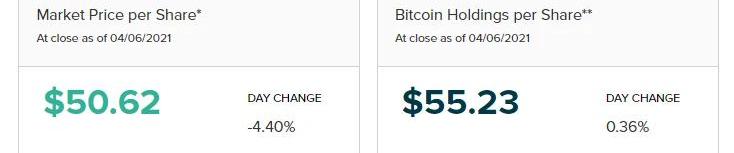

舉個例子:4月7日,GBTC股票收盤價為50.62美元,而實際GBTC每股對應的比特幣價格為每股55.23美元。這意味著目前GBTC股票是以相當于其資產凈值91.7%的折扣價格成交,也就是說GBTC目前存在8.3%的負溢價。2月23日,GBTC出現2015年來首次負溢價,之后近一個多月,GBTC一直維持負溢價,甚至在3月24日達到了-14.31%的歷史新高。這一點引起了市場的一些擔憂,有的分析師認為這對市場而言是個轉折,不是一件好事。

溢價持續下跌的原因可能有這兩點:1、一級市場GBTC到期解鎖釋放但無贖回機制,套利需求下二級市場拋壓變大,造成溢價下行;2、同類型競品比如加拿大多支比特幣ETF推出,減少了對GBTC的需求。那么負溢價有什么影響?會不會直接影響比特幣價格?持續的負溢價確實會消除GBTC一直以來巨大的套利空間,而且意味著GBTC現在的交易價格始終低于其持有的基礎資產價值,這很可能導致GBTC的機構需求降低,從而直接導致灰度對比特幣購買速度放緩。如果美國SEC一旦批準了第一支比特幣ETF,那么灰度GBTC產品可能會被逐漸邊緣化。而這也是為什么灰度公司正在考慮將GBTC轉換成比特幣ETF的原因。當然,對這一點也不必過于擔心,GBTC溢價下跌是因為交易機構在兌現溢價,不一定直接意味著市場看跌或資金外流。灰度已經采取了一些措施補救負溢價,比如灰度母公司DCG在3月10日宣布計劃購買2.5億美元的GBTC,但似乎并不太奏效。面對來勢洶洶的競爭對手們,往日“一家獨大”的灰度來到了一個分岔口,亟需尋找新的途徑改變現狀。比特幣ETF似乎是灰度目前的最佳選擇,近日灰度已經在招聘ETF有關的職位,包括ETF合規長、ETF產品開發專家、ETF銷售總監等,表明灰度的下一目標就是ETF。

播報數據由Greeks.live和Skew.com提供。期權市場最重要的是充足的流動性,而期權的流動性和期貨又有很多不同,要求更多,定義更廣,這使得構建起流動性是一個長期過程.

1900/1/1 0:00:00本文來自路透社,作者:AnnaIrreraOdaily星球日報譯者|余順遂PayPal公司將在周二晚些時候宣布,已開始允許美國消費者使用其持有的加密貨幣向全球數百萬家在線商戶付款.

1900/1/1 0:00:00昨天Coinbase上線1inch,EnjinCoin,NKN和OriginToken的一則消息傳遍幣圈,這些幣種也在消息發布后出現了大幅度的漲幅.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 內容概述: *傳統品牌已經開始認真考慮NFT,并將其看作是一種與受眾互動和產品推銷的有效方式*耐克、Panini、還有沃達豐是最早發現NFT潛力的品牌商.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 區塊鏈的一大重要特性,便是「開放透明」。交易動向、鏈上轉賬,一目了然。然而,對于傳統金融來說,隱私保護卻是重中之重.

1900/1/1 0:00:00智能合約乘著數據/API經濟和自動化發展的東風,利用區塊鏈網絡極高的安全性,基于數據輸入自動執行多方流程.

1900/1/1 0:00:00