BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.65%

ETH/HKD-0.65% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD-1.19%

SOL/HKD-1.19% XRP/HKD-0.37%

XRP/HKD-0.37%每天都會有成千上萬人第一次體驗去中心化交易所。然而,公鏈的一些特性往往會讓新手無所適從,這里面甚至包括很多熟悉傳統交易平臺的老手。結果,在套利者和搶跑者的攻擊下,交易者的表現不盡如人意。總的來說,我們可以將每筆交易的成本分成以下幾個部分:1.價格沖擊2.經紀商或交易費3.滑點4.底層區塊鏈的交易費本文是自動做市商入門系列的第一篇,將討論交易成本中的首要部分:價格沖擊。你將了解到以下內容:Uniswapv2、Sushiswap和Balancer1等自動做市商是如何決定報價的;如何使用一些簡單的策略來盡可能減輕你的交易所帶來的價格沖擊。什么是流動性池?

大多數去中心化交易所會運行多個不同交易對的流動性池,如ETH/WBTC。這些流動性池起到了自動做市商的作用,而非在訂單簿模式下撮合買賣雙方。流動性池是一個儲備了兩種或多種代幣的智能合約。只要符合特定規則,任何人都可以向流動性池注入資金,或從中取走資金。例如,恒定乘積函數x*y=k就是規則之一,x和y分別代表代幣A和B的存量。若想從流動性池中取出一些代幣A,交易者必須按一定的比例向流動性池中注入代幣B,以確保x和y的乘積等于常量k2。自動做市商是如何決定報價的?

Roark Group創始人:未來不理解DAO很難做出投資決策:10月5日,Roark Group創始人Sky在499小島上線發布會上表示,DAO減少了組織的信任摩擦,集中了群體智慧,增加了跨時間和空間的協作可能,決策更加風險排斥、更公平公開公正。DAO讓DeFi更完整,DeFi讓DAO更普及,未來不理解DAO很難做出投資決策。Sky認為,長遠來看,DAO能夠成為主流的生產組織模式,但需要很長的時間,由DAO和中心化組織共生的新模式Hybrid-AO可能是長期存在的,這種組織模式也很棒。

據悉,499小島是一個DAO治理平臺,支持項目信息展示、發起提案、參與投票等功能。[2020/10/6]

根據恒定乘積做市商公式,代幣A的價格為price_token_A=reserve_token_B/reservetoken_A。

Peter Schiff:美聯儲正確理解比特幣,除交易方式外并無新意:黃金支持者、比特幣反對人士Peter Schiff發推稱:“美聯儲對比特幣的理解是正確的。與具有真實價值的黃金相比,它按法定貨幣分類。它認為比特幣沒什么新意,除了它的交易方式。隨著人們對傳統的加密貨幣及法幣失去信心,儲戶將回歸黃金。”此前報道,紐約聯邦儲備銀行的經濟學家Michael Lee和Antonie Martin稱比特幣“只是另一種類型的法幣”。[2020/6/21]

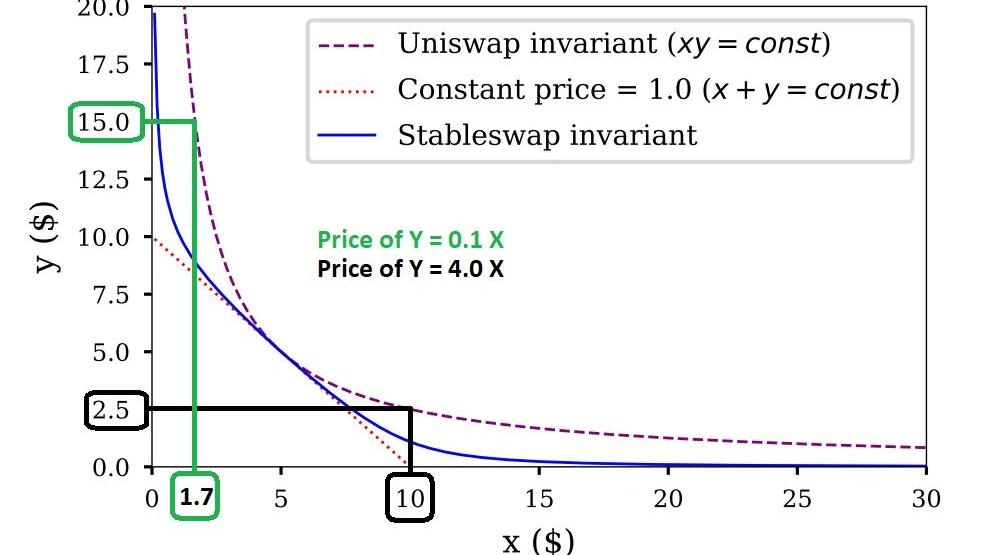

-圖1:不同的自動做市商公式對應的不同價格曲線。在上圖例子中,當一個Uniswapv2流動性池有15個Y代幣時,0.1個X代幣即可買入1個Y代幣。當這個流動性池只有2.5個X代幣時,4個X代幣才能買入1個Y代幣。其它價格曲線旨在將流動性集中到某個價格附近-舉一個真實的例子,在撰寫本文時,Uniswap的ETH/WBTC流動性池內有2700個WBTC和86000萬個ETH。根據二者的存量之比,ETH當時的市場價格是2700/86000=0.0314WBTC。關鍵在于,Uniswap不會根據其它市場上的價格變化更新價格。Uniswap的市場價格只會隨流動性池中代幣存量之比變化而變化。在用戶交易過程中,交易池中的代幣存量會不斷發生變化。舉個例子,當幣安上ETH的價格跌至0.0310WBTC時會發生什么情況?這時,Uniswap流動性池中的ETH存在溢價,從而產生套利機會。套利者就會到幣安上買入“便宜的”ETH,然后立即在Uniswap上賣出賺取差價,直到Uniswap上ETH的價格同樣降至0.0310WBTC,無法繼續低買高賣為止。在上述例子中,套利者共計使用550個ETH買入了17.2個WBTC。因此,即使自動做市商不會根據現實世界的信息更新價格,交易者還是可以相信自動做市商提供的報價是密切追蹤全球市場價格的,因為這里面存在持續不斷的套利行為。什么是價格沖擊?

金色實力派 | 四川省人大代表段江:只有應用場景落地大眾才能理解這項技術:金色財經報道,在今日舉行的金色實力派直播中,針對“在這輪新基建浪潮中,區塊鏈的產業格局將走向何方”的問題,四川省人大代表、西南財經大學中國區塊鏈研究中心主任段江表示,在這一輪新基建浪潮中,區塊鏈技術已經被明確提出了,對于我們區塊鏈從業者來講,我們更應該抓住機遇,去挖掘區塊鏈的應用場景。只有應用場景落地,才能真正被大眾理解這項技術。就像當年的人工智能一樣,如果沒有刷臉場景的應用,我相信大家也不會對人工智能有這樣深刻的認識。因此,推出大眾能使用的區塊鏈產品,才是重中之重。[2020/5/19]

雖然我們學習了如何根據代幣存量之比計算當前市場價格,但是該市場價格只反映了邊際代幣的價格。然而,交易者通常會一次買入或賣出大量代幣,導致代幣價格遞增。當前市場價格和預期執行價格之間的差異被稱為價格沖擊。價格沖擊取決于以下兩個因素:你的交易量在流動性池規模中的占比;流動性池采用的交易規則。

Brave New Coin推出數字財富管理解決方案BNC Pro:周四,加密貨幣金融數據基礎設施公司BraveNewCoin(BNC)透露,經過18個月的發展,該公司現已推出其數字財富管理解決方案BNCPro。該解決方案的初始版本功能包括四個主要部分:PortfolioManager(投資組合經理)、篩選器工具、新聞提要和Watchlists&Alerts(觀察&警告名單)。[2020/4/23]

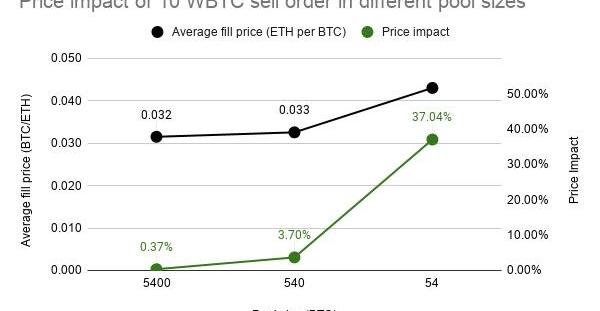

-圖2:不同訂單規模下的平均執行價格和價格沖擊對比圖。這兩個因子都隨著訂單規模增大而增加。隨著訂單規模在流動性池規模中的占比增加,執行價格相對市場價格會高出更多。-

-圖3:在Uniswapv2上不同規模的流動性池中交易一筆10WBTC的賣單后,平均執行價格和價格沖擊的對比圖。流動性池規模指的是交易池中兩種資產存量的總價值。同樣大小的賣單在不同流動性池中的占比分別為0.19%、1.85%和18.52%。因此,根據經驗來看,你的訂單的價格沖擊約為訂單規模在流動性池中占比的兩倍。-如何最小化價格沖擊?

聲音 | 美聯儲埃文斯:加密貨幣Libra可以很快壯大起來 美聯儲需要理解其意義:美聯儲埃文斯:Facebook(FB.O)旗下加密貨幣Libra可以很快壯大起來,美聯儲需要理解其意義。[2019/9/25]

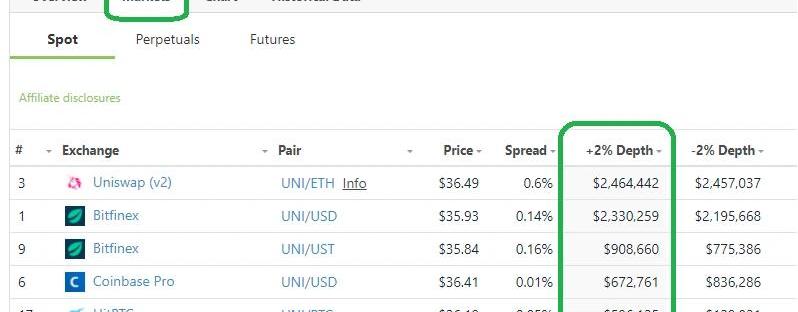

正如我們之前提到的,價格沖擊在交易總執行成本中占據很大一部分。以下是一些實現價格沖擊最小化的簡單策略:找到最深的市場:到目前為止,我們已經確定價格沖擊取決于交易規模在流動性池規模中的占比。因此,我們想要找到在我們所關注的價格范圍內最大的流動性池,這樣就可以讓代幣的執行價格盡可能接近市場價格。Coingecko上的市場深度表提供了很好的參考。

-圖4:市場價格±2%內UNI交易對的流動性排序。請注意Uniswap和Bitfinex之間的價差變化。-關注DeFi以外的市場:雖然這是一篇關于自動做市商的文章,但是我們不會假設你總能以最佳價格達成鏈上交易。實際上,由于我們所討論的自動做市商的流動性分散在一個價格段內,通常很少會有流動性集中在當前市場價格附近。這是許多去中心化交易所都試圖解決的問題。例如,Uniswapv3可以讓做市商將其流動性集中在當前市場價格附近,從而提供比中心化交易所更有競爭力的價格。如果有一筆交易改變了去中心化交易所上某個代幣的價格,且該代幣還在其它市場上交易,就會產生套利機會。正如上文所述,套利者將執行與該交易相反的操作,讓去中心化交易所上的價格回到全球市場價格。顯然,套利行為的存在本身就是一種交易不當證明,因為交易者等于是在向套利者“捐錢”。這就引出了一個問題:當其它市場存在的情況下,你是否應該承擔2至3%的價格沖擊來執行鏈上交易?注意交易費:自動做市商收取0.3%的交易費,這就意味著最佳買單和最佳賣單之間的價差是0.6%。在這一范圍內,自動做市商不會與其他交易所的價格對齊。換言之,即使是流動性最高的自動做市商交易也存在0.3%的價格沖擊。盡可能降低交易費帶來的影響是至關重要的,對于那些在中心化交易所上價格沖擊很小的交易來說尤其如此。因此,相比之下,中心化交易所可能是更好的交易執行平臺。盡管如此,還有其它很多原因導致去中心化交易所的交易費較高,如全托管,或免去引導、KYC或存款流程。但是,即使在這些情況下,交易者也應該意識到較高的交易價格背后意味著去中心化或即時流動性溢價。分散交易:首先,我們可以延長交易時間線,將一筆交易拆分成幾筆較小的交易陸續完成。這點對于更偏愛去中心化交易所的交易者來說尤其重要,盡管DeFi領域之外還存在其它流動性市場。舉個例子,你可以將一筆交易分割成5筆,每次買入20%,然后等待套利者將價格恢復。這5筆交易的價格沖擊加起來低于一筆交易,但是需要消耗更多gas成本,執行時間也會更長。交易的規模越大,這個策略的優勢越明顯,因為相對減少的價格沖擊來說,固定的gas成本就劃得來了。直線交易并不一定是成本最低的:并非每個交易都恰好能找到對應的交易對流動性池,即使能找到,也不一定比使用中間貨幣更便宜。例如,盡管代幣A和B可以直接在流動性池中達成交易,但是在代幣對A-ETH和ETH-B的流動性更充足的情況下,A→ETH→B的交易路線通常更便宜。從這一方面來說,聚合器非常有用,即使你只是參考它們提供的信息來選擇交易路線。使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha或Paraswap等去中心化交易所聚合器。這些聚合器相當于DeFi領域的智能訂單路由。它的作用原理是,自動做市商賣出第一個代幣的價格會比第10個代幣低。每當某代幣在多個流動性池中交易時,聚合器會從所有流動性池買入該代幣,盡可能降低交易對每個流動性池的價格沖擊。不同于在一個市場上放長交易時間線,聚合器會將交易分散在盡可能多的市場上立即執行。和手動分割交易一樣,聚合器同樣需要消耗比單筆交易更高的gas成本。

-圖5:用ETH買入10個、50個、100個和200個AAVE的最佳策略。交易規模越大,交易路徑就會加入越多交易所,避免造成某個流動性池的價格波動太大。-

4月初,根據歐易OKEx行情顯示,Filecoin價格飛速暴漲,單價已經突破200美金,涌入加密資產排行榜前十,根據CoinMarketCap顯示,Filecoin市值高達136.8億美金.

1900/1/1 0:00:004月28日,由Odaily星球日報主辦的「生機2021—區塊鏈生態產業云峰會」順利召開。本屆云峰會邀請到區塊鏈行業領袖、優質企業代表、礦業頭部嘉賓以及頂級項目方,共同探討行業變革,鏈接技術應用,

1900/1/1 0:00:00Coinbase將在今天登陸納斯達克市場,第一家加密貨幣交易所將在主流金融市場上市,這對于整個加密貨幣行業而言,確實是一個里程碑式的節點.

1900/1/1 0:00:00DAO并不專指一個行業或者領域,它是一種組織治理結構,就像有限責任公司可以從事各種業務,DAO既可以做資產管理,也可以做DeFi協議、NFT……這里探討的是DAO這種治理結構的優勢和不足.

1900/1/1 0:00:00據歐易OKEx官方消息顯示,歐易OKEx已于5月8日13:40開啟SHIB/USDT市場交易,并且將于5月10日18:00開放提現.

1900/1/1 0:00:00播報數據由Greeks.live和Skew.com提供。正如互聯網發展經歷了幾次波折,區塊鏈的發展也不會是一帆風順.

1900/1/1 0:00:00