BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.02%

ETH/HKD+1.02% LTC/HKD+2.33%

LTC/HKD+2.33% ADA/HKD+3.84%

ADA/HKD+3.84% SOL/HKD+1.96%

SOL/HKD+1.96% XRP/HKD+2.6%

XRP/HKD+2.6%另:因本文作者所在基金Dragonfly持有文內提到的多個資產頭寸,相關分析不建議作為投資指導。

在過去的一年里,穩定幣的流通量呈爆炸式增長。然而,很少有人了解這些穩定幣的實際工作原理。出于某種原因,穩定幣的創造者們癡迷于使這些設計看起來復雜得令人難以捉摸。幾乎每份白皮書都陷入了方程式和新發明的專業術語中,就好像他們的作者試圖說服你:相信我,你不夠聰明,無法理解這些。但我并不同意這一點。在我看來,在所有的穩定幣底層設計都是非常簡單的。我將向你直觀地展示,從而理解所有穩定幣的工作原理。我們可以將每個穩定幣協議想象成一個銀行。它們各自持有資產,并欠下債務;它們都試圖通過某種方式捕獲價值,并將該價值分配給“權益”持有人。

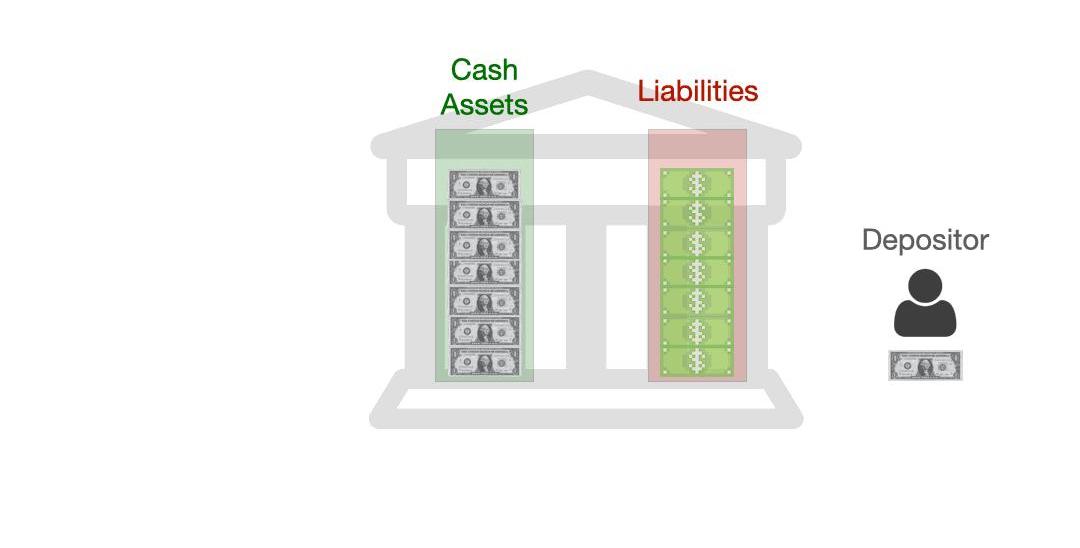

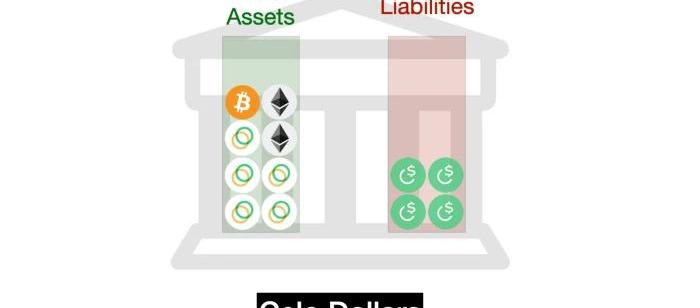

上圖是一個全額儲儲銀行。左邊是它的真實資產,即它持有的實物美元儲備;右邊是它的負債,即對儲備資產的債權。在一個全儲備銀行里,每項負債都與儲備的資產1:1錨定。如果持有數字美元的人要求取回現金,持有者就會得到實物美元,相應的數字負債就會被銷毀。這就是Tether、USDC、BUSD和其他所有受法幣支持的穩定幣的運作方式。

比特幣礦企Sphere 3D完成300萬美元私募輪融資,LDA Capital參投:金色財經報道,比特幣礦企Sphere 3D已與LDA Capital簽訂證券購買協議,以籌集高達300萬美元的資金。Sphere3D首席執行官Patricia Trompeter表示,計劃利用這筆資金為存款提供資金,以激勵剩余的礦工。[2023/4/23 14:20:51]

銀行的股權屬于股東,他們從銀行收取的費用中賺錢。在Tether案例中,Tether公司的所有者是股東,他們的利潤來自Tether的鑄幣和贖回費用。全額儲備金銀行的每一筆負債,都應該與美元保持緊密掛鉤,因為它總是可以兌換1美元的儲備金。只要銀行確保可兌換性,套利者可以毫不費力地維持其匯率。上面這個全儲備銀行的模型,可以幫助我們理解加密銀行的不同之處。全額儲備的加密穩定幣

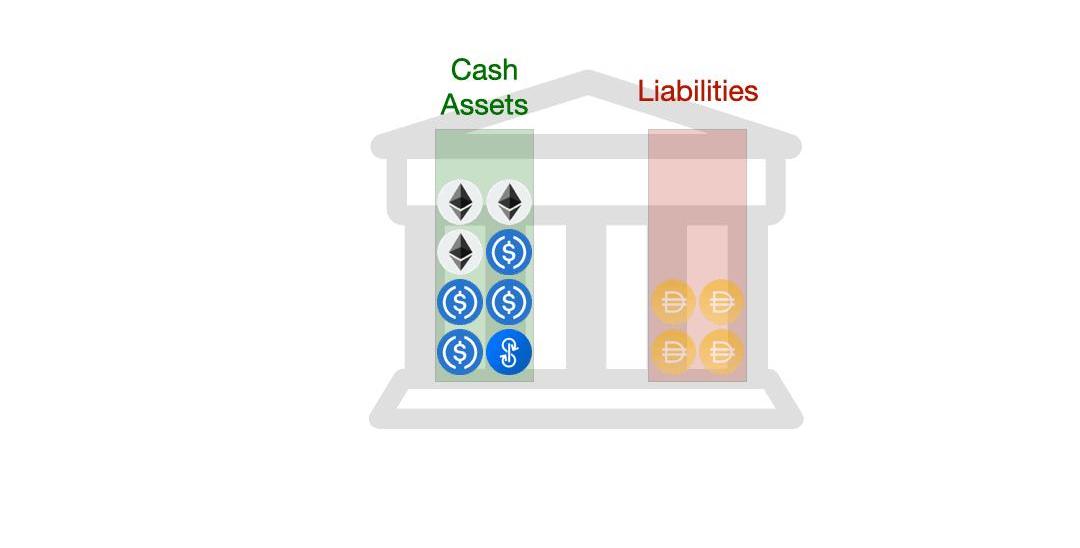

先提出一個問題,你應該如何創建一個以穩定美元為負債的加密全儲備銀行?鑒于加密貨幣只是重新定義貨幣,因此你要做的第一件事就是把美元資產換成加密資產。但是加密貨幣是不穩定的,所以如果你的負債是美元的話,1:1的支持是不行的。如果加密貨幣的價值下降,銀行的抵押品就會不足。因此,你需要「超額抵押」,即增加抵押品價值,以便在加密貨幣下跌時給你一個緩沖。這基本上就是MakerDAO的工作方式。

以太坊開發人員已提交EIP-5988,旨在降低鏈上儲備證明費用成本:金色財經報道,以太坊開發人員已提交改進提案EIP-5988,該提案中引入了一種全新的預編譯解決方案,旨在提高以太坊網絡上運行零知識證明的效率,并且降低鏈上進行基于Merkle證明這樣的儲備證明費用成本,儲備證明通常被用來驗證用戶的加密資產是否完全保留在交易平臺/加密公司中。不過以太坊基金會的研究員Dankrad Feist認為,雖然以太坊鏈上還沒有太多任何零知識證明友好的哈希函數,引入EIP-5988可能會對鏈上安全性產生未知后果,因為將任何類型的哈希函數納入以太坊協議都需要慎重。就目前而言,尚不清楚EIP-5988是否會在下一次“上海”升級中部署。(eips.ethereum)[2023/1/8 11:01:12]

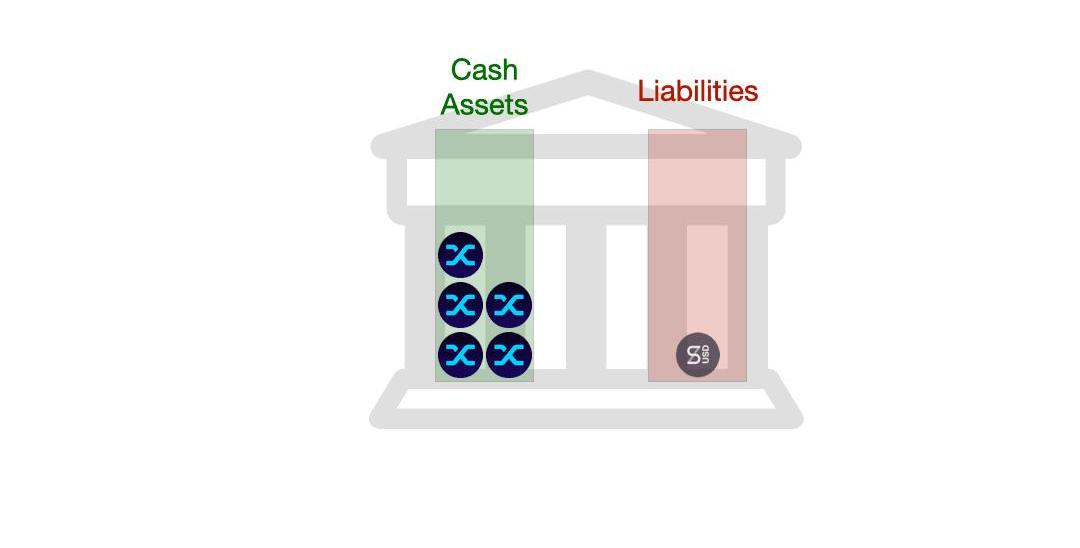

穩定幣DAI目前的匯率基本上是穩定的。因為儲備資產明顯大于總負債,這樣可以確保整個系統的安全。關于MakerDAO的其他細節,我就不做贅述了,感興趣的讀者可以點擊閱讀這篇文章《什么是MakerDAO?》。現在我們來看看Synthetix。Synthetix采取了一種不同的方法:Synthetix不是持有一籃子多樣化的加密資產,而是針對一堆自己的SNX代幣發行其sUSD穩定幣。這個SNX也是"權益代幣",換句話說,Synthetix允許作為存款的唯一資產是它自己的股權。由于SNX的波動性很大,因此Synthetix要求每個流通中的sUSD實現600%的超額抵押。

巴林電信運營商子公司Stec Bahrain接受加密貨幣支付:金色財經報道,巴林電信運營商Stc Group子公司Stec Bahrain近日宣布與支付服務提供商Eazy Financial Services達成合作,將通過EazyPay和Binance Pay接受加密貨幣支付。這一合作關系允許Stec Bahrain客戶使用Binance錢包結算賬單。(Bitcoin.com)[2022/12/18 21:52:34]

sUSD的匯率目前也是穩定的。MakerDAO和Synthetix都類似于傳統的全額準備金銀行,只不過它們都是超額抵押的,因為它們的抵押資產是加密貨幣。在某種程度上,他們的掛鉤是安全的,因為可以通過贖回機制將穩定幣轉換為其基礎資產。并且,二者都設計了一個以理想價格為目標的利率體系。算法型中央銀行

還有一種穩定幣,通常被稱為"算法中央銀行"。算法央行的穩定幣根本不能贖回,也沒有傳統意義上的存款人。這使得它們不太像傳統銀行,而更像中央銀行。。每個算法中央銀行的工作方式略有不同。為了分析算法中央銀行,我們試圖了解它在下面兩種重要情況下,是如何運轉并起作用的:當穩定幣高于掛鉤時,以及穩定幣低于掛鉤時。從結構上講,最簡單的算法中央銀行可能是Fei。Fei最近推出的時候引起了很多人的關注,但它一上線就立即打破了掛鉤。簡單來說,Fei可以用供求關系來推動價格穩定在錨定目標附近。關于Fei的工作原理,如下圖所示:

Binance澄清10億美元恢復基金來自自有資產:金色財經報道,在轉移錢包的細節引起質疑后,加密貨幣交易所Binance澄清,其行業恢復基金的10億BUSD初始存款來自Binance的自有資產。

鏈上交易顯示,這些資金來自幣安為BUSD準備的一個冷錢包。這個錢包最近被列入Binance的資金證明文件中,該文件顯示了該交易所擁有的所有冷錢包和熱錢包,這是其在FTX倒閉后推動透明度的一部分。(the block)[2022/11/25 20:46:05]

目前,FEI的掛鉤已被打破。請注意,Fei并沒有進行過度抵押,并且其大部分資產都是加密貨幣。這意味著在黑天鵝事件中,Fei的資產可能大大低于其負債,使其無法保證匯率掛鉤。雖然上面的動畫給了大家更直觀的感受,但Fei的真實機制其實是相當復雜的。Fei使用Uniswap進行所有的交易活動,并采用一種叫做"重新加權"的技術來進行實際交易。它還使用"直接激勵"。但最終效果是一樣的:協議參與公開市場,將實際價格推向了掛鉤價。另外一個類似的算法中央銀行是Celo協議,它產生了一個名為CeloDollar的穩定幣。CeloDollar使用CELO作為其儲備抵押品,以及其他加密貨幣的多元化組合。像FEI一樣,Celo也同樣使用Uniswap這類產品,不斷地在市場上購買和出售CeloDollars。Celo初始時有大量的資產儲備,而且儲備的目的是始終保持超額抵押。如果Celo的資產低于其負債的200%,該系統試圖通過收取CELO轉移的交易費來重新獲得資產儲備。因此,Celo和Fei之間的主要區別是其持有的資產和圍繞抵押的規則。

Layer2協議Loopring鑄造獨立NFT數量突破20萬枚,交易總額超1500萬美元:8月8日消息,據Dune Analytics數據顯示,Layer2協議Loopring已鑄造的獨立NFT數量突破20萬枚,截至目前為201,361枚,此外Loopring鏈上NFT交易總額超1500萬美元,達到15,836,353美元。[2022/8/9 12:10:52]

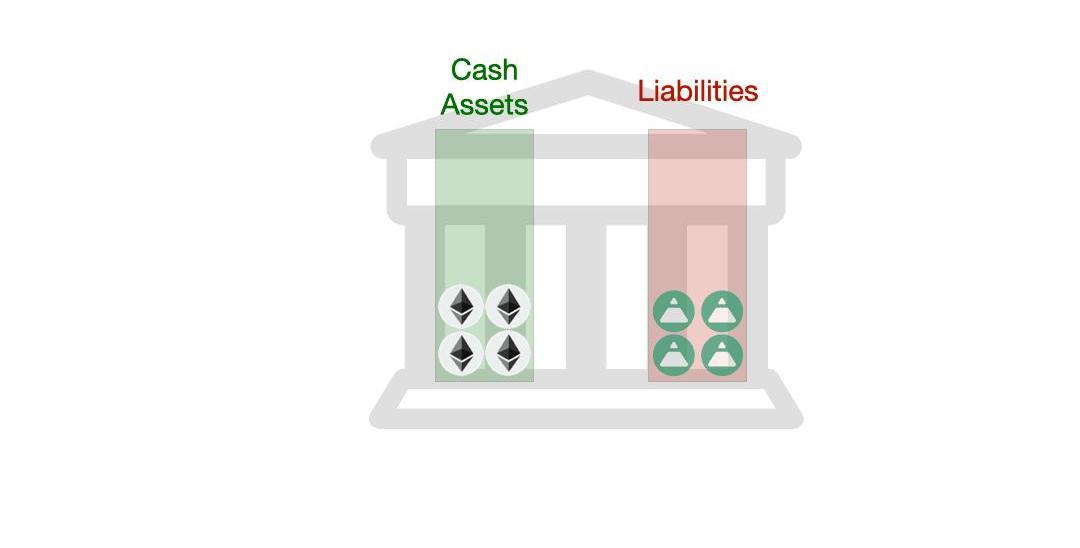

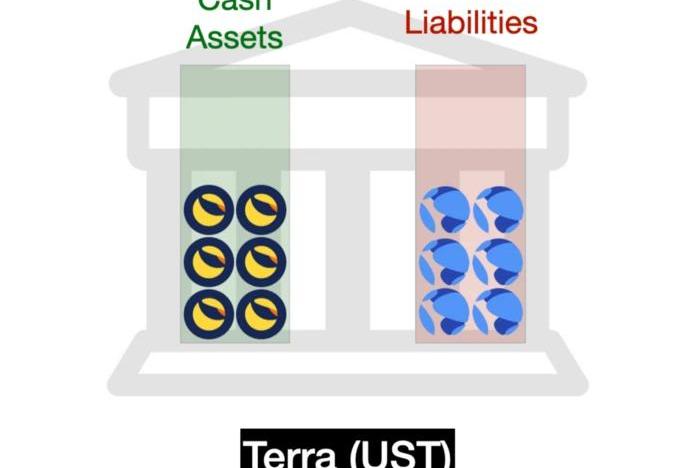

CeloDollar的掛鉤匯率目前是穩定的。還有一個算法穩定幣就是Terra的UST,它的抵押品是Luna。與FEI和Celo一樣,Terra協議充當穩定幣的做市商;如果穩定幣系統的資產用完了,它就會通過增加LUNA供應量來重新儲備。

UST的掛鉤匯率目前是穩定的。FEI、Celo和Terra不允許贖回。相反,他們在公開市場上創造自己的貨幣(也就是說,他們愿意買賣差價)。從表面上看,這似乎與可贖回性有很大的不同,但它實際上是一個更接近的延續體。從經濟上講,對做市商的可信承諾與允許鑄幣和贖回是相同的。想象一下,一個穩定幣,由ETH作為抵押,稱其為STBL代幣。該協議總是愿意在市場上制造ETH/STBL交易對,這意味著該協議愿意以1.01美元的ETH出售1個STBL,并以0.99美元的ETH購買1個STBL。如果STBL低于掛鉤匯率,它將不斷交易STBL,直到其ETH用完。如果STBL改為使用鑄幣和贖回,它可能會讓任何人以1.01美元的ETH鑄造1個STBL,以0.99美元的ETH贖回1個STBL。如果STBL低于掛鉤匯率,它將繼續用STBL贖回ETH,直到其ETH用完。上面兩種方式的最終結果,都是一樣的。在傳統的中央銀行中,成為做市商而不是允許贖回,讓中央銀行有更多的自由裁量權。但算法做市是不同的,因為智能合約可以做出堅定的自我執行的承諾。從這個角度看,做市商和可贖回是實現同一目標的兩條路徑:提供流動性和確保掛鉤匯率。現在,我們已經明白了"中央銀行"式的穩定幣。但還有一種奇特的算法穩定幣:SeigniorageShares。鑄幣稅穩定幣

最經典的"SeigniorageShares"穩定幣案例就是BasisCash。它也成為典型的算法穩定幣,后來許多其他設計都是從這里衍生出來的。以下是BasisCash的工作原理視頻介紹,你也可以點擊閱讀文章。

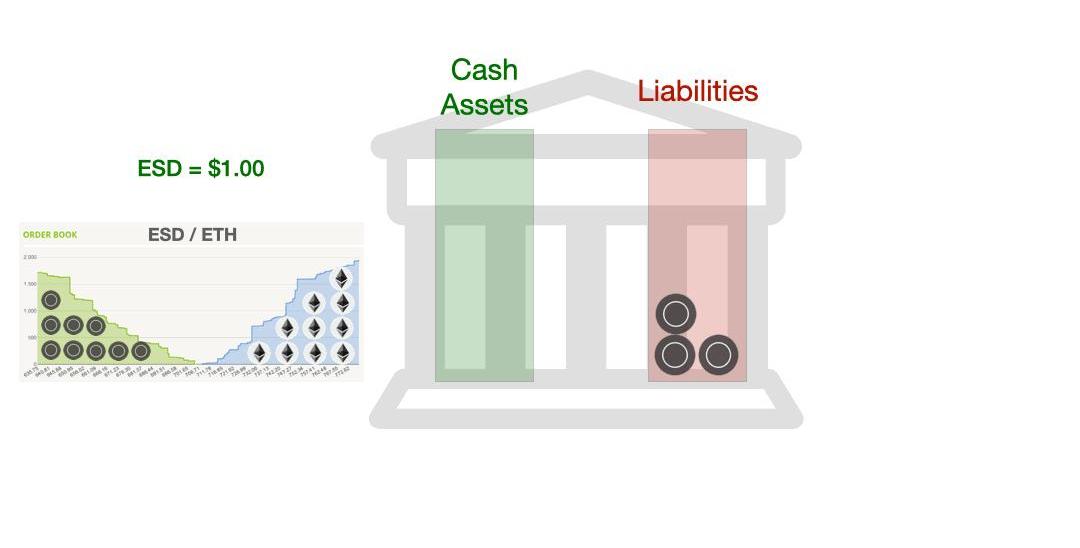

BasisCash掛鉤匯率目前已經失敗。你可以認為BasisCash的工作分為兩個階段:當有未償還債券時,BasisCash處于收縮周期中,貨幣供應量的增長速度不足以償還所有的系統債務。但是,如果需求繼續增加,最終所有的債券將被償還,系統將進入一個擴張周期,股東將再次得到新鑄造的BasisCash的獎勵。新鑄造的BasisCash是"鑄幣稅",即中央銀行從發行新貨幣中獲得的利潤。正常的中央銀行會把這些錢放在自己的資產負債表上以備不時之需。但BasisCash會在收到現金的那一刻就把所有的稅款支付給其股東。你可以直觀地看到,Basis「抵押非常高效」。資產負債表上沒有任何資產,這使得它可以在零資產儲備上支持非常大量的穩定幣供應,但這也使得它很容易受到"死亡螺旋"或信心危機的影響。事實上,BasisCash就遇到了后面這種情況。了解BasisCash的工作原理是很重要的。大多數后來的算法穩定幣都是Basis設計的后代,包括我們要研究的最后一種穩定幣:ESD。EmptySetDollar(ESD)是一個由匿名團隊推出的號稱絕對公平的穩定幣。ESD的原始版本,就是基于BasisCash設計的。

ESDv1的掛鉤匯率已經被打破了,此后他們轉向了新的設計。ESD的創新是將"股份"代幣與"穩定幣"代幣融合。這意味著穩定幣如果被抵押,會產生更多的穩定幣。正如你可能猜到的那樣,這導致穩定幣變得非常不穩定,并遠離掛鉤匯率,有時高達2.00美元,有時跌到0.20美元以下。到目前為止,純「SeigniorageShares」類型的穩定幣都普遍失敗,許多Basis和ESD的仿盤都遭遇了同樣的命運。這至少告訴我們,穩定幣的設計真的很重要。這些插圖應該可以幫助你理解,為什么「SeigniorageShares」在信心危機面前如此脆弱。寫在最后

在DeFi發展的早期,許多人認為,去中心化的穩定幣從根本上是不成立的。現在看來,這個結論太草率了。某些設計確實看起來還不錯,進步空間還很大。但有一點是肯定的:你不應該僅僅因為一份白皮書,就堅持認為一個去中心化的穩定幣會更強大。你要自己想一想,該穩定幣要怎樣才算穩定。如果你感到困惑,可以試著把原理梳理清楚,畫成圖表,至少對我來說,這很有幫助。

4月24日,由珠海市橫琴新區數鏈數字金融研究院指導,印比特主辦、金色財經和易礦聯合主辦的《2021新基建區塊鏈峰會》在成都盛大召開。本次大會為期兩天,每天分為上下午兩個會場活動.

1900/1/1 0:00:00作者|ArthurHayes (以下所表達的任何觀點均為作者個人觀點,不構成投資建議)人類在生活工作中總想變得更為輕松.

1900/1/1 0:00:00波卡先行網Kusama平行鏈拍賣即將拉開帷幕,波卡生態終將迎來爆發。XCMP是否會嚴重推遲平行鏈拍賣時間?Parity上線的新測試網Wococo對波卡生態意味著什么?波卡生態有哪些值得關注的投資.

1900/1/1 0:00:00合約日報 2021-4-29 《合約日報》是幣世界研究院推出的深度分析欄目。本欄目將梳理加密市場日內的大事件,為投資者提供最新的數據、行情分析及觀點分享,有助于投資者及時、快速的把握市場整體脈搏.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0!目前平行鏈測試網Rococo已經上線 公益 平行鏈Statemint,并開始測試資產發行.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0! 「PolkadotDecoded2021」公布了演講名單!PolkadotDecoded是在線波卡社區會議,可以說是今年最大的波卡活動.

1900/1/1 0:00:00