BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.33%

ETH/HKD-0.33% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD-0.68%

XRP/HKD-0.68%在各大生態DeFi總鎖倉資金已突破千億美元的今天,TVL超過15億美元的項目已不再罕見,但如果這個數字出現在了一個曾經歸零的項目之上,多少還是會讓人覺得詫異。

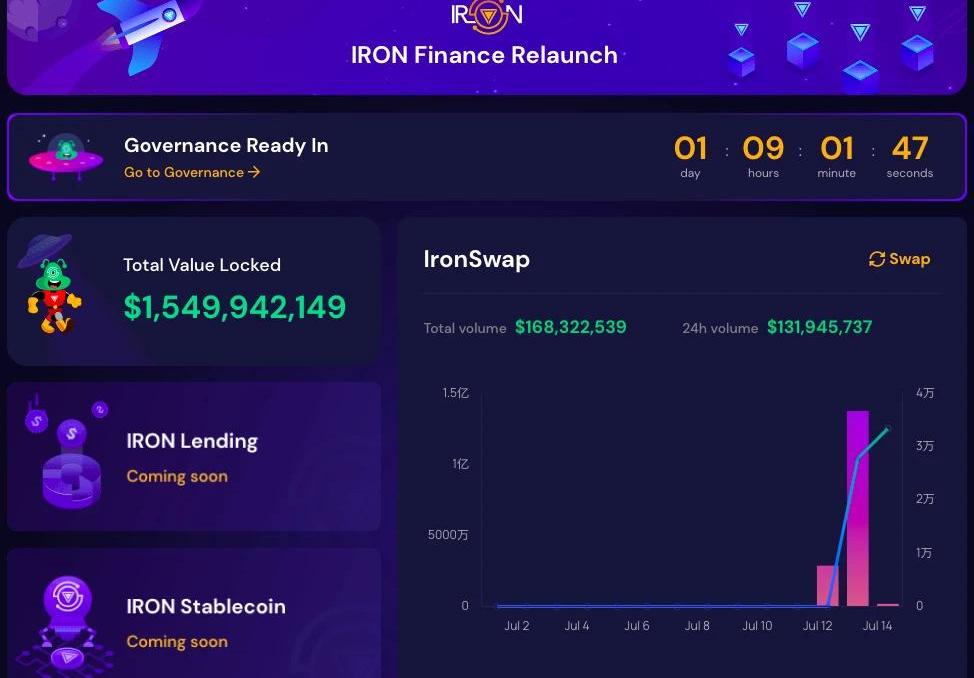

這張圖的截屏時間為北京時間7月14日12:00,圖中的項目名為Iron.Finance。你或許聽說過,這款基于Polygon的部分抵押型算法穩定幣項目上個月曾因“擠兌”而暴跌歸零,但僅僅過了短短一個月時間,Iron.Finance就已“死灰復燃”,TVL再次漲至15億美元上方,這一數字甚至超過了UniswapV3、Balancer、Mirror等諸多知名項目。一口奶,奶死自己

在解釋Iron.Finance如何“復燃”前,我們先簡單回顧下該項目之前是如何“死掉”的。Iron.Finance由FRAX分叉而來,最早起步于BSC,但一直也就不溫不火,直到五月擴展至Polygon之后,Iron.Finance才迎來了爆發級增長:TVL在短短一個月左右就突破了24億美元,協議舊治理代幣TITAN的價格也在數周之內翻了數十倍,最高漲至64.19美元。然而,一切向好的勢頭都在6月16日劃上了句號。當日早些時候,可能是覺得自家幣價天天上漲不夠刺激,Iron.Finance官方腦洞大開,發布了一篇題為「TITAN和STEEL已成為熊市避險資產」的奶,強調在市場整體下行的情況下,TITAN和STEEL仍保持著優異的漲幅。

數據:以太坊Layer 2總鎖倉量為98億美元,7日跌幅0.5%:金色財經報道,據L2BEAT數據顯示,以太坊Layer 2總鎖倉量為98億美元,7日跌幅0.5%。鎖倉量前五分別為: Arbitrum One(58.7億美元,7 日跌幅0.5%); OP Mainnet(22.4億美元,7日跌幅3.24%); zkSync Era(7.1億美元,7日漲幅14.61%); dYdX(3.42億美元,7日跌幅2.57%);Immutable X(9974萬美元,7日跌幅1.46%)。[2023/7/3 22:13:43]

這口奶的威力可了不得。文章發布后僅僅過了幾個小時,TITAN便開始一路暴跌,直線歸零,聲勢之迅猛在幣圈歷史上也實屬罕見。推特用戶將這一現象取名為「古巴導彈危機」,并特意P圖留念。

數據:當前DeFi協議總鎖倉量為2224.7億美元:3月28日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2224.7億美元,24小時增加2.76%。鎖倉資產排名前五分別為Curve(204.2億美元)、Lido(175.2億美元)、MakerDAO(173億美元)、Anchor(146.6億美元)、AAVE(136.7億美元)。[2022/3/28 14:22:51]

根據Iron.Finance第二天發布的「驗尸報告」,TITAN之所以突然歸零,是因為該項目遭遇了DeFi歷史上第一次大規模的銀行擠兌。我們來復盤一下那天究竟發生了些什么:首先需要解釋一點,Iron.Finance采用了穩定幣IRON+治理代幣TITAN的雙幣機制,IRON可通過USDC+TITAN鑄造,也可逆向贖回。UTC時間10:00左右,當TITAN價格觸及64美元的歷史高位時,獲利巨鯨開始從IRON/USDC池內撤出流動性,同時將TITAN拋售換取IRON,再將IRON拋售換取USDC,這一行為即造成了TITAN價格的暴跌,也造成了IRON價格的脫錨。不過,在TITAN跌至30美元左右時,巨鯨暫停了拋售行為,TITAN價格開始慢慢回升,IRON價格也逐漸恢復了錨定。Iron.Finance官方在這個時候認為,這次的事情與此前IRON曾出現的脫錨事件并沒有什么不同,系統也已完成了自我修正,所以并未采取干預措施。UTC時間15:00左右,巨鯨再次行動,這一次散戶們也反應了過來。隨著價格開始暴跌,恐慌情緒開始彌漫,越來越多的用戶開始逆向贖回IRON并拋售TITAN。由于TITAN價格在持續走低,因此每一次贖回操作都會生成更多的TITAN,同時由于預言機10分鐘的報價間隔,TITAN的現貨價格相較于贖回價格也會進一步下降,這進一步放大了用戶的拋售動機,并造成了一種惡性循環。在這種情況下,越來越多的TITAN開始通過贖回機制被鑄造而出,最為致命的是,由于設計失誤,通過贖回機制鑄造的TITAN可以打破代幣原定的10億供應上限,最終導致TITAN的價格被砸至歸零。Iron.Finance最終將本次事件定性為一次非理性的群體恐慌性事件,造成這一事件的原因為IRON的部分抵押屬性,這類似于現代銀行的部分準備金機制,當市場極度恐慌時,儲戶短期內暴增的取款需求可能會使銀行因擠兌而崩潰,只不過這一可能性在機制尚不完善的DeFi世界內被無限放大了。一個月后又是一條好漢

Cosmos生態首個DEX平臺Osmosis總鎖倉量為14.1億美元:金色財經報道,據Token Terminal數據顯示,Cosmos生態首個DEXOsmosis總交易量已達85億美元。同時,Osmosis總鎖倉量為14.1億美元。據悉,Osmosis計劃在未來拓展至包括以太坊在內的多個區塊鏈網絡。[2022/2/27 10:18:27]

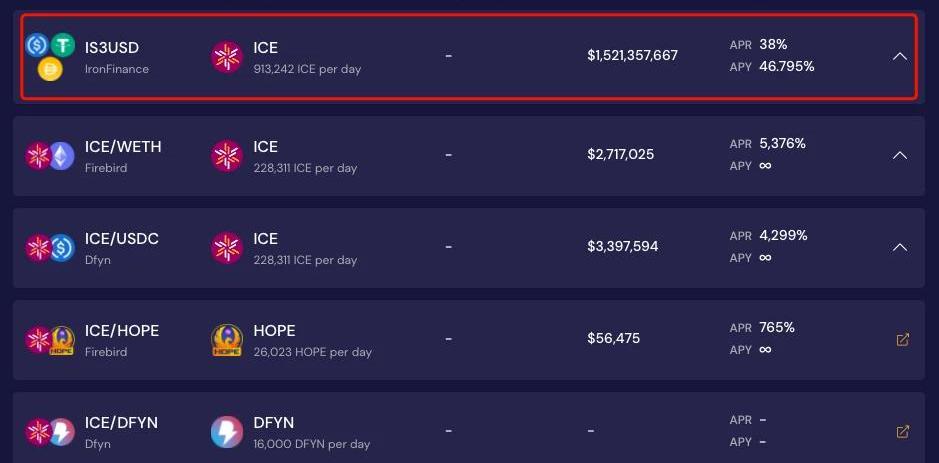

在「驗尸報告」的最后,Iron.Finance坦言舊的系統已經沒什么好修復的了,更好的辦法是吸取教訓,在未來推出全新的替代產品。事情過去了近兩周,Iron.Finance官方陸續披露了具體的項目重建計劃。一方面,Iron.Finance將發行全新的治理代幣ICE,總發行量固定為10億枚,70%用于流動性挖礦獎勵,29%用作擠兌事件中受損用戶的補償,1%保留在資金庫;另一方面,Iron.Finance將重新設計IRON的穩定幣機制,并將繼續此前的一些開發規劃。根據V2版本的開發規劃,在完成IRON的重新設計之前,Iron.Finance計劃于7月5日推出IronSwap,7月19日推出IronLend測試版,以為后續系統的運行做好準備。就實際開發進度來看,Iron.Finance也并沒有食言,IronSwap現已正式上線并開礦,這也是該項目能夠“死灰復燃”的基礎所在。至于為什么Iron.Finance能夠吸引到如此多的流動資金,答案其實很簡單——它們給的挖礦收益實在是太高了。根據ICE的代幣經濟模型,占總供應量10%的ICE代幣將作為挖礦激勵分發給IronSwap穩定幣池的流動性提供者。

數據:當前DeFi協議總鎖倉量為1135.3億美元:9月9日消息,據DeBank數據顯示,目前DeFi協議總鎖倉量1135.3億美元,較昨日減少4.1億美元,重復率約為25.05%,真實總鎖倉量850.9億美元。鎖倉資產排名前五分別為Maker(129億美元)、Aave V2(123億美元)、Compound(121億美元)、Curve(115億美元)、PancakeSwap(95億美元)。[2021/9/9 23:12:41]

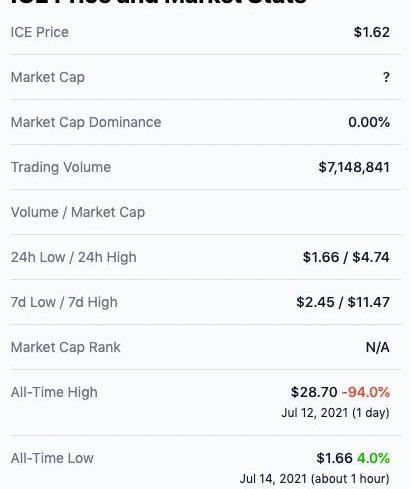

重賞之下,必有勇夫。如上圖所示,目前IronSwap中的IS3USD穩定幣池的“白嫖”收益率高達46.759%,在DeFi穩定幣年化日漸下行的大環境下,如果高的收益率已相當少見。更可怕的是,挖礦產出的ICE距離前日高點已下跌了逾90%,再考慮到池內資產總量的增長,可以預想該池此前的“白嫖”收益率曾一度高達百分之數百甚至上千。

Gate.io于3月18日上線XED并開啟鎖倉理財:據官方公告,Gate.io將于3月18日(今日)14:00上線Exeedme (XED)交易,并于18:00開啟XED鎖倉理財,鎖倉期限7天。[2021/3/18 18:56:29]

此外,雖然Iron.Finance曾遭遇過徹底的失敗,但就現實情況而言,當前參與IronSwap風險狀況相對來說可能并沒有那么高。一方面,Iron.Finance的歸零并非團隊主觀作惡使然,團隊的信譽雖然已大幅滑坡,但也不至于完全歸零;另一方面,雖然Iron.Finance的失敗確實源于設計失誤,但焦點在于目前并不成熟的算法穩定幣產品,現在V2版本只上線了邏輯更加簡單的DEX產品IronSwap,風險相對可控;最后,穩定幣池純屬“白嫖”,無需承擔幣價波動風險,Polygon手續費也足夠低,即便是散戶也不用擔憂操作成本問題。對于一些風險偏好更高的流動資金來說,當前對Iron.Finance的挖礦收益預期或許能否覆蓋掉對劣跡的擔憂,進而鋌而走險,殺入池內。活了,但也沒有完全活

不過,幾乎可以斷定的是,Iron.Finance當前如此高的收益率狀況很難持續。一個比較明顯的征兆就是ICE幣價的持續走低,過大的激勵力度勢必會帶來更大的拋壓,這是流動性挖礦的定律;此外,當前IronSwap15億美元的鎖倉量的絕大部分均來自于穩定幣“白嫖”池,需要持有并質押ICE的池子數據慘淡,流動資金不會有忠誠度,怎么來的以后大概率也會怎么去。Iron.Finance目前給人的感覺就是「活了,但也沒完全活」。說它活了很好理解,15億美元的真金白銀擺在這里。說它沒完全活,是因為這些資金的留存率存疑,且該項目的核心產品穩定幣IRON的再設計方案還沒有披露,因此前路仍然未定。文章的最后,還是要提醒一下想沖進去“白嫖”的用戶們,Iron.Finance的新版本目前仍沒有發布任何第三方安全機構的審計信息,即便DEX的邏輯足夠簡單,也存在著一定的風險因素,入場之前,請務必謹慎。

對于開發者來說,AUTH/AUTHCALL機制非常具有吸引力。它可以讓人們創建調用者來實現不同的批量處理策略、gas抽象模型和復雜的賬戶抽象方法等。這種靈活性源于這一機制賦予了開發者極大的自由.

1900/1/1 0:00:00在加密貨幣的市值排行中,前十的幣種中已經有三種是穩定幣,它們分別是USDT、USDC、BUSD,均有美元進行抵押。即使是在市場表現較弱的情況下,穩定幣市場也能持續增長.

1900/1/1 0:00:00作者:碳5;編輯:黑土如果說2017年屬于ICO、2018年屬于IEO、2019年屬于CBDC,2020年屬于DeFi,那么2021年——無疑屬于NFT.

1900/1/1 0:00:00社交代幣,隨著創作者經濟的興起,在加密圈內引起了廣泛的關注。然而,大多數用戶對于其的理解僅僅停留在「它是一個幣」,和其他的幣沒有什么太大區別,也不曾思考社交代幣解決了什么問題和其底層邏輯.

1900/1/1 0:00:00Moonbeam登月宇航員 2021年6月21日的Moonbeam登月宇航員線上活動,我們很榮幸地邀請到了圓桌嘉賓真本聰的索老頭,分布式資本的James.

1900/1/1 0:00:00本文轉自DeFi之道,作者:隔夜的粥,星球日報經授權轉載細心的朋友會發現,最近傳統金融公司開始吹起了Crypto領域的權益證明資產和Staking質押服務.

1900/1/1 0:00:00