BTC/HKD+4.92%

BTC/HKD+4.92% ETH/HKD+4.98%

ETH/HKD+4.98% LTC/HKD+3.14%

LTC/HKD+3.14% ADA/HKD+7.52%

ADA/HKD+7.52% SOL/HKD+5.82%

SOL/HKD+5.82% XRP/HKD+9.13%

XRP/HKD+9.13%本文來自Nansen,原文作者:LingYoungLoonOdaily星球日報譯者|Moni“古往今來,貨幣有多種形式,但始終具有三種功能:價值儲存、記賬單位和交換媒介。現代經濟使用的法定貨幣——既不是商品,也不由商品代表或由商品‘’支持‘。”——圣路易斯聯邦儲備銀行

引言

盡管許多權威人士認為加密貨幣是一種能夠取代傳統金融的獨立貨幣體系,但穩定幣仍然在區塊鏈上廣泛流通。據Coingecko數據顯示,目前穩定幣基本占到加密貨幣日進交易量的50%以上。然而,只有不到10%的加密貨幣總市值由穩定幣組成,因此穩定幣可能更多地被用作資產之間的交換媒介,而不是價值存儲。如今,大多數穩定幣都是由單一法律實體發行的,因此具有一定的中心化風險,從這個角度來看,穩定幣其實并不符合DeFi用戶“規避中心化風險”的預期。但是,如果我們可以將穩定幣本身去中心化呢?坦率地說,理想很豐滿、現實很骨感——許多協議已經提出了創建去中心化穩定幣的各種機制,但最終成功的屈指可數。即使幸存下來,最終獲得成功的幾率也很低,因為價格穩定只是協議增長的支柱之一。事實上,要取得真正成功,穩定幣協議必須實現三大目標:1、流動性2、穩定性3、用戶采用率

去中心化加密衍生品協議Maverick Protocol將于3月8日在以太坊主網啟動:3月7日消息,去中心化加密衍生品協議 Maverick Protocol 在博文中表示,將于3月8日22:00在以太坊主網上啟動 1.0 版。100% 的交易費用將分配回流動性提供者的流動性頭寸,并且會自動復利。Maverick AMM 功能特點包括自定義 LP 分配(LP 不再需要在統一的價格范圍內抵押他們的流動性)、自動集中流動性費用復利以及資本效率較高等。

此前報道,2022 年2月15日,Maverick Protocol 完成 800 萬美元融資,Pantera Capital 領投。[2023/3/7 12:47:07]

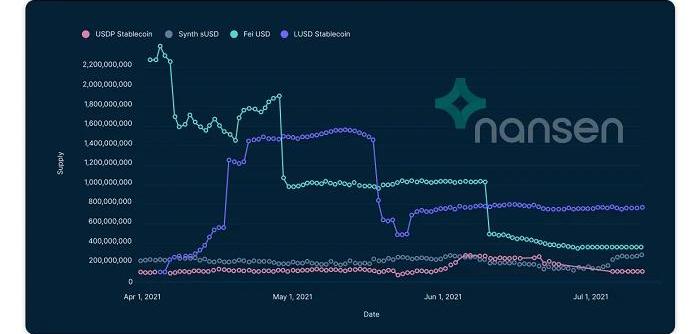

上圖展示了截至目前具有相對穩定錨定的穩定幣供應量情況,包括USDPStablecoin、SynthsUSD、FeiUSD和LUSDStablecoin。

去中心化保險協議 Neptune Mutual 完成530萬美元私募輪融資:5月13日消息,去中心化保險協議Neptune Mutual完成530萬美元私募輪融資,XT.com、Gate io、Bitmart、LD Capital、Mapleblock Capital、Pulsar Global、The DuckDao、Dweb3、Lux Capital、Cabin VC、Poolz Finance、BSC Army、Whitelist Ventures、CryptoLark等參投。

此前,Neptune Mutual已在種子和戰略輪完成500萬美元融資,主要投資者包括,Fenbushi、Coinbase Ventures、Animoca Brands、GBV Capital、Huobi、OKX等。[2022/5/13 3:13:08]

本文將通過分析穩定幣模型和數據,并就穩定幣協議如何實現流動性、穩定性和用戶采用率這三大目標提出了一些經驗教訓。不同的穩定幣模型

去中心化隱私服務協議Automata Network宣布為zkSync提供集成服務:3月01日消息,去中心化隱私服務協議 Automata Network 宣布為 zkSync 提供集成服務,將為 zkSync 以及在 zkSync 上構建的 dApps 提供中間件堆棧 Witness 和 Conveyor,實現在不犧牲擴展性的前提下,提高 zkSync 的隱私性。[2022/3/1 13:29:47]

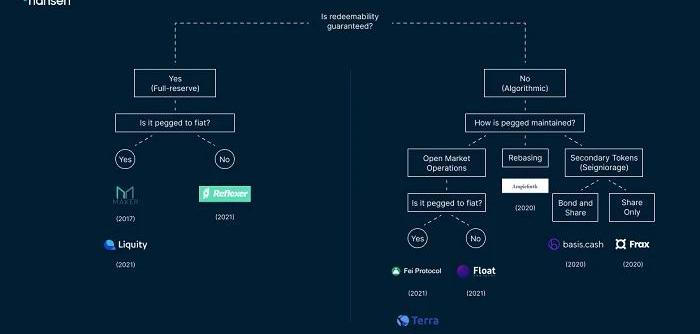

雖然許多穩定幣協議都經過了很多迭代,但市場上大多數穩定幣都具有一些相似的特性。下圖展示了一個常用的分類框架,旨在用于思考更廣泛的去中心化穩定幣。需要注意的是,即便在同一類別的穩定幣協議里,某些技術參數和機制也會有所不同。

可贖回性,是指用戶有能力將穩定幣換成等值資產。MakerDAO是一種全額儲備、與法幣掛鉤的穩定幣協議。人們可以將儲備資產存入Maker,然后就可以根據資產的美元估值來鑄造DAI。大多數加密貨幣資產都是不穩定的,因此Maker只允許按照資產價值的一定比例發行DAI并通過這種方式確保DAI始終與價值1美元的相應資產錨定。正因為如此,Maker就像是一家具有全額準備金的傳統銀行,傳統銀行可以讓儲戶隨時取錢且不會出現擠兌,而DAI用戶也可以隨時兌換自己的抵押。Maker之所以能有這種“保證”,其實是因為其全儲備穩定幣是超額抵押的,但這種超額抵押模式會導致資本效率低下。與其他借貸協議相比,Maker通常具有更低的貸款價值比率和更高的利率,這意味著鑄造DAI的人通常可以在其他地方以更便宜的價格借入USD。此外,全額儲備穩定幣協議還有一個“天然缺陷”,即:限制增長,這是因為穩定幣供應會受到ETH等加密資產杠桿需求的限制。想象一下,如果今天世界上所有的USDT用戶都想轉換為DAI,但沒有人愿意存入ETH來鑄造DAI,那么市場根本就沒有足夠的DAI可供使用。

去中心化合成資產協議UMA獲加密風投機構IOSGVentures投資:加密風險投資機構IOSGVentures宣布對去中心化合成資產協議UMA進行了投資,目前未披露投資金額。IOSGVentures認為UMA正在成為Web3.0中間件堆棧中最成功的協議之一。[2020/9/22]

上圖:隨著ETH價格下跌,全儲備穩定幣供應也會隨之下降算法穩定幣協議旨在繞過全額儲備穩定幣協議的問題——按照算法穩定幣協議的定義特點,它不會保證用戶可以隨時將自己的穩定幣兌換為同等市場價值的基礎資產。算法穩定幣通常有三種保持錨定的方式:1、公開市場操作。在公開市場,算法穩定幣協議通過智能合約為穩定幣本身交換儲備資產來確保錨定,反之亦然。比如,FeiProtocol通過在其Uniswap流動性池上直接進行買賣交易來實現這一目標,而FloatProtocol則通過荷蘭式拍賣來確保價格錨定。2、Rebasing。以Ampleforth為例,該穩定幣協議的代幣供應量會根據錢包擁有的數量按比例銷毀和增發。假設你有10枚$AMPL,同時$AMPL的總流通供應量為100,并且$AMPL的價格為1美元。如果$AMPL價格跌至0.90美元,那么在Rebasing之后,你會發現錢包中只有9$AMPL,總流通供應量也降至90$AMPL。。3、二級通證。在二級通證模型中,穩定幣的“脫錨”風險會不斷被二級代幣持有者吸收。讓我們以BasisCash為例,當穩定幣交易價格低于錨定價格時,用戶可以以折扣價將穩定幣換成債券,比如0.70美元的債券。一旦錨定價格重新恢復,債券持有人就可以按面值贖回自己的債券。當穩定幣交易高于錨定價格時,新的穩定幣會被鑄造并發行給債券代幣的持有者,獎勵承擔此類風險的股東。然而在進入到2021年之后,市場上出現了一種全新的垂直穩定幣:這些穩定幣根本不與任何法定貨幣價格掛鉤。那么,此類穩定幣又是如何運作的呢?這些協議會對穩定幣設定可變的目標價格,這個目標價格波動較小且定期更新。問題是,這個目標價究竟是如何確定的呢?以專為DeFi構建的加密原生穩定幣Reflexer為例,事實上,隨著協議對ETH杠桿的需求增加和減少,Reflexer的目標價格會增加和減少。從贖回機制角度來看,本質上Relexer也面臨與早期全額儲備穩定幣模型相同的問題,即:資本效率較低。Float協議可以被歸類為使用二級通證模型的算法穩定幣。從更高層級來看,Float的目標價格會隨著其抵押品整體價格的上升和下降而上升和下降。需要注意的是,雖然這些穩定幣協議模型看似雄心勃勃,但都未經過大規模測試。設計穩定幣協議難度極大

動態 | 去中心化金融服務提供商Monolith借記卡添加DAI、DGX和DGD代幣支持:基于以太坊的去中心化金融服務提供商Monolith宣布與MakerDAO和Digix合作,其借記卡Monolith添加了DAI、DGX和DGD代幣支持。此外,該借記卡還支持ETH和Monolith原生代幣TKN。由于DGX代幣以黃金作為背書,這種合作關系實際上意味著,Monolith用戶可以通過去中心化的應用程序在日常開支中以貴金屬作為支付途徑。[2019/8/14]

貨幣是一個令人棘手的東西——穩定幣協議通常只是在理論上得到驗證,而在實際應用中,我們并沒有看到太多有效實例。由于用戶與穩定幣協議的交互非常復雜,因此適用于較小規模的協議可能不適用于大規模應用,反之亦然。之所以會有這樣的問題,原因之一是:隨著用戶采用率的增加,不了解協議機制的參與者數量/比例也會增加。正如來自風投公司FrameworkVentures的Vance所指出的那樣,一旦參與者出現恐慌性拋售,穩定幣協議出現死亡螺旋的可能性就會變大。此外,穩定幣協議的增長也依賴于路徑:一旦穩定幣協議無法有效支撐錨定,可能會完全破壞人們對該穩定幣模型的信心;一旦發行的治理代幣不能神奇地重新分配給合適的人,用戶也會失去信任。通常來說,在穩定幣協議發展的早期階段,最重要的就是培養一個強大的用戶社區,希望穩定幣協議長期維持運營的人越多,愿意“押注”穩定幣保持錨定的人也就越多。龐大的用戶社區這是一條不可替代的社區“護城河”,但需要花費大量時間來建設。最后,參與者無法相互交流,也不知道彼此在區塊鏈上的想法。沒有人喜歡遭受損失,但人們卻有從眾心理,在這種情況下,如果穩定幣“脫錨”,用戶其實更有可能選擇拋售穩定幣。因此,團隊之間的溝通非常重要,尤其是說服參與者同意在某個價格點上不再拋售,在一定程度上,這點非常重要。讓我們繼續使用FeiProtocol為例,社區曾提交過一個提案,要求FEI持有者可以在任何情況下兌換價值0.95美元的ETH,但是當FEI無法實現固定錨定率之后,情況迅速逆轉。在提案通過之前,FEI的價格一度從0.71美元躍升至0.85美元。

結論

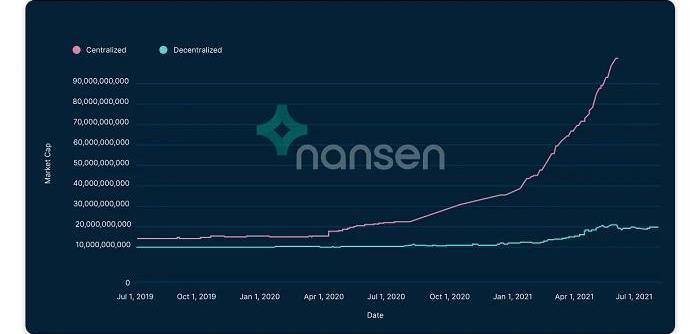

如今,中心化穩定幣的總流通量是去中心化穩定幣市值的十倍多。為什么會這樣呢?實際上,對于許多人來說,由中心化托管方發行穩定幣的安全性遠遠超過了去中心化穩定幣所涉及的風險。另一方面,用戶采用率是否有所增長也值得懷疑,因為許多人只是將去中心化穩定幣用作暫時的收益來源。除了DAI,自7月以來,沒有一個去中心化穩定幣擁有超過3000個獨特的活躍用戶!2021年,隨著紐約總檢察長辦公室與Tether達成和解,圍繞USDT沒有足額儲備金支持的擔憂也已在一定程度上消散了。隨著消費者繼續使用Coinbase這樣的中心化交易所探索DeFi,中心化穩定幣仍然是大多數人的首選。盡管如此,對去中心化穩定幣的追求仍在繼續。

簡而言之:社交可擴展性賦予了比特幣核心價值,使其成為了如此強大且至關重要的科技技術。「千篇一律的書籍以及各路知名人士在發表演講時都會重復著:『我們應該培養時刻思考我們究竟在做什么的習慣!』,但這.

1900/1/1 0:00:00不可否認,USDC和Circle今年勢頭兇猛。USDC半年內市值從40多億美元漲到近250億美元,占穩定幣市場三分之一,與USDT的份額差距越來越小,大有反超之勢.

1900/1/1 0:00:00MicahJohnsonHiMyNameIs...首個登上佳?得的去中心化電影系列 NFT 電影系列的去中心化使全球各地的?們都能參與到 IP 的成長中來,共同為他們的孩?打造他們所設想的未來.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 2021年5月,排名前30位的數字貨幣市值觸及2.5萬億美元峰值,但到了2021年第二季度,市場已經降溫。隨著四川等省叫停比特幣挖礦,比特幣全網算力出現下降.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: 在線經紀先驅ThomasPeterffy表示,“就連我自己也投了一點錢購買加密貨幣.

1900/1/1 0:00:00