BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD+2.89%

ADA/HKD+2.89% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+4.2%

XRP/HKD+4.2%Odaily星球日報譯者|Moni

閱讀延伸:《Messari二季度DeFi報告:DeFi正向全球開放金融體系大步邁進》隨著DeFi繼續下行,市場可能會進入一個短期看跌但中期看漲的狀態。加密貨幣市場仍然在持續走低,7月20日,比特幣交易價格跌破30,000美元,以太坊也隨之下挫,一度跌破2,000美元。在這種情況DeFi市場會受到什么影響呢?我們認為,DeFi行業可能會出現一種“短期痛苦但長期收益”的狀態,多頭和空頭之間的戰斗仍然活躍,很多資金仍然處于觀望狀態而沒有入場。

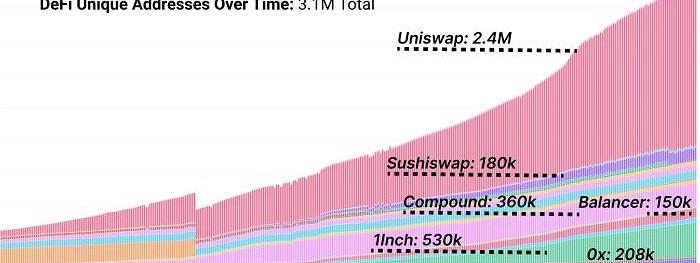

實際上,一些人依然看好DeFi,之所以會有這樣的“堅持”,主要是因為DeFi新晉用戶量一直呈現出增長態勢。作為一個新興市場,DeFi從2020年興起至今已過去一年左右,但它似乎仍然是一個相對未被完全開發的加密領域,DeFi用戶群增長仍然很快,即使在當前市場看跌時期,增長速度依然相當可觀。在市場不景氣期間,DeFi依然能夠吸引用戶的主要原因其實是推出了具有產品/市場契合度的服務,尤其是在用戶普及方面,DEX和DEX聚合器已經成為市場領導者。不過需要注意的是,從今年年初開始,DEX和DEX聚合器的用戶量拋物線增長很快,但最近幾個月的增速已經開始趨于平緩。

分析:若8500美元附近支撐區域短期有效 BTC或迎小時級別反彈契機:根據OKEx現貨顯示,截至歐盤開始,BTC暫報8782.1美元(-0.68%)。 昨日BTC未能在關鍵性底部9100美元附近獲得足夠的支撐,短短幾個小時便跌至8500美元,日內暫時進入盤整走勢。OKEx分析師Neo認為,9000美元大關的跌破一定程度上意味著本輪漲勢就此終結,然而昨日收盤后形成的較長下影線也反映出多頭仍在8500美元上方擁有一定的承接能力,鑒于關鍵點位的跌破對看多情緒的影響較大,該位置的支撐強度還有待測試。從小時級別走勢來看,幣價若能在周末站穩8500美元,下周或迎來一定幅度的回暖,然而目前市場反彈意愿并不強烈,短期極有可能跌破且大概率在8250美元附近(去年年末的底部頸線位)獲得強支撐,由于該點位是上一輪上漲的起點,因此若不能止跌幣價恐將回歸7000美元。

ETH昨日的反彈力度要強于BTC,1小時級別上破MA(30)后現已承壓于MA(60),隨著盤整空間逐步收窄,突破隨時有可能發生,投資人本周可繼續關注215美元支撐有效性,若有效或有一定概率形成短期的雙底反彈形態,反之則有一定概率向下測試200美元。XRP雖于日內上破MA(60), 但在0.2470美元受阻,若跌破0.2360美元或繼續在0.2240附近尋找支撐,上方第二阻力位可關注0.2580美元。[2020/2/28]

分析 | 比特幣COT持倉周報:短期內依然會繼續目前的震蕩格局,下周還應以多頭策略為主:本周CME比特幣期貨持倉中,賣方(Dealer)的賬戶依然持有50手凈空單不變。大型投資基金(Asset Manager)賬戶多空都出現下降,整體雖然保持凈多單,但數量已經下降至15手。

回看過去兩個月的持倉變化,大型投資基金自6月中旬之后持倉便出現大幅跳水,至今凈多倉依然維持較低水位,說明投機資金目前無意推動市場再次向上。但從賣方賬戶的角度來看,整個7月他們都看空市場,但在8月中旬之后開始轉變看法,這說明市場即便表現得很弱但至少近期不會出現一瀉千里的局面,維持牛市的因素依然存在。

綜合而言,短期內依然會繼續目前的震蕩格局,在多空策略的分配上,下周還應以多頭策略為主。[2019/8/31]

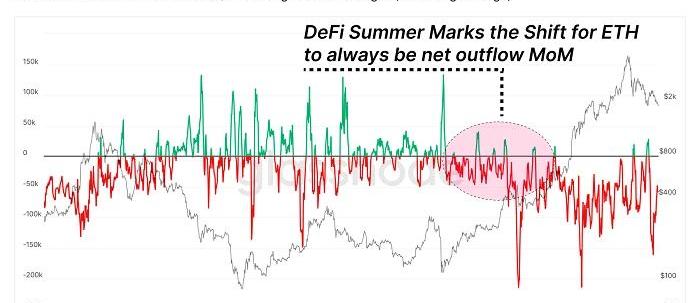

隨著價格下跌,數字貨幣交易所內的ETH余額繼續呈下降趨勢,這說明ETH在以太坊自身生態系統中依然舉足輕重,因為大多數DeFi協議都需要ETH代幣作為基礎層抵押品。自去年夏季的“DeFi熱潮”以來,數字貨幣交易所內的ETH逐月累計流出量一直持續增加,這表明資本不斷從中心化交易所轉移到DeFi生態系統。

分析 | BTC全球人氣與鏈上活躍度穩步上行,短期延續上攻趨勢:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間04月17日8時報490.42點,較昨日同期上漲14.65點,漲幅為3.08%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為支付與金融協議行業,漲幅為6.31%;24小時內跌幅最高的為社交與內容平臺行業,跌幅為4.4%。

據監測顯示,BTC活躍地址數較前日下降5.6%,轉賬數較前日上升9.53%。BCtrend分析師Jeffrey認為,BTC全球人氣與鏈上活躍度均穩步上行,短期延續上攻趨勢。

另據BitUniverse量化分析,EOS在5.1$-5.9$寬幅震蕩,可網格高拋低吸獲利。[2019/4/17]

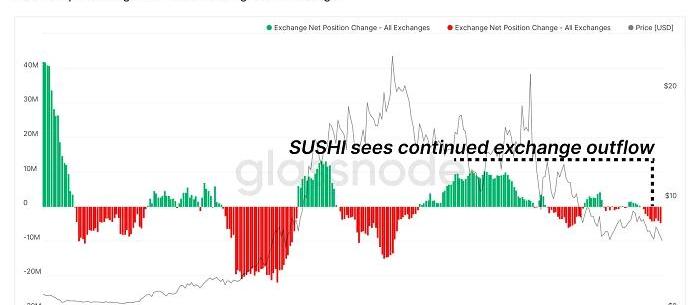

對于治理代幣來說,這種具有廣泛效用的代幣也看到了類似的事情。實際上,對于那些為持有者和生態系統整合展示價值的代幣來說,往往會保持更強大的鏈上存在,交易所流量呈現出持續流出狀態。像SUSHI這樣的代幣擁有強大的鏈上激勵,通過抵押賺取交易費,并與借貸市場進行了大量整合,在此次市場震蕩期間出現了凈流出狀態。

行情 | 哈希派:XRP短期調整將會繼續:據哈希派分析,XRP連續大漲8%后正面臨短期的超買調整,4小時RSI從80回落到70,MACD出現頂背離,可以預期短期內價格仍會向下修正,支撐位在0.47美元。[2018/7/17]

同時,像COMP這樣的DeFi代幣在使用量方面則受到了一定限制,此類代幣沒有留在鏈上,而是會一直發送到交易所,要么被人持有,要么被人出售。需要注意的是,SUSHI和COMP都是通過流動性激勵措施來吸引用戶進行收益耕作的,SUSHI因為在生態系統中的使用量較大而始終保持在鏈上,COMP則找到了通往中心化交易所的方式。穩定幣流量

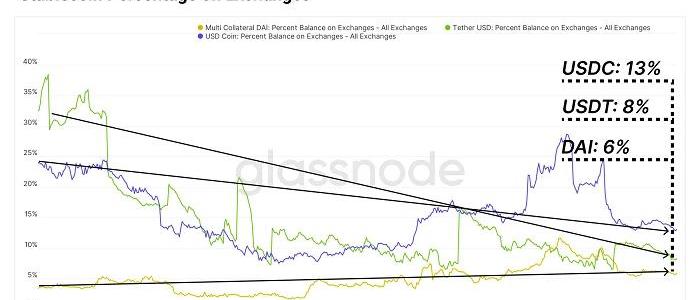

作為一種避險資本,目前有價值約數十億美元的穩定幣在DeFi領域被使用。牛市期間,一個普遍吹捧的看跌預測是:一旦市場下跌,流動性將從去中心化金融生態系統中流失,因為人們在市場走低時往往會選擇套現,而DeFi的資本效率將成為與牛市無關的“孤立事件”。取而代之的是,作為避險資本的穩定幣一直牢牢地留在鏈上,其中大部分都分布在去中心化金融協議中。

分析丨BTC價格短期可能上漲 6300美元為關鍵阻力位:據ethereumworldnews報道,分析師Rachel Lee稱,BTC的100SMA已經突破200SMA長期走勢,說明BTC的最小阻力路徑是向上;RSI在這個時間段內向上,也支持進一步看漲,說明買家暫時占上風,但BTC價格還沒有突破短期形成的頸線阻力位6300美元,仍需進一步觀察。[2018/6/26]

在市場走高期間,由于市場對風險對沖的交易對和收益耕作需求增加,穩定幣流量和資金池受到Uniswap和Sushiswap等去中心化交易所協議的強勁帶動。在市場走低期間,由于避險需求增加,生態生態中對避險資本的需求也同步增長——我們發現,諸如Aave、Curve和Compound這些去中心化金融協議在托管穩定幣流動性池方面已經呈現出明顯主導地位,似乎也證明了這一點。當前將穩定幣存入Aave、Compound和Curve以賺取收益的市場行為也是一種“明智之舉”——至少能讓投資者將穩定幣留在中心化交易所等待買入機會。在Uniswap和Sushiswap等去中心化交易所平臺的整體流動性方面,有的DEX流動性保持了持平狀態,有的則有所下降,與此同時,我們也看到市場流入Aave、Curve和Compound等貸款市場的資金有所增長。還有兩個值得關注的趨勢轉變指標,一個是市場情緒何時會發生轉變,另一個是避險資本何時開始回流到避險去中心化交易所市場。

在很大程度上,上述分析更多地是站在避險角度做出的,但基本上可以看出,DeFi中長期依然看漲——因為資本并沒有離開生態系統,治理代幣的穩定收益也讓人們相信這些項目并繼續支持去中心化金融行業。在市場低迷期間,我們發現人們并沒有選擇拋棄DeFi,這對去中心化金融的未來發展意義重大。現階段,ETH的短期持有者處于“投降”模式,未實現利潤/損失凈值水平已經推至自2020年初以來的最低闕值。隨著ETH價格從高位下跌55%,目前牛市中ETH買家的未實現損失已經達到以太坊總市值的25%。如果我們回想2018年時市場從牛轉熊的情景,可能會有所借鑒,現階段以太坊市場狀態可能與2018年中期至2020年初“投降”之前的狀況有些相似,這意味著目前市場仍有下行空間。

DEX的交易量上沒有出現太大變化,波動性處于平靜狀態。有人可能會說,在新興的加密貨幣市場中,持續的月環比增長看起來才是健康的,因為在很大程度上,DEX仍然是一個尚未被完全開發的市場,這塊“蛋糕”也正在變得越來越大。DEX市場增長的另一個原因,是他們有明確的產品/市場契合,而且這種增長只會在市場滲透率較高時放緩或趨于橫向。現在的關鍵問題是——DEX的增長是否在某種程度上依賴于牛市投機?還有,下一批300萬用戶和1000億美元的邊際交易量該從何而來?

按周統計的話,DeFi貸款平臺收益的無風險利率開始出現下降,現在即便有流動性激勵措施,收益率也低于4%。對于追逐高收益的DeFi貸款平臺來說,提供DeFi貸款產品聚合服務的平臺能否繼續給用戶帶來高收益產品值得關注,這可能也是他們的“下一道防線”。然而事與愿違,DeFi聚合服務“寵兒”Yearn的收益率也同樣被壓縮,現在也低于4%了。在推出v2Vault產品之后,Yearn的確經歷了一段強勁的增長,但現在鎖倉量又開始下降。從這個角度來看,一旦DeFi協議收益率下降,人們就會離開,協議流動性也會縮水——現實就是如此。

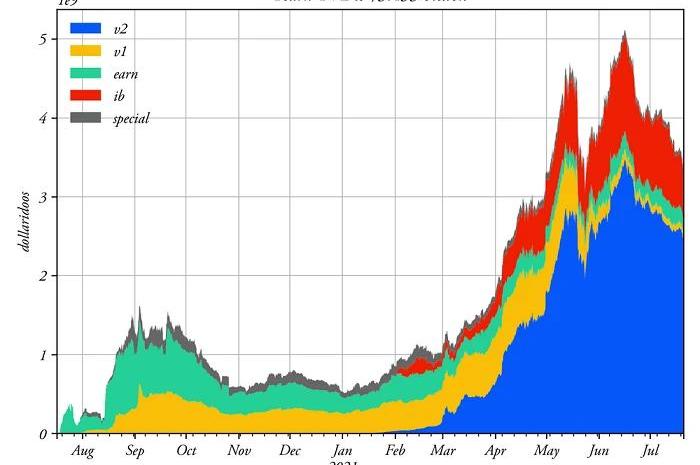

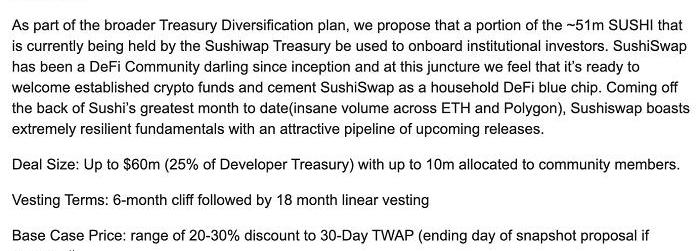

隨著流動性減少,DeFi協議的收入也隨之下降。不過,在市場低迷時期,代幣持有者的交易費用也有所降低。DeFi協議資金庫也不再像過去那樣飛速增長,一些項目團隊過去發展很快,但現在他們意識到需要分散資金庫中的資金。單純依靠代幣獲得資金可能會有問題,因為:如果代幣價格過低,項目方將無法獲得足夠的資金支付給開發人員,或者以美元等值支付這些開發人員的代幣數量會變多——Sushiswap最近開始轉向機構投資者,可能就是因為這個原因,他們希望通過引入機構投資者實現資金多元化的提議在治理論壇上引起了激烈的討論:

越來越多DeFi團隊嘗試在公開市場上出售代幣,或是向投資者出售股權和代幣以在資金庫中存入穩定幣,這表明DeFi協議希望使用穩定幣來對沖風險,避免當市場進一步走入低迷時出現資金問題。但是,目前出售代幣的團隊可能會面臨“壓價”風險,而那些不出售代幣的團隊可能會在市場嚴重低迷時期關閉項目或解雇開發人員。毫無疑問,未來市場發展到什么方向仍然未知,因此,對于DeFi團隊來說,必須做好評估,確保自己健康發展。結束語

由于DeFi市值依然有不少潛力,所以依然會有買家入場,在基本面方面,當前狀態可能是——短期看跌、中期看漲,人們在DeFi生態系統中依然保留了大量流動性,這表明,一旦基本面和市場估值扭轉上漲,現在等待部署到風險資產中的大量資本將會“出洞”。最后,讓我們總結一下推動短期看跌但中期看漲觀點的幾個基本面:1、DeFi用戶增長仍在繼續,只是速度沒有那么快了。2、ETH交易所凈流出量持續增加。3、實用型驅動的治理代幣交易所凈流出量有所增加,而那些較少直接實用的治理代幣交易所凈流入量有所增加。4、盡管市場處于動蕩,但Curve、Aave和Compound等以穩定幣為中心的平臺鎖倉量仍然保持上升趨勢。5、DeFi協議交易量已回落至2021年1月份的水平,DeFi協議收益率和協議收入都出現持續下降。本文來自Glassnode

7月20日,Maker基金會首席執行官RuneChristensen于官方博客發文宣布,隨著治理程序批準了幾個“核心小組”對MakerDAO所有工作的組織管理權限.

1900/1/1 0:00:00加密貨幣基金ArkStreamCapital在2021年第二季度共投資了近二十個項目,我們將以項目簡介、賽道分析出發,來闡述為什么投資這些項目的緣由.

1900/1/1 0:00:00本文轉自新浪財經,星球日報經授權轉載對沖基金行業一些最知名的人物正在深入加密貨幣領域。據知情人士稱,億萬富翁喬治-索羅斯的家族辦公室已開始交易比特幣.

1900/1/1 0:00:002021年6月29日波卡上兼容以太坊的智能合約平臺Moonbeam成功為其在Kusama上的姐妹網絡Moonriver贏得Kusama平行鏈插槽競拍,并將其作為平行鏈連接至Kusama.

1900/1/1 0:00:00如果今年年初有人對我說,NFT的銷售額將輕松突破10億美元,知名投資人GaryVee將推出NFT項目,AxieInfinity將成為五大NFT游戲之一,我會回答:“我只相信其中的一個.

1900/1/1 0:00:00Defi周報是Odaily星球日報聯合全球Defi孵化工場DeFictory、區塊鏈營銷咨詢公司WXY、數據提供方OKLink、內容合作方BlockArk推出的一檔欄目.

1900/1/1 0:00:00