BTC/HKD+4.21%

BTC/HKD+4.21% ETH/HKD+4.27%

ETH/HKD+4.27% LTC/HKD+6.42%

LTC/HKD+6.42% ADA/HKD+5.53%

ADA/HKD+5.53% SOL/HKD+8.02%

SOL/HKD+8.02% XRP/HKD+3.86%

XRP/HKD+3.86%隨著今年第一季度加拿大數字貨幣ETF市場頻頻傳出好消息,萬眾期待的比特幣ETF作為加密市場的合規投資工具再次掀起討論熱潮。投資者們對于加密市場投資工具多樣化的需求越發強烈,紛紛猜測美國證券交易委員會是否能在今年通過多家機構提交的上市申請。如果不能,SEC的顧慮又有哪些?首先讓我們以美國ETF的運行機制為例,從認識比特幣ETF開始。「ETF運行機制及特點介紹」

ETF全稱為交易型開放式指數基金,1993年,第一支ETF在美國誕生,隨著資本市場的快速發展,截至2020年底,全球ETF市場規模已接近8萬億美元,過去十年,年均復合增長率達到18.4%,其中,作為發源地的美國,擁有2413只ETF產品,規模合計5.47萬億美元,占比超過68%。美國大多數ETF受《1940年投資公司法》的約束,其對基金發起人的治理結構、流動性與估值、杠桿、信息披露等都做出了嚴格的要求,這與ETF的設計初衷以及運行機制產生了沖突,因此每只ETF上市交易都需要參照豁免條例機制,由美國SEC逐個批準通過。為進一步簡化流程,2019年SEC發布了ETF新規,ETF的發行從審批制走向注冊制。

比特幣全網未確認交易28,858筆:金色財經報道,據btc.com數據顯示,目前比特幣全網未確認交易數為28,858筆,24小時交易速率為3.85 txs/s。目前全網難度為18.67 T,預測下次難度下調2.26%%至18.25 T,距離調整還剩12 天 15 小時。[2020/12/16 15:19:09]

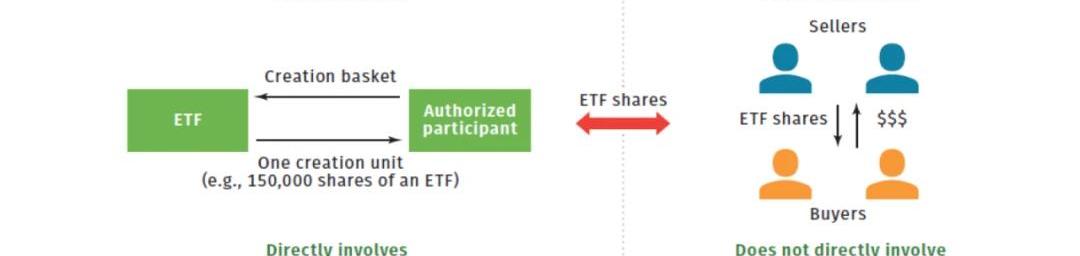

圖1.美國ETF運行機制圖源:《美國ETF市場解析》,中信建投證券美國的ETF市場采取一級與二級市場分離的機制。一級市場上,只有授權參與人(AP)可以進行ETF份額的創設和贖回,是ETF的流動性來源。授權參與人通常是有一定資金實力的大型機構。在二級市場上,授權參與人可以向投資者轉售獲得的ETF份額以獲利,這個過程也可以反向進行。在這樣的流動性創造機制下,授權參與人既保障了二級市場的流動性,又通過一級市場與二級市場間的套利機制,確保了ETF市場價格與凈值的趨同。對于個人投資者而言,則可以通過券商直接在二級市場買賣ETF,并且區別于共同基金的是,ETF支持日內多次買賣交易,做空以及保證金購買等。「比特幣ETF的重要意義」

USDT占比特幣交易比重約為70.26%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為70.26%;排在第二的是美元,占比為12.16%;排在第三的是日元,占比為6.14%;排在第四的是歐元,占比為2.66%;排在第五的是USDC,占比為2.39%。[2020/3/17]

個人投資者:提供低門檻且更安全便捷的交易途徑正如美國商品期貨交易委員會(CFTC)前主席TimothyMassad在Bloomberg發文所言:“比特幣ETF將成為散戶投資者投資加密貨幣的一種方式,而無需實際購買它并處理托管的復雜性。”投資比特幣ETF就相當于間接購買了比特幣,兩者在收益上是一樣的。但相較傳統的交易途徑:一方面,交易門檻更低,免去了投資者學習數字貨幣交易平臺或場外交易操作、錢包存儲以及私鑰管理的學習成本;另一方面,避免了平臺風險和自持風險。具體來說,ETF擬上市交易所與托管機構簽訂的共享監管協議保證了比特幣現貨交易以及ETF二級市場交易受雙重監管保護,從而減輕平臺風險。并且,整個投資過程完全不用自己持幣,也避免了自持風險。機構投資者:提供比特幣合規投資通道和更多投資組合的可能性據北大金融法研究中心學者彭雨晨分析,比特幣ETF得到SEC放行創立上市意味著比特幣得到了傳統金融界的認可,交易市場趨于成熟,為未來比特幣金融吸引增量投資者和資金提供了強力“背書”效應。這意味著傳統的基金公司也可以通過ETF帶來更多進場資金間接實現比特幣的投資組合,并產生更多衍生品需求。例如,美國市場非常重要的機構投資者——養老基金,就因為政策限制無法參與加密市場的直接投資。但如果將比特幣包裝成ETF,養老基金就可以將其作為合規的加密市場投資工具納入投資組合。行業生態:實現產業推動者和交易所共贏除了個人和機構投資者,比特幣ETF產業中的其他環節也能從中獲益。BloombergETF研究分析師JamesSeyffart表示客戶正在尋求某種方式進入加密市場,對比特幣ETF的需求不斷增加。因此,資產管理機構希望能夠在其專業領域內提供這種服務。此外,比特幣ETF的利好消息也在一定程度上刺激幣價走高。持有或看好比特幣的產業推動者,例如Winklevoss兄弟,可以通過比特幣持倉獲利。最后,ETF擬上市交易所方面則更為清晰,通過后可以直接獲取一定手續費。能實現多方共贏也正是比特幣ETF被創立以及不斷被各方推動的根本原因。監管:利于行業的透明度和完整性提高由于比特幣不是期貨合約交易的證券或商品,SEC和CFTC無權為Coinbase、Kraken和其他美國加密貨幣交易所制定標準,這意味著投資者保護薄弱。沒有防止欺詐、操縱和其他濫用行為的規則。鑒于此,前美國CFTC主席Massad提出SEC可以使用比特幣ETF批準程序來提高比特幣行業的透明度和完整性。具體方式包括使ETF價格基于符合某些規定標準的的指數;以及類似于共享監管協議或者場內監管組織成員等監管條件。如此一來,比特幣ETF將對投資者和監管者都有利,加密市場也將越來越規范。通過上述對比特幣ETF機制以及重要意義的解讀,相信大家應該對它有了初步的了解。下周將繼續解析目前加拿大市場上已落地運行的ETF的市場數據以及與灰度比特幣信托的比較。本文轉自IDEG,星球日報經授權轉載

動態 | 門羅大學網站遭黑客攻擊,黑客要求200萬美元比特幣贖金:美國門羅大學網站遭遇黑客攻擊,惡意軟件攻擊影響到了門羅大學Bronx、New Rochelle、Manhattan等校區的管理系統。黑客要求價值200萬美元的比特幣來結束惡意軟件攻擊。據悉,周三上午通過電子郵件索要的贖金尚未支付。[2019/7/12]

Shapeshift CEO:比特幣與央行一樣少有人知道其如何運作 卻一直在被使用:Shapeshift的首席執行官Erik Voorhees在其社交媒體發文稱:“現在有許多人質疑比特幣是如何運作的,并且因為比特幣的不確定性而遠離它。然而與此同時,這些人中沒有一個人知道中央銀行的業務是如何運作的,但卻毫無疑問地一直在使用它。[2018/3/22]

Tags:ETF比特幣SECFTC一個比特幣要挖多久CellETF比特幣市場規模有多大Securyptoswftc幣幣情

作者|AnastasiaMelachrinos、ChristianPfister翻譯|布蘭01穩定幣的分類與代表穩定幣可以被定義為旨在保持相對于基準的穩定價格的加密資產,基準通常由法定貨幣提供.

1900/1/1 0:00:00分析師|Carol編輯|Tong出品|PANews2020年加密貨幣市場有兩大值得關注的趨勢,其一是年初中心化交易所的衍生品交易迎來爆發.

1900/1/1 0:00:00在現代交易環境中,我們可以對中心化和非中心化的交易所進行區分。這兩類交易所是由加密貨幣交易開創的全新概念.

1900/1/1 0:00:00本文來自硅星人,作者:Juny,星球日報經授權轉載美國散戶們的“神壇”、投資界的寵兒Robinhood在經歷重重“磨難”之后,終于在今天正式遞交了招股說明書.

1900/1/1 0:00:00AMM是AutomatedMarketMaker的縮寫,中文名字叫自動做市商。往簡單了說,就是由一個算法代替傳統中心化平臺的位置,為市場上的兌換提供流動性的平臺.

1900/1/1 0:00:00頭條 Circle將通過與ConcordAcquisitionCorp的業務合并上市美元穩定幣USDC發行機構Circle將通過與ConcordAcquisitionCorp的業務合并上市.

1900/1/1 0:00:00