BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD-0.67%

SOL/HKD-0.67% XRP/HKD+0.08%

XRP/HKD+0.08%在2020年新冠疫情的背景下,美國停擺,經濟萎縮,美國聯邦政府以一系列的財政和貨幣刺激政策應對經濟疲軟。利率被消減,開始量化寬松政策,數萬億美元的刺激性支票被印刷投入市場。現在快一年了,看似美國的疫情有所好轉,好像最壞的情況已經過去。但是,毛球科技認為,不幸的才剛剛開始,那就是一直有一個問題在醞釀——通貨膨脹。毛球科技在撰寫本文的過去兩個月里面,美國的通貨膨脹分別為4.2%和5%,這是自2008年金融危機以來的最高指標。隨著消費者需求開始增加,全球供應鏈仍處于中斷狀態,高指標的通貨膨脹率不僅讓美國自身民眾擔憂,也讓全球為之通脹失控擔憂。這樣引起了對美元未來價值的擔憂,投資者們開始將財富轉移到黃金或其他通脹保護證券,如TIPS。但隨著加密貨幣的價格持續高漲,投資者開始懷疑比特幣是否可以成為另一個通貨膨脹對沖工具。通貨膨脹101

Bitfinex錢包地址過去24小時流入約41611枚BTC:金色財經報道,過去24小時,交易所錢包地址中的BTC儲備變化情況如下:

Bitfinex流入4161.1枚BTC,當前持有BTC約19.3萬枚,漲幅2.2%;

Binance流出994.2枚BTC,當前持有BTC約54.1萬枚,跌幅0.18%;

OKX流入455.2枚BTC,當前持有BTC約11.4萬枚,漲幅0.4%。[2023/4/1 13:39:28]

美聯儲將通貨膨脹定義為“經濟中商品和服務總體價格水平的普遍上漲”。由于供應和需求的基本面驅動著商品的價格,通貨膨脹通常是由于消費者需求增加和/或生產成本增加而發生的。雖然可控的通貨膨脹是好的,它有助于推動經濟增長,但當通貨膨脹失去控制時,恐慌就會隨之而來。當通貨膨脹變得無法控制時,購買力就會大量減少,因為日常商品的價格變得更加昂貴,而工資卻無法跟上。因此,投資者需要一種方法來保存財富,避免財富縮水。所以黃金這種供應有限的自然資源,本身具有內在的價值,在歷史上一直是一種可供選擇的價值儲存。為了量化通貨膨脹,有兩個常用的衡量標準——消費者價格指數和個人消費支出價格指數。這兩個指數是通過對一攬子不同商品和服務的定價來構建的。所以很自然的,如果價格上漲,價格指數就會上漲,通貨膨脹就會發生。盡管CPI和PCE都是衡量通貨膨脹的指標,兩者互相影響關聯,但是這兩個指數是使用不同的衡量標準和加權方法計算的。在本文其他部分,任何對通貨膨脹或具體的通貨膨脹措施的提及都是以CPI為依據的。黃金作為通脹對沖工具

Radiant Capital現已部署至BNB Chain上:金色財經報道,全鏈借貸協議Radiant Capital現已部署至BNBChain上。Radiant Capital此前已上線Arbitrum,當前鎖倉量為1.24億美元。[2023/3/28 13:31:19]

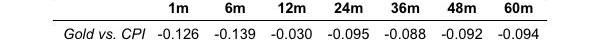

為了量化通脹對沖意味著什么,毛球科技認為需要解決兩個問題:第一,黃金回報與通脹變化之間的關系有多強;第二,通脹變化對黃金回報的影響有多大。為了回答上述問題,毛球科技使用1985年以來的每月CPI和黃金期貨數據來計算不同投資期限的相關性和賭注。

圖1:不同投資期限內黃金回報與CPI變化的相關性在圖1中,黃金收益與CPI水平之間的相關性表明,黃金的對沖屬性可能并不像原來認為的那樣強。在短期和長期的投資視野中,相關性接近零或略微為負。

調查:只有約30%的千禧一代愿意投資加密貨幣:金色財經報道,根據Bankrate 9 月份的調查,到2022年,只有約21%的美國人對投資加密貨幣感到放心,這比2021年的35%有所下降。盡管跨代投資者的舒適度下降,但在千禧一代中下降幅度最大。26至41歲的美國投資者中有近 30%的人在2022年感到舒適,而2021年這一比例接近50%。[2022/10/2 18:37:40]

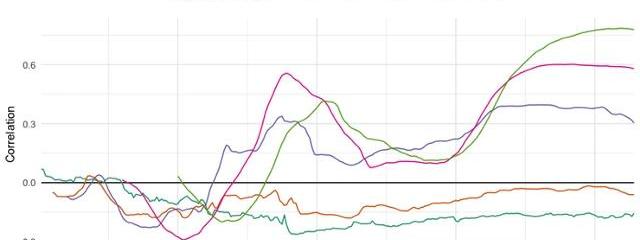

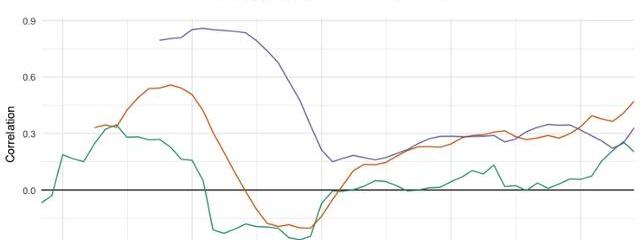

圖2:不同投資期限內黃金回報與CPI變化的滾動相關性然而,毛球科技認為,由于資產之間的關系根據宏觀經濟環境隨時間變化,因此分析滾動相關性實際上更具洞察力。圖2是過去21年黃金和CPI之間的時間變化關系。可以發現,在較短的投資期限內,黃金和CPI有微弱的負相關關系,而在較長的投資期限內,觀察到兩者之間有強烈的正相關關系。這在高通脹時期尤其如此,如2008年的金融危機,這支持了黃金是對沖通脹的信念。然而,結果表明,黃金是一個強大的長期通貨膨脹對沖,而短期則是一種較弱的通脹對沖工具。

Parallel Alpha系列NFT近24小時交易額增幅超2000%:金色財經報道,OpenSea數據顯示,Parallel Alpha系列NFT近24小時交易額為263ETH,24小時交易額增幅達2668%,24小時交易額排名位列OpenSea第4。[2022/9/11 13:23:01]

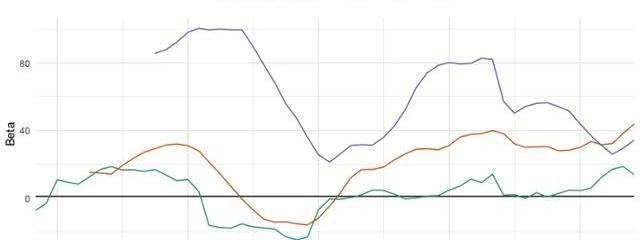

圖3:黃金回報的滾動Beta值與不同投資期限內的CPI變化為了評估黃金回報率隨CPI變化而變化的幅度,圖3顯示,CPI對黃金的影響在短期投資范圍內是有限的,但在較長的投資范圍內會有相當大的增加。特別是在2008年金融危機期間,長期黃金投資的貝塔系數高達15!這進一步支持了黃金是長期強大的通脹對沖工具的觀點。比特幣作為通脹對沖工具

1inch在Polygon網絡上的用戶數突破100萬:金色財經消息,去中心化聚合交易平臺1inch發推稱,另一個重要的里程碑,1inch在Polygon網絡上的用戶數已突破100萬。[2022/8/6 12:05:32]

目前,關于比特幣是否真的是通貨膨脹的對沖工具,還有待討論。現在,在具有經濟學知識的比特幣社區中,支持者相信比特幣將在未來幾年內成為會通貨膨脹的對沖工具。與黃金的有限供應類似,比特幣的供應上限為2100萬枚,這也是比特幣作為通脹對沖的論點背后的驅動原因。然而,到目前為止,支持這種說法的定量分析非常有限。為了評估比特幣是否真的是一種通貨膨脹對沖,將對黃金與CPI的類似問題進行分析。然而,由于比特幣的歷史有限,相比于黃金的時間只能是近期的采用,因此將使用從2013年底開始的歷史數據。

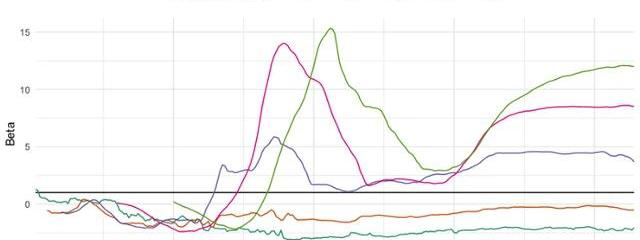

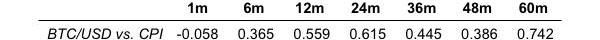

圖4:不同投資期限內BTC/USD回報與CPI變化的相關性在圖4中,比特幣和CPI在短期和長期投資范圍內的相關性具有中到強的正相關關系。從上面來看,僅此一項就表明比特幣有可能成為通脹對沖工具。

圖5:不同投資期限內BTC/USD回報與CPI變化的滾動相關性與黃金類似,比特幣和CPI之間的相關性在不同的投資范圍內表現出隨時間變化的特性。圖5說明比特幣與CPI在短期內具有弱/中度關系,但在長期中具有中/強正相關關系,表明比特幣可以更好地用作中/長期通脹對沖。

圖6:不同投資期限內BTC/USD回報的滾動Beta值與CPI變化觀察圖6中的滾動貝塔系數,在中/長期投資范圍內,相對于CPI,比特幣具有較大的正貝塔系數。與黃金的貝塔系數相比,比特幣的貝塔系數要高出幾個數量級,這表明比特幣有可能是一個比黃金更好的通貨膨脹對沖。結論

盡管對比特幣是否可以成為通脹工具的分析令人鼓舞,但毛球科技認為還是為時過早。因為盡管比特幣已經存在了大約13年,但仍然沒有足夠的歷史數據來有效分析加密貨幣與通貨膨脹的關系。目前,比特幣的價格仍然由投機和人們持有它的意愿決定。完全有可能的是,隨著通貨膨脹的上升,比特幣的價值也會上升,但也不應該排除比特幣和通貨膨脹完全無關的可能性。毛球科技也認為,隨著數字資產空間的不斷發展和成熟,關注未來幾年研究的關系如何變化將是非常吸引人的。

當你聽到“巴拿馬”這個詞時,首先想到的是什么?巴拿馬運河?這是一個歷史悠久且美麗的國家。自1914年開通以來,巴拿馬運河一直為世界實體經濟做出巨大貢獻,但現在,加布里埃爾·席爾瓦(Gabriel.

1900/1/1 0:00:00注:原作者為RyanWatkins,以下為全文編譯。 1 Compound簡介 Compound于2018年9月推出,是一個建立在以太坊上的領先利率協議,使用戶能夠去權限地從抵押品池中借出和貸出.

1900/1/1 0:00:0010月19日消息,商務部等24部門印發《“十四五”服務貿易發展規劃》,其中提出積極參與重點領域國際規則制定.

1900/1/1 0:00:0010月26日,在萬向區塊鏈實驗室主辦的2021第七屆區塊鏈全球峰會活動上,中國互聯網金融協會區塊鏈研究組組長、中國銀行原行長李禮輝以《區塊鏈:技術創新與產業升級》為主題發表演講.

1900/1/1 0:00:00圖片來源:網絡作者:ChenZou2018年,斯皮爾伯格在電影《頭號玩家》中描繪了未來世界虛擬現實的具體場景。這些對于元宇宙的設想不僅啟發了觀眾,也為一些科技公司帶來新的靈感.

1900/1/1 0:00:00雖然Crypto市場在第三季度的表現不太穩定,但海外VC們對于這一領域的投資腳步仍在加緊。截止今年三季度,海外的風投公司向Crypto領域投資總額已逾178億美元.

1900/1/1 0:00:00