BTC/HKD+4.32%

BTC/HKD+4.32% ETH/HKD+4.29%

ETH/HKD+4.29% LTC/HKD+6.33%

LTC/HKD+6.33% ADA/HKD+5.85%

ADA/HKD+5.85% SOL/HKD+7.66%

SOL/HKD+7.66% XRP/HKD+3.97%

XRP/HKD+3.97%圖片來源:網絡作者:AnnInw編譯、整理:ChenZouNFT的市場狂熱已經逐漸降溫,加密領域正在迎來又一次「板塊輪動」,而現在Defi2.0有可能成為下一個大熱點。加密市場有著短注意力的特質,它很容易將目光從一個BlingBling的板塊挪到另一個上。而這片市場上的參與者的努力創新和數量的不斷增長,使得加密貨幣領域可能是目前催生新事物最快的領域了。速度沒有好壞之分,跳上一個更高收益,或者更有趣的車是投資者追求的常態。而這一次,它將叫做DeFi2.0。這一輪的「板塊輪動」得益于NFT這輛特快列車的速度正在放緩。NFT社區開始嘗試DAO化,并推出代幣,這么做的其中一個顯而易見的目的,就是為了躲避法規,避免被監管機構定義為"證券"。總之,加密市場參與者的興奮閾值已經被拉高到快要炸掉,他們隨時都需要一支“強心劑”去安撫他們饑渴的思緒。而DeFi的再度蓬發正好借上這股東風,天時地利人和,它來的正是時候。2020年的第一個DeFi之夏沒趕上?車門還沒焊死,這可能就是你挖掘下一個AAVE、Sushi和MakerDAO的機會。DeFi2.0——發生在以太鏈之外的DeFi1.0變革

DeFi2.0很多面,其中一面就是它類似于最初的DeFi熱潮,對就是去年的Defi之夏。只是這一次,它并沒有發生在以太鏈上,這次它生根于Avalanche、Solana和Fantom等新興鏈上。人群涌入這些平臺不是沒有原因的,高昂的Gas費使用戶在協議和DApp之間的互動變得捉襟見肘,當一個日常用品貴的讓你時刻要掏出計算器的時候,冒險自然也就沒有了樂趣。普通用戶不再愿意很難探索各種DeFi應用的功能,當然有些例外,每個智能合約的執行所需的40美元Gas費是對某些用戶來說是九牛一毛,那以太坊的確還是挺好玩的。這也難怪圈內嘲諷,以太鏈已經變成了名副其實的富豪鏈。所以當你想長期存儲資產以備不時之需時,你可能會選擇以太坊,但如果你想參與到一些新的和熱門的協議,得到空投,或僅僅為了滿足自己的好奇心時,以太坊就不再是最佳選擇了。自然而然,人們開始使用較小的、更便宜的競品公鏈,去把握前文所說的那些機會。多數情況下,其用戶體驗也更好。用戶可以享受更快的交易速度,新穎的用戶界面UI,或者是有趣的新項目。以下就是一些非常典型的例子:TraderJoe

DeFi協議Thetanuts Finance完成1700萬美元融資:金色財經報道,多鏈結構化產品協議 Thetanuts Finance 已完成由 Polychain Capital、Hyperchain Capital 和 Magnus Capital 領投的 1700 萬美元融資。Thetanuts Finance 是一家 DeFi 公司,提供一系列加密結構化產品,以滿足廣泛的客戶群,包括期權交易員、去中心化自治組織 (DAO)、做市商和其他流動性提供商。[2023/4/24 14:24:23]

Avalanche鏈的Uniswap是2021年增長最快的協議之一。在8月12日,該協議的總價值鎖定僅為2200萬美元。截至10月12日,根據Defillama的數據,鎖定的總價值近19億美元,其中18億來自于Avalanche。

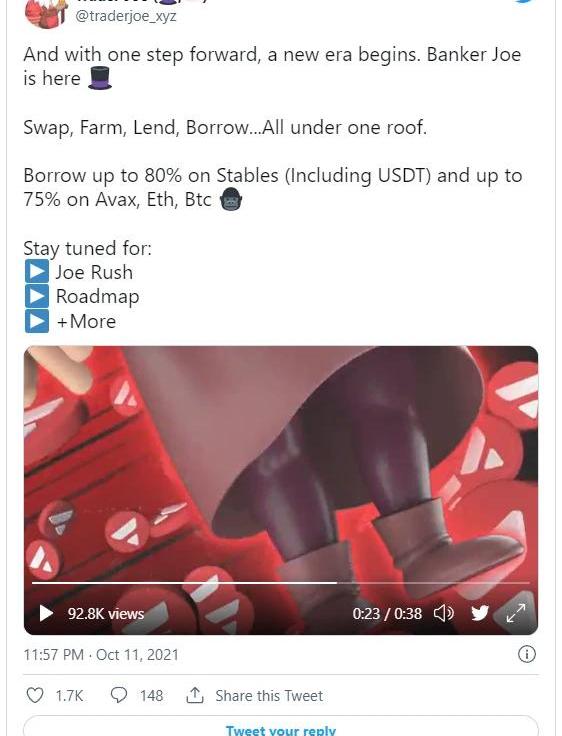

TraderJoe的原生代幣$JOE的價格也從兩周前的1.5美元左右提高到2.9美元。10月11日,TraderJoe還推出了BankerJoe,目的是將協議服務擴展到借貸,而不僅僅是交換代幣和AMM。作為Avalanche生態少有的人物形象,TraderJoe通過這樣的品牌策略大獲成功,充滿親和力的品牌形象快速斬獲大量粉絲。

安全團隊:DeFi 借貸協議 Sentiment 大部分被盜資金仍在攻擊者地址:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年4月5日,

DeFi借貸協議sentiment協議遭到攻擊,損失約1百萬美元,Beosin Trace追蹤發現已有0.5WBTC、30個WETH、538,399USDC和360,000USDT被盜,目前,大部分被盜資金還在攻擊者地址。其攻擊的原因在于重入導致的價格錯誤。

攻擊交易:https://arbiscan.io/tx/0xa9ff2b587e2741575daf893864710a5cbb44bb64ccdc487a100fa20741e0f74d

Beosin安全團隊現將分析結果分享如下:

1.攻擊者首先調用Balancer Vault的“joinPool”函數進行質押。

2.然后再調用“exitPool”取回質押,在這個過程中,Balancer Vault會向攻擊者發送eth從而調用攻擊合約的fallback函數。在該函數中,攻擊者調用0x62c5合約的borrow函數,該過程需要根據Balancer Vault.getPoolTokens()的返回數據進行價格計算。而當前正在攻擊者的\"exitPool\"過程中,pool中總供應量已經減少而數據還沒有更新,攻擊者利用這個數據錯誤從而多借出資產達成獲利。

攻擊者收到消息,如果在4月6日8點(UTC)前歸還資產,會獲得95000美元獎勵,并不會被追究。[2023/4/5 13:45:50]

Yearn創始人:NFT風險遠小于DeFi:9月6日消息,Yearn.finance創始人Andre Cronje表示,關于Rarity的工作可能是其最輕松的工作。執行與0財務價值交互的智能合約令人難以置信地耳目一新。明白為什么人們更喜歡NFT而不是DeFi,因為它的風險要小得多。

此前消息,Yearn.finance創始人Andre Cronje發文稱,在Fantom鏈上推出類Loot游戲Rarity。游戲內包含野蠻人、巫師等11種角色,玩家可以通過探險獲得經驗值后完成升級。升級中的玩家可以利用角色特性制造道具,并且可以在二級市場出售。[2021/9/6 23:03:34]

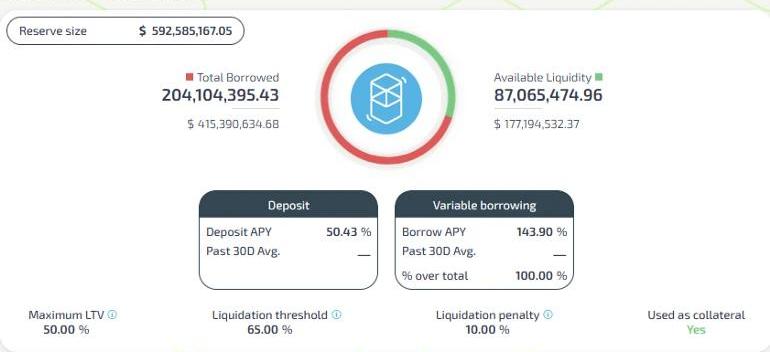

GeistFinance

GeistFinance是另一個DeFi2.0浪潮下的寵兒。這是一個基于Fantom鏈的借貸協議。它的出現似乎很突然,沒有風投,完全來自匿名的開發者,有一群加密圈重量級的KOL做背書,該協議很快獲得了足夠的發動燃料。它在短短一天內將交易量從幾億鎖定到20億,Fantom原生代幣更是因此價格飆漲30%。

波卡DeFi平臺Acala宣布Karura Crowdloan已上線:波卡DeFi平臺Acala先行網在推特宣布Karura Crowdloan已經上線。[2021/6/9 23:23:14]

TraderJoe和Geist,只是眾多例子中的一小部分。除此之外還有Fantom鏈上TraderJoe的模仿者SpiritSwap,Tarot、Wonderland,以及跨鏈的Abracadabra等等。都是這些后起之秀中的佼佼者。DeFi“藍籌股”的尷尬境地

DeFi1.0的頂級項目通常被稱為DeFiboomers。早期參與者都不會忘記這些協議是如何鑄就了最初的DeFi,AAVE、Yearn和Uniswap都是先驅者,同時也是幸存者。但事實證明,情懷是情懷,投資者更在乎的是利益,他們永遠都想要得到更多。而且他們也的確有一些合理的抱怨。產量不大,機會不多

對DeFiboomers最常見的吐槽是它們已經變得有些無聊,收益率不像以前那么有吸引力了,而DeFi2.0提供了很多創造性的Defi“樂高”模塊。即使你只是交易他們的代幣,這一點也并沒有什么改變,即便是在波動巨大加密市場上,像AAVE這樣的代幣價格都已經逐漸趨于穩定,而穩定還有一個同義詞,就是“無聊”。閹割版的基礎設施

The Block創始人:建議投資ETH和SNX、AAVE等特定DeFi項目:The Block創始人Mike?Dudas今日發推稱,我強烈建議成熟的投資者投資ETH和特定的DeFi項目。偉大的DeFi項目包括SNX、AAVE、UNI、YFI、COMP、MKR和SUSHI。以太坊有超越DeFi的用例,并推動這些協議,這就是我推薦它的原因。[2021/1/3 16:20:45]

大量的協議正在其他區塊鏈和二層上部署。但它們和以太坊的原始項目有些區別。在大多數情況下,它提供的功能和機會更有限。像Sushistaking這樣的功能在沒有足夠的流動性的情況下,在Polygon和Arbitrum這樣的鏈上根本沒法使用,如果你是Sushi的用戶,你想用這個功能,那么你只能回到以太坊。而有個人,他把資金轉移到MakerDAOvault地址,但事實證明不存在Arbitrum版本的那個金庫。因此他相當于向一個不存在的智能合約地址匯款,換句話說,他把自己的錢燒掉了。而這些種種的不便,顯然給TraderJoe或Geist等“本地”協議巨大的生存空間。最終變成了自己討厭的那種人

對DeFiboomers最大的不滿之一是他們體量變得太大、太"TradFi",他們已經不再對散戶投資者那么友好了。這些DeFiboomers開始變成了初涉加密市場的機構投資者的游樂場。開始研究DeFi的對沖基金會把AAVE或Yearn作為一個起點。例如法國興業銀行子公司正向MakerDAO提議提供2000萬美元貸款,并使用銀行的債券作為抵押品。這也難怪,加密社區的人感覺這些項目和他們漸行漸遠。這些DeFiboomers已經變得與機構投資者過于接近,過于諂媚,他們正試圖從這個群體中挖掘市場。而最糟糕的是,他們也變得過于順從政府,選擇開啟KYC。完全失去了以前加密朋克的氣質。UniSwap退市100個代幣,協議創建一個獨立的平臺,就是為了符合監管機構的要求。DeFi2.0的創新

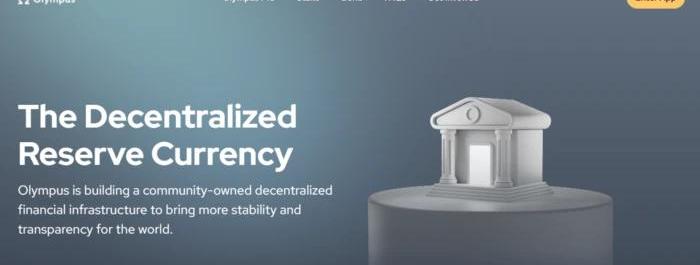

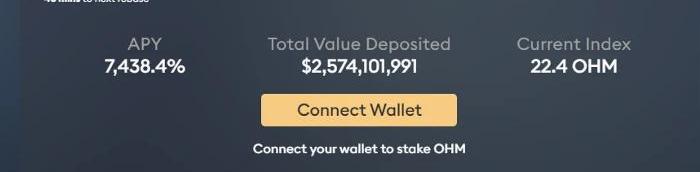

前文說了DeFi2.0有很多面。除了DeFiboomer,還有許多獨特的,令人心動的點子。其中一個最靚的仔就是OlympusDAO。

OlympusDAO所提供的是DeFi以前鮮有耳聞的東西——不與法幣掛鉤的加密貨幣的穩定幣。它引入了債券的概念。把你的加密貨幣抵押品,以折扣價獲得OHM,Olympus將使用抵押品作為儲備資產。OHM相對于該資產的價值將決定該協議是增加供應OHM還是燃燒它們。工作原理類似于一個儲備銀行。有趣的是,Olympus沒有VC,沒有預售,也沒有空投。他們計劃永遠不在中心化交易所上架。Olympus希望最終所有參與者都能獲利。這就是他們所謂的3,3方案博弈理論。例如,當價格上升時,收益率就會下降。但是,當OHM的價格下降時,你的質押代幣就會獲得更多的收益。項目方也為整個流程制作了教學視頻。

OlympusDAO令人印象最深刻就是他們從一開始就努力追求真正的加密貨幣精神——絕對公平的分配,沒有風投的參與,可持續和持久的增長,此外還解決了加密貨幣的主要問題,即對法幣穩定幣的高度依賴。AbracadabraMoneyAbracadabraMoney是另一個DeFi2.0的代表。在Twitter加密話題里,最近可能會經常聽到關于$SPELL。訪問其官網,你會覺得有點懵。但不要被表象所蒙蔽,這個項目值得了解。引用官方的話說,它們的財富密碼很簡單,但很精彩。像xSushi這樣的有息代幣進去,被稱為MIM美元的神奇互聯網貨幣就會出來。把你的代幣存入,你就會得到一個穩定幣,后面你還可以將其兌換成USDC或DAI,并隨心所欲地使用它們。投資者參與質押,以獲得有利息的代幣的利息。這些代幣,在AbracadabraMoney上,可以作為抵押品,從而為你賺錢,同時允許你借出其價值的90%。顯然,它提高了你的資本效率。由于抵押品是生產性資產,可以說你的抵押品實際上在幫助你償還債務。在DeFi2.0中,你會聽到越來越多的「自我償還貸款」。AbracadabraMoney的原生代幣叫做SPELL,是用來激勵用戶的。投入它,你會獲得sSPELL的分紅和投票權。DeFi2.0目前是在第一層發生的。但在可預計的未來,它會生根發芽再拓展至二層,如Arbitrum。新的熱潮已經到來,每天都有全新的項目在吸引人們追逐財富的夢想。整個過程里最有趣的部分就是見證這些創新。先驅建設者們正在創造性地拓展協議,它們向著具有最大的利潤,最大的資本效率,和最大的分散性,以及最大的其他一切這個巨大的目標出發。雖然有些東西確實存在,但最終利弊上的制衡仍然需要時間去驗證,畢竟萬物皆是等價交換。目前看來,人群的興奮可能會掩蓋一切問題。市場從DeFi第一階段學到了很多。這個過程中鑄造了大量的成就和犯下了許多的錯誤。但有一點可肯定的是這個領域正在日趨成熟,不僅在社會采用或技術方面,而更多的是像Olympus這樣的項目正試圖重新喚起人們開始忘記的去中心化精神,因為加密市場正在與傳統“舊”社會逐漸融合。本文來自比推Bitpush.News,星球日報經授權轉載。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 據《紐約時報》報道,全球首個比特幣交易所交易基金——ProSharesBitcoinStrategyETF將于美國當地時間周二在NYSEArc.

1900/1/1 0:00:00作者:VitalikButerin文章翻譯:Blockunicorn去年一個有趣的趨勢是人們對地方政府的興趣增加,對地方政府的想法有更大的差異和做更多的實驗.

1900/1/1 0:00:00作者|Leno出品|白話區塊鏈當市場經過十多年的發展,數字資產的種類越來越多,圍繞數字資產形成的各種衍生品也有了質的飛躍.

1900/1/1 0:00:00作者|郭立芳出品|白話區塊鏈區塊鏈世界里最神秘的人,非比特幣發明者中本聰莫屬。一直以來,關于他的江湖傳說不斷,就像秦始皇陵園,只知道存在過,不知道是怎樣的一個存在.

1900/1/1 0:00:00撰文:Footprint分析師Zoni(zoni@footprint.network)日期:2021年10月在上一篇《Footprint:Curve何以在DEX賽道遙遙領先》一文里.

1900/1/1 0:00:0010月25日,OEC公鏈首發上線一款重磅Gamefi+NFT塔防游戲——BunnyArmy。該游戲由JSWAPFINANCE傾力打造,具有獨家原創IP、完善的Token經濟模型和權威機構審計報告.

1900/1/1 0:00:00