BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD-0.78%

ADA/HKD-0.78% SOL/HKD+1.9%

SOL/HKD+1.9% XRP/HKD-0.43%

XRP/HKD-0.43%

前言

Curve.fi—Defi世界中的TVL王者,Curve.fi在功能上并非一個復雜的defi產品,但是依托Curve.fi派生的生態體系卻錯節盤根,正在以巨大的能量影響著整個Defi世界。本文將會回顧一些歷史,解釋Curve.fi的經濟模型同時并進行一部分個人剖析。Curve.fi在可見的未來中,會跟Uniswap,Maker,AAVE一樣,成為Defi的基石,是每個Defi玩家都應該深入理解的項目。Curve.fi的基本價值

大規模低滑點穩定幣交易,Curve從一開始就是針對著大規模的穩定幣AMM兌換市場,他們獨有的算法使得池子大部分時候滑點極低,這部分大量文章有詳盡介紹,并且可以參考他們的白皮書。而穩定幣交易,是在AMM領域當中最適合流動性挖礦的場景。傳統AMM的機制對于流動性提供者最大的問題在于無常損失,簡單來說,AMM中兩個幣種價格相對穩定,并且有著大規模交易量是最適合AMM流動性挖礦的情況。一個真正去中心化的央行,發行一種共識強度足夠的可支付的穩定幣,一直都所有有著去中心化理想主義Crypto英豪的LAUGHTALE。這里我無意展開算穩相關的進展,而結論就是Curve.fi為穩定幣的發展的提供了孵化地,在漫長的過度階段,各種創新穩定幣可以通過Curve來為自身做初期價值錨定,為項目的場景發展爭取時間。Curve作為這些穩定幣之間的橋梁將會成為一個長期Defi基礎設施,這些穩定幣的交易量便是Curve.fi的價值根基。

veCRV的機制的功與過

veCRV機制簡介

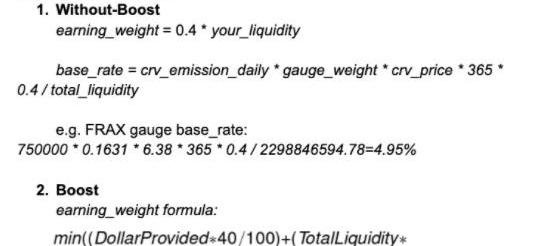

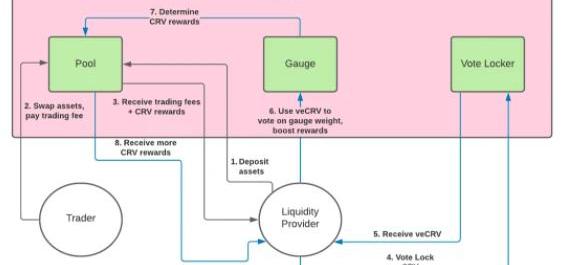

收取Curve協議50%的交易手續費,收取手續費比例按照veCRV占比均分。VotePower。veCRV的投票權機制非常簡單,投票權跟鎖倉時間成正比,veCRV會隨著時間衰退的,所以如果為了保持足夠的投票權,意味著要一直刷新鎖倉的時間。Boost機制。Boost是流動性挖礦的加速機制,在沒有boost的情況下,流動性挖礦的基數只有40%,通過足夠擁有足夠量級的veCRV的情況,才能獲得Boost倍速的增加,最高2.5x,是一個線性增加的機制。具體算法可以參考下圖的公式:

Curve原生穩定幣crvUSD鑄造數量突破1.1億枚:7月20日消息,Curve原生穩定幣crvUSD鑄造數量突破1.1億枚。其中基于wstETH的鑄造數量為5767萬枚,基于WBTC的鑄造數量約為2337萬枚,基于sfrxETH的鑄造數量為979萬枚,基于ETH的鑄造數量為343萬枚。[2023/7/20 11:06:31]

Boost計算公式

Curve基本機制為什么veCRV改變了一切

時間->共識->價值veCRV機制在時間的磨礪下終于被挖掘,一切共識都需要時間的積累,如何通過時間來積累價值,而Curve.fi最簡單的手法:鎖倉,并且量化鎖倉的價值—投票權力。其實鎖倉增加投票權并非什么新鮮事物,而為什么veCRV成功了?主要還是跟boost的機制的配合,用戶們有了非常直接爭奪CRV的理由:更多投票代表更多收益,這便是veCRV的博弈基礎。這個功能讓項目方幾乎是永遠鎖住了一部分CRV來保持自己的在Curve上的權力。同時這個veCRV也對抗了為了投票瞬間直接大量買入,再投票結束再大量拋售的情況,保持了幣價的平穩。veCRV的缺陷

投票機制+Boost機制是博弈的基礎,但veCRV本身是無法轉讓的,意味著投票權只屬于質押了CRV的地址本身,boost的機制也只存在于該地址,一個地址在提供流動性的同時還需要跟流動性對應足夠量級的CRV才能收益最大化,到這里本質上這個機制問題不大,Curve希望所有流動性提供者同時也是是CRVtoken的競爭者,這樣lp提供方明白了這個博弈基礎之后互相爭相購買CRV鎖定,并行使自己的投票權給自己所在池子里。然后現實還是出現問題,由于項目預挖和前期的通脹太快,導致后期如果用戶想到最大的程度的boost需要CRV數量過于龐大,大量擁有CRV的鯨魚和流動性提供散戶最終分叉成兩個無法交集的集體,veCRV機制正式成為一個缺陷,也導致了接下來介紹的優化平臺的戰爭開端。Curve宇宙的多維戰爭

Spice VC已出售Blockdaemon和Securitize 的部分股份:金色財經報道,專注于加密貨幣的風險投資公司Spice VC已出售其在加密基礎設施公司 Blockdaemon 和另類投資平臺 Securitize 的部分股份。?Spice VC的目的是為了確保其投資者獲得回報,這是繼今年 4 月采取類似舉措之后的第二次。[2022/9/15 6:59:30]

圍繞著Curve的戰爭從它誕生以來就一直沒有停止過,隨著參與方的增多,戰爭預發波瀾壯闊并且并且開始把戰火延伸到Defi的各個角落,接下來會介紹幾個緯度的戰爭。Curve.fi收益平臺的戰爭

上文討論了由于veCRV無法轉讓的體系設計的不合理以及前期項目運作問題,導致了CRV持有人和流動性提供者群體分層,看準機會的Yearn給出了自己的解決方案,尤其以Yearn的為首的yveCRV在convex之前叱詫了非常長的時間,他們用自身的擁有的CRV數量優勢加速了收益,吸引用戶存款,并且把挖礦收益的10%重新鎖到curvegauge中持續增加自身的boost能力,這是他們給用戶承諾的超額收益的來源。隨后Curve.fi核心成員JulienBouteloup給出了自己的方案:StakeDAO,競爭正式開始,隨后通過CurveDAO的投票,StakeDAO成為Yearn之后第二家獲得Curve治理白名單的CRV存托協議。這里擴展提一下Curve的SmartWalletWhitelist。這是一個特殊機制,由于合約地址上的veCRV是可以打破轉讓限制,為了避免濫用這個權限,Curve設置了這個白名單機制,直到現在為止名單上也只有Yearn,StakeDAO,Convex。而增加白名單的權限牢牢掌握在CRV核心whale手中。

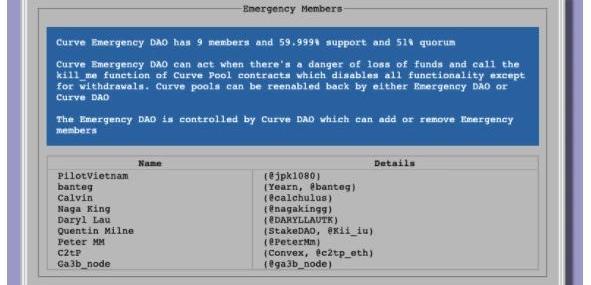

Curve帝國中的元老會,權力最大的9人緊接而來的是現在的王者:Convex,Convex的機制是我們需要關注的的重點。Convex使用了cvxCRV的方案來將無法轉讓的veCRV的投票權流通化(Tokenize)和債券化,通過把crv永久轉換成cvxCRV并且由convex平臺永久鎖定,然后新發行的CVXtoken來代理行使這些crv的投票權,并且建立了cvxCRV對CRV接近1:1流動性池子,給出了一定的退出路徑,這些使得持有CRV的人擁有一個極大的動力將CRV放入Convex當中。StakeDAO在這場戰爭最終選擇支持Convex,將旗下的CRV轉入Convex中,幫助convex完成原始積累。同時Convex最終吸引了絕大多數的CRV用戶進駐,以占領了超過50%的vecrv贏下了優化平臺終局之戰。Convex的機制完成了對Curve.fi經濟模型的修復。雖然以作者的觀點來看并不完美,但已經是非常優秀的方案,作者認為,CRV和CVX本質上應該有個更好的一體化方案,但這個觀點也只能交給歷史去證明了,在下面的流動性戰爭章節中,將會講述Convex的深遠影響Curve.fivsUniswap的穩定幣交易量攻防戰

M-Tokens團隊發起提案將MBTC Metapool添加到Curve平臺:金色財經報道,M-Tokens團隊發起提案,以將MBTC Metapool添加到Curve平臺。據悉,MBTC是由M-Tokens發行的與BTC 1:1錨定的ERC20通證,目標使更多BTC用戶方便安全使用Defi產品。在當前階段,M-Tokens得到了Matrixport旗下獨立的第三方合規托管機構Cactus Custody的支持。M-Tokens還與Matrixport合作開發了加密金融解決方案,該解決方案將使M-Tokens未來具有產生收益的能力。目前M-Tokens和MBTC已通過Peckshield審核。[2021/2/24 17:46:55]

UniswapV3在近期也推出了0.01%手續費的方案,目的非常明顯,劍指Curve.fi的穩定幣根基,大規模穩定幣兌換,但是由于手續費收益相對太低,雖然整體tvl依舊不如3CRVpool,但在百萬刀以下的交易量已經起到不小的威脅。DEX霸主地位的爭奪戰的實質,還是超大幣種的交易份額:BTC,ETH,3CRV中的3大穩定幣直接的交易量,Curve.fi的反擊戰略非常清晰,在山寨的長尾效應上無法跟uniswap抗爭的現實中,選擇了最合理的戰略:主流幣種低滑點AMM方案,推出自己算法的ETH/BTC/USDT的TricryptoPool。TricryptoPool是否是一個更好的AMM方案呢?暫時還不得而知,但作為一個防御型戰略來說,TricryptoV2目前的TVL以及日常交易量可以說是超越預期的,期待Tricrypto會有更好的表現。算穩之間流動性租賃戰爭

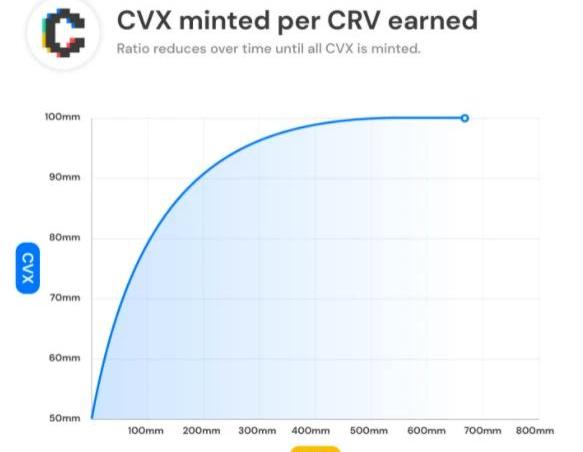

討論完優化平臺的戰爭,以及穩定幣交易量之戰,我們來到了更為波瀾壯闊的戰場,穩定幣項目的流動性租賃戰爭。前面兩場戰爭像是斗獸場建造權的戰爭,而現在,就是斗士們的戰爭了在2020年Defi狂熱期,各個項目通過二池的形式完成流動性的部署,而二池模型在Defisummer后期變成了死局,項目為了爭奪流動性,不得不把收益率提高到令人咋舌的地步,這樣使得Token的通脹速率難以控制,并在巨鯨的挖賣提下迅速崩潰,導致一個關鍵問題:項目方沒有足夠時間構建項目Token真正的價值共識,也無法均衡的分配Token。在CRV的交易手續費基本價值得到共識之后,算穩項目已經發現通過veCRV本身就可以分的全平臺的手續費的同時,足夠多投票權能給項目自身的爭取更多的有價值流動性鎖定鼓勵;同時鎖倉時間+投票權隨著時間衰退的特性,更加保證了幣價的上漲,這些特性都是項目間爭奪價值的基礎。Convex,Curve流動性戰爭的真正推手,將Curvewar徹底的白熱化,所以我們將會對Convex的產品機制進行一些盤點:Convex通過將CRV永久轉換成cvxCRV,分離了veCRV的投票權和收益權。crv通過cvxCRV變成了是一張可轉讓的永恒債券。相對之前,可以在不用鎖倉的情況下,賺取原來veCRV的大部分收益同時還賺取CVX;而veCRV的投票權轉讓交給了vlCVX——鎖定的CVX。CVX投票權代理,CVX的長期持倉用戶可以通過鎖定的CVX16周進行投票,也可以并且把投票權進行轉讓給特定的地址,使得賄賂選票機制更加容易執行。CVX的mint的曲線是會根據CRV收益claim之后逐步減少,意味著CVX是隨著CRV的增多的情況逐步通縮的,這意味著在保持住crv持續被吸收的情況下,越往后單個鎖住的CVX能夠控制的veCRV投票權會越來越多,間接代表了一個CVX的基礎價值。

YFI與Curve合作項目初始支持6種算法穩定幣:1月19日,根據yearn.finance官方公布的內容,yearn.finance和Curve的合作項目crv.finance主要針對算法穩定幣。該項目支持用戶在Curve.fi上使用任何穩定幣和3pool (DAI、USDC、SUDT)中的穩定幣創建無許可穩定幣池。該項目支持的初始算法穩定幣包括BAC、ESD、DSD、MIC、FRX和Dollar協議。與此同時,官方繼續強調,該項目是實驗性質的項目。此前消息,yearn.finance宣布計劃和Curve合作推出無許可池(Permissionless Pools)。[2021/1/19 16:29:09]

CVXmint算法很多人形容Convex對于Curve是一種套娃,但作者更傾向是一種修復和提升,Convex的存在雖然吸附了很大一部分Curve的市值,但大大解放Curve的能量,完成了斗獸場的構建。尤其在cvxCRV和CVX將Crv的收益權分離之后,軍閥項目們可以在Convex上專注票權的爭奪,為自己的用戶爭取更大利益,而只關心收益的普通用戶只需要選擇提供流動性,或者將會購買CRV轉換成收益率更高的cvxCRV債券同時售賣自己的投票權即可。算穩軍閥們如何取得戰爭勝利

投票,投票,投票!!從最開始的veCRV,到后來的CVX,到后來的賄賂選票。軍閥的對于爭取票權的手段其實在不斷增多,目前主要以下手段:購買CRV,并且通過無限鎖倉獲取票權購買CVX,并且通過無限鎖倉獲取票權賄票,通過自身token購買散戶的投票最終來說票權的成本便是這些軍閥們最關注的事情,上述手段中,每一張veCRV的價值其實都是可以計算出來了,而持有CVX可以通過vlCVX和Convex持有的Crv的總量的比例,得出目前一個CVX頂多少張veCRV選票。所以項目可以根據手段成本來攻略選票了,長遠來看,只要競爭存在,就會持續拉高CRV和CVX的價格到一個平衡狀態。這里不得不提的是賄賂選票平臺**bribe.crv.finance以及Votium**。前者針對veCRV持有者,后者CVX持有者。他們的存在非常簡單,成為一個單獨的投票代理方,收集用戶的閑散的投票權,替項目方集中發放的賄票token。是誰在爭奪Curve的治理控制權?

印度交易所Coinsecure丟失438個BTC:印度三大比特幣交易所之一Coinsecure在官網發布公告稱,該交易所438個BTC失竊,價值約330萬美元。該交易所首席執行官Mohit Kalra視CSO(首席安全官)Amitabh Saxena為嫌疑人,并已向新德里對其提起指控。該案成為印度最大的數字貨幣盜竊案。據悉,Coinsecure在印度有超過20萬用戶。[2018/4/13]

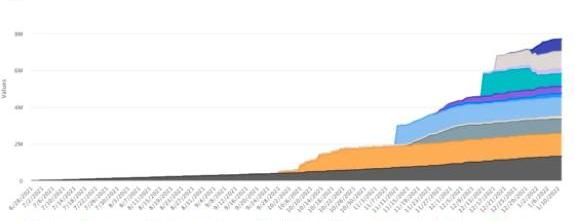

目前的軍閥主要以大型的算法穩定幣項目為主,一些衍生品和周邊服務的游擊隊也不停的加入到混戰當中,下圖表明參戰方的在不停的增加自己武器:CVX。

Datafromhttps://daocvx.com/Frax/FxsFrax作為一個Defi的老牌項目在深耕多年之后終于開花,同時也是最早一批持有持續CVX的算穩項目。Frax可以說在算穩領域梯隊的目前最具影響力的代表,他們跟Convex的非常緊密,Convex專門開辟了Frax專區。同時FXS也開啟了自己的veFXS模式,FXS不管在算穩領域還是在Curve參戰方的角色上,都表現出了非常強勢的風格。Spell/MimAbracadabra,一個揚言要徹底打敗Maker的生息資產穩定幣項目,它的穩定幣是MIM。在教主Daniele帶領著他的FrogNation強勢進擊下,和利用一度APY極高的Convex收益,成就了Convex成立以來最大的流動性池子——MIM/3CRV池子。幾乎可以說,MIM是這場戰爭中,利用Curve的站住腳跟成功典型代表。USTTerra作為Cosmos系亮眼的超新星,帶著它獨有的穩定NativeToken——UST來嘗試來征服世界,UST是相對獨特的。可以看出DoKwon有著巨大的野心,他跟Daniele更是一拍即合的把兩個非傳統抵押型穩定幣綁定在一起。隨著Terra生態繁榮和排名的節節攀升,更是給了UST有了巨大金融實力來爭奪穩定幣的王座。最近的數據他們已經開始加速布局Convex,2022剛開始就購入了超過60w的CVX。Ohm/RedactedOhm作為非傳統形態的算法穩定幣,它暫時無法通過在Curve上建立pegged池子來做流動性,但Ohm和Frax的關系密切是眾所皆知的。Ohm社區很早就意識到了Curve和Convex的作用,在OIP-43中就已經提議增加CVX債權,增持CVX放入國庫中,為應對未來的競爭做準備。有著Ohm加持的Redacted(BTRFLY)協議更是作為一種Convex之上的優化策略方案進入了戰爭當中,使用Ohm機制發放債券吸引了大量CRV和CVX,幫助用戶更好的發揮手中的CRV和CVX收益。他們Curve稱作L1,Convex稱作L2,把自己稱為L3。他們成功吸引了大量CRV和CVX,等于在投票競爭中占領了一席之地,BTRFLY之后會還會帶來多少驚喜,這也是尚未可知的。戰爭的參與方還有**Tokemak,Fei/Tribe,Originprotocol,Dopex,**等眾多關鍵玩家,由于篇幅有限,關于流動性戰爭參與方不在本文進行過多的描述,有機會將會對戰爭參與方進行逐一的勢力詳解。這場戰爭將會把Defi未來引向何處?

圍繞著Curve的各類戰爭已經經歷了好幾輪的戰役,戰爭才剛剛完成熱身。接下來分享一下可能的發展方向:1.Curve帝國的版圖將會持續擴大,而戰爭也會更加激烈。CurveV2,極大可能會成為這場戰爭徹底推向整個Defi世界的的關鍵。Curvev2是針對非穩定幣的AMM交易方案,一旦開放允許自由建立FactoryPool的權限,很可能會變成一個改變Defi歷史進程的重大事件。因為接下來參與CRV戰爭的就不僅僅是算法穩定幣項目了,所有的大型Crypto項目最終都會因為被卷入競爭之中。在博弈的角度來看,項目方如果不提前在競爭對手之前進入戰斗占有足夠的投票權的話,有可能讓競對就會借Curve獲得更多流動性而贏取戰爭,所以可預見的戰斗將會徹底白熱化。而UniswapV3是否會在接下來給出自己的流動性挖礦方案呢,是否會變成Curve的進攻,Uniswap防守的局面呢?目前UniswapV3的流動性挖礦建議也已經在進行建設,當這些發生的時候會對Defi世界產生什么新的沖擊呢?我們拭目以待。2.ve模式的蓬勃發展ve模式正在深刻的影響整個Defi治理形態,相比其他項目孱弱的治理形態,veCRV用相對合理方式治理著Defii項目最關鍵的事務——財政分配。很多關聯項目和新項目都在嘗試把治理權限ve化,其中就包括FXS,它們推出的veFXS也開始推動Frax和其他Defi項目的融合。同時包括AC最近提出的ve(3,3)也是嘗試在對ve進行更多的嘗試和創新。在區塊鏈的黑暗森林中權力斗爭永遠是進化而又殘酷的,盤踞Crypto世界頂層的鯨魚們肯定還會在治理規則層面產生新的斗爭。ve模式的進化值得期待。3.穩定幣的場景大戰穩定幣最終創造出來是為了成為其他的交易的場景的錨定物,流動性戰爭只是為了場景拓展爭取時間,以Frax為代表激進的拓展自己在各個領域的交易對,包含跨鏈和各種新進熱門項目的聯合,TempleDAO,Ohm。而且算穩之間目前也呈現了報團現象。最終誰在場景戰上獲勝才能在根基上挑戰目前的穩定幣三巨頭。4.衍生品新戰場?隨著Dopex期權協議吸引了不少的注意力之后,市場對于衍生品市場如何在這場大戰參上一腳表現出了濃厚的興趣。它很大的可能將會成為算穩軍閥爭奪票權的新工具。作者之后會在該領域持續追蹤。結語

Defi中永恒的主題就是資金效率的進化,Curve生態中成員包括它自身,無一不是在提升資金效率領域的領先玩家,這注定了無論怎么強調這個生態的重要性都不為過。希望本文能夠最大化的幫助Defi玩家更加深入的理解Curverse的形態。希望更多討論的Curve的可能性,可以通過Twitter私信作者FlynnGao進行討論。

EliasSimos在推特上用了69張圖表展示了2021年加密行業最有趣的部分,同時講述了自己的2022展望。本文將帶你看看這69張圖都是關于什么的.

1900/1/1 0:00:00近日,加密視頻播客UpOnly邀請到以太坊創始人Vitalik進行對話,主持人為知名加密行業KOLCobie與Ledger.

1900/1/1 0:00:00頭條 Opensea以133億美元估值完成3億美元融資,Paradigm和Coatue領投Opensea宣布以133億美元的投后估值完成3億美元的C輪融資,由Paradigm和Coatue領投.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00最近Web3突然成為了熱點,傳統科技行業和新興區塊鏈行業的領導者帶著各自對互聯網歷史和未來的不同視角,紛紛參與了這場討論。在具體討論Web3之前,我們先快速回顧一下這個概念是如何演變的.

1900/1/1 0:00:00Layer1的爆發式增長是2021年加密行業最主要的發展脈絡之一,多個新興Layer2網絡向以太坊發起有力挑戰,同時多個Layer2項目也陸續上線加入競爭.

1900/1/1 0:00:00