BTC/HKD+0.28%

BTC/HKD+0.28% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+1.84%

LTC/HKD+1.84% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD+0.33%

XRP/HKD+0.33%

在這篇定量研究文章中,我們將研究CompoundFinanceV2DeFi協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動DeFi協議抵押借貸收益率的看法。雖然我們知道最近Terra的算法穩定幣TerraUSD(UST)的崩潰,但我們在這里的分析是關于中心化穩定幣的抵押貸款收益領域。我們在這篇文章中得出結論,使用穩定幣進行低風險(在DeFi范圍內)抵押貸款,可以優于傳統金融市場的無風險投資。USDT/USDC收益率分析

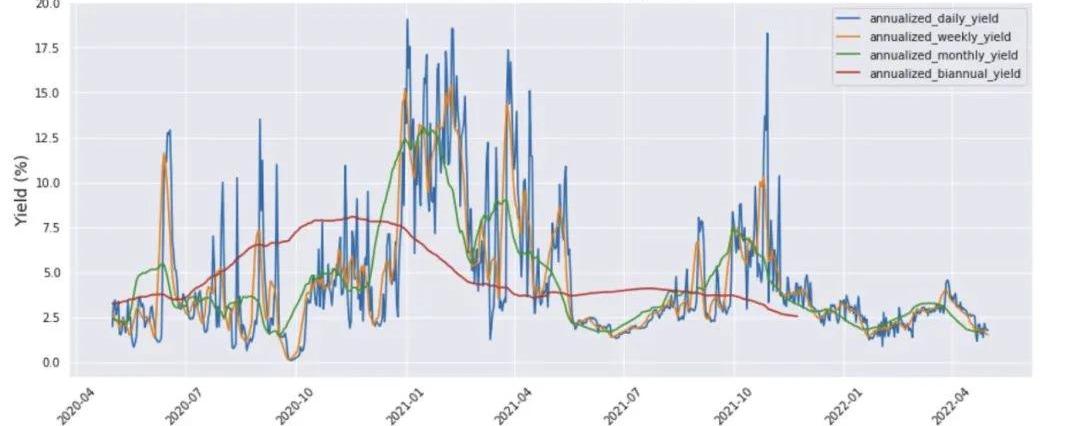

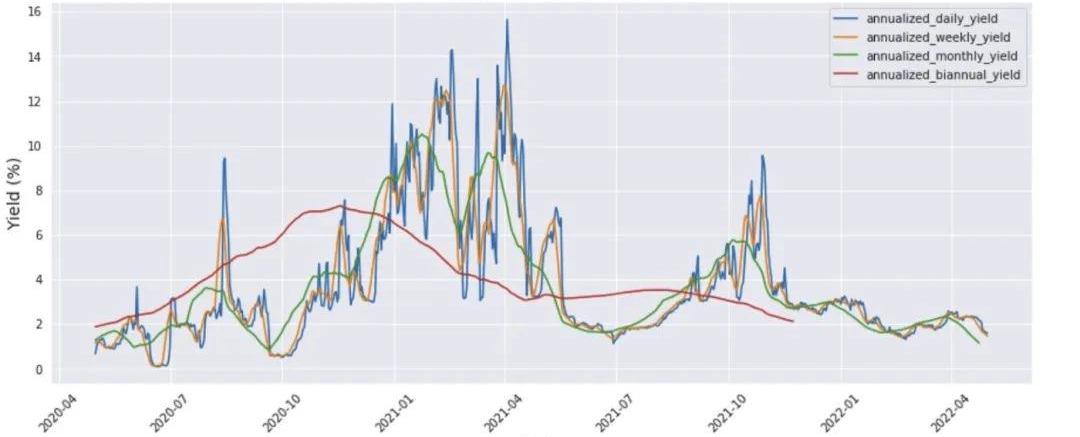

已將資產放入流動性池的Compound用戶可以使用exchangeRate計算總借貸收益率,這表明貸方隨著時間的推移可以獲得的利息價值,從時間T1到T2可獲得:R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1此外,這種類型的抵押貸款的年化收益率(假設連續復利)可以計算為:Y(T1,T2)=log(exchangeRate(T2))—log(exchangeRate(T1))/(T2-T1)雖然Compound流動性池支持USDT、USDC、DAI、FEI等多種穩定幣資產,但這里我們只分析前兩種穩定幣,即USDT和USDC,它們的市值分別為800億美元和530億美元。它們合計占據了穩定幣總市場的70%以上。下面是根據上一節的公式計算出的年化日、周、月和半年收益率的圖。日收益率有些波動,而周收益率、月收益率和半年收益率分別是之前圖的平滑版本。USDT和USDC在圖中有相對類似的模式,因為它們在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性的因素正在影響整個穩定的借貸市場。

加密貨幣管理公司Coinpanion完成180萬歐元種子輪融資:總部位于維也納的加密貨幣管理公司Coinpanion宣布完成180萬歐元種子輪融資,High-Tech Gründerfonds(HTGF)領投,Scalable Capital聯合創始人Patrick P?schl、CLARK聯合創始人兼CEO Christopher Oster、Runtastic聯合創始人Florian Gschwandtner、奧地利著名投資人Johann Hansi Hansmann以及pre-seed輪投資人Frank Westermann跟投。新資金將用于擴大團隊規模,從18人增至50人。Coinpanion致力于為人們進入復雜的加密貨幣世界提供一個安全通暢的入口,目前已為客戶管理著數百萬歐元的加密貨幣投資。用戶可在一系列具有不同風險級別的智能投資組合中進行選擇,其中包含各種加密貨幣。Coinpanion自動管理加密貨幣投資,并提供儲蓄方案選擇。用戶可使用Coinpanion應用程序瀏覽自己的投資。每個投資組合都受到先進的安全機制的保護,且所有加密貨幣都有保險。(EU-Startups)[2021/8/31 22:49:56]

物聯網公鏈項目IoTeX上線Coinbase 德國:官方消息,物聯網公鏈項目IoTeX在登陸Coinbase和Coinbase Pro后,今日上線Coinbase德國。開放IOTX/USD美元, IOTX/EUR歐元法幣交易對, IOTX/USDT, IOTX/BTC交易對。Coinbase德國用戶可以在Coinbase網站以及Coinbase安卓和iOS應用程序上購買、交易、轉換IOTX資產。

Coinbase是德國第一家獲得加密托管許可證的公司。作為美國上市的合規虛擬貨幣交易平臺,Coinbase全球擁有8800萬注冊用戶,680萬活躍交易用戶。IoTeX上市Coinbase將為生態帶來數百萬北美和歐洲合規交易用戶,包括機構,基金和個人投資者。

據悉,IoTeX上月活躍錢包用戶增長600%,鏈上活躍地址超100000個, 質押總量超過35億。[2021/8/19 22:24:42]

NewB與區塊鏈數字資產管理服務平臺Coinhub達成合作:據官方消息,NewB收益農場與區塊鏈數字資產管理服務平臺Coinhub達成戰略合作伙伴關系。

據悉,NewB是在幣安智能鏈BSC上發起的社區驅動的收益農場聚合器(Yield Farming),總發行量為9萬枚。NewB已通過零時科技(Noneage)和北京知道創宇(Knownsec)的審計報告,總鎖倉量突破5百萬美金。

Coinhub是一站式數字資產管理服務平臺,集成錢包、數據、理財、挖礦、交易等功能,支持所有公鏈及其鏈上生態應用。[2021/6/18 23:46:38]

來源:thegraph可能影響貸款收益率的系統性因素是加密市場數據(如BTC/ETH的價格)及其相應的波動性。當BTC和ETH處于上升趨勢時,一些追牛的投資者可能會從穩定幣池中借款購買BTC/ETH,然后用購買的BTC/ETH作為抵押,再借入更多的穩定幣,重復這個循環,直到杠桿達到預期水平。此外,當市場進入高波動性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對穩定幣的需求。現在,為了檢驗穩定幣收益率與加密貨幣市場數據的關系,我們使用以下公式進行簡單的線性回歸分析,看看有多少收益率的變化可以歸因于價格和波動率因素:

CoinWind與Mdex達成深度戰略合作關系:據官方消息,DeFi智能單幣挖礦金融平臺CoinWind與去中心化頭部交易所Mdex達成深度戰略合作關系。本次,CoinWind與Mdex的攜手合作,旨在推動Defi生態藍圖的完善以及基礎設施的建設,并攜手完善在以太坊、幣安智能鏈等公鏈生態實現跨鏈部署。

CoinWind會將收益10%-30%捐贈給MDEX董事會,詳情請持續關注官方公告。[2021/4/12 20:11:04]

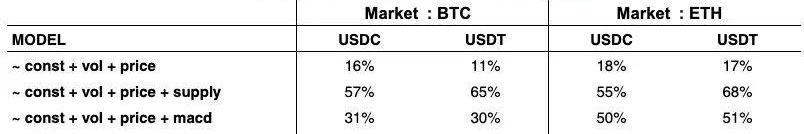

為了衡量這些因素的影響程度,我們使用R-Squared評分,其范圍為。得分為100%意味著收益率完全由影響因素決定。我們分別對BTC市場和ETH市場的USDC/USDT進行回歸,得到如下R-Squared表:

庫幣已于10月16日1:25 上線?Filecoin (FIL):據庫幣KuCoin交易所消息,庫幣已于10月16日1:25 上線Filecoin (FIL),并支持FIL/USDT交易服務。Filecoin是IPFS網絡的激勵代幣,通過區塊鏈的Token激勵模型構建了一個去中心化存儲網絡。庫幣數字貨幣交易所,為來自207個國家的600萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/10/16]

在決定USDC和USDT的收益率方面,ETH市場數據(18%和17%)比BTC市場數據(16%和11%)具有更好的解釋力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi市場的人氣和廣度不斷擴大。從這些結果可以看出,加密貨幣的價格和波動性因素并不能完全解釋穩定幣的收益率。我們可以得出結論,一定有其他因素有助于提高基本模型的分數。我們通過引入穩定幣歷史供應數據和MACD技術指標價格數據對模型進行了進一步的探索性分析。穩定幣供應量(提供給Compound流動性池的穩定幣總數)應該直觀地影響穩定幣的可用性/稀缺性,并間接影響收益率。MACD是一個重要的動量交易信號,因為它可以幫助投資者決定何時杠桿化和何時去杠桿化。我們看到R-Squared分數有了明顯的提高,USDC和USDT都達到了大約60%-70%的水平,如下圖所示。

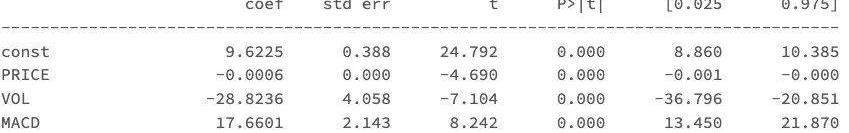

從這些數據中我們可以得出結論,穩定幣的供應是一個重要的因素,因為它能夠使兩個市場中的任何一個穩定幣的得分都達到60%左右。這似乎表明供應是影響穩定幣借貸市場收益率的一個主要因素。這與傳統經濟世界非常相似。MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改善。以BTC市場為例,其獨立貢獻遠遠小于供給因素,僅超出供給邊際效益幾個百分點。然而,我們注意到,與BTC市場相比,在ETH市場,MACD對R-Squared的獨立貢獻更大。這表明穩定幣借貸收益率與ETH中基于動量的交易活動的相關性高于BTC。下圖是ETH市場USDC貸款收益率回歸系數的一個例子。該表表明,較高的ETH價格、波動性和穩定幣供應通常與較低的USDC貸款收益率相關。同時,MACD信號越強,收益率越高。

與傳統無風險收益率的比較

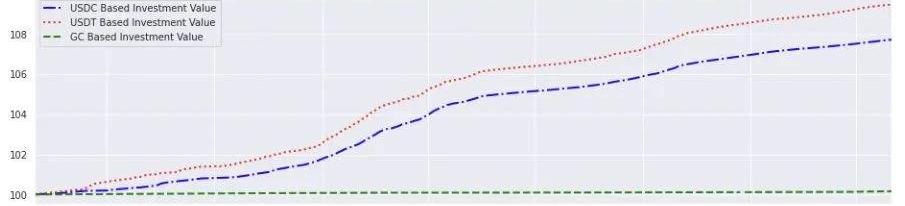

雖然揭示穩定幣貸款低風險收益率的原因很有趣,但將這些收益率與TradFi市場的對應收益率進行比較也很重要。因為穩定幣借貸收益率來源于Compound平臺抵押貸款的實現浮動利率,所以我們選擇了傳統貨幣市場使用的GeneralCollateral(GC)利率作為可比無風險利率,因為它也是以國債作為貸款抵押品的浮動利率。下圖是分別獲得USDC貸款收益率、USDT貸款收益率和GC利率收益率的投資組合價值的圖表。所有投資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC抵押貸款的收益率大大高于GC利率。另一方面,賺取GC利率的無風險投資在同一時期幾乎沒有增長。

下表的平均利率也證實了GC利率平均在0.08%左右,而USDC和USDT在這段時間的貸款收益率分別為3.71%和4.51%,如下圖所示。(我們還查看了2020-05年2年期國債收益率,僅為0.2%)。

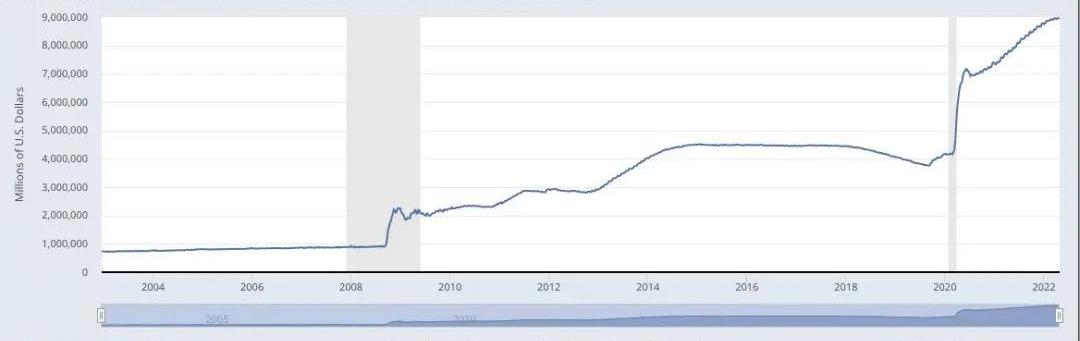

在可預見的未來,我們有理由得出這樣的結論:至少在加密貨幣市場內,低風險利率將繼續優于TradFi市場的無風險利率。其中一個原因是智能合約風險。然而,一個更大的原因是相對于整個加密經濟的增長,穩定幣供應的增長較慢。相比之下,自新冠以來,TradFi市場出現了大幅度的信貸增長,這有助于將無風險利率推至歷史低點。

結論

該文對通過DeFi協議進行的穩定幣抵押貸款提供的低風險收益進行了廣泛的指示性分析。雖然這些收益率可能每天都在波動,但它們的總體趨勢可以通過BTC/ETH價格、波動、穩定幣供應和MACD(動量交易活動)進行較好地解釋。我們還將這些收益率與TradFi市場的無風險收益率進行了比較,我們看到加密貨幣市場的持續表現優于其他市場。原地址

Odaily星球日報譯者|念銀思唐 摘要: -Immutable推出了一個5億美元的生態系統發展基金,以支持基于其以太坊Layer2擴容平臺ImmutableX構建的項目.

1900/1/1 0:00:00在售出手中的藍籌NFT時,定價這一環節讓大部分藏家猶豫不決,掛高了怕無人問津,掛低了則會在成交后后悔不已.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00KeyTakeaways目前體育行業的NFT相對鏈游、藝術品類別體量仍然較小,但隨著NBA、NFL、FIFA等全球前十的體育聯盟開始涉足NFT、Web3相關業務.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00