BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+1.99%

ADA/HKD+1.99% SOL/HKD+1.64%

SOL/HKD+1.64% XRP/HKD+2.19%

XRP/HKD+2.19%本文來自微信公眾號老雅痞。

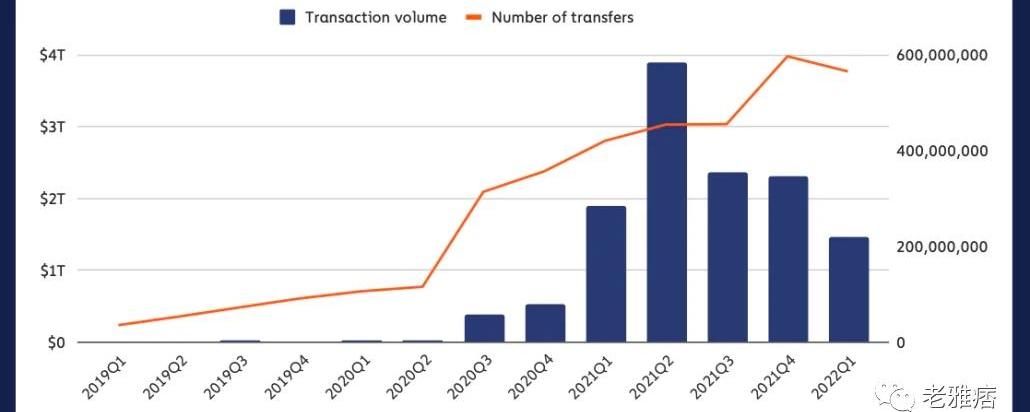

散戶通過NFT和游戲加入將加密貨幣捧上神壇的往往是普通用戶。但技術不會從0直接跳到100。從某種意義上說,它不會在一夜之間從秘密的軍事技術變得普及大眾。它滲透到社會的各個結構中,堅持利基市場。這在報告中體現得非常明顯。第一個引起我注意的是下面的圖表。早在2021年第一季度,跨網絡的交易量就開始下降,但轉讓數量并沒有下降。直到今年第一季度,它才有所增長。造成這種情況的一個原因是,token價格在2022年第二季度一直處于歷史最高水平——因此當你乘以基價時,它會顯示出更高的交易量。交易量下降,但轉讓數量與歷史最高點相差不到10%,這種情況有幾個原因。

下圖顯示了交易量和轉讓數量之間的關系。

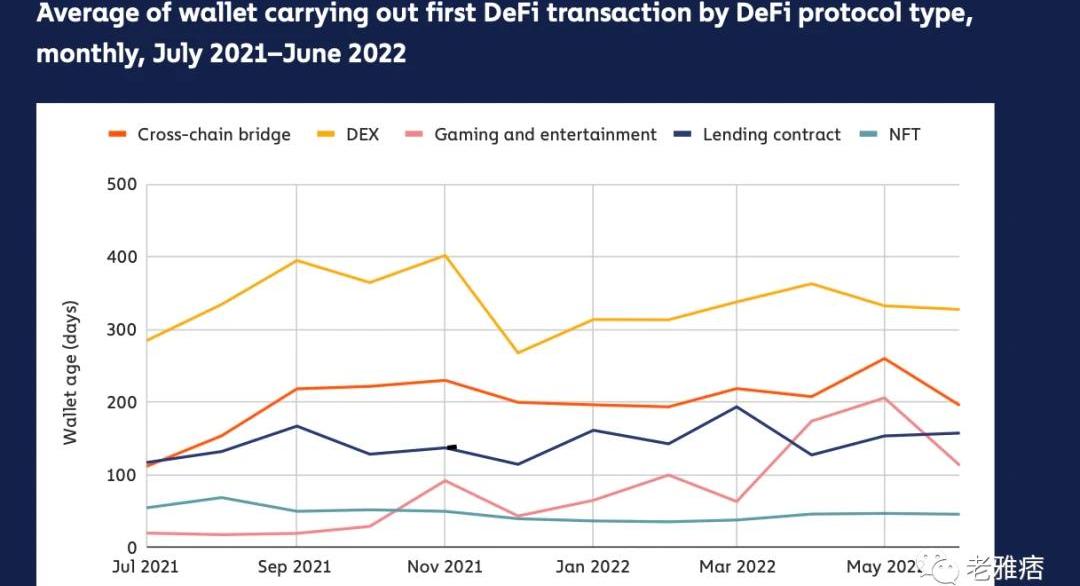

這里有兩個以散戶為主的服務讓我眼前一亮。一個是游戲,另一個是NFT。與游戲相比,NFT在交易量和轉讓數量方面似乎更加突出,而游戲的轉讓數量似乎只有800萬美元左右。當然,部分原因可能是與游戲內資產相比,BoredApes等NFT的價格上漲。我的觀點是,這兩個行業似乎已經抓住了公眾的心理,現在大家對它有足夠的興趣。重要之處在于它擴大了市場。下面的圖表顯示了每個產品部門中錢包的平均年齡。Dex錢包在約300天時或多或少地趨于平緩。這推測出DeFi用戶平均已經活躍了約1年。平均而言,游戲和NFT錢包的活躍時間不到50天。與游戲相關的錢包的折線更高。我認為這與過去幾個月中還處于探索中的play-to-earn模式有關,只有舊的錢包仍在其中。對于NFT而言,這個數字一直持平。這意味著越來越多較新的活躍賬戶已進入生態系統。

Tascha Labs宏觀經濟學家:區塊鏈技術通過數字資產推動Web3發展:金色財經聯合Coinlive報道,在新加坡舉行的2022年新加坡金融科技節上,Tascha Labs宏觀經濟學家、Web3創業公司顧問和天使投資人Tascha Che分享了她對Web3核心利益的看法,即它的真正價值不僅僅是交易。她認為Web3是給人們帶來所有權。區塊鏈技術現在通過數字資產降低了資本所有權的進入門檻,推動了Web3的飛速發展。此外,代幣化也是Web3經濟的燃料之一。[2022/11/4 12:16:56]

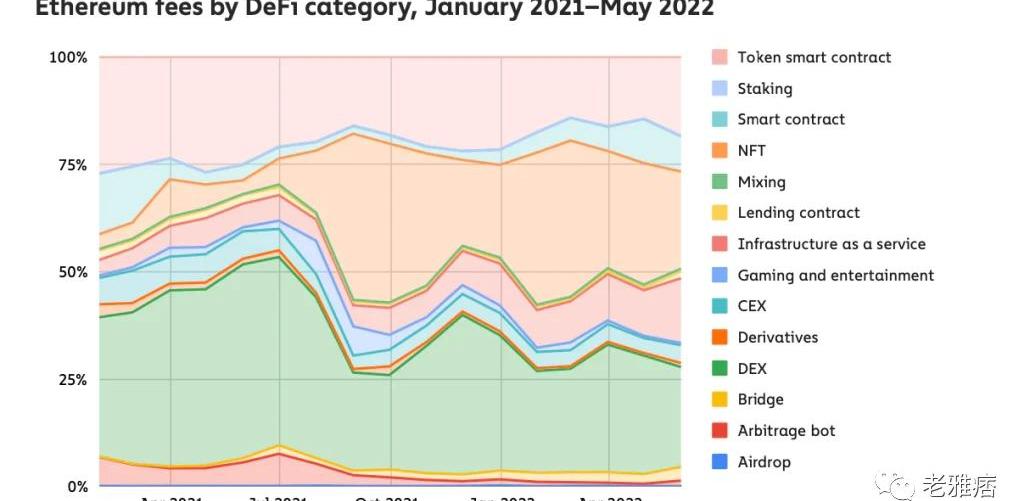

新的錢包在支付費用前意義不大,這就是下面的圖表所揭示的一些問題。直到2021年7月,NFT占支付的費用的5%以下。現在約為20-25%。我覺得這很有趣,因為在Chainalysis的所有類別的數據中,NFT是增長最快的。所以也許我們應該改變對他們如此負面的印象..

長話短說:平均交易金額呈下降趨勢,更多的交易正在發生,而NFT正在成為登上“散戶舞臺”的重要組成部分。交易所迎來了它們清算的時刻

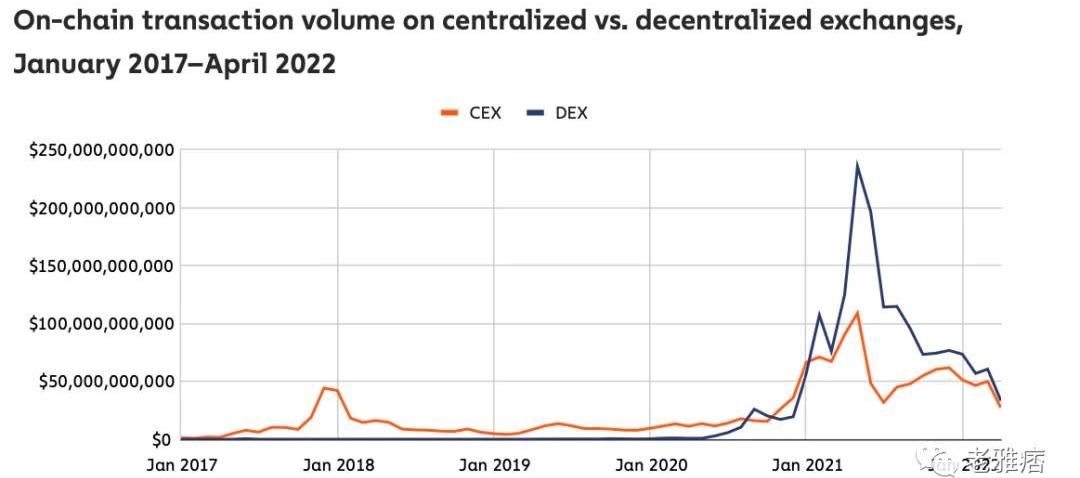

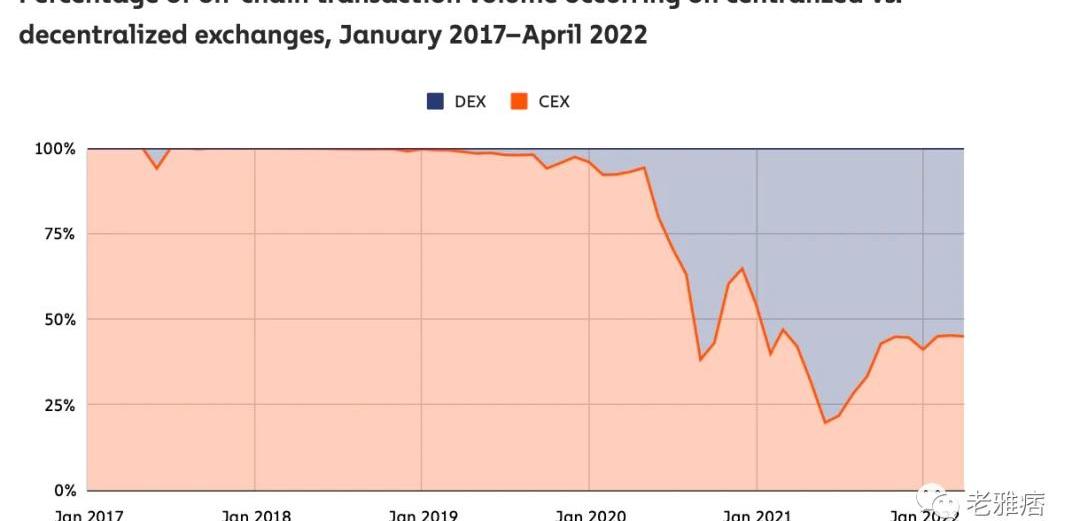

去中心化交易所正處于一個激動人心的時刻。他們的鏈上交易量現在與中心化交易所的交易量相當。在鼎盛時期,與DEX相關的交易量約為CEX的2.5倍,但這很可能與流動性挖礦有很大關系。在沒有激勵措施的情況下,鑒于速度和成本效益的考慮,用戶可能會回到中心化交易所。

Riot?Blockchain:購買了1.8萬臺比特幣挖礦機:1月4日消息,Riot?Blockchain表示,作價約2.02億美元購買1.8萬臺比特幣挖礦機。 (金十)[2022/1/4 8:22:53]

更多的鏈上交易量流向去中心化交易所而不是中心化交易所。現在,大約55%的交易量流向了去中心化交易所。我認為隨著以第二層為中心的交易所在DeFi中的成熟,這個數字將繼續呈上升趨勢。有以下幾個原因支撐我的判斷:DeFi是以鯨魚主導的——因此,DEX的平均交易量遠遠超過使用中心化交易所的普通人所做的交易。一旦你存入資金,CEX就不會在鏈上記錄交易。他們的交易對鏈上交易量沒有貢獻。

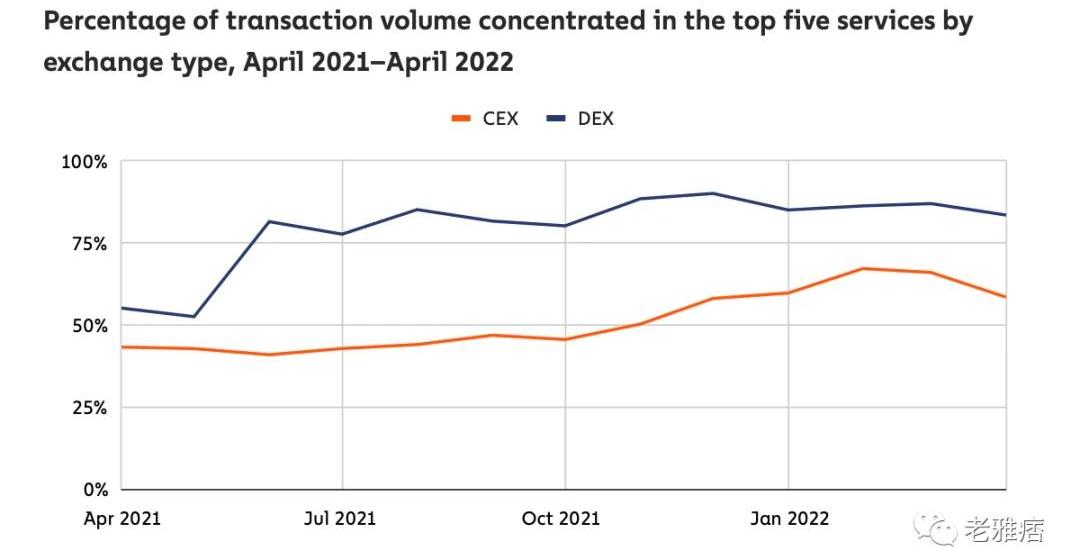

有趣的是,Chainalysis共享的數據也觀察到了DeFi中殘酷的冪律。例如,前5名去中心化交易所占據了約85%的交易量。在他們的中心化同行中,這個數字更高,約為45%。因此,如果你在DeFi的交易所類別中不在前5位,那么你就要爭奪大約15%的交易量。

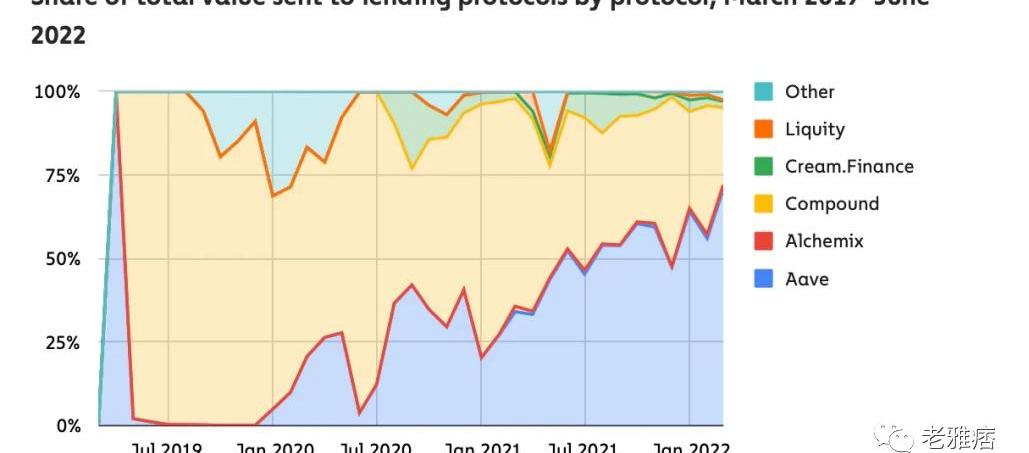

貸款方面呢?Aave和Compound目前控制著借貸平臺的交易量的90%。這里的“其他”類別是所有其他參與競爭的借貸平臺。他們獲得了剩余借貸量的10%以下。人們可以查看這些數據并說,‘DeFi借貸是如此集中’。市場遵循風險投資領域中典型的冪律模式。如果有什么不同的話,考慮到過去幾個月的波動性和清算頻率,這些平臺運行得異常良好。我選擇這些數據集是為了展示DeFi在更多次要協議之間的競爭程度。我想,成為DeFi創始人并不容易。

Riot Blockchain將以6.51億美金價格收購競品Whinstone:4月8日消息,美股上市礦企 Riot Blockchain 將以 6.51 億美金價格收購競品 Whinstone。

據悉,收購協議包括現金與股票,Riot 將向 Whinstone 母公司 Northern Data 8000 萬美金現金,及 12% 的股份。

此前消息,Riot Blockchain 于去年下半年起,從比特大陸購買了超 8 萬臺礦機。[2021/4/8 19:59:15]

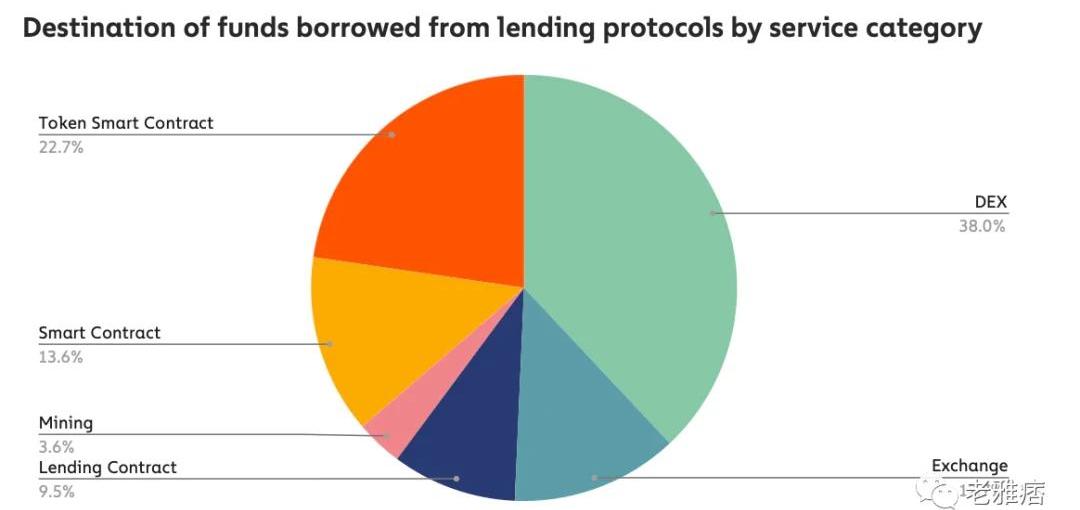

這些數據有趣地顯示了大多數人使用DeFi貸款的目的。大約38%的用戶將貸款中收到的資產發送給DEX。這通常是為了用它換取另一種資產,該資產的升值速度可能快于為貸款支付的利息。大約13%的交易量流向了典型的交易所。總體而言,在DeFi中獲得的所有貸款中有一半以某種形式回到了交易所。我發現有趣的是,只有3.6%的貸款資金流向了與礦工掛鉤的錢包。我推測這可能是因為礦工之間的杠桿來自于更集中的來源,如Nexo或銀行。因此,目前可以肯定地說,與DeFi掛鉤的貸款是用于交易。

由DeFi主導的DAO

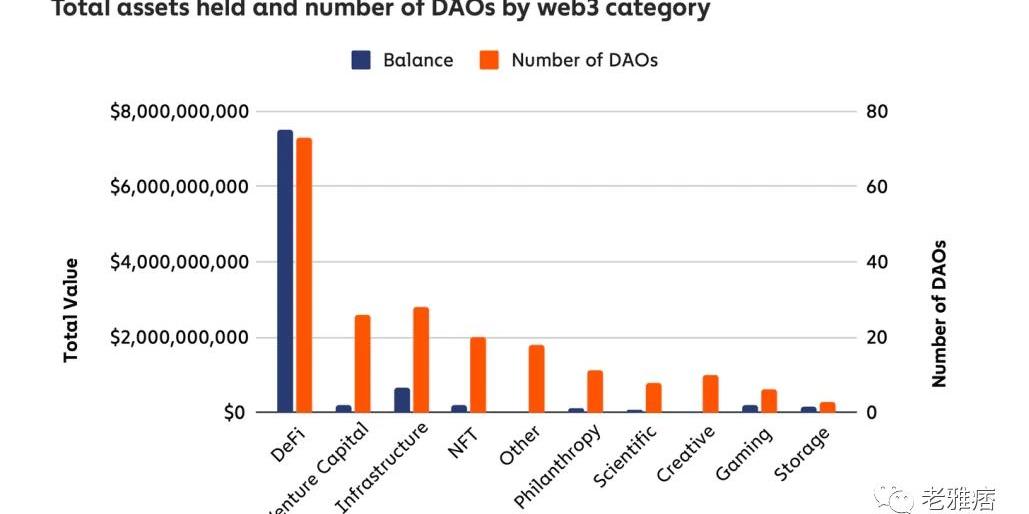

如今,幾乎所有事物都有一個DAO。它們的有效性和相關性仍然受到質疑,但越來越清楚的是,與DeFi相關的DAO將在可預見的未來占據主導地位。與DeFi相關的企業在DAO中持有約83%的資本。與DeFi相關的DAO平均管理著約1億美元的資金。這是有原因的。DeFi相關企業的現金流和典型的op-ex完全在鏈上。當DAO與鏈下世界交互的時候,就很難驗證發生了什么。

動態 | Synthetix與Chainlink集成以提供去中心化價格反饋:據Cryptoninjas消息,去中心化資產合成平臺Synthetix今天宣布與Oracle網絡Chainlink的集成現已啟動。該集成為Synthetix的FX和Commodity Synths提供去中心化價格反饋。將這些價格信息分散后,Synthetix平臺上的交易者可以在鏈上保留更多傳統資產,同時完全保管其資金。[2019/12/18]

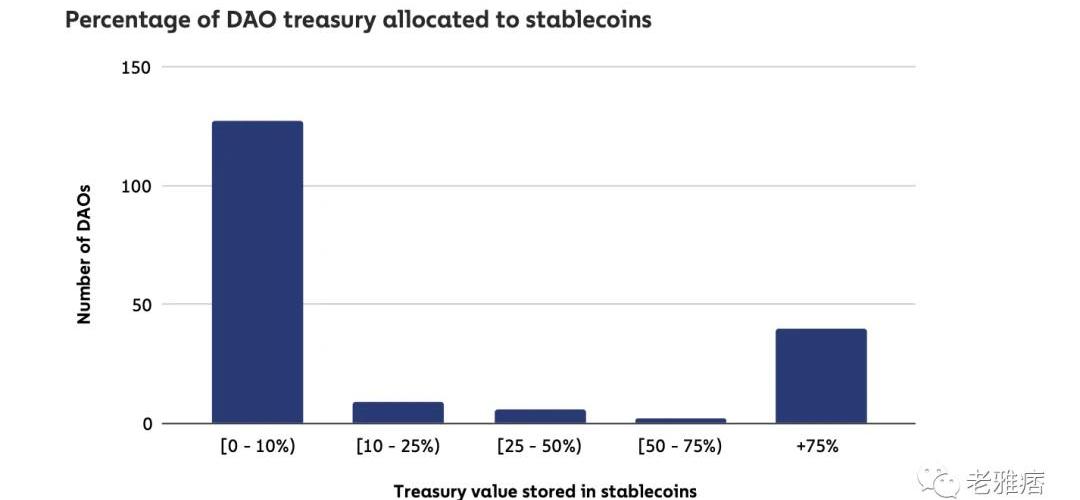

不過,有一點需要注意。在Chainalysis審查的DAO中,約85%的DAO將其全部資金存儲在單一資產中。我認為這通常是企業發行的token。chainalysis覆蓋的DAO中,只有約23%使用穩定幣。其中,約有130個DAO的AUM不到10%,而約有40個DAO的AUM達到了75%。這個數據有點問題,因為它只檢查了DAO的數量和分配給穩定幣的資本比例。了解貨幣價值會更好地說明問題。

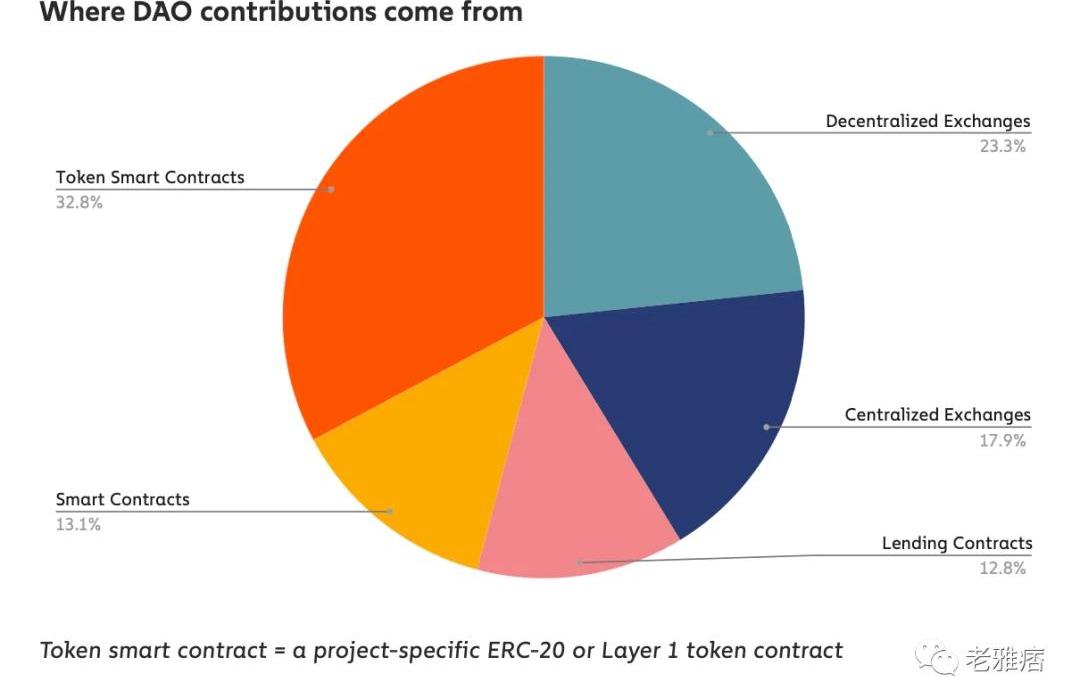

該數據集還包含有關誰使用DAO的信息。今天,每流向DAO的5美元中,只有1美元來自中心化服務。相反,DAO管理的大部分資金來自其他智能合約、借貸平臺或去中心化交易所。

動態 | 美國空軍將使用SIMBA Chain來確保其供應鏈的安全:美國空軍選擇了智能合約初創公司SIMBA Chain提供區塊鏈,這將用于確保其供應鏈的安全。(cointelegraph)[2019/8/27]

NFT是新的DeFi

認為熊市凍結了NFT?不。與2021年總支付額400億美元相比,2022年已經有大約370億美元用于NFT。這些數據中有一些更有趣的發現。報告發布時,約有75萬NFT買家和賣家活躍在鏈上。這個數字的峰值出現在今年第一季度,當時這個數字幾乎達到了100萬用戶。這是迄今為止NFT市場的總規模。我發現耐人尋味的是,與2021年第一季度相比,這一數字增長了約20倍。對于NFT來說,這不是一個糟糕的年份。

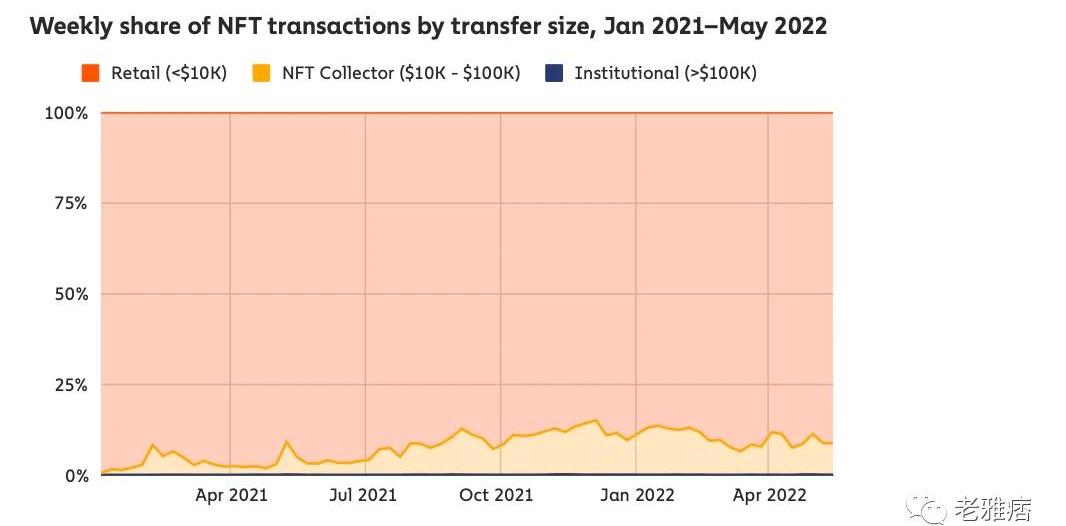

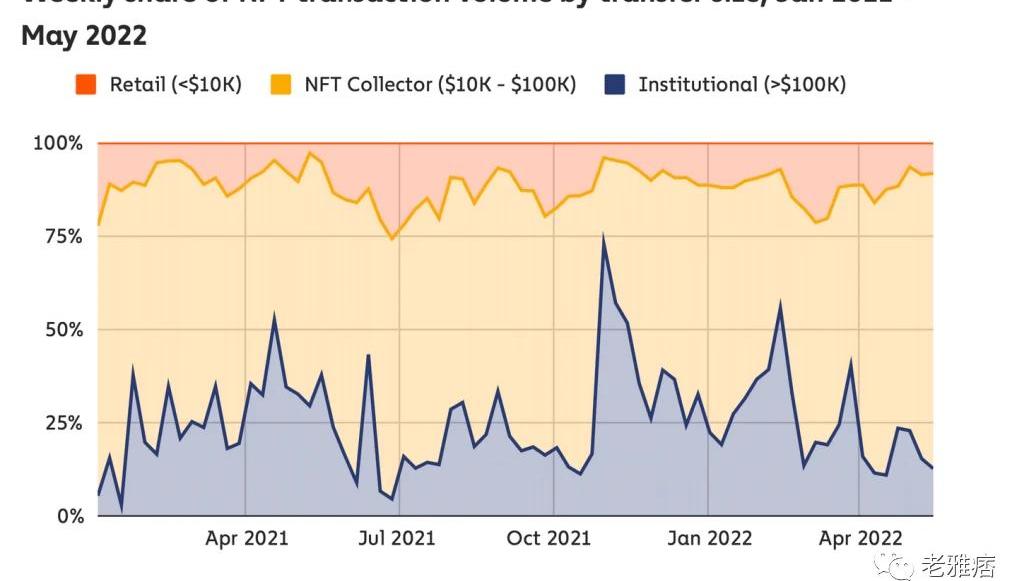

機構所做的與NFT有關的交易數量很少。就交易頻率而言,似乎90%以上的交易資產價值低于1萬美元。這是否意味著機構和交易者并不重要?不是的。處理價值1萬至10萬美元資產的交易者和機構約占交易量的90%。

我認為此時我們將看到市場一分為二。低端、價格合理的NFT可能主要在第二層或像Solana這樣的低成本網絡上進行。這將專注于相對較低的交易費用并增加用戶體驗,而不是成為投機工具。與藝術不相上下的昂貴NFT。為此考慮token化音樂權利或無聊猿之類的東西。他們可能會在早期采用者的“舊”資金已經存在的層面上。只要交易最終確定,他們就不會在乎花費幾百美元的費用。創始人將不得不選擇為這兩者中的任何一個提供服務。對于大多數與NFTFi相關的創始人來說,關注后者可能對擴大規模至關重要。Metastreet.xyz是一個很好的例子,下面的圖表解釋了原因:

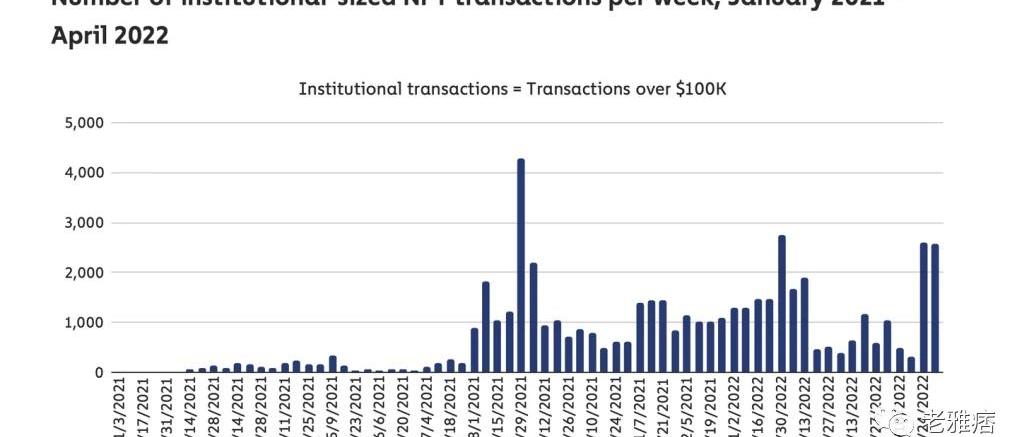

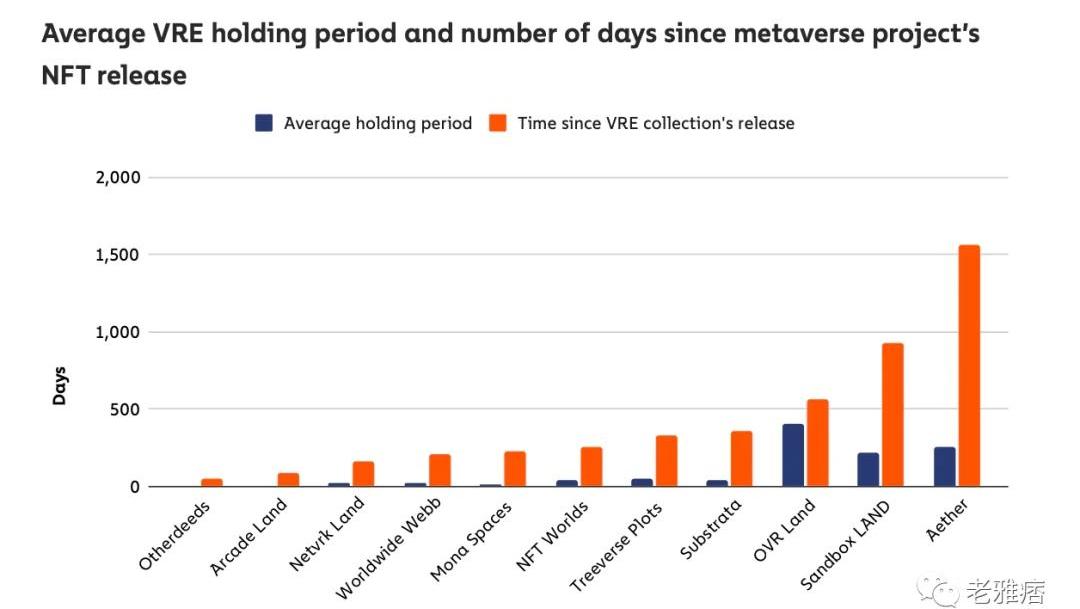

價值超過10萬美元的NFT相關交易數量目前正處于峰值。截至2022年4月末,每月有超過4000筆價值10萬美元以上的交易。對于企業來說,抓住這一交易量的一小部分,并在此基礎上收取哪怕是0.2%的費用都是非常有利可圖的。該報告還深入探討了元宇宙房地產的持有行為。“在我們研究的11個項目中,有10個項目中用戶持有VRENFT的時間不到NFT集合上線時間的25%。在11個項目中,有6個項目的用戶持有的時間不到15%。換句話說,上述大多數項目中的VRE購買更適合被描述為投機。”

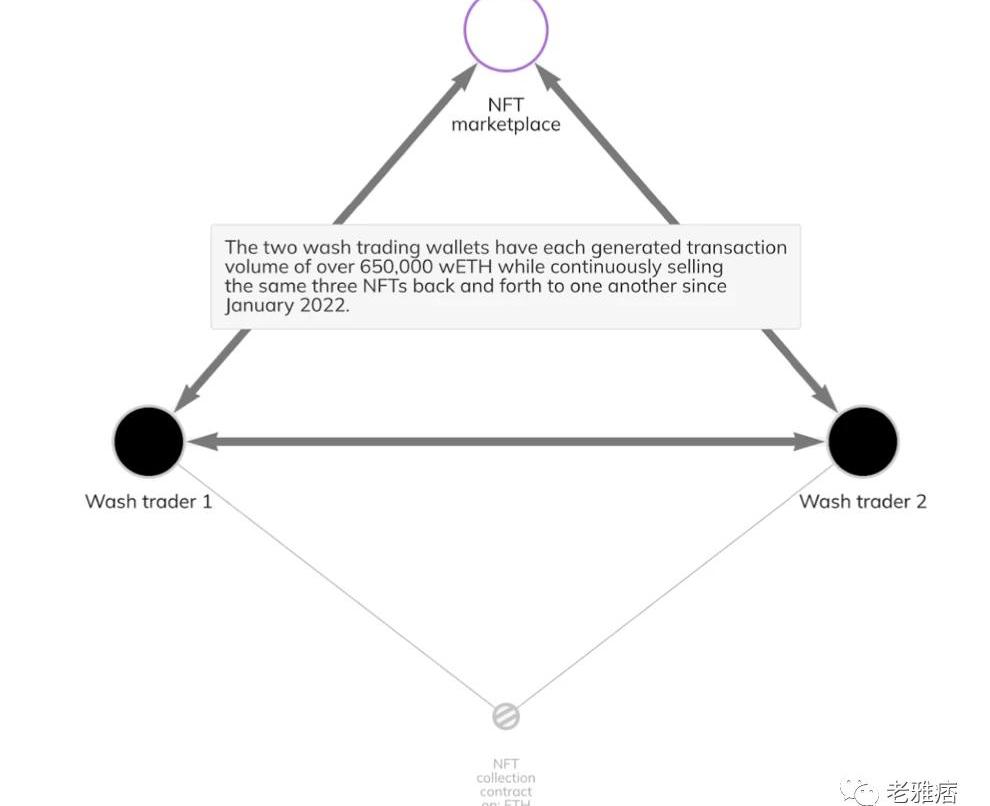

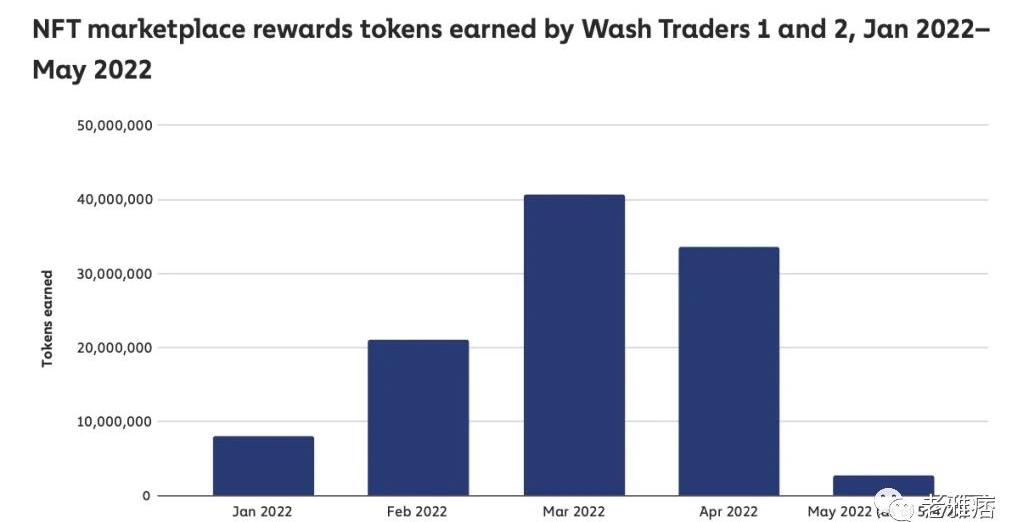

它顯示了元宇宙房地產類似于token工具的趨勢。人們目前購買它的目的是為了以更高的價格出售它。我很想在這里看到的一件事是,幾天內每個世界的房地產地塊達到歷史最高水平的平均時間,以及從那以后持續了多長時間。我推測目前房地產資產的ATH是在推出后的幾天內,而且它們不會隨著時間的推移而保值。我可以訪問一些metaverse數據集,所以我們稍后會深入研究。報告的其余部分涵蓋了有關UST脫鉤的信息。我暫時避免討論這個問題,但會對我見過的最活躍的washtrader進行總結。該報告提到了一個根據交易量獎勵token的“平臺”。我推測這是looksrare。他們在今年早些時候曾推出過一個token。Washtrading通常是指人們在自己之間進行交易,以制造交易量的錯覺。在加密貨幣的情況下,一個人可以啟動數千個錢包來申請空投。這些washtrader明目張膽得令人印象深刻。他們做了大約65萬個ETH的交易量,彼此之間賣出和買入3個相同的NFT。他們從未與任何其他賣家或買家有過互動。有關錢包設法花費了1.14億美元的汽油費,以獲得價值約1.855億美元的token。

我只是對該團隊沒有費心叫停這些獎勵感到困惑,因為在鏈上很容易看到這些垃圾交易。總結

去中心化交易所的交易量已超過1萬億美元。他們還有約55%的資產流向交易所。NFT是散戶加入的關鍵部分。與NFT互動的錢包平均使用期限為10天,而DeFi為300天。NFT也是增長最快的鏈上付費細分市場。在以太坊上從每年約5%增長到現在的25%去中心化交易所有著可怕的權力法則。排名前5位的DEX占據了約85%的交易量。借貸平臺的趨勢相同。Aave和DeFi共同控制通過借貸平臺轉移的約90%的資金。從借貸平臺獲取的所有資產中,有50%流向了交易所。與DeFi相關的DAO平均擁有約1億的AUM。。Chainalysis跟蹤的85%的DAO都將其資金存放在單一資產中。對于處理穩定幣的DAO來說,USDC比DAI更受歡迎。低于1萬美元的交易占NFT交易頻率的90%以上。上一季度NFT的活躍買家和賣家約為75萬。

StarkWare是一家ZK公司,專注于為以太坊規模化構建基于ZK的rollup解決方案。他們的第一款產品StarkEx于2020年推出,并于2021年11月發布了具有更多功能的StarkNet.

1900/1/1 0:00:00本文是Circle首席財務官JeremyFox-Geen闡述有關USDC可信度和透明度的第4篇文章。BlockBeats對其整理翻譯如下:「你的錢是安全的.

1900/1/1 0:00:00Web3社區在本質上是根植于深刻的樂觀主義,這項技術的日益普及,使我們有可能設想一個每個人都具備生存和發展這個世界的能力。從本質上講,Web3已經成為人們希望的聚焦點.

1900/1/1 0:00:002022年6月7日,美國兩位參議員聯手提出一項針對加密領域的提出負責任金融創新法案,法案涉及到加密貨幣和加密資產的運行,以及CFTC和SEC管轄權,穩定幣監管,銀行業務,數字資產的稅收處理等.

1900/1/1 0:00:00紅杉資本成立于1972年,到今年剛好50年,在全球風險投資領域,紅杉資本是無可爭議的帶頭大哥。自成立以來,紅杉資本成功投資了蘋果、思科、甲骨文、谷歌等巨頭公司,見證了一個又一個傳奇企業的閃耀時刻.

1900/1/1 0:00:00編者按:「隨著持續兩年的大牛市在近期以異常慘烈的方式落下帷幕,許多在本輪周期中被創造與熱捧的概念與項目也開始逐漸冷卻.

1900/1/1 0:00:00