BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD-1.32%

SOL/HKD-1.32% XRP/HKD-0.34%

XRP/HKD-0.34%聰明的投資者知道什么時候該堅持,什么時候該向前,而什么時候又該悄摸地從后門離開。要想從這個市場中獲得最大收益,你必須生存下來,才能發展壯大。而生存并不總是關于誰擁有最華麗的技術或最高的TVL。它往往與代幣學、治理、財務、領導力和社區等因素有關。今天,Bankless分析師BenGiove列出了在這個熊市中易出現問題的加密項目的危險信號。有一種alpha能讓你賺錢,還有一種能讓你虧錢。兩種兼有。

熊市是機會市場。隨著估值的壓縮和牛市泡沫的沖刷,具有強大基本面、專業團隊和足夠的跑道來抵御加密寒冬的項目,首先將生存下來,然后茁壯成長。這為投資者提供了一個巨大的機會。如果2018-2019年的熊市帶來了某種指示,那么即使在大屠殺發生時,也會有少數表現出色的公司提供超額回報。例如:在整個市場相對低迷的2019年,Chainlink和Synthetix分別反彈了486%和2924%。挑選贏家是困難的,但投資者不僅可以通過關注優質項目,還可以通過訓練自己來識別需要避免的項目,從而大幅提高勝算。讓我們來看看在研究一個項目時要記住的一些危險信號,這樣你熊市被套的資金就不會爆炸。危險信號1:供應過剩

Argo?Blockchain:在7月份挖出225個比特幣或比特幣等價物,6月份為167個:加密貨幣采礦公司Argo?Blockchain透露在7月份挖出225個比特幣或比特幣等價物,6月份為167個。[2021/8/3 1:31:54]

代幣經濟學關于供應和需求。雖然沒有任何代幣可以完全避免熊市帶來的無情拋壓,但代幣經濟學分配和供應時間表的細微差別可以讓投資者更好地了解結構性拋售的來源可能在哪。當看一個代幣的供應動態時,最關鍵的因素是它的供應有多大比例在流通。許多代幣--特別是DeFi--在推出時都是“低流通”的,或者只有其供應量的一小部分在流通。這往往會導致一個項目的市值相對于其完全攤薄的估值的重大差異,因為新的代幣往往在推出后不久就被提高到不合理的估值,因為散戶投資者會競相購買這一小部分代幣。雖然這因代幣而異,但那些只有小部分供應在流通的代幣--尤其是估值豐富的代幣--更有可能在熊市中出現結構性拋售。而那些在公開市場上流通的占供應比例較高的代幣,可能會更有效地抵御熊市。

Riot?Blockchain 6月共挖掘243枚比特幣:金色財經報道,納斯達克上市礦企Riot?Blockchain 6月共挖掘243枚比特幣,比2020年6月的48枚BTC產量增加了約406%。截至2021年6月,該公司共生產了1,167枚BTC,比2020年同期的508枚BTC相比增加了約130%。[2021/7/9 0:38:10]

這些“低流通”代幣的拋售壓力通常來自于兩個來源:首先是內部人解鎖,因為許多代幣有很大一部分供應分配給團隊成員和投資者。這些代幣的結構通常有一個解鎖期,即推出后到開始解鎖的時間長度,然后是釋放期,或內部分配解鎖的時間段。雖然不確定內部人員是否會在代幣開始釋放后立即出售他們的代幣,但這些代幣是來自實體的賣壓來源,盡管市場疲軟,但他們可能已經能夠以大大低于代幣當前價格的成本基礎獲得回報。另一個不確定因素是,私募輪的估值很少被披露,使得目前和未來的代幣持有人處于信息劣勢。盡管存在這種信息不對稱,精明的投資者可以使用DoveMetrics,UnlocksCalendar和Nansen等工具來收集對這些回合的更多見解,并查看內部人士是否正在出售他們的代幣。伴隨著解鎖,許多代幣也面臨著來自收益率farmer們的結構性拋壓。即使在這個熊市中,許多協議目前都有積極的流動性挖礦計劃,并使用原生代幣進行激勵。此外,許多協議最近已經轉向基于通脹的ve代幣模型。這些模型下,原生代幣釋放量會增加,以激勵各種池的流動性。無論分配機制如何,這些通脹項目都會對價格產生下行壓力,因為farmer們通過出售這些代幣來實現他們的回報。來自解鎖和通脹的拋售增加了代幣在整個熊市中繼續貶值的可能性。但正如我們很快就會看到的那樣,這種賣壓也會使一個協議失去資本,并降低其度過漫長寒冬的可能性。危險信號2:原生代幣過重的財庫

騰訊云區塊鏈TBaaS全面升級FISCO?BCOS底層引擎:據騰訊云區塊鏈官方公告,騰訊云區塊鏈服務平臺(TBaaS)V3.2.0?已于近日發布上線,新版本TBaaS平臺完成FISCO BCOS底層引擎的全面升級,新增多群組、私鑰管理等功能,并推出全新企業版,服務于企業級用戶。

FISCO BCOS 最新版本引擎特性,在2.0以上版本中重點特性包括:群組架構、分布式存儲、并行計算、全鏈路國產化支持等,實現系統吞吐能力的橫向擴展,大幅提升性能。[2021/3/18 18:57:16]

一個項目可能難以在熊市中生存的另一個跡象是缺乏一個多元化的財庫。根據DeepDAO,DAO財庫持有超過~81億美元的流動和歸屬資產。其中,只有10億美元是與美元掛鉤的穩定幣,如USDC、USDT、DAI、FEI和FRAX。另外3.918億美元是加密儲備資產,如ETH。這個數據表明了幾件事。首先,許多協議的資本化程度很低,缺乏必要的資金,無法在漫長的熊市中生存。這種缺乏多樣化的情況也證實了許多DAO的資金高度集中在一個協議的原生代幣中。這帶來了一個問題,因為它將一個協議的自我維持能力與它的代幣價值聯系在了一起,這在市場看跌和價格下跌時帶來了問題;而現在就是這樣。

C?bra:不要鼓勵人們購買少量比特幣,容易因失去一切而認為其很愚蠢:1月15日,Bitcoin.org域名所有者C?bra發推稱,請不要鼓勵人們購買少量比特幣!如果有人涉足并且只買了價值10-20美元的比特幣,尤其是在這輪牛市中,他們在試圖“控制自己的密鑰”的那一刻,很快就會因為費用而失去一切。他們會認為BTC很愚蠢。

網友評論稱,“這是一個錯誤的選擇。可以裝Square,少量購買。一旦你有了1000美元或更多,就將其轉移到冷存儲庫。我不會阻止他們積累。”C?bra回復稱,“一旦人們習慣了將代幣留在交易所,他們就傾向于繼續這樣做,不管數量多少。我主張一次性購買100美元,并立即撤回冷存儲庫。這是個好習慣。”[2021/1/16 16:20:05]

此外,它也表明,為了支付貢獻者和其他運營費用,DAO可能被迫以低價向日益缺乏流動性的市場出售自己的代幣。這不僅加劇了他們各自代幣的拋售壓力,并進一步消耗了財庫的價值,而且可能導致協議社區內的紛爭,因為出售代幣在代幣持有者中是非常不受歡迎的。這可以進一步打擊士氣,使所有利益相關者的生活更加困難。缺乏一個多元化的財庫可能會迫使協議轉向其他形式的融資。例如,為了獲得足夠的資金來生存,DAO可能被迫轉向場外交易,在場外交易中,它將以折扣價向風險投資公司或貿易公司出售鎖定的代幣。這些交易幾乎不可能對協議有利,因為它幾乎沒有代表代幣持有人談判有利條款的杠桿。雖然DAO可能很快就會有更多的融資工具,例如通過PorterFinance和DebtDAO等協議進行債券和債務發行的能力,但這種基礎設施仍處于起步階段,且伴隨著新的風險和義務,許多協議可能沒有能力處理。盡管致力于開發協議的中心化公司,如UniswapLabs,可能有必要的資金,但投資者和代幣持有人無法確定,因為他們的財務狀況幾乎從未向公眾披露。查看這些財庫的組成是明智的,可以幫助避免那些過度將財庫分配給其原生代幣的項目。危險信號3:不良的治理實踐

??bank和Commerzbank完成第二筆基于區塊鏈的國際貿易融資試點交易:土耳其銀行??bank和德國商業銀行Commerzbank及其公司客戶共同進行基于分布式賬本技術(DLT)的第二筆國際貿易融資試點交易。

據悉,??bank、?i?ecam、Kuraray Europe和Commerzbank在五月底完成第一筆基于區塊鏈的貿易融資交易。第二筆交易于2020年11月2日在??bank、Sanko Holding Super Film、Brückner Group和Commerzbank之間進行。此次交易支持從德國到土耳其的機器零件貿易。它與第一筆交易在商品類型、部門、交易方、金額和交易細節方面有所不同。這兩項交易都已使用Marco Polo的付款承諾解決方案成功完成。(The Paypers)[2020/11/11 12:20:44]

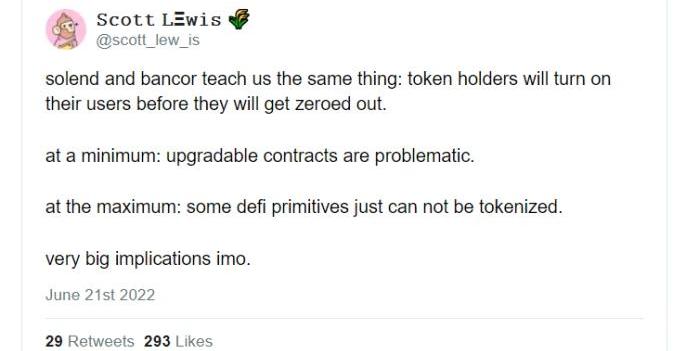

不幸的是,在這個游戲的初級階段,DAO的治理在很大程度上是一盤散沙。也就是說,投資者應該對一些特別糟糕的治理實踐保持警惕。在熊市期間,緊張局勢加劇,賭注很大,而且信任不足。治理可以成就或破壞一個項目。通過治理做出的決定--以及執行這些決定的方式--可以對協議的長期健康和合理性產生巨大影響。由于DAO仍處于起步階段,該行業尚未在最佳治理實踐和組織結構方面達成共識。這一點,再加上代幣持有人投票的擴增--這種做法很容易導致治理失控以及優先考慮將短期價值最大化--從而導致許多DAO落在了去中心化光譜的任何一個極端,即太中心化或太去中心化。一方面,一些DAO發現自己處于過于去中心化的位置。雖然高度集中的權力會造成問題,但完全沒有等級制度也會給DAO帶來自身的問題。過度去中心化的DAO效率很低,他們無法做出快速和及時的決定。此外,這些組織可能會發現自己受到內訌和權力斗爭的困擾,使他們無法執行路線圖。另一方面,許多DAO是DINO,也就是名義上的去中心化。雖然聲稱自己是DAO,但這些組織有多種因素導致其高度中心化。例如,許多DINODAO的代幣供應高度集中于內部人員,投資者和團隊成員擁有超額的分配。通常情況下,這些團隊成員是唯一能夠實施提案的實體,使這些“DAO”的內部人員能夠完全忽視或完全繞過他們所說的治理過程,上演“治理戲劇”,以追求自己的目的。僅在過去一周,我們就看到了幾個類似的例子。例如,Bancor,一個去中心化交易所,決定單方面暫停無常損失保護,這是其在DEX上提供流動性的價值主張的一個關鍵組成部分。

另一個治理失敗的例子是Solend,這個貨幣市場啟動了其鏈上投票系統,然后立即提議沒收一位鯨魚的資金,該鯨魚面臨著大量頭寸被清算的危險。雖然該鯨魚的頭寸對平臺的穩定性構成了潛在的威脅,而且該團隊后來收回了追求這一行動的路線,但Solend和Bancor可能已經大大損害了用戶和社區之間的信任。投資者應該明智地避免那些已經顯示出忽視治理傾向的協議,以及那些注意到要為確定和遵循最佳實踐做出明確和一致努力的協議。結論

為了找到下一個熊市的贏家,投資者不僅要知道尋找什么,還要能夠識別需要避免的項目危險信號。這些信號包括:代幣供應過剩,DAO財庫原生代幣比例過重,以及治理實踐不良的協議。熊市是機會市場。你會抓住這個機會嗎?

我們先來看一下USDT的資產儲備成分,其實所有的Stablecoin發行商資產儲備都和貨幣市場基金成分類似,都是以現金、高質量的短期債券與票據為主.

1900/1/1 0:00:00經Odaily星球日報不完全統計,6月20日-6月26日當周公布的海內外區塊鏈融資事件共24起,較前一周有一定減少;已披露融資總額約為6.3億美元,較前一周有大幅增加.

1900/1/1 0:00:007月20日,以太坊側鏈Polygon將其zkEVM代碼開源,并表示即將上線公共測試網。同日,以太坊Layer2擴容解決方案zkSync公布項目路線圖,宣布zkSync2.0作為第一個采用zkEV.

1900/1/1 0:00:00已經磕磕絆絆談判好幾個月的馬斯克收購推特一事,懸了!美東時間7月8日周五,馬斯克團隊以推特嚴重違反了協議中的多項條款為由終止了并購推特的協議.

1900/1/1 0:00:00很多人都表示中國香港之于科技產業的二十余年,是不斷錯過的二十余年。之所以說是「錯過」,是因為香港并非沒有創新能力.

1900/1/1 0:00:00本文來自微信公眾號老雅痞。在這篇文章中,我們將深入探討:以太坊的PoS共識模型的詳細描述以太坊PoS如何從惡意攻擊中恢復駁斥常見的反PoS論點討論流動質押或運行你自己的節點的實用性 信標鏈的當前.

1900/1/1 0:00:00