BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+3.57%

LTC/HKD+3.57% ADA/HKD-0.2%

ADA/HKD-0.2% SOL/HKD+3.82%

SOL/HKD+3.82% XRP/HKD-0.27%

XRP/HKD-0.27%大多數DeFi項目通過提供大量的代幣作為獎勵來激勵流動性。人們都很喜歡這樣做,且往往頭礦的收益很高。項目經常會通過這種方式來引導TVL的增長。但這樣做的問題是:1)如果他們不斷超發代幣,但沒有足夠的價值產生,系統就會失敗;2)這些用戶并不忠誠。一旦激勵降低,他們就會輪換到下一個新出的DEX;如果將高代幣排放量與協議低收入結合起來,那么代幣價格可能會下跌。人們期待的是一個有價值的代幣,而不是一坨垃圾,DeFi用戶正在意識到這一點。如果協議可以產生自由的現金流,我們想要其中的一部分。那么,什么才是真實收益協議?1)產品/市場契合:無論市場條件或代幣激勵如何,人們都在使用該協議。2)該協議通過其產品產生鏈上收入。3)收入>運營費用+代幣排放:只要協議的收入較高,有一些代幣排放是可以承受的。4)他們是否用穩健的貨幣支付:最受歡迎的選擇是ETH和穩定幣。以下是符合條件的7個協議:1.BTRFLY(RedactedCartel)

恒指期貨夜盤現漲0.69%,報23909點,較恒指最新收盤點位高水160點:恒指期貨夜盤現漲0.69%,報23909點,較恒指最新收盤點位高水160點。(金十)[2020/4/6]

BTRFLY已推出V2。他們正在以債券為中心,采用稀釋性的模式向真實收益的模式轉變。用戶可以通過rlBTRFLY鎖定BTRFLY以賺取以ETH分配的收入。收益來自他們的資金和產品生態系統。2.Polygon上的GainsNetwork

一個去中心化的杠桿交易平臺。它為加密貨幣、股票和外匯提供高達150倍的杠桿。目前,他們提供DAIVault和GNS-DaiLP,以及單幣GNS質押即將推出。3.Umami(Arbitrrum)

動態 | 漢語盤點2019年度候選字詞出爐 區塊鏈入圍:12月9日,“漢語盤點2019”年度各組前五位的候選字詞正式出爐,五大候選國際詞分別為:巴黎圣母院、區塊鏈、貿易摩擦、黑洞照片、脫歐。區塊鏈的推薦理由為:被重新加持的區塊鏈,真正開始了人類對技術創造未來的認識。[2019/12/10]

1)將你的UMAMI存入mUMAMI,從Umami的協議/國庫收入中賺取穩定的WETH被動收入,大約5%的年利率。我們也可以通過mUmami的復利賺取更多收益。2)GLP/TCRUSDC池:APR約為20%。我知道,20%的穩定幣會觸發你的PTSD......1.鑄造GLP向GMX收取費用。2.它通過TracerDao的不可清算對沖對沖市場波動。不幸的是,由于需求,該池目前已滿。4.Kujira

動態 | 老貓盤點2018年個人經歷:披露“李笑來欠3萬個比特幣”事件進展:12月31日訊,硬幣資本(INBlockchain)管理合伙人老貓發文回顧2018年個人經歷。文章中,老貓透露2018年由經濟下行個人資產也縮水一大半,但相對而言可能還說得過去,因為堅持3個投資方法:第一是不加杠桿,第二是主要持有主流品種,第三是配置。 文章中,老貓還就此前外界盛傳的“李笑來欠了3萬個比特幣”事件進行回應,同時披露最近進展。老貓表示,該事件最初源于2013年面向熟人圈開展的代理投資,當時所有合同以人民幣計價投資,每份10萬人民幣,但有的人當時給的是比特幣,“這個事情被一些黑子刻意的改頭換面,最后就變成笑來欠了30000個幣”。老貓透露,此事在2018年8月26日畫上了句號。[2018/12/31]

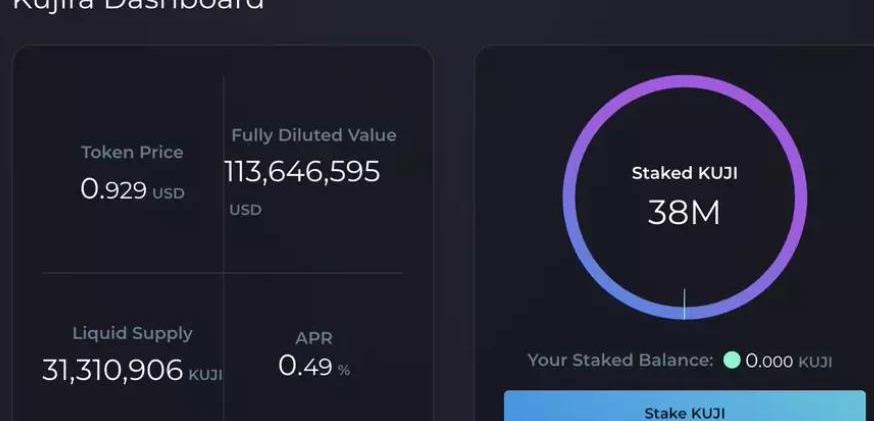

Kujira有幾種產品:?Orca-通過清算以折扣價購買資產;?Fin-去中心化的訂單薄式交易;?Blue-生態系統的核心;?$USK-去中心化穩定幣;質押KUJI,賺取Kujira的部分收入,現在它的年利率是0.49%。產生的掉期費用是KUJI質押者的真實收入,隨著采用率的增加和更多的dApp在Kujira上推出,APR應該會增加。

2017年盤點 納斯達克五個漲幅超過200%的比特幣相關股票:1、Overstock.com(納斯達克股票代碼OSTK),漲幅214%;2、迅雷(納斯達克股票代碼XNET),漲幅310%;3、Bitcoin Investment Turst(納斯達克股票代碼GBTC),漲幅1167%;4、First Bitcoin Capital Corp(納斯達克股票代碼BITCF),漲幅1624%;5、Bitcoin Services Co.(納斯達克股票代碼BTSC),漲幅19275%。[2017/12/19]

5.TraderJoe(Avalanche)

Avalanche上排名第一的DEX。將JOE質押到sJOE并獲得穩定幣獎勵-'USDC'。TraderJoe對每次交換收取0.05%的費用。這會被轉換為穩定幣,然后每24小時分發到sJOE池中。6.Synthetix(Ethereum/Optimism)

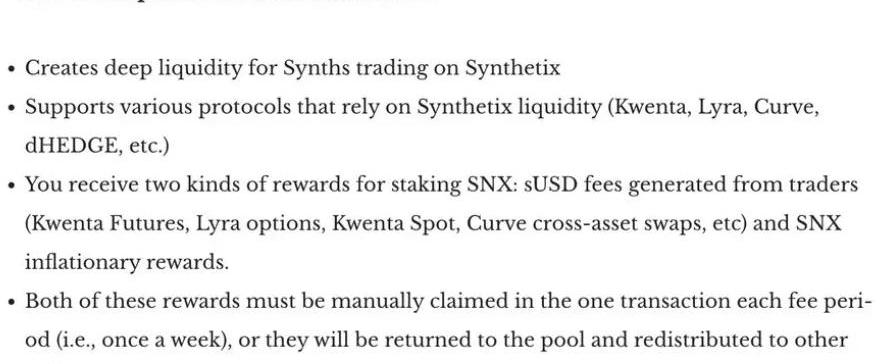

DeFi中最令人印象深刻的dApp之一,一個真正的創新者。您可以通過Kentra創建合成資產,并在鏈上交易現實世界的資產,包括加密貨幣、外匯、貴金屬等。質押SNX,你會得到:1.來自交易者的sUSD,sUSD是他們的原生穩定幣。2.SNX的通脹獎勵。

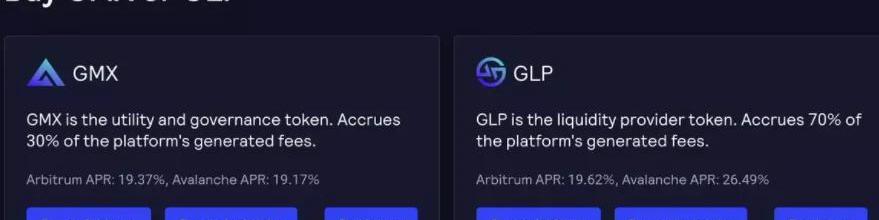

7.GMX(Arbitrum/Avax)

一個去中心化的合約交易所,杠桿率高達30倍:1)他們在交換和杠桿交易中抽取30%的費用。2)兌換成ETH/AVAX,并分發給質押的GMX代幣。

GMX一直是熊市期間的熱門話題,這是有充分原因的。它是Arbitrum上排名第一的dApp,并且使用率還在不斷上升。研究項目的工具

?TokenTerminal/CryptoFees-尋找收入來源?DuneAnalytics-有一些很棒的儀表板可用于GMX和Gains等協議?Messari-代幣供應信息?ProtocolData-從協議中查找內部儀表板。

在判斷項目中,要問自己的問題:

?收益從何而來??該協議產生了多少收入??原生代幣供應和排放量是多少??他們用什么代幣支付收益??網絡的吸引力是什么?風險

1)由于其收入分享模式,一些協議可能被貼上監管標簽,司法機關可能會開始嘗試對其進行監管。2)其中相當一部分是基于金融工程的,如合約和期權。原地址

寫在前面 我們從不同的x模式下,挑選了較具代表性的10個項目從項目背景、進度、機制及賽道定位四個維度進行了對比.

1900/1/1 0:00:00我看很多朋友經常混淆各種「分叉」,以及ETHPoW為什么從分叉角度是不太正統的。今天想科普個小概念。區塊鏈,顧名思義,就是很多個區塊串成的鏈條。新的區塊,永不停歇地接到老的區塊之后.

1900/1/1 0:00:00NFT市場正處于最寒冷的時刻。DuneAnalytics數據顯示,頭部交易平臺OpenSea的每日交易量已降至800萬美元左右,不足巔峰期數據的2%.

1900/1/1 0:00:00原Solana開發者IanMacalinao以11個獨立開發人員的身份在Solana上創建了大量相互堆疊的協議,抬高Solana上TVL的做法引發廣泛關注.

1900/1/1 0:00:00除了投票,我持有的UNI還有什么用?作為DeFi的龍頭項目,UNI與其他DeFi治理代幣相比,一直因缺乏應用機制和價值捕獲而飽受詬病.

1900/1/1 0:00:00BAYC為代表的藍籌NFT正遭遇連鎖清算反應。近期NFT市場各類標的持續陰跌,8月19日NFT抵押借貸平臺BendDAO首次清算拍賣BAYC.

1900/1/1 0:00:00