BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-0.77%

ETH/HKD-0.77% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.68%

ADA/HKD-0.68% SOL/HKD-0.89%

SOL/HKD-0.89% XRP/HKD-0.66%

XRP/HKD-0.66%本文來自老雅痞。

2x2=5

Uniswap是以太坊和整個區塊鏈行業中最大的去中心化金融(DeFi)項目。成千上萬的流動性提供者每天都在使用這些數據來制定自己的投資策略。那么,這些數字怎么會不準確呢?讓我們一步一步來,從問題開始。問題所在

首先,什么是TVL,它是如何使用的?簡而言之,TVL被定義為當前用戶委托給區塊鏈或協議的所有加密資產的美元價值。這些資產可能是去中心化交易所、跨鏈橋協議或貸款協議的總流動性,或PoS區塊鏈的總抵押資產。加密貨幣市場投資者和其他參與者會在多種情況下使用TVL:評估協議的健康狀況。這就是為什么流行協議會在主頁上吹噓他們的TVL。更大的TVL=更多的用戶信任=更低的風險=穩定的利潤。比較協議。如果我是一個加密交易者,我更愿意使用去中心化交易所或跨鏈橋等具有更高TVL的DeFi工具。衡量協議的增長。投資者如果看到一個協議或項目的TVL快速增長,會認為這是看漲該協議代幣價格的信號。這么看來,知道準確的TVL數字很重要,對吧?但是,如果我說關于Uniswapv3TVL的最新數據是有誤導性的呢?不過,最讓我驚訝的是,官方的UniswapChartApp也有問題!我是這樣發現的:我當時正在做一個流動性分析項目,將Uniswapv3上的官方數據與我使用區塊鏈原始數據進行的計算進行比較。這個步驟對于遵守最高的數據質量標準至關重要。為了開始驗證,我選擇了一個流行的流動性池USDC-WETH(費用水平0.3%)。

Uniswap在SEC稱HEX為未注冊證券后已將其從界面刪除:金色財經報道,在HEX被美國證券交易委員會(SEC)稱為未注冊證券后,去中心化交易協議Uniswap已將HEX從其界面上刪除。

雖然 Uniswap 將代幣從其界面上刪除,但這并不意味著它們不能通過去中心化協議進行交易,因為退市只發生在前端層面。替代托管網站上的所有錢包(例如 Uniswap 的這個網站)仍然可以交易退市代幣,或者直接與協議的智能合約進行交互。[2023/8/2 16:14:15]

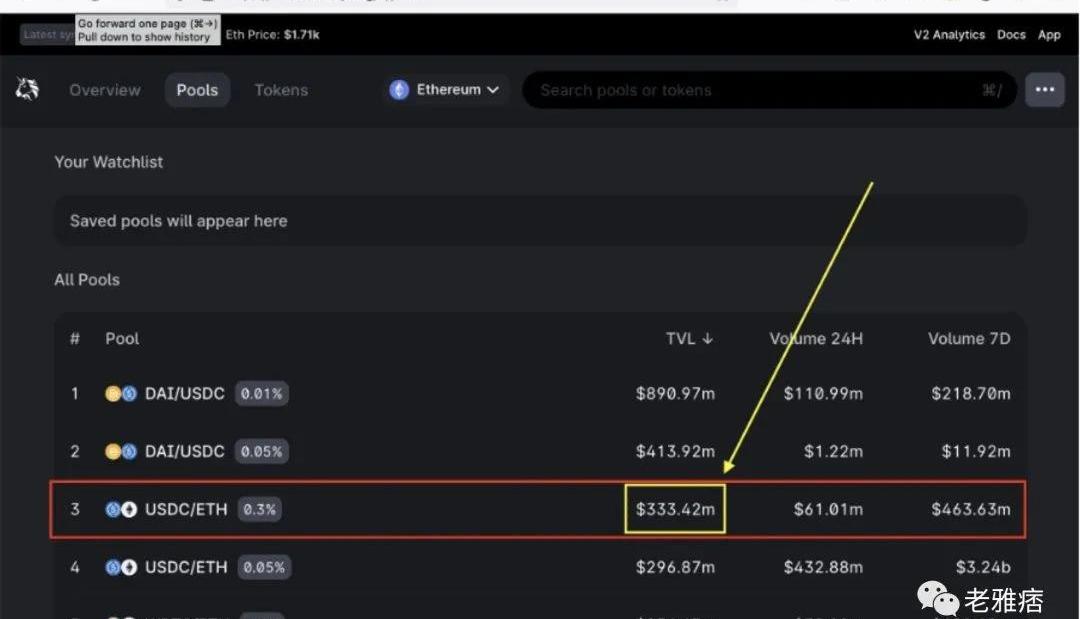

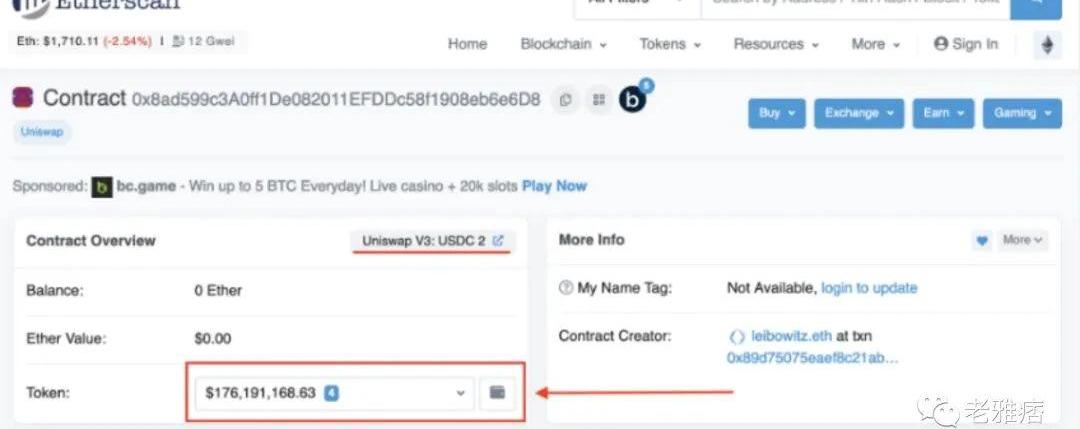

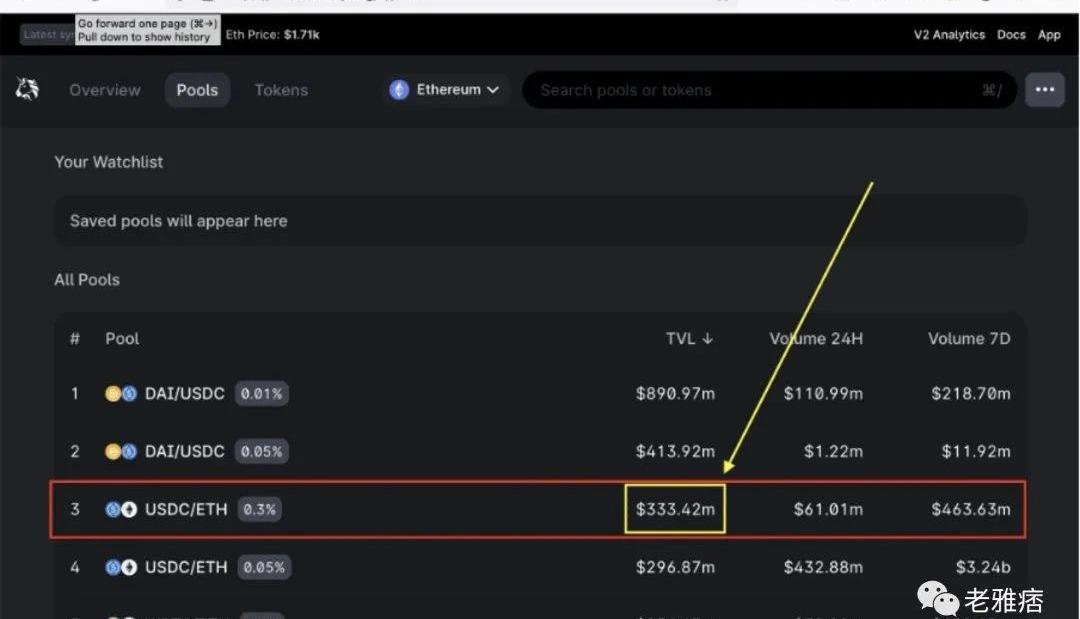

看看Uniswapv3上的3號池——它有3.33億美元的TVL和6100萬美元的日交易量。我馬上遇到了一個問題:我計算的TVL價值是1.76億美元,而不是Uniswap網站上報告的3.33億美元。好吧,bug發生了。但在開始調試之前,我決定在最流行的以太坊區塊鏈瀏覽器Etherscan上驗證TVL。嚴格來講,每個Uniswapv3池都是一個智能合約。因此,區塊鏈瀏覽器可以顯示池里擁有的代幣余額,也就是TVL。

我預計資金池的代幣余額會比Uniswap報告的TVL稍高一些。這是因為該資金池不僅持有流動性,還持有已累積但尚未被領取的費用。但結果余額幾乎是Uniswap報告的一半,而且令人驚訝的是,它與我的計算數字相同。逐一比較資產的流動性也顯示出了巨大的差異。這時,我意識到這個錯誤與我的數學能力無關。

但這怎么可能呢?經過研究,我發現Uniswap依賴于去中心化的區塊鏈索引服務TheGraph。通過這項服務,任何開發者都可以為特定的區塊鏈數據用例添加個人分析代碼(稱為subgraph),并通過API提供分析。UniswapLabs為Uniswap協議分析創建了自己的subgraph,并通過TheGraph托管服務將其提供。好在它的代碼是公開的。不過,糟糕的是它的TVL計算錯誤。對代碼的簡要分析表明,它考慮了所有的swap和流動性事件,但沒有考慮費用。Uniswap池對每一次swap有0.01%到1%的費用。這筆費用從交易資產中扣除,累加給流動性提供者。反過來,流動性提供者可以隨時收取應計費用。然而,當前的Uniswapv3subgraph顯示的數字就好像從來沒有累積和收取過費用一樣。因此,Uniswapv3的TVL數據在每次swap時都與現實不符。你可能會想:“在寫這篇文章之前,你在GitHub上提交了issueticket嗎?”是的,這是我發現錯誤后的第一意圖。你知道嗎?該問題已經被記錄了,是由核心開發人員在2021年11月創建的!那么,為什么這個問題沒有得到解決呢?我不知道。也許這個錯誤在發現時是可以忽略不計的。然而,這是一個隨著每次swap而增加的累積錯誤。因此,隨著池中費用和交易量的增長,由該錯誤產生的TVL差異將導致與現實的差異越來越大。我們可以看到,在像USDC-ETH這樣收費高達0.3%的大型資金池中,情況已經失控!目前這個數字幾乎是真實數字的兩倍。讓我們驗證一下總TVL

DEX聚合平臺ParaSwap已支持UniswapV3:5月13日消息,DEX聚合平臺ParaSwap發推稱,已支持UniswapV3。

注:ParaSwap是一種中間件,可簡化用戶與各種DeFi服務的交互。它將主要的去中心化交易所的流動性聚集在一個方便的界面上,抽象出大部分交換的復雜性,從而使最終用戶可以方便地使用它們。[2021/5/13 21:59:43]

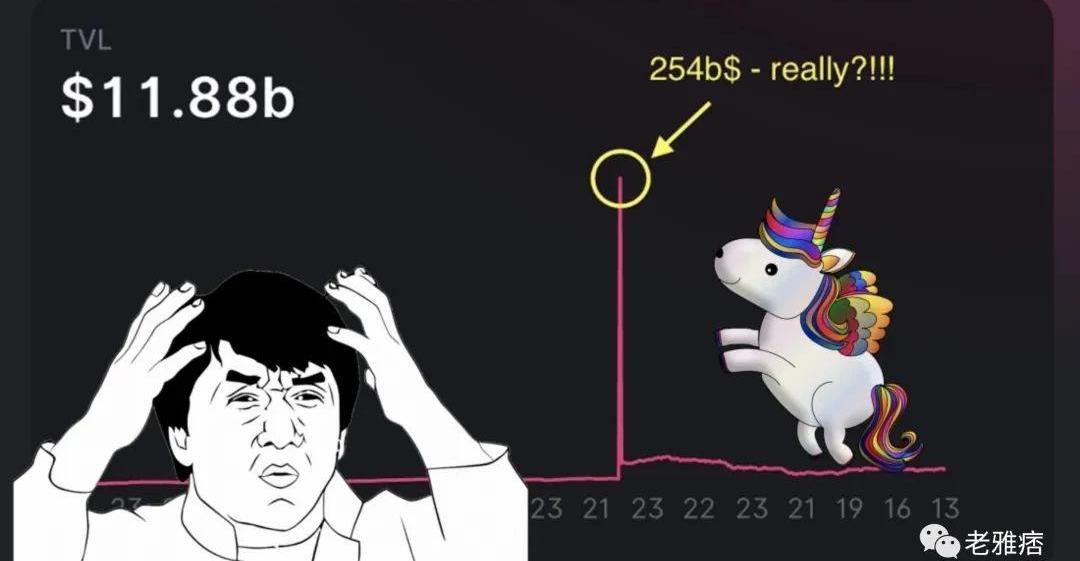

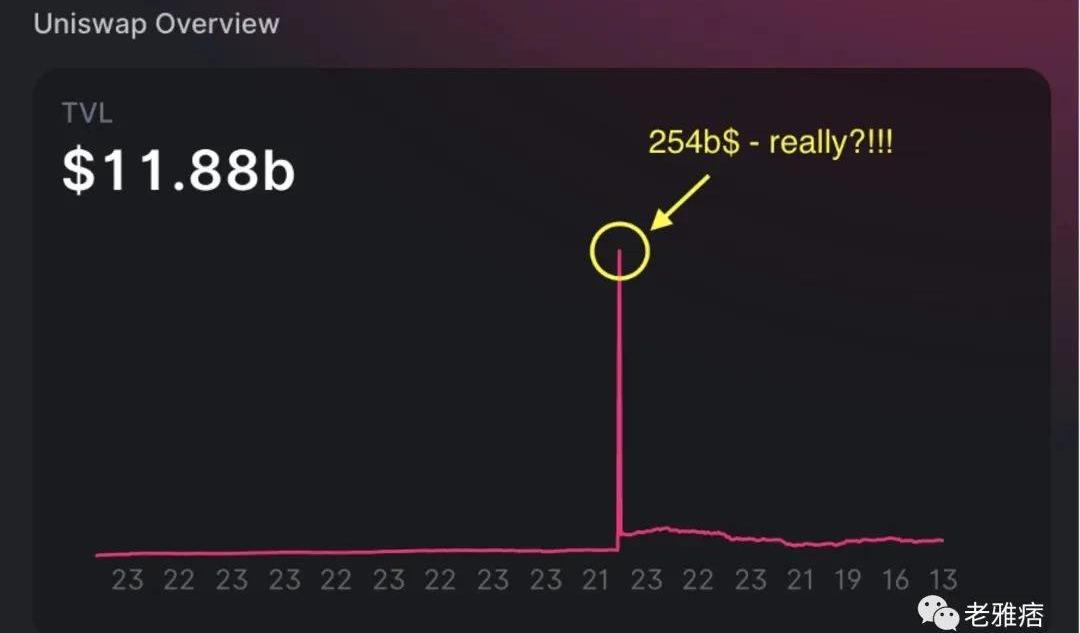

好了,我們現在知道了各個資金池中的TVL數字是扭曲的。下面我們將探討這會如何影響投資決策。但是在我們開始之前,讓我們看看這些錯誤是如何影響Uniswapv3協議的總TVL的。在撰寫本文時,TVL被報告為近120億美元。即使你不是一個數據科學家也能看出這里有問題。

我們可以從上面看到,TVL在2022年3月6日從5億美元緩慢但穩定地增長到45億美元。然后瘋狂的事情發生了,TVL在2022年3月7日被報告為2540億美元。這是整個以太坊網絡有史以來最高TVL的2.5倍——在一天之內!很明顯,數據有誤。在接下來的幾周里,TVL被報告為100-200億美元。此時,我失去了對Uniswap分析數據的所有信任。但我們怎么知道真正的TVL呢?我有兩個選項。選項1:分叉并修復Uniswapv3subgraph。這個選項的缺點是,subgraph重新索引需要花費幾天的時間。而且我并不喜歡TheGraph使用的GraphQL語言。幸運的是,我還有選項2:針對所有Uniswapv3和以太坊數據的高性能分析數據庫Datamint,可以隨時進行復雜的在線查詢。經過一些實驗后,我創建了以下算法來精確計算TVL。使用這兩個步驟計算所有現有Uniswapv3池的TVL。添加所有ERC-20代幣轉賬池合約(包括所有無人認領的費用),并匹配Etherscan上的代幣余額添加所有流動性活動,然后添加所有的swap活動,以說明費用比較兩種方法,確保沒有無法解釋的差異刪除swap次數少于50或0.00000000000001代幣數量的廢棄池和空池(檢測到7863個池(包括2,083對穩定幣),我的算法將112個資金池作為空池/廢棄池移除)為每個代幣找到穩定幣的路徑,將資金池TVL轉換為美元價值移除美元價值有問題的低流動性池,因為一些池在完全移除流動性后會顯示不充分的價值(查看下圖作為參考)

UNI突破23美元關口 日內漲幅為13%:火幣全球站數據顯示,UNI短線上漲,突破23美元關口,現報23.0014美元,日內漲幅達到13%,行情波動較大,請做好風險控制。[2021/2/20 17:33:41]

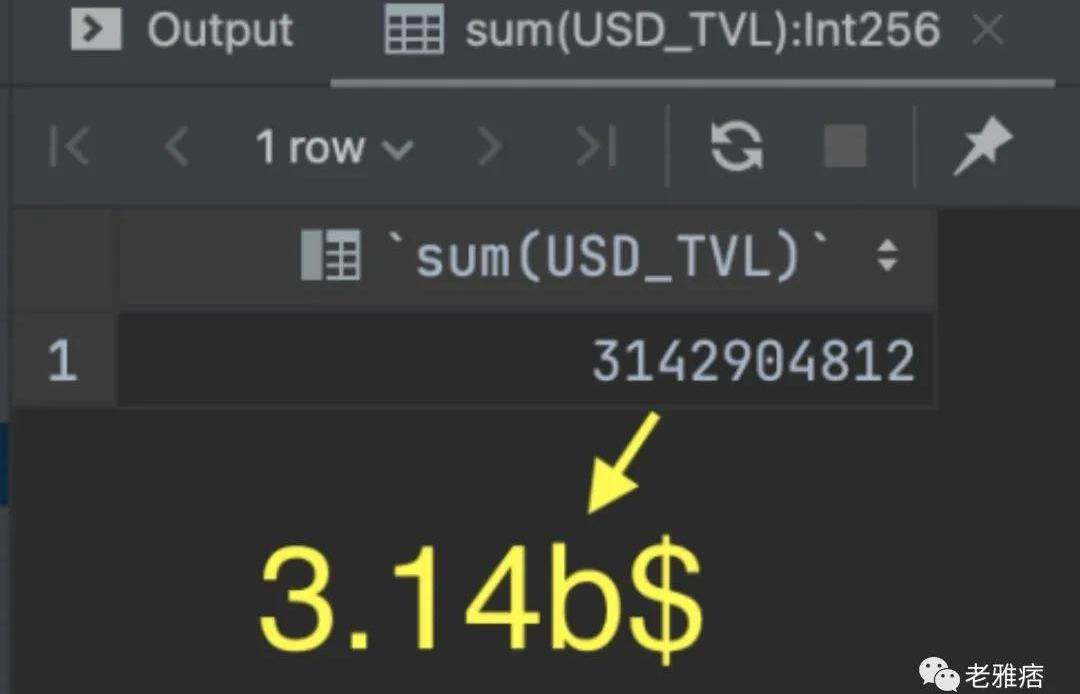

8.將所有剩余貨幣對的TVL轉換為美元價值并相加經過多次交叉檢查,我得出了一個TVL結果:

它幾乎比報告的118億美元少了4倍。免責聲明:我的計算可能包含錯誤。在面向企業客戶的數據項目中,我們使用文檔化方法、自動測試和許多其他工具來實現最高的數據質量。這些工具對于像這樣的個人研究項目來說是多余的。本研究強調了現有數據中明顯的問題,而不是提供最終的解決方案。好的,我們會修正TVL的計算。這會有幫助嗎?問題不在于不正確的數字,而在于我們根據這些數字做出的決定。例如,大多數為流動性提供者提供的利潤計算器都使用這些數字進行預測。然而,修正TVL的計算并不難。UniswapLabs要么在他們的subgraph代碼中修復它,要么計算器開發人員開始使用其他數據源。核心問題是我們是否能相信計算器的預測是正確的。我做了一些計算,簡短的答案是——根本不可能。我知道這是一個大膽的主張。許多流動性提供者使用現有的計算器,并影響成本高達數千萬美元的決策。但是讓我們來看看計算步驟,這樣你就可以做出自己的判斷了。首先,讓我們回顧一下Uniswapv3協議的一些核心概念。其主要創新之一是集中流動性。本質上,使用Uniswapv3,你可以選擇希望資金用作流動性提供者的價格范圍。這是一個了不起的概念,可以為協議用戶帶來巨大的價值。流動性提供者限制了他們對無常損失的敞口,交易者可以在波動性較低時享受較小的價格滑點。但所有這些潛在的好處都是有代價的,那就是復雜性。

Anyswap官方提醒:Uniswap上已出現虛假ANY代幣:7月13日消息,去中心化跨鏈交換協議Anyswap在官方推特發布聲明,稱其官方代幣ANY遭到假冒,虛假ANY代幣被添加到去中心化交易平臺Uniswap中,真實的官方ANY代幣地址會在FusionNetwork中公布,網站訪問開放時間為7月20日凌晨4點,投資者可登錄官方網站進行查詢。

某個開發者只要在GitHub上提交請求,就可以讓其支持的任何代幣上線Uniswap。由于這種公開的上幣政策,去中心化交易平臺和流動性池中的欺詐性代幣成為了一個日益嚴重的問題。包括Tornado.Cash、BalancerLabs在內多個最近較為火熱的Defi項目代幣都遭到了假冒,Uniswap如何解決假幣問題迫在眉睫。[2020/7/13]

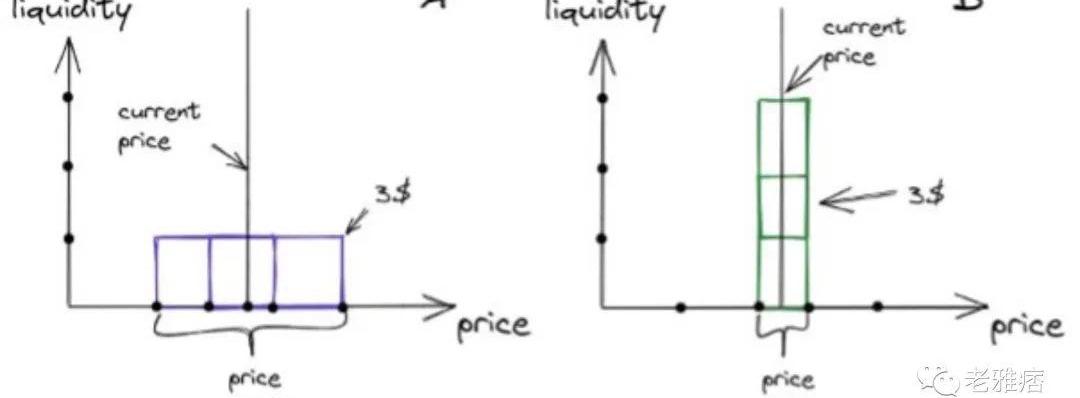

因此,我們想了解一下Uniswapv3流動性提供者的收益是如何計算的。在Uniswapv3中,流動性提供者選擇要提供流動性的價格范圍。一旦價格在這個區間內,他就會得到swap費用的分成。乍一看,流動性提供者希望其流動性頭寸的價格區間越寬越好。然而,流動性是按比例分布在這個范圍內的。因此,交易范圍越廣,每筆交易的swap費用就越低。

在這個例子中,選項A顯示流動性提供者選擇了一個更寬的價格范圍,選項2顯示了相同金額的更窄的價格范圍。如果在這兩種情況下,價格都在選定的價格范圍內,流動性提供者在選項b中得到的費用要多3倍。然而,如果價格波動較大,流動性提供者最終可能在選項a中獲得更高的利潤。因此,選擇合適的價格范圍實際上取決于在風險和獲得較低回報之間找到最佳平衡。還有一個參數影響著流動性提供者的利潤,而且經常被忽視。我不知道有哪個LP利潤計算器會考慮這個參數,但這個參數可以改變一切。你現在一定在想這是什么。那就是LP的分布。看看下面的例子:

bZx新預言機規劃公布,最終將集成Chainlink、Band和Uniswap v2:曾受閃電貸攻擊的去中心化貸款協議 bZx再次發文總結了發生在 2 月 17 日的攻擊事件,并公開了對于調整集成的價格預言機的三步路線。第一階段,bZx將采用Chainlink預言機作為bZx的參考價格,bZx認為目前Chainlink是目前市場中最佳的去中心化預言機解決方案;第二階段,bZx將采用Chainlink和Band兩個數據源,bZx認為Band的預言機地理位置更適合亞洲市場,這也能分散他們的預言機風險;第三階段,bZx將采用Chainlink、Band和Uniswap v2作為預言機,將這三者的平均價格作為 bZx的參考價格,下一代的Uniswap的價格源將會提供以時間作為權重的價格數據,這也就意味著攻擊和操縱會需要更多的成本和時間。(bzx.network)[2020/3/10]

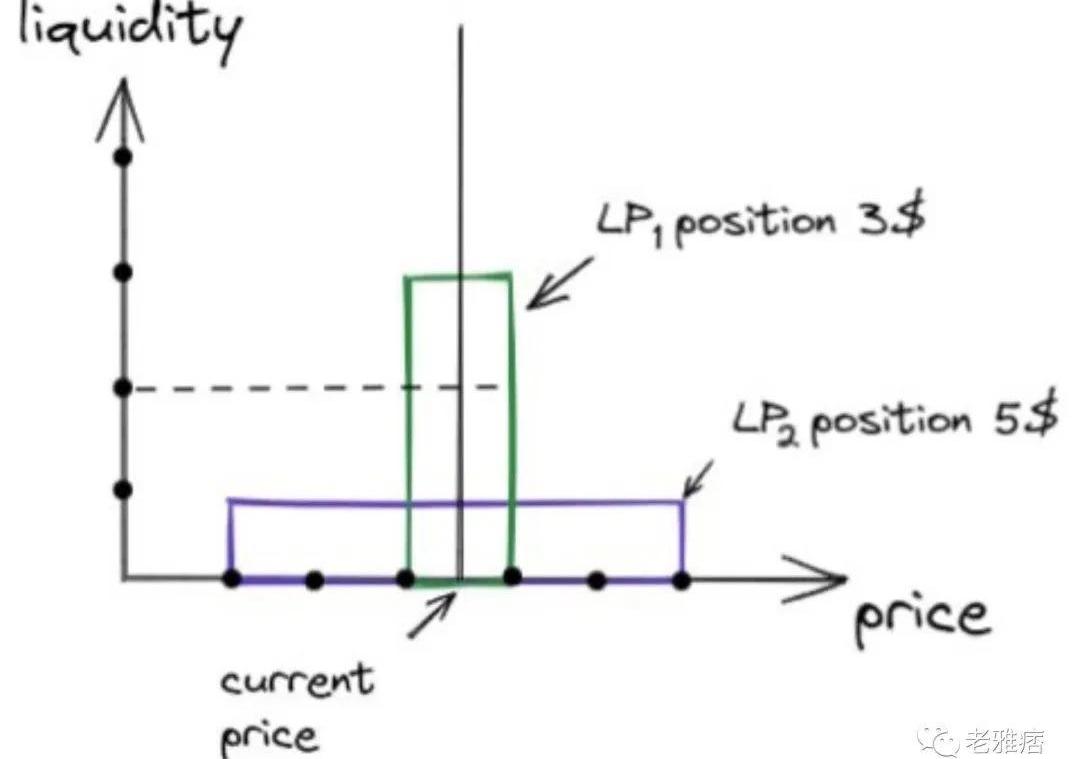

在這個例子中,兩個流動性提供者(LP1和LP2)持有頭寸。LP1的倉位較窄,為3美元。LP2倉位較寬,為5美元。在這種情況下,如果價格不超出LP1的頭寸范圍,他將獲得比LP2多3倍的費用。這是因為LP2在這個范圍內只有1美元。這1美元會與LP1的3美元競爭。如果你觀察任何Uniswapv3池的流動性分布,你會發現它并不均勻。

門檻越高,競爭越激烈。流動性提供者需要在選擇有競爭力的區間和價格下跌概率較低的區間之間找到平衡。這就是為什么這種分布在LP的利潤預測和戰略制定中扮演著重要的角色。唯一的問題是,我不確定這個分布是否計算正確。流動性狙擊手

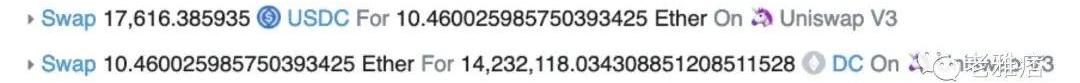

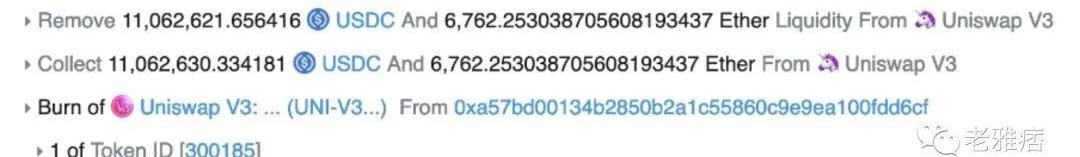

作為流動性提供者,你需要猜測價格、競爭狀態和交易量。如果LP有一個愿望的話,那就是知道交易的未來,以便提前調整流動性頭寸。但如果我告訴你這是可能的呢?在研究過程中,一些不同尋常的流動性提供者引起了我的注意。他們每天多次增減大量流動性頭寸(超過1000萬美元)。更令人驚訝的是,他們總是在同一個區塊增加和減少流動性。讓我們看一個例子:

有三筆交易都在15413416區塊中,頭寸3-5,以自下而上的順序執行。采用Execute方法的第一筆交易是一份名為“MEVBot”的合約,向USDC-WETH池中增加了2200萬美元的流動性。

第二筆交易通過WETH從USDCswap到DogeChain。這是一份價值約為16500美元的普通swap。

第三筆交易又一次是“MEVBot”,從USDC-WETH池中移除了2200萬美元的流動性。

在這個例子中發生的事情被稱為“流動性狙擊”。讓我來解釋一下這是如何運作的:有人發送了一筆交易,將USDCswap到DogeChainMEVBot在mempool中檢測到這筆交易,并使用Flashbots技術或類似的技術激活與礦池的私人鏈接MEVBot向礦工支付報酬,讓他們按特定順序包含一筆swap交易和兩筆交易,以便提取價值MEVBot在非常狹窄的價格范圍內增加了大量的流動性(2200萬美元),因此實際上,所有來自特定USDC-DogeChain交易的費用利潤都歸他所有然后MEVBot移除流動性并賺取費用(約35美元)所以,扣除gas費后他的毛利大約是30美元。不是很多,是嗎?是的,但他每分鐘都會多次執行這個策略,這一切累計起來就很多了。你可以自己去看看。這對作為流動性提供者的你意味著什么?這意味著流動性狙擊手可能會從你的費用利潤中抽走很大一部分。結論

請不要誤解我的意思。我相信Uniswap是一個具有巨大潛力的偉大項目。我也尊重Uniswapv3的核心中集中流動性的想法。然而,我發現Uniswap生態系統的分析部分還遠未成熟。我相信這種情況很快就會改變。讓我總結一下我的研究結果:Uniswapv3圖表中的TVL數據非常不準確。所有依賴官方Uniswapv3subgraph的分析工具都存在同樣的錯誤。Uniswapv3的總TVL是31.4億美元,而官方網站報告的數字是118億美元(在撰寫本文時)。Uniswapv3流動性提供者的計算器對于實際策略沒有什么價值,因為它們沒有考慮競爭和流動性阻擊手。

幸運的是,你現在可以更好地理解Uniswapv3流動性池的實際運作方式,并可以相應地調整你的研究。我無法提供財務建議,但我認為只有兩種方法可以建立一個突出的流動性提供策略:簡單型。使用歷史數據。嘗試持有少量質押的流動性頭寸,看看哪種選擇效果更好。顯然,這只有在市場穩定的前提下才有效。進階型。進行研究并相應地優化LP策略。如前所述,這需要深入理解Uniswapv3協議、并擁有數學和博弈論的能力,以及實時處理大量數據的強大數據分析工具。這兩種選擇有一個共同點——你的決策要基于數據而不是直覺或隨機工具。有時處理數據很困難,但它是有回報的。原地址

Tags:SWAPUNIUniswapTVL幣圈swapUnited Credit Chainuniswap幣tvl幣價格

特別感謝GeorgiosKonstantopoulos、KarlFloersch和Starkware團隊的反饋和審查。在layer2擴容討論中經常再度浮現的一個話題是“layer3s”的概念.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 在加密市場低迷期,我們最常聽到的一句話就是:“熊市為建設者而生”,但在最近這次熊市里卻沒有人構建出任何“有趣”的東西.

1900/1/1 0:00:00今日早間,a16zCrypto工程合伙人MichaelBlau和a16zCrypto合伙人MasonHall宣布推出一款動態NFT“ProofofMerge”.

1900/1/1 0:00:00一、介紹 NFT交易者應該有一個目標:找出如何找到和跟蹤NFT「巨鯨們」。區塊鏈技術從根本上透明、開放和可審計的特性催生了一種新的社交化復制交易實例:觀鯨.

1900/1/1 0:00:00最近跟不少投資人、做DAO孵化的朋友聊,大家都挺好奇,DAO內部孵化的DAOTool有哪些?社區都在開發什么類型的DAOTool.

1900/1/1 0:00:009月2日至9月28日,ETHGlobal舉辦ETHOnline2022旗艦黑客松和峰會,獎金超過30萬美元.

1900/1/1 0:00:00