BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.5%

ETH/HKD-0.5% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD-0.93%

SOL/HKD-0.93% XRP/HKD-0.31%

XRP/HKD-0.31%2022年,宏觀經濟形勢對全球金融市場構成嚴峻挑戰,加密貨幣市場也難以獨善其身。從二級市場來看,自2022年第二季度以后,主流加密貨幣價格屢創新低,加密市值降至9418億美元。當前DeFiTVL與2022年第二季度最高點1658.8億美元相比,約下降67%,降至550億美元;NFT市場也未能幸免,DappRadar數據顯示,2022年第三季度NFT總銷售額為34億美元,環比下降60%。該數值遠低于今年第二季度的84億美元和第一季度的市場峰值125億美元。此外,上市加密公司的股價也呈瀑布式下跌。其中Coinabse股價現為67美元,較IPO發行價下跌73.2%;Robinhood現報10.8美元,較IPO發行價下跌69%;隨著BTC經歷了近幾年最大的季度價格下跌,與BTC價格高度聯動的MicroStrategy股票也大幅下挫,現為220.3美元。由于MicroStrategy正采取賣股等方式籌資“抄底”BTC,如今企業浮盈轉為浮虧,MicroStrategy面臨的資金壓力也陡然增加。從項目動態來看,隨著加密市場轉熊,多家項目解散、大量裁員、高管離職。如,OpenSea宣布將裁員約20%,以渡過加密熊市;TraitSniper因存在財務困難,正通過裁員來縮減成本;火于DeFi流動性挖礦的YamDAO,因為整體經濟環境的影響以及其社區對當前項目發展失去信心,正考慮關閉項目;就連曾大手筆投資眾多加密項目的軟銀愿景基金,也因嚴重虧損計劃裁員30%。在這樣“持續低迷”的背景下,投資機構也開始接受寒冷長冬的慘淡現實,加密市場的低迷情緒也已經開始在一級市場融資中顯現。在本輪熊市背景下,出手更為謹慎的投資機構,從眾多項目中篩選、淘汰,提前埋伏的領域會有哪些?他們的布局是否在孕育下個牛市的獨角獸?Odaily星球日報分析整理了2022年第3季度的融資數據,呈現更受投資機構青睞的賽道,以窺探未來行業發展的新風向。我們觀察到:Q3總融資金額為58.41億美元,共發生442起投融資事件。8月一級市場融資活躍度銳減,9月有小幅回升。L1成為關注點,Sui是為單筆融資金額最大項目。熊市背景下,藍籌NFT進行大額融資。DeFi整體表現要落后于NFT、GameFi等主流賽道。注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q3披露融資的所有項目劃進5大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括GameFi、DeFi、NFT、支付、錢包、DAO、Layer1、跨鏈等。Q3資本流入驟降54%,已披露融資總額為58.41億美元

數據:2022年全球加密貨幣持有者增長39%:1月19日消息,根據Crypto.com的一份新報告,與2021年相比,2022年全球加密貨幣持有者增長了39%。加密貨幣持有者總數從2021年底的3.06億增加到2022年底的4.25億。這對該行業來說是一個積極的發展,因為2022年總體來說是熊市。比特幣(BTC)持有者數量從1月份的1.83億增加到12月的2.19億,增長了20%。此外,BTC是持有者最多的資產,占全球加密貨幣持有者的52%。[2023/1/19 11:21:31]

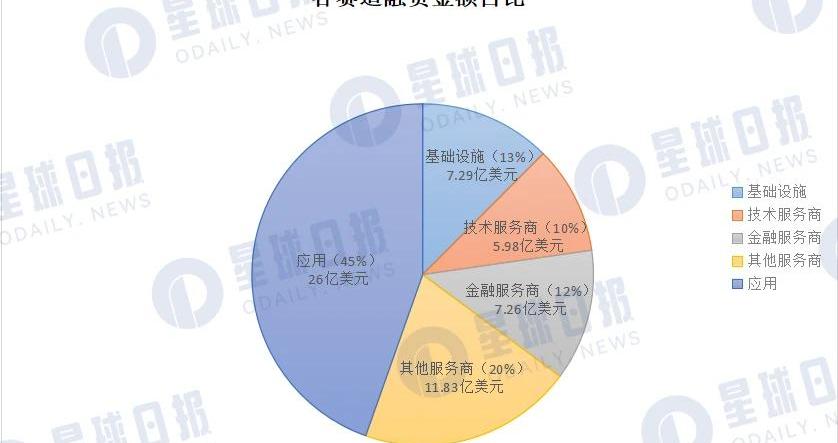

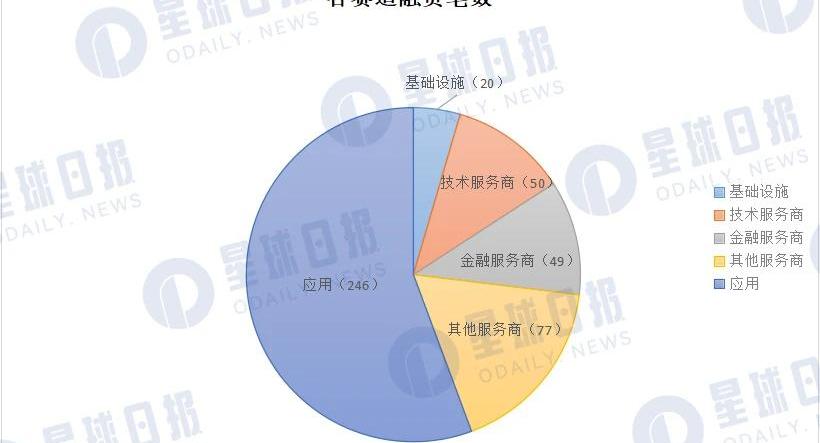

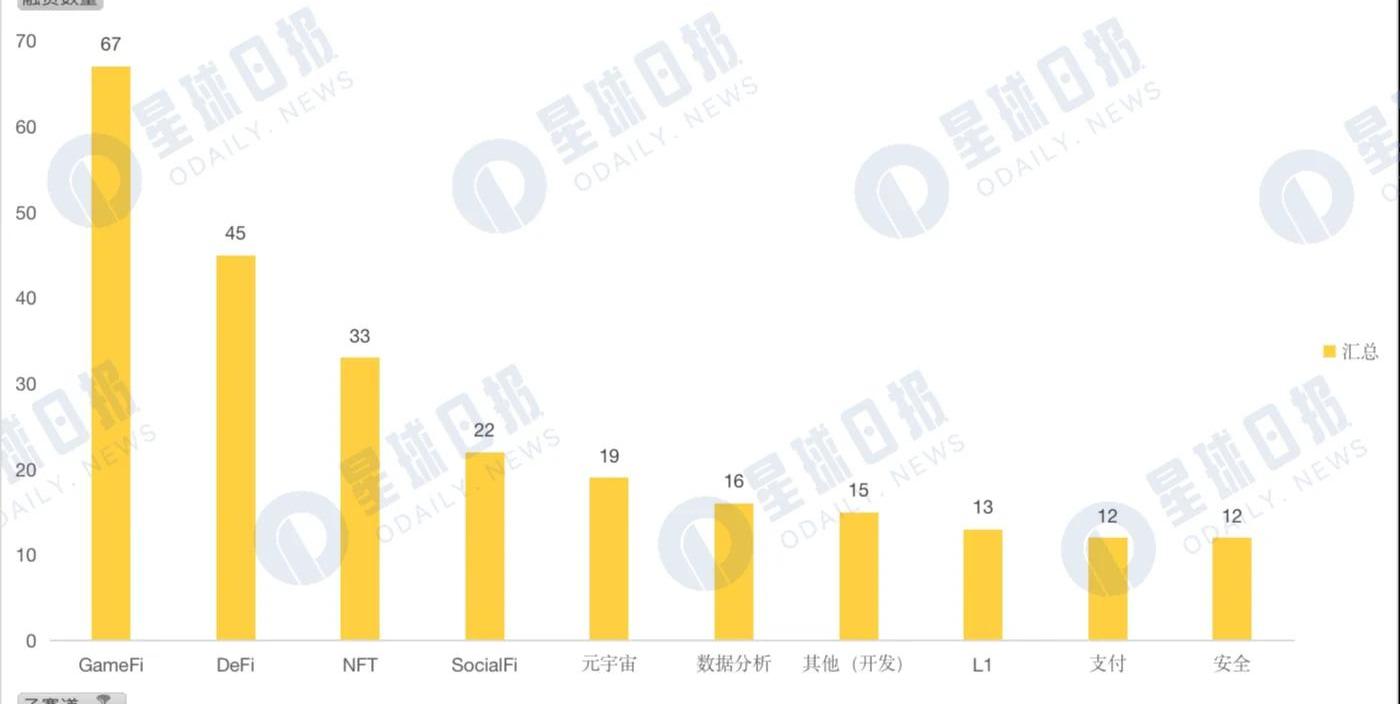

據Odaily星球日報不完全統計,2022年7月至9月全球加密市貨幣場已披露融資總金額為58.41億美元,共發生442起投融資事件,集中在基礎設施20起、技術服務商50起、金融服務商49起、應用246起以及其他服務商77起。其中,應用賽道獲得的融資金額最多,為26.05億美元。與2022年Q2季度相比,Q3各賽道的總融資和項目投融資事件總數都有較大幅度的下滑。根據《2022年Q2加密市場投融資報告》,Q2資本流入總額為127.13億美元,與其相比,Q3資本流入總金額驟降54%。與此同時,投融資事件也有小幅下降,從511起下降至442起。

2021年東南亞金融科技融資額已達35億美元:11月10日消息,新加坡大華銀行、普華永道及新加坡金融科技協會周三發布的報告顯示,今年前9個月東南亞的金融科技融資額已較去年全年增長兩倍以上,達到創紀錄的35億美元。共涉及167筆交易,其中13筆逾1億美元的超級融資貢獻了20億美元。支付領域吸引了最多資金,其次是Tech和加密領域。新加坡以16億美元的融資額占地區融資額近一半,其中包括總額9.72億美元的6筆超級融資。其次是印尼(9.04億美元)和越南(3.75億美元)。(路透社)[2021/11/10 21:40:09]

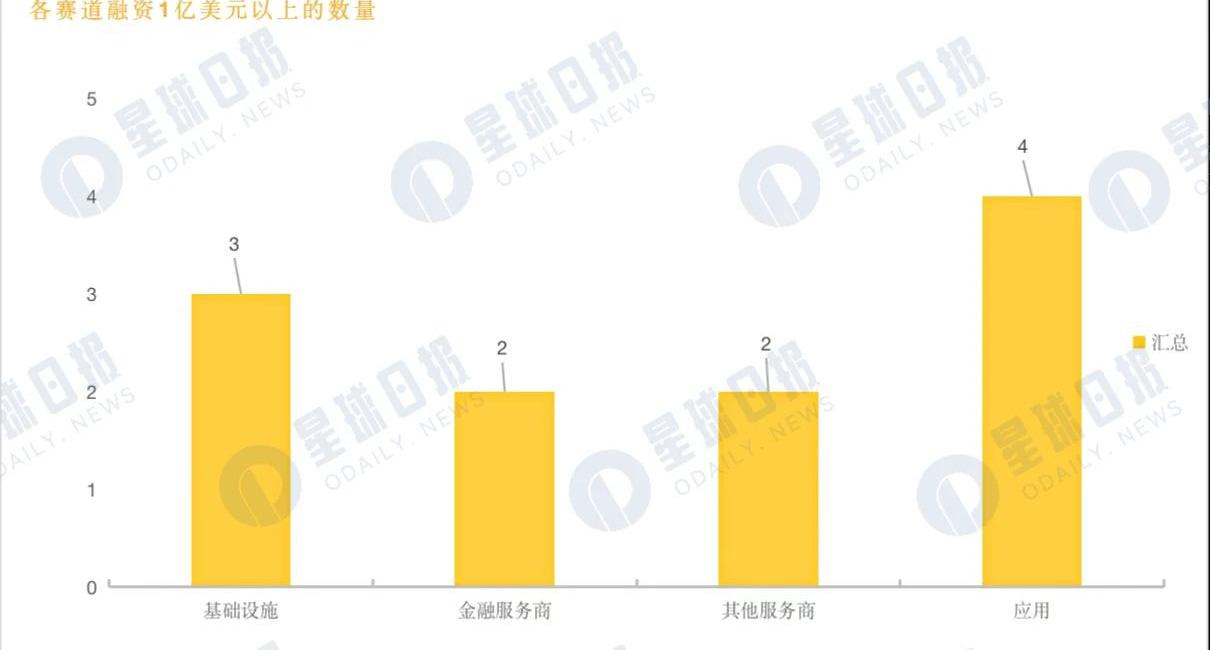

在所有融資事件中,融資規模超過1億美元以上的交易數量有11筆。其中基礎設施賽道3筆,金融服務商賽道2筆,其他服務商賽道2筆,應用賽道4筆。從下圖中我們也能看出,大額融資交易數量與總融資金額的下降高度聯動。該類別與Q2季度相比下降60%,減少17筆。

道明證券:人們對比特幣和其他主要加密貨幣的興趣可能會持續到2021年:道明證券期貨和外匯交易主管JB Mackenzie表示,由于CME集團推出了以太坊期貨,人們對比特幣和其他主要加密貨幣的興趣可能會持續到2021年。在良性循環中,這一期貨產品是人們對加密貨幣興趣增加的結果,也可能進一步激發人們對這一資產類別的興趣。Mackenzie解釋說,“加密貨幣的波動性也可能繼續,就像它們是否為避險資產和替代貨幣的問題一樣。”此外,投資者可能還會繼續試圖弄清楚比特幣的合理估值應該是多少。去年的部分價格上漲似乎是因為投資者認為加密貨幣是一種被低估的資產。隨著比特幣以及比特幣現金、以太坊和萊特幣的上漲,更多的買盤得以持續。現在的問題似乎是,比特幣投資者還需要忍受多大程度的極端波動,才能形成一個區間,這將表明這個年輕的市場已經達到一定程度的成熟。[2021/2/23 17:42:13]

8月一級市場融資活躍度銳減,9月有小幅回升

BitMax創始人曹晶:2020年BitMax用戶數增長了300%:12月22日,BitMax兩周年盛典正式開啟,BitMax創始人曹晶博士進行致辭。曹博士表示,BitMax在兩年來交出了比較滿意的答卷。目前BitMax在全球有 5個辦公室,已服務196個國家的用戶,旨在為數字加密貨幣行業的用戶提供更好的支持。

曹博士進一步指出,在產品方面,BitMax為滿足不同類型用戶的交易需求,已形成了現貨、杠桿、合約、質押和 DeFi 挖礦的產品閉環生態,目前累計上線優質項目共計156個,日均交易量高達5億美元。而在運營方面,2020年BitMax用戶數增長了300%,增加了5種語言的支持,和6種法幣的入金合作。[2020/12/22 16:06:39]

整個第三季度,8月融資活躍度較低,融資數量在121起,融資金額約為14.2億美元。7月融資數量最多為171起,融資金額約22.11億美元。9月有小幅回升,共有150筆融資,融資金額約為22.1億美元。

聲音 | Gemini運營總經理:機構將在2020年繼續研究加密貨幣投資:金色財經報道,加密貨幣交易所Gemini的運營總經理Jeanine Hightower-Sellitto表示,機構投資者將在2020年繼續研究加密貨幣投資。 Hightower-Sellitto認為,與機構客戶合作的關鍵是“匹配他們所在的位置”,并向他們提供他們在傳統市場中慣用的機構服務,例如期權和股票。在Hightower-Sellitto看來,2020年將看到機構花費時間來弄清楚投資加密貨幣,解決資產管理、交易和更廣泛的戰略等問題的細節。[2019/12/17]

GameFi依然受歡迎,L1成為新的關注點

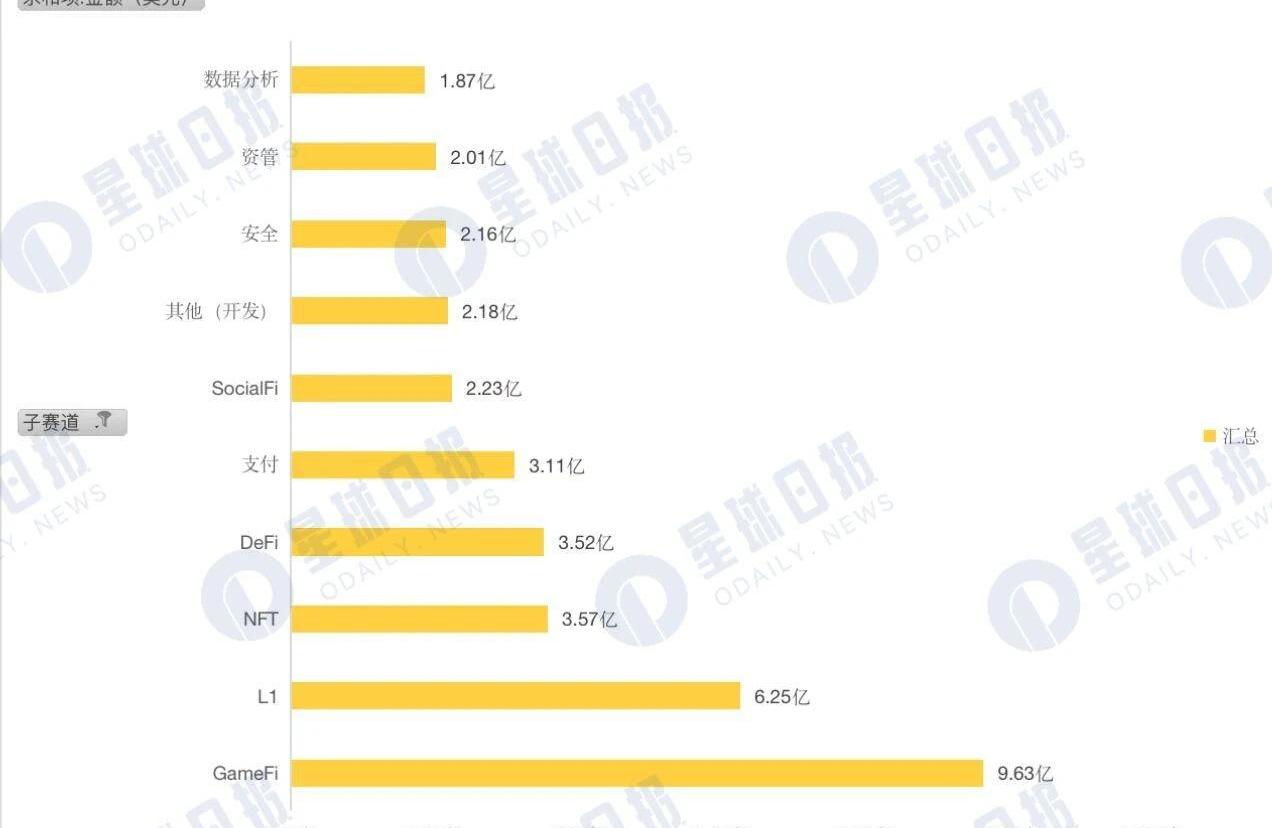

資本傾向于投資GameFi的趨勢在Q3繼續。GameFi這一賽道的融資額為9.63億美元,占總融資金額的16.4%,在442筆融資事件中占比15%。其中包括鏈游開發商,鏈游公會以及X2E鏈游項目。此外,資本對L1的興趣逐漸升高。雖然L1賽道只有13筆融資數量,僅占總融資數的3%,但是其融資總金額達到6.25億美元,是除了GameFi之外,融資金額最高的子賽道;而在上個季度,L1的總融資額不到5億美元。

其中,L1賽道排名前兩位的是Sui和Aptos,在Q3分別獲得了3億美元和1.5億美元的融資。這兩者都是在這個熊市通過高額融資和新一代公鏈的標簽而名聲大噪。他們繼承了Libra的Move開發語言,并聚焦于改善L1的安全性和可擴展性,同時大規模提升網絡性能。這些都是老牌L1們已經暴露出但尚未解決的問題。除了聚焦性能改善的L1之外,投資機構還比較關注的L1有:專注于交易和數據傳輸的Rubix;以解決Web3游戲交易速度慢、Gas費用高和界面未優化等問題的Oasys等。

盡管經歷了持續數月的下行洗禮,大部分引領上輪牛市的L1代幣正在處于歷史最低點,但能夠從底層網絡堆棧到共識模型再到擴容解決方案為區塊鏈的底層發展提供支持的L1賽道還是得到了更多的大額資金支持。而在融資數量上排名第二的DeFi賽道,在Q3發生投融資事件45起,共籌集資金3.52億美元,且大部分是百萬以上的融資規模,在主流賽道中表現平平。該賽道最活躍的垂直領域為借貸服務、跨鏈協議和流動性質押協議。總體而言,雖然DeFi在融資數量上位列第二,但整體表現要落后于NFT、GameFi等主流賽道。熊市背景下,藍籌NFT進行大額融資

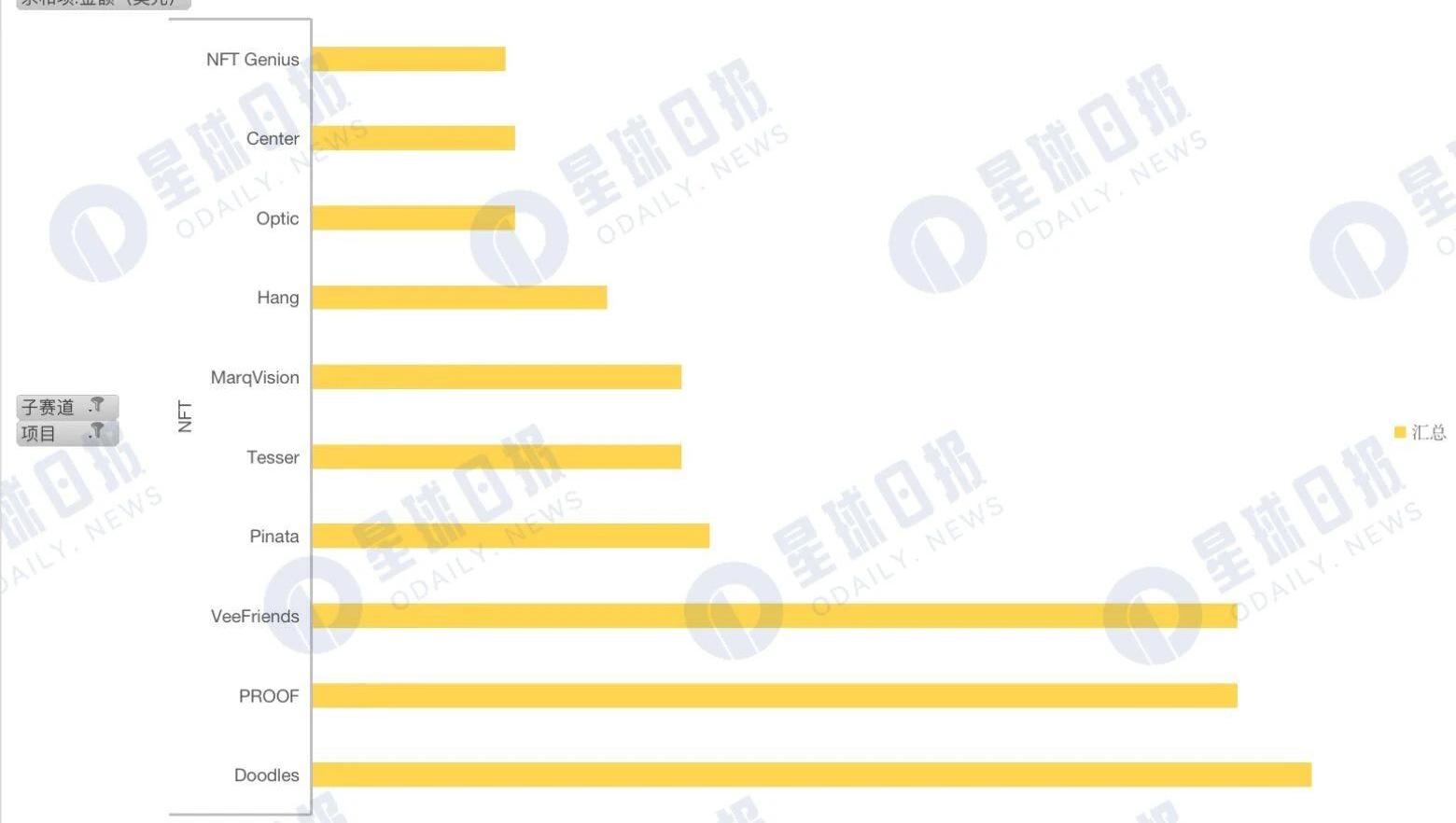

NFT賽道的總融資額位列第三,共有33起融資事件,總融資金額為3.57億美元。不論是獲投資金規模還是項目數量,都與Q2相比有大幅下降。值得關注的是,下圖數據表明,藍籌NFT領跑該賽道的大額融資,如Doodles獲投5400萬美元;Moonbirds母公司PROOF獲投5000萬美元;VeeFriend獲投5000萬美元。在熊市背景下,Q3NFT交易額暴跌,各類NFT項目似乎也走向了創新瓶頸期。藍籌NFT項目也同樣面臨著轉型、迭代的壓力。在NFT市場持續低迷的背景下,這些獲得高額融資的藍籌NFT不僅是在為尋求新的突破口找到背書,完成熊市自救,同時還為NFT持有人打了一針強心劑。

單筆獲投金額最大為3億美元

在整體融資金額減少的情況下,業內單筆最高融資金額也不斷下降,依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:基礎設施賽道,公鏈Sui開發團隊MystenLabs完成3億美元融資,FTXVentures領投,a16zCrypto、JumpCrypto、BinanceLabs等參投。技術服務商賽道,域名服務UnstoppableDomains以10億美元估值完成6500萬美元融資,PanteraCapital領投,新融資將用于減少應用程序之間加密支付的摩擦,并建立基于聲譽的獎勵計劃。金融服務商賽道,支付解決方案CloudWalk完成1.5億美元融資,將推出自己的區塊鏈網絡。其他服務商賽道,伊斯蘭加密項目IslamicCoin宣布完成2億美元私募融資,為符合伊斯蘭教法的可持續發展企業提供支持。在應用賽道,NFT項目DigiDaigaku母公司LimitBreak籌集2億美元融資,將用于開發Web3MMO游戲。此外,在賽道劃分時,我們設定了“其他”類別,會將一些非主流賽道的項目歸類進去。雖然他們在融資數量和金額上不占優勢,但賽道方向多樣。從中我們也能看出,除了主流賽道,投資機構會還比較傾向于投資數據分析、市場預測、Web3媒體、代幣化等領域。相關閱讀

2022年Q2加密市場投融資報告:GameFi成為投資關鍵詞

原文標題:《 GamingGuildsUpdate》原文作者:JaydenAndrew,DelphiDigital 分析師 原文編譯:隔夜的粥 一、介紹 對于crypto 投資 者來說.

1900/1/1 0:00:00原文作者:EricZhang原文標題:vcDORA-GovernanceVoiceCreditforOpenCommunityGrantDAO(s)2022年7月,vcDORA推出.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -OpenSea和Twitter討論了在TweetTiles上的合作,但沒有就條款達成一致。-TweetTiles允許用戶發布NFT在合作市場上出售.

1900/1/1 0:00:00早在2018年,我們就決定獨樹一幟投資鏈游,因為在我們看來,Crypto將成為加速開放經濟體在虛擬世界中大規模采用的基礎層。現在看來,在2018年那時投資鏈游確實是個不錯的選擇.

1900/1/1 0:00:00EIP是什么? 全稱EthereumImporvementProposals(以太坊改進提案),EIP是以太坊社區治理的基本單位.

1900/1/1 0:00:00區塊鏈是一種創新的計算模式,數據和應用的安全不由中心化的第三方保障,而是由去中心化的計算機網絡保障。由于區塊鏈本身具有無需許可性,因此任何人都可以加入網絡,并獨立驗證計算的真實性.

1900/1/1 0:00:00