BTC/HKD+6.97%

BTC/HKD+6.97% ETH/HKD+12.02%

ETH/HKD+12.02% LTC/HKD+6.33%

LTC/HKD+6.33% ADA/HKD+11.09%

ADA/HKD+11.09% SOL/HKD+11.48%

SOL/HKD+11.48% XRP/HKD+11.9%

XRP/HKD+11.9%Odaily星球日報譯者|Moni

在當前宏觀市場動蕩的情況下,“相關性”是一個需要認真考慮的因素,事實上,目前加密行業討論最多的兩個“相關性問題”分別是:1、比特幣與美股的相關性有多少,這種相關性意味著什么?2、間接加密貨幣投資與比特幣的相關性如何?下面,就讓我們一起來分析下。問題1:比特幣與美股的相關性有多少,這種相關性意味著什么?

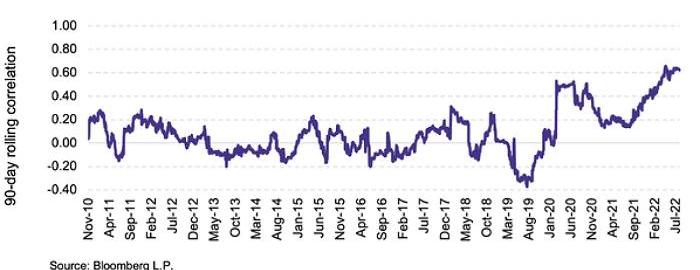

在比特幣的大部分生命周期中,基本上與傳統美股之間并沒有太多相關性,有時甚至會表現出負相關性。正因為如此,比特幣通常被視為一種多元化投資組合、或是一種通脹對沖資產,但在最近幾年,人們發現比特幣與美股之間的相關性不斷攀升,投資者也無法確定比特幣與美股這種耦合究竟是短期現象,還是長期趨勢。就目前而言,加密市場對比特幣與美股之間的相關性存在兩種主流解讀:第一,在市場波動和市場走向不確定的時候,看似不相關的資產類別反而會表現出較高的相關性。實際上,除了比特幣之外,即使是與美股呈負相關的債券市場,在整個2022年期間也呈現出與美股越來越高的正相關性。第二,比特幣和美股表現出的相關性可能歸因于加密貨幣市場愈發成熟。比特幣自誕生至今已有約15年時間,但在過去的幾年里,加密貨幣對主流投資的滲透加速了。舉幾個例子:2021年4月,Coinbase首次公開募股;6個月后,2021年10月,美國首個基于期貨的比特幣交易所交易基金ProSharesBitcoinStrategyETF(BITO)正式上市。此外,機構采用繼續增長,美國證券交易委員會、美聯儲和其他金融監管機構也開始認真對待加密貨幣,就像對待任何其他交易所交易證券一樣不過,由于歷史數據有限且沒有先例,因此很難判斷未來比特幣和美股的相關性會是什么樣子。但隨著市場正常化,相這種關性可能會略微脫鉤,但鑒于加密市場成熟度不斷提升,相關性可能仍然很高。另一方面,加密貨幣與美股相關性走高或許并不一定是壞事,坦率地說,許多投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,有些投資者也會將加密作為自己技術投資配置的一部分,通常會在總投資組合中分配1-5%左右的比例。隨著比特幣價格徘徊在20,000美元區間,投資者可能會認為這是建立或增加投資配置的一個很好的切入點。

Seth Ginns:更多加密貨幣在比特幣熊市的情況下仍然表現良好:金色財經報道,紐約投資公司CoinFund的管理合伙人Seth Ginns發推稱,如果過去 9 個月我們一直處于熊市怎么辦?比特幣通常是加密貨幣的風向標。當它崩潰時,其余的加密貨幣往往會做同樣的事情。但比特幣自 4 月以來已經崩潰了很多。5 月、9 月、12 月和現在都在200MA下方,每次崩潰都有贏家,P2E, NFTs, solunavax, Frog Nation, etc等。行情在下跌的時候,出現了更多的分散現象。 更多的代幣在比特幣熊市的情況下仍然表現良好。這種想法的擴展可能意味著比特幣在未來六個月內走出熊市,我們有一個巨大的舉動,然后對更廣泛的生態系統起到推動作用。[2022/1/6 8:28:40]

現場 | Dovey:實際上現在更像是比特幣牛市掩飾下的熊市:金色財經現場報道,9月18日,在IOSG 6th shanghai meetup上,Dovey指出:其實現在行業有很多宏偉的愿景,但我要潑一下冷水,現實的問題是:行業主要用戶還是投機者。看一下行業體量,火幣日活也許在2—3萬,幣安也許是5萬,實際非常小,不要想一下子步入互聯網規模。

實際上現在更像是比特幣牛市掩飾下的熊市,正處于一個看不到回血的周期,或者說回血周期很長。試想一下如果比特幣沒有減半行情怎么辦?減半實際上是少了900萬美金的供給(如果按照現在價格計算),其實這不算什么。我們知道比特幣周期,但是很多事情是繞不過市場周期的,是要跟著周期走的。

另外,在這個行業里走固定的步驟會死的很慘,我們要足夠敏感,同時要看到行業真實的現狀。提及競爭問題,我認為競爭是不存在的,這個行業相比互聯網行業還是太小。希望大家保持樂觀,保持理性。[2019/9/18]

問題2:間接加密貨幣投資與比特幣的相關性如何?

聲音 | 幣印礦池聯合創始人朱砝:熊市中交易費占比若超過3% 可能由熊轉牛:幣印礦池聯合創始人&COO朱砝表示,在熊市中,若交易費占比(區塊獎勵中交易費部分的占比)超過3%,可能會由熊轉牛,他認為這是自16年來幾輪牛市啟動的一個重要指標。[2019/5/10]

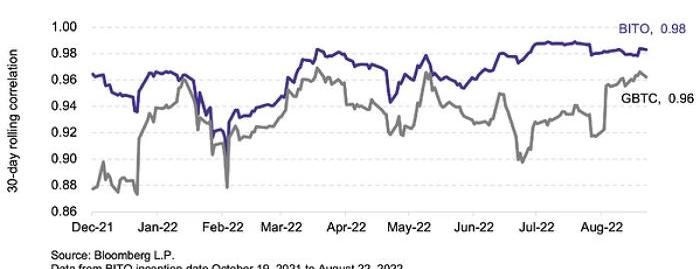

在間接投資加密貨幣方面,通常有以下兩種方式:1、投資為加密/區塊鏈公司提供主題或特定行業風險敞口的、基于指出的ETF2、投資追蹤比特幣價格的比特幣期貨ETFProSharesBitcoinStrategyETF(BITO)是美國第一個、也是最大的一個比特幣期貨ETF,其資產管理規模約為7.063億美元,該ETF于現貨比特幣的關聯性很高。自2022年初至今,ProSharesBitcoinStrategyETF(BITO)已下跌超過55.3%,而同期現貨比特幣價格的下跌幅度則為54.4%。此外,灰度比特幣信托基金也與比特幣現貨價格高度相關;但是,由于其溢價/折價機制,GBTC的價格與比特幣價格還是存在較大差異。

動態 | SBI股價受幣圈熊市牽連 9個交易日連跌26%:據Cointelegraph報道,SBI Holdings暴跌在日本引發熱議。日經新聞稱該公司股票價格暴跌有兩方面原因,即加密貨幣行情暴跌及新藥臨床試驗未達項目標準。從9日至21日,該公司股票跌去26%。[2018/11/22]

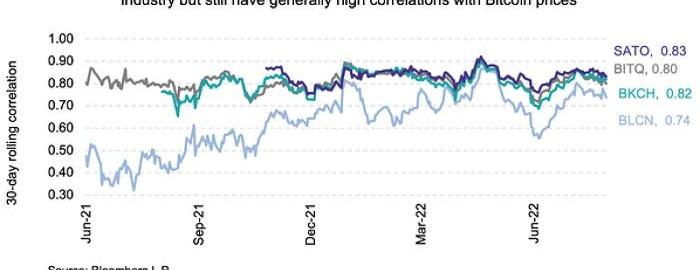

盡管基于指數的加密ETF并不會直接跟蹤加密貨幣的價格,但這些ETF中,大多數都與比特幣現貨價格存在相對較高的相關性,具體取決于基金持有加密美股的規模,示例如下:1、一些持有純加密美股的ETF,比如BitwiseCryptoIndustryInnovatorsETF(BITQ)和GlobalXBlockchainETF(BKCH),與比特幣的相關度系數接近0.80;2、SirenNasdaqNexGenEconomyETF(BLCN)等持有更多元化持股的主題ETF相關性可能略低。3、InvescoAlerianGalaxyCryptoEconomyETF(SATO)也持有一些多元化的持股,但它與BTC的相關性系數高達0.83,這是因為該ETF對GBTC的投資配置占比達到了15%。

加密資產管理公司總經理:數字貨幣熊市已基本結束: 據coindesk報道,Crypto Asset Managment(加密資產管理公司)的董事總經理Timothy Enneking于周一表示,數字貨幣市場的冬天“已基本結束”。CAMCrypto30的數字貨幣指數自今年一月份以來下跌69%,對此,他認為市場整體下滑的因素有四個:資產整合、對監管的擔憂、Mt.Gox受托人大規模清算、初創公司出售加密資產來支付工資和費用。他表示,雖然這些因素對市場的影響已基本展現出來,但過去15個月之間數字貨幣市值仍然上漲超600%,因此,這些因素的結合表明市場應該很快開始反彈。[2018/4/11]

下表通過分析單個加密美股上市公司股價與比特幣價格的相關性對比,進一步研究了加密ETF和指數與比特幣之間的聯系。我們發現,現階段這些單個加密美股上市公司股價與比特幣價格的相關性系數范圍大約在0.60到0.85之間。

1、對于像Microstrategy(MSTR)這樣的公司而言,其美股與比特幣價格相關性最高,因為這些公司在其資產負債表上持有大量比特幣作為“收購并持有”策略。2、加密礦企也與比特幣有很高的相關性,因為他們的大部分利潤是根據開采的比特幣價格獲得的,但可能會根據他們管理電力成本和管理費用的程度而有所不同。3、加密交易所和加密金融科技公司與比特幣的相關性同樣相對較高,但此類公司的相關性系數低于加密生態系統的其他公司,因為加密交易所和加密金融科技公司的利潤通常來自交易量、費用和傭金。總結

盡管比特幣與更廣泛的美股的相關性仍然很高,但鑒于持續的市場不確定性、以及比特幣誕生至今的歷史較短,很難區分這種相關性究竟是一種短期現象,還是一種長期趨勢。但是,比特幣與傳統美股之間的高相關性并不一定是壞事。你會發現,一些技術投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,并且將加密貨幣作為自己技術投資配置的一部分了。

數據是必然為分析而存在的,而分析最終還是為人服務,當前最大的熱點就是FTT和BNB的博弈,那就從數據層面看看是否有什么提示.

1900/1/1 0:00:00八月以來,Sudoswap成交量和用戶數快速增長吸引了市場的目光,這個號稱“NFT中的UniswapV3”,把NFTAMM帶到了聚光燈下,關于NFT流動性解決方案的話題也重新被熱議.

1900/1/1 0:00:00近日,火幣創始人李林退場,孫宇晨變身顧問登場而引爆了幣圈,令人不禁感慨一個時代的終結。將時間再往前撥動一點,9月22日,老牌加密貨幣交易所Kraken的聯合創始人JessePowell將卸任首席.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -去中心化金融平臺Zerion完成1230萬美元融資,旨在打破加密錢包的格局.

1900/1/1 0:00:00本文來自Visa&Crypto.com,由Odaily星球日報譯者Katie辜編譯。 11月1日,國際足聯世界杯官方支付合作伙伴Visa宣布聯合Crypto.com推出世界杯主題系列NF.

1900/1/1 0:00:00北京時間8月26日晚上10點,美聯儲主席鮑威爾如約進行了8分鐘的公開演講。Dr.dodo也對鮑威爾的演講進行了分析.

1900/1/1 0:00:00