BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+2.56%

LTC/HKD+2.56% ADA/HKD+1.32%

ADA/HKD+1.32% SOL/HKD+0.92%

SOL/HKD+0.92% XRP/HKD+0.6%

XRP/HKD+0.6%TL;DR:

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFiSummer時,DEX與LendingProtocol的興起幾乎是同步的。從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。借貸協議主要解決三個問題:一是高效地匹配、撮合資金供求雙方;二是安全地保管抵押品;三是借款人違約時按約定處置抵押品。現有的Peer-to-Pool模式和Peer-to-Peer模式沒能解決好第一個問題,它們的撮合效率都不高,要么隱性資金成本高,要么時間成本高。Peer-to-Pool模式的優點在于時間成本低,能夠實現「InstantBorrowing」,缺點在于隱性資金成本高且依賴預言機報價。Peer-to-Peer模式的優點在于隱性資金成本低且無需預言機報價,缺點在于時間成本高。基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓借貸雙方在不同利率水平上競價并進行撮合,從而降低隱性資金成本和時間成本,實現更高匹配效率。以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,NFT總市值在2021年初僅不到七千萬美元,而到2021年8月已暴漲至427億美元,即使是在市場轉熊的2022下半年,也基本保持在210億美元以上。NFT現貨交易的火熱催生出了Opensea這樣估值超百億美元的獨角獸,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFiSummer時,DEX與LendingProtocol的興起幾乎是同步的。

大都會銀行:退出加密相關垂直領域的工作近乎完成:金色財經報道,根據大都會銀行控股公司(MCB)提交給美國證券交易委員會(SEC)的文件,截至3月31日其核心存款總額(不包括加密貨幣客戶)為49億美元,之前宣布退出加密貨幣相關垂直領域的工作近乎完成,來自活躍機構加密資產相關客戶的存款占總存款的4%,即2.176億美元,自2022年3月

31日起數字貨幣業務存款減少了8.258億美元。此前1月9日消息,MCB宣布決定退出與加密資產相關的垂直行業,MCB表示,這一決定是在董事會和管理層仔細審查之后作出的,反映了加密資產行業的最新發展、有關銀行參與加密資產相關業務的監管環境的重大變化等。[2023/4/21 14:17:25]

MarketcapandTradingVolumeofNFT(source:nftgo.io)那么,NFT借貸不活躍、滲透率較低的原因究竟是什么?從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產,對于單獨的Collection,總市值和交易量不高、即時流動性深度不足;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。相較于FT,NFT仍是長尾資產的事實是顯而易見的。即使是最頭部的項目,如BAYC,其總市值仍在100萬枚ETH附近波動,僅有不到15億美元,甚至比Apecoin的FDV還要低不少。這一事實短期內我們無力改變,但作為Web3投資人,我們看到了NFT的潛力,在下一輪牛市中,大概率會有更多類型的資產采用NFT的形式封裝,NFT總市值很可能還會有十倍乃至百倍的漲幅。所以,站在現在的時點上,可以挖掘匹配效率與資金利用效率更高的借貸協議,這樣的項目將更有潛力在下一輪NFT牛市中爆發。在評估現有NFT借貸協議的模式前,不妨先梳理一下抵押借貸的本質與借貸協議發揮的作用。抵押借貸的具體流程是,借款人提供一攬子資產作為抵押品,與貸款人就可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識后,再從貸款人處獲得流動資金,并按約定償付本息。借貸關系存續期間,如果借款人違約或觸發了清算條件,那么抵押品將按照約定的方式被清算。在上述過程中,借貸協議發揮的作用可以從三個角度/階段考慮:借貸關系發生前,協議需要高效地匹配資金供求雙方,即撮合能夠對抵押品、可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識的借款人和貸款人,幫助雙方建立借貸關系。借貸關系存續期間,協議需要安全地保管抵押品。借貸關系存續期間,如果借款人違約,協議需要按照約定處置抵押品。明確了抵押借貸的本質與借貸協議提供的核心價值,我們可以開始評估現有模式的優劣。1.Peer-to-Pool模式:

美國第一公民銀行將繼續尋求收購硅谷銀行:金色財經報道,美國第一公民銀行(FIRST CITIZENS)將繼續尋求收購硅谷銀行。美國第一公民銀行或參加本周硅谷銀行的分拆拍賣。據悉周日將再次出價整體收購硅谷銀行。[2023/3/21 13:15:31]

優點:能夠實現「InstantBorrowing」,匹配的時間成本低缺點:隱性資金成本高、依賴預言機報價

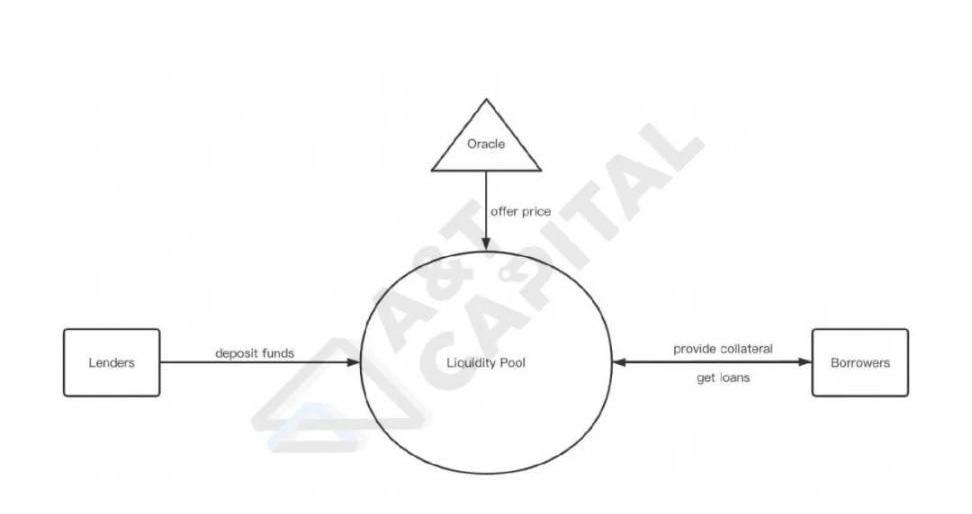

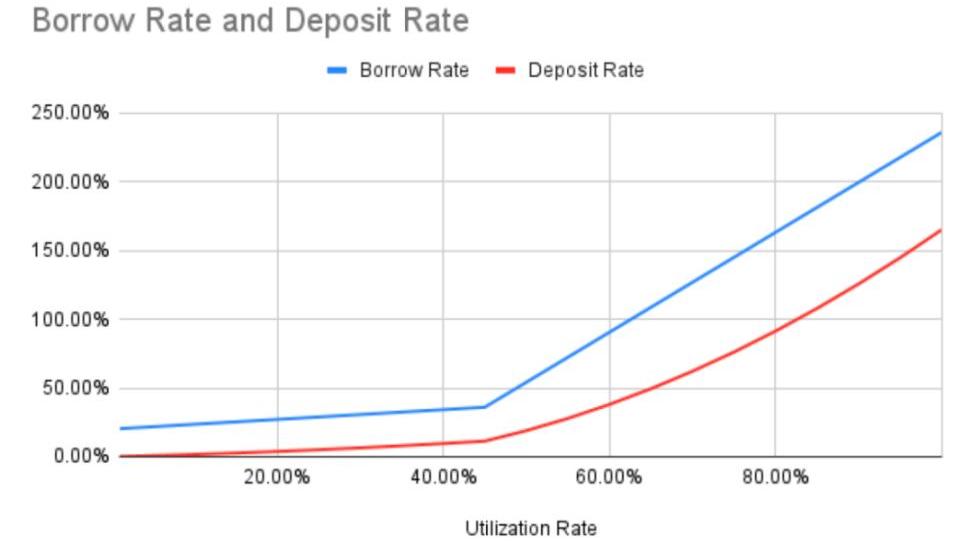

Peer-to-Pool模式這一模式本質是對AAVE的模仿,盡管AAVE模式在FT市場取得了成功,但它并不是沒有缺點。AAVE模式的缺點主要有三,一是資金利用率不高,二是借貸利率存在較大利差,三是依賴預言機報價來判斷是否達到觸發清算的條件。由于利率曲線的設置,貸款人存入的資金基本不會被全部借出,實際的資金利用率往往低于50%,而這一問題又進一步導致了借貸利率存在較大利差,因為借款人支付的利息需要分給所有的貸款人。這大大地增加了匹配借貸雙方的隱性資金成本。例如,本來貸款人愿意為市場提供100,000枚ETH的流動性,但借款人實際只愿意借出50,000枚;本來借款人愿意支付36%的年利率,但貸款人平均只能收到12%。

Chainalysis:2022年勒索軟件攻擊勒索金額降至4.568億美元:1月21日消息,Chainalysis在周四發布的一份報告中透露,在 2022 年期間,勒索軟件攻擊者已設法從受害者那里勒索至少 4.568 億美元。該估計金額低于前一年的 7.656 億美元,并指出真實總額可能要高得多,因為攻擊者控制的許多加密地址尚未確定。

根據 Chainalysis 的數據,雖然勒索軟件的命中次數可能沒有顯著減少,但去年此類攻擊帶來的收入大幅下降。區塊鏈取證公司認為,這種趨勢在很大程度上可以歸因于更多的目標組織拒絕向肇事者付款。[2023/1/21 11:25:04]

BendDAO目前的利率曲線在匹配資金供求雙方時,協議代替貸款人做了決策,貸款人并不能決定哪些是被貸出資金的抵押品,也無法控制貸款的利率和期限。于是乎,為了控制系統的風險、保障貸款人利益,Peer-to-Pool模式需要引入外部預言機報價,實時確保抵押品能夠償付貸出資金。然而,由于為NFT評估公允價格仍是一大難題,依賴預言機報價的缺點在NFT借貸中被放大了。例如,對于不成熟的外部預言機的依賴可能導致協議錯誤地估計市場中的流動性,為后續清算環節埋下流動性風險的隱患。綜合而言,目前的Peer-to-Pool模式并不高效,借貸雙方隱含支付的匹配成本較高,且存在依賴預言機的風險,并不是理想的模式。2.Peer-to-Peer模式:

Jared Grey以超過83%的得票率當選Sushi新任CEO:10月3日消息,今日結束的一項Sushi DAO社區投票結果顯示,Eons Finance前首席執行官Jared Grey以超過83%的得票率當選Sushi新任“主廚”(即首席執行官)。[2022/10/3 18:38:40]

優點:無需預言機、資金成本較低缺點:匹配的時間成本較高、成為貸款人的門檻高

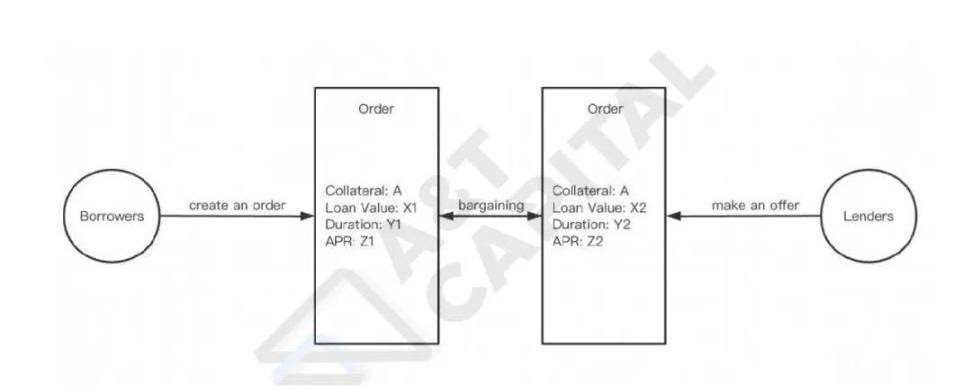

Peer-to-Peer模式本質上來說,造成Peer-to-Pool模式種種缺陷的原因在于,在匹配資金供求雙方時,協議代替貸款人做了決策。那么,如果將決定合同中關鍵參數的權利交還給貸款人,這些問題是否就迎刃而解了呢?的確如此,在以NFTf為代表的Peer-to-Peer模式中,由于接受哪個NFT作為抵押品、借貸金額的上限、期限、利率和清算條件與方式等關鍵參數都是由借款人與貸款人雙方共識過的,所以貸款人提供多少資金,借款人就能借出多少資金;借款人支付多高利率,貸款人就能得到多高利率。并且,只要借款人能夠在到期日前償付本息,就不會觸發清算,也就不需要依賴預言機。盡管以NFTfi為代表的Peer-to-Peer模式解決了Peer-to-Pool模式的問題,但這種解決方法也是有所犧牲的,同樣不是完美的方案。Peer-to-Peer模式的缺點在于,匹配過程的時間較長,借貸雙方達成共識往往需要來回好幾輪的報價;并且,由于目前尚未支持一個借款人向多個貸款人借款,阻擋了資金體量較小的潛在貸款人進入市場。3.Peer-to-Orderbook模式:

Tether:Celsius投資和貸款對Tether儲備或穩定性沒有影響:6月13日消息,Tether 在其官網發布信息表示,雖然 Tether 的投資組合確實包括對 Celsius 公司的投資,但只占股東權益的很小部分,這項投資與 Tether 自身的儲備或穩定性之間沒有相關性。

此外,Celsius 的 Tether 借貸活動(與任何其他借款人一樣)一直是超額抵押的,因此對其儲備也沒有影響。[2022/6/13 4:22:49]

基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。其實在Peer-to-Peer模式中,已經用到了標準化的借貸訂單:

如果將這些分散的訂單集中到一個公開的訂單簿上,就能夠在保留Peer-to-Peer模式優點的前提下,降低匹配的時間成本。因為,在借貸前,雙方是在一個Pool里尋找對手方,有Peer-to-Pool模式的優點;借貸后,實際的借貸關系是精準的、點對點的,也就有Peer-to-Peer模式的優點。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓多個貸款人在不同利率水平上提供流動性,借款人則能夠隨時從訂單簿上提取他們愿意接受的資金,實現所謂的「InstantBorrowing」。

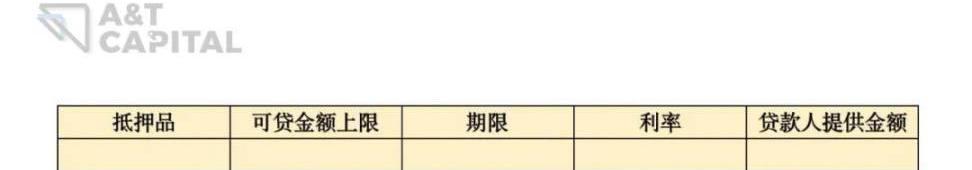

例如,圖中展示了一個可能的訂單簿。表頭「BAYC-40ETH-90Days」代表著,這個訂單簿中的借方接受每提供一個BAYC作為抵押品,就能夠獲得借出金額上限為40ETH、期限最長90天的借款。左側「借」列代表著,在不同利率水平下,各有多少借款需求沒有被滿足;右側「貸」列代表著,在不同利率水平下,各有多少資金尚未被借出。我認為,讓借貸雙方在公開的訂單簿上競價,撮合的效率將會大大提升。從匹配的時間成本與隱性資金成本綜合考慮,Peer-to-Orderbook模式將優于Peer-to-Pool模式和Peer-to-Peer模式。原地址

Tags:PEEREERNFTPOOPEER幣Metaverse.Network PioneerBNFT價格GigaPool

我在過去幾天里研究了數百個Starknet的項目。接下來,我將會把我的研究結果分享給大家,以下是我在Starknet生態系統中發現的10個比較有趣的項目.

1900/1/1 0:00:00不同多項式承諾方案列表 上表中,FRI是Starkware采用的多項式承諾方案,可以實現量子級別的安全.

1900/1/1 0:00:00NFT市場行業是一個競爭激烈的行業。從開始的只有幾個參與者,到現在的已經發展成為一個繁榮的行業,每段時間都有新的入場者參與競爭,爭奪同一塊利潤豐厚的蛋糕.

1900/1/1 0:00:00最近有很多關于Web3和數字資產的FUD。熊市震蕩。以下是大約120個圖表的匯編,這些圖表將我們所處的位置置于上下文中。截至2022年第四季度的Web3和數字資產狀況.

1900/1/1 0:00:00Sept.2022,MikeAntolinDataSource:TerraLunaClassic(LUNC)Luna于2018年推出,最初被開發為Terra的第一個本土代幣.

1900/1/1 0:00:00原文作者:WadeProspere 原文來源: Bankless 原文編譯: DeFi 之道 經驗豐富的 投資 者喜歡 期權 ,因為它們可以適用于任何投資理論.

1900/1/1 0:00:00