BTC/HKD-1.25%

BTC/HKD-1.25% ETH/HKD-2.74%

ETH/HKD-2.74% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD-2.15%

ADA/HKD-2.15% SOL/HKD-3.21%

SOL/HKD-3.21% XRP/HKD-2.6%

XRP/HKD-2.6%以太坊質押賽道隨著2020年12月信標鏈的上線而出現并逐漸成熟,本文將會簡單介紹質押賽道相關信息。1.為什么會關注到以太坊質押賽道?

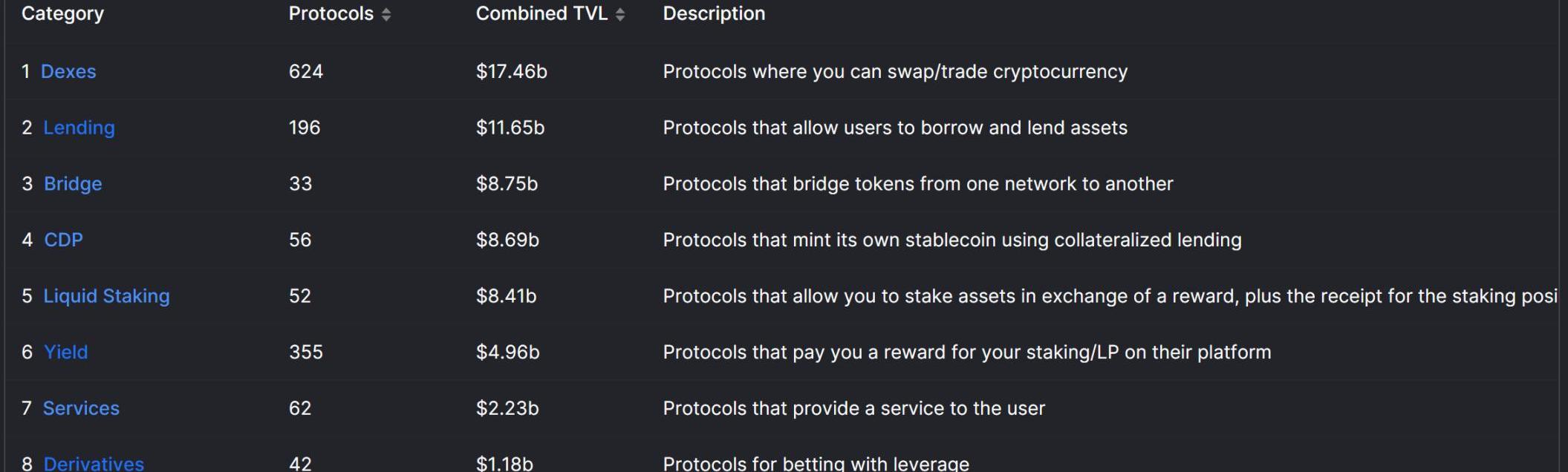

DEX:前段時間看到UniV3ETH-USDCLP虧損1億美金的消息,說明DEX很卷,創新不容易,不過如果$UNI能有個賦能還是很好的。Lending:因為是行業基建,所以一直在中規中矩地發展,也很內卷,創新很難。Brdige:公鏈一個一個地倒下,如果萬鏈歸一以太坊,那么還需要橋嗎?橋又那么不安全。橋應該是新公鏈爆發時代的產物,但如果新公鏈沒了,那么橋自然也沒了。CDP:大多都是超額抵押的穩定幣,這兩年以來基本沒有變化,自從最有發展最有潛力的$UST死掉以后,不管是不是超額抵押,穩定幣賽道的機會都越來越少了。LiquidityStaking:也就是這篇文章主要探討的以太坊質押里面的流動性質押賽道。Yield:拿LPToken做文章,算是依附于DEX賽道的衍生產品。Service:一直不太理解這些東西作用在哪兒。Derivatives:其實隨著眾多CEX暴雷,去中心化衍生品應該是有潛力的,只是不知道誰能拿到這個市場份額,可能是dydx?以上就是目前的DeFi現狀,如果說未來增量空間非常大的賽道,可能只有LiquidityStaking和Derivatives了。FTX暴雷,這些市場份額要么流入其他CEX,要么流入鏈上,但鏈上需要有個基礎設施和流動性足夠好的地方才能接納這些用戶,所以我認為衍生品賽道可適當關注一下明年上線的dydxv4。1.1以太坊質押,為什么會有非常大的增量空間?

上圖是各大公鏈的代幣質押比例,質押比例大多分布在60%-80%左右,除了ETH只有約12%。為什么會有這么大的差距?想必公鏈代幣質押率過高與其自身生態繁榮程度有關。換句話說,拿著公鏈token,除了POS質押,找不到APY更高、收益更好的地方,那么只能選擇質押在POS里。而反觀以太坊,很多人覺得POS合并后、上海升級后,質押的ETH會增加。「可自由退出」的確會增加吸引力,那么也就有理由期待未來的以太坊質押比例會上升。至于會上升到多少,這很難猜測,但肯定不會像其他公鏈一樣上升至70%、80%。根據ETH每年通脹大約60萬枚,可以估算出質押賽道是一個每年約6億美金利益的市場,利益完全分配給整個賽道的參與者。以太坊POS創造了一個不同于其他Crypto項目的非常穩定的現金流。其他POS公鏈也是這樣嗎?看一下Solana、Terra兩個最大的公鏈,都已經折戟。相對來說,以太坊POS的確定性以及穩定性都會比其他公鏈高得多。1.2StakingRatio比例一定會增加嗎?

趙長鵬:行業需要適合其跨境性質的穩健、全面和全球一致的加密監管:1月24日消息,趙長鵬發推表示,IMF的BoLi和Nobuyasu Sugimoto 的加密法規的好方法。加強金融監管和制定全球標準,可以幫助解決對加密資產的許多擔憂,需要盡快明確監管。我們的行業需要適合其跨境性質的穩健、全面和全球一致的加密監管。對于全球運作方式,它必須適應不斷變化的行業格局。[2023/1/24 11:27:25]

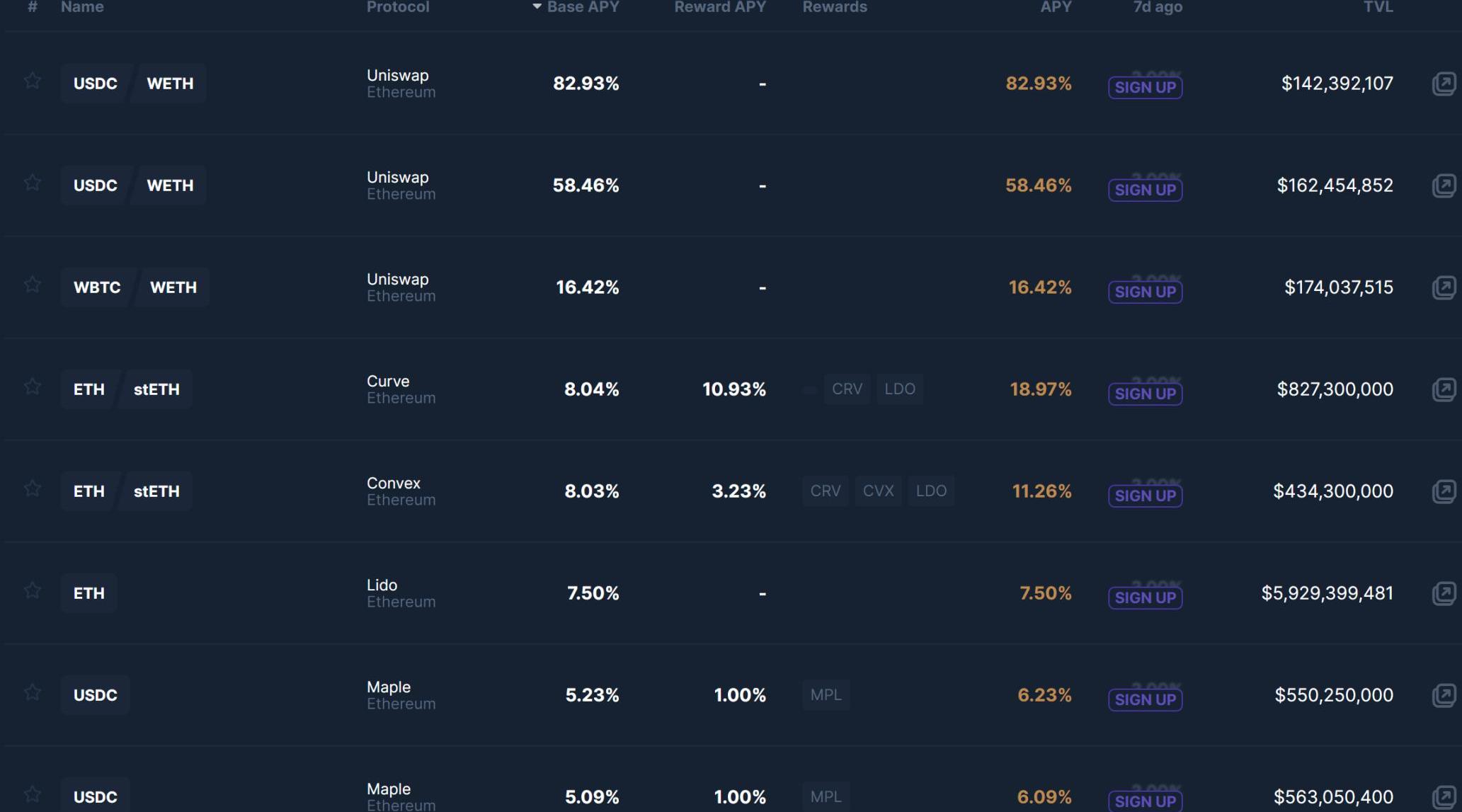

如果市場上面沒有更好的賺錢機會,ETHPOSAPY作為行業的risk-freerate就是最好的選擇。如果ETHPOSAPY現在是8,risk-freerate就是8,未來是5,risk-freerate就是5。這樣的局面直到安全性和可靠性都能媲美ETHPOS的利率出現才會被打破,當然短時間也不太可能出現更優于ETHPOS的利率。同時,我們可以對比一下美國1年期國債,目前國債收益率大概是4.4%,由此,高于國債的利率都是比較有吸引力的。另一方面,在沒有POS之前的ETH,只是作為一種資產用作抵押品,而ETH轉變為生息資產后,DeFi上的ETH可能會逐漸進入到POSstaking中成為一個行業基礎收益。如果類似stETH的衍生品未來能替代部分WETH在DeFi當中的作用,那么將來的整體DeFi收益率會在原本的收益率上再疊加一個POS收益率,從而吸引到更多用戶。如下圖,以太坊上TVL>100M的按APY從大到小排名的收益率,前三個都是UniLP。但別忘了文章開頭提到過,絕大部分UniLP都是虧損的。而有關Lido的APY,目前市場上能提供比ETH質押APY更高且穩定的地方的確不是很多,那么也就有理由相信,如果追求穩定的收益率,ETHstaking的確是當下最好的去處。CurveETH-stETH同屬該賽道衍生產品,下面的Maple則屬于無抵押借貸,想想暴雷頻發的市場環境下,這種賽道有多危險。

2.以太坊質押收益率的計算及影響因素

以太坊收益率由共識獎勵&執行獎勵兩大部分組成:共識獎勵和執行獎勵。2.1共識獎勵

驗證者通過提案或證明獲得獎勵:

Basereward為計算共識獎勵的基準,其中EffectiveBalance為有效余額,官方設置為32個ETH,超出部分也不會計算獎勵。

凱投宏觀:美元全面走強 漲勢或在不久后停止:9月24日消息,凱投宏觀經濟學家Jonas Goltermann在一份報告中稱,本周金融市場經歷了“多事之秋”,隨著美聯儲加息75個基點和美聯儲主席鮑威爾的鷹派信息打擊了風險情緒,美元全面走強。美元目前接近或已達到凱投宏觀對美元年底看漲的許多預測,而美元最近的快速上漲表明,不久之后美元將停止上漲。但隨著外匯和債券市場的波動達到極端水平,出現更廣泛的風險厭惡高潮的概率正在增加,屆時美元將進一步上漲。(金十)[2022/9/25 7:19:26]

上圖為以太坊官網總質押量數據,TotalETHStaked/TotalValidator=14,895,327?465,478.969=32,剛好約等于32。

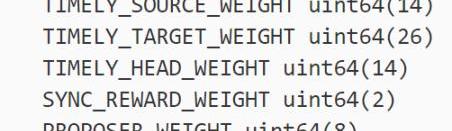

其次共識獎勵分五部分如上圖,前三個為證明人獎勵,后兩個為同步委員會獎勵以及提案者獎勵。括號內為每部分權重,權重總和為64,由于驗證者通常不是區塊提案者,所以每個validator最大獎勵為:basereward*/64=7?8*basereward。詳細的可以去以太坊官網查看。那么簡而言之,從公式上可以看出,公式里只有ActiveBalance是變量,也就是說,所有驗證者有效余額越多,BaseReward就越少,落到每個validator頭上的獎勵也就越少。2.2執行獎勵

執行獎勵相對共識獎勵的可預估來說,波動更大。執行獎勵部分包括Tips以及MEV。Tips即為EIP1559升級時調整的基礎費+小費模式的小費,小費為打賞給礦工加速交易讓自己的交易大幅提前的費用,基礎費約占70%全部銷毀,也就是如今能造成ETH通縮的原因。而MEV則是相對來說波動范圍更大的費用。礦工通過在生產過程中包含,排除以及重新排序的能力賺取的獎勵。比如常見的Front-running、三明治攻擊等等多種形式的MEV。2020年至今,累積提取的MEV價值約為6.7億美金。也就是說,這兩年來,用戶由于MEV造成了約6.7億美金的損失,當然,這里面一部分錢被MEVbot賺走了,一部分被礦工賺走了。那么簡單來說,執行獎勵很大程度上取決于網絡活躍度。網絡更活躍,Tips會變高,MEV等套利機會也會變多,從而導致整體gas上漲,執行獎勵增加。熊市由于網絡活躍度較低,會有比較低的以太坊質押APY。牛市市場充斥著各種賺錢機會,以太坊質押APY會上升但相對來說不會很有吸引力。因為會有更多高風險高收益的地方。但人們往往后知后覺的質押以太坊在市場高位或者在低位退出市場。3.質押賽道生態

Pickle Finance:正在對協議進行全面審計:10月4日,Pickle Finance官方發推稱,正在對Pickle Finance協議進行全面審計工作。[2020/10/4]

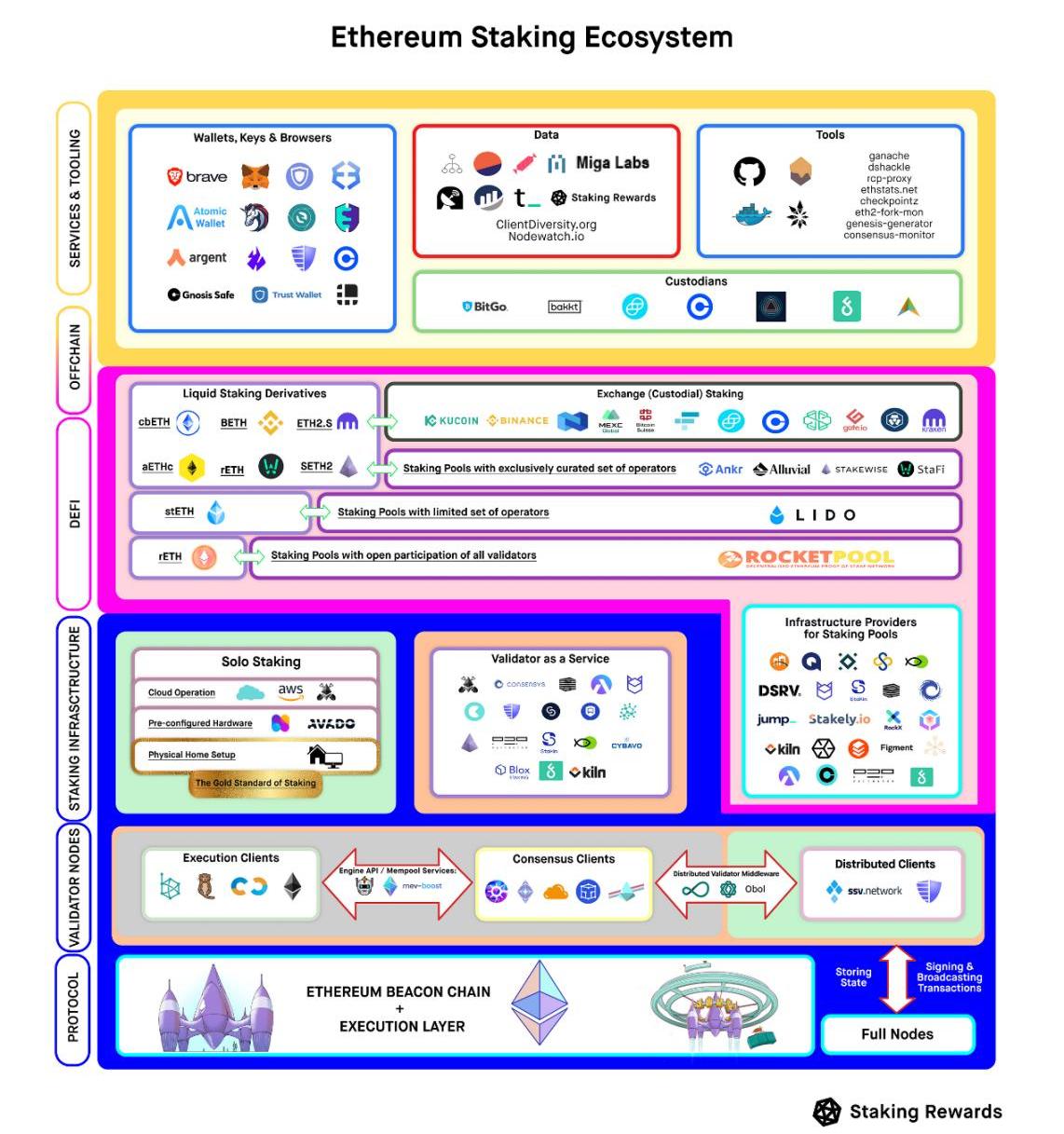

借用一張StakingRewards做的很詳細的圖,看起來很復雜,但實際上真正需要關注的東西沒有那么多。質押參與方式可分為三種:SoloStaking:簡單來說自己運行共識客戶端和執行客戶端,質押32個ETH成為驗證者,好處是能獲得全額獎勵,壞處是各種罰沒風險。Stakingasaservice:會有專門做質押服務的服務商為你搭建客戶端,相應大幅降低了被罰沒風險。但是服務商會收費,并且需要信任假設因為要把私鑰交給質押服務商,同樣需要32個ETH。PooledStaking:基本什么都不需要你做,ETH也不需要32個,最低大概0.01個ETH也可以,并且這是唯一可隨時退出的方式因為PoolStaking都會給用戶1:1的衍生代幣。但這里除了信任假設以外,還存在智能合約風險因為PoolStaking大多是鏈上項目,其次也是要收費,質押服務商要收費,流動性服務也要收費。具體信息可以在以太坊官方staking頁面查看,選擇適合自己的方案。說回上面那張圖,SoloStaking里比如亞馬遜云大多都并非Crypto項目,也不會發行Token;VAAS同樣,大多屬于基礎設施行列也并不發行Token。而StakingPool則是我們需要關注的東西。上圖的最上一行Service&Tooling包括錢包,數據分析等工具,不僅限于質押賽道。下一行Defi流動性質押,比如去中心化的Lido和中心化的CEX,都會給你1:1的衍生代幣釋放流動性。后面StakingInfrastructure里是SakingPool的基礎設施或者說硬件,大多也不發行Token。節點服務里面SSV下面會提到。所以整張圖需要關注到的質押賽道項目基本就是StakingPool外加一個SSV。4.質押賽道項目

質押賽道里面我會簡單介紹一下Lido和SSV兩個項目以及相應的評判和展望。

4.1Lido

Trustology CEO:FCA已采取更全面的方法監管英國數字資產市場:據此前報道,英國金融行為監管局(FCA)提醒在英國開展加密資產活動的企業,它們必須在6月30日之前提交完整的注冊申請才能展開后續業務。

對此,英國加密托管解決方案提供商Trustology首席執行官Alex Batlin表示,作為其最新合規措施的一部分,FCA已經采取更廣泛、更全面的方法來監管其本地數字資產市場,尤其是在更深入地審視該地區運營的各種加密公司的信息安全和功能業務設置時,“FCA所尋求的不僅僅是遵守AML,還包括您是否有足夠的業務償付能力條款、IT安全控制和風險管理框架,包括災難恢復和保險。”(Cointelegraph)[2020/6/28]

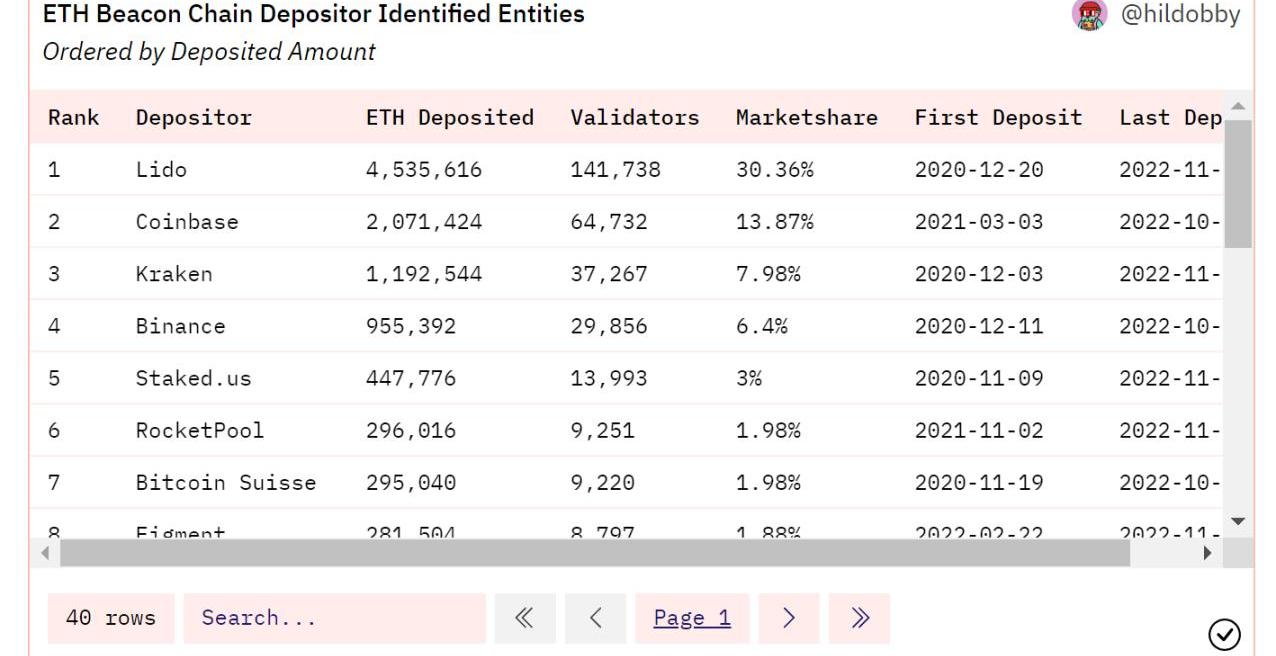

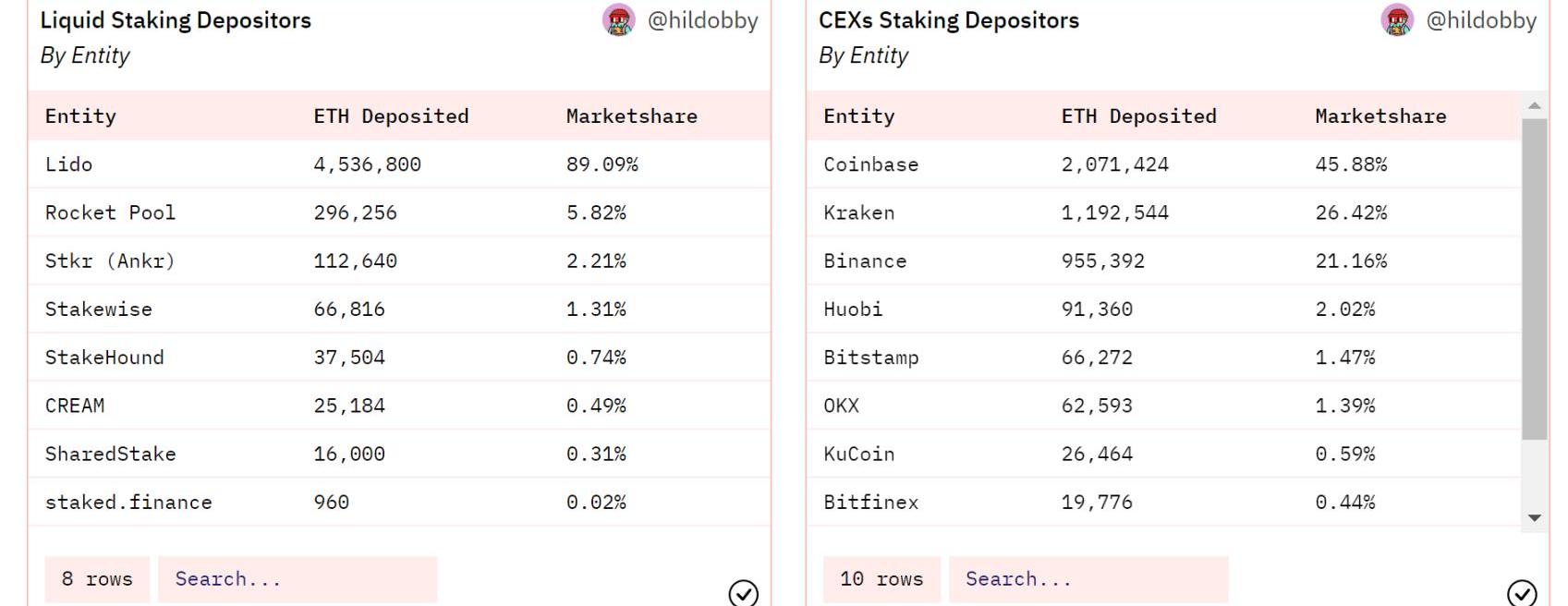

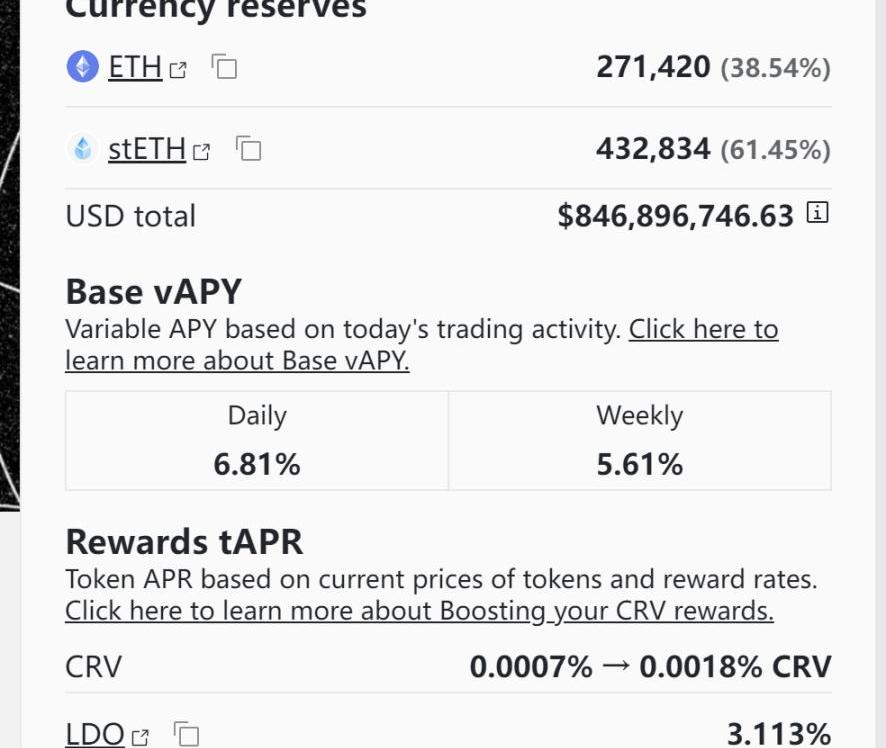

Lido質押量占以太坊質押總量的足足30.36%,質押約453萬枚ETH,第二名Coinbase占比13.87%,質押約200萬枚ETH,Lido足足領先了第二名一倍有余。且Lido質押量相當于Coinbase、Kraken、Binance三個CEX的總和,還要多。Lido質押量占以太坊去中心化質押總量的高達89%,質押量是第二名RocketPool的約15倍。由此可見,去中心化質押賽道其他項目幾乎毫無競爭力,Lido早已壟斷市場。流動性質押為何能吸引到用戶?個人覺得可以簡單歸結為兩點:操作簡單,并且沒有門檻流動性釋放而流動性釋放又可為三個點:衍生產品的深度、用途以及錨定。比如Lido的stETH在CurveETH-stETHTVL有8億美金,是Curve上深度最大的池子,比3Pool那個3穩定幣池還要大,APY有6.81%,目前主流Defi協議幾乎都支持stETH。出于操作簡單沒有門檻而選擇Lido的用戶可能會被其他項目搶走離開,但是出于流動性釋放目的選擇Lido的用戶大概率是不會走的,因為他們可能找不到另外一個深度用途可以媲美stETH的項目。這些因素,讓越來越多的人選擇Lido。

既然Lido體量與三個CEX體量大致相同,那么可想而知,出于去中心化抗審查的目的,Lido會獲得很多人的支持。CEX永遠都是個黑盒子,并且2022年以來爆雷的CEX已經不在少數,大到FTX、Alameda以及3AC這種一線機構,暴雷也是一夕之間。Crypto的中心化實體持有過多用戶資產看來都不是個好事情,GBTC也讓BlockFi、3AC在牛市也虧了很多錢,當然大家也并不會知道參與的哪個項目、哪個理財會突然爆雷。所以,Lido作為鏈上透明的代表抗中心化抗審查的代表,承擔著至關重要的作用。Lido能做到透明,但是能做到去中心化跟抗審查嗎?

火幣大學于佳寧:DCEP將帶動區塊鏈應用全面爆發:近日央行數字貨幣頻頻傳出內測落地消息,似乎DCEP呼之欲出。4月17日16點,火幣大學校長于佳寧在媒體直播間就央行法定數字貨幣對區塊鏈創新發展的影響和行業機會帶來最新思考和解讀。

于佳寧認為,DCEP將為區塊鏈應用扣上關鍵的一環,使得區塊鏈,尤其是一些聯盟鏈項目,可以從目前的信息存儲功能升級為價值轉移功能,進而將帶動區塊鏈應用的全面爆發。比如,今年的一個熱點是新基建,新基建必然會帶動大量的項目招投標,如果項目招投標能夠盡快使用DCEP+區塊鏈的模式,那么整個工程管理會變得非常簡單高透明度,拖欠農民工工資等行為也不會再發生。[2020/4/17]

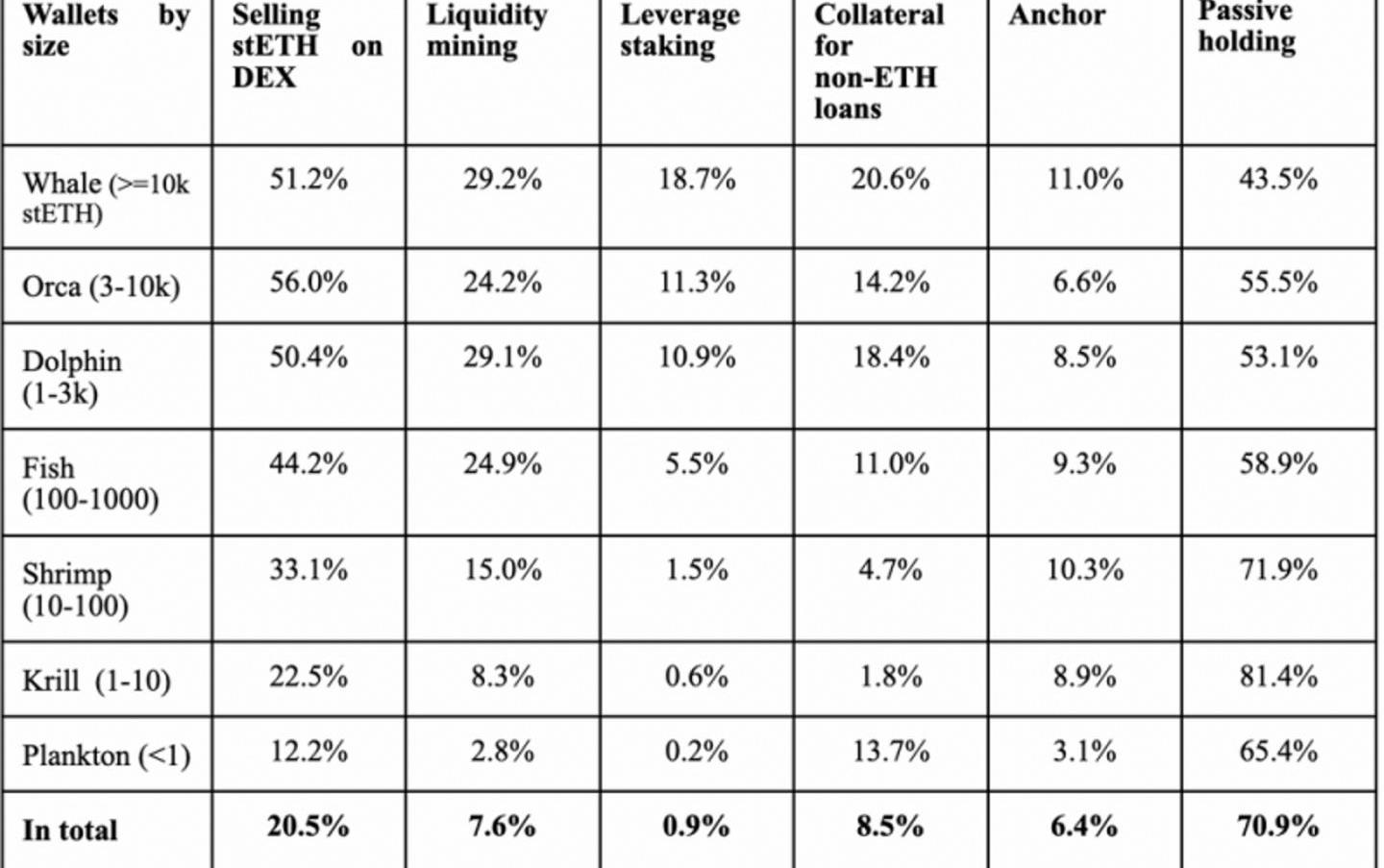

LidoDao控制著Lido,上圖為Lido可用于投票的持倉分布,據Nansen統計,前9大地址控制著46%的投票權,理論上可以對驗證者產生影響,進而影響節點的遵守審查與否。作為去中心化流動性質押賽道的龍頭,如Lido市場繼續擴大,則這種問題將會不可避免的發生。stETH的使用情況如下圖:

上圖為Lido官方統計的stETH用途,可以看到passiveholding的人數占比是最多的,大約70%。對于巨鯨來說,用途相對更為廣泛,除了在DEX上賣掉以外,還會參與一些杠桿挖礦杠桿質押行為增加收益。而反觀持倉較少的地址,更傾向于單純的Holding。這其實更加反映了流動性質押的衍生品用途廣泛對于該項目的重要性。此圖也不難看出,多數人是PassiveHolding,那么其實對他們來說,stETH的深度和用途并沒有很重要,因為他們不會拿stETH做任何事。與其說這些用戶都是未來可能會流失的用戶,不如說stETH的用途還沒有被Lidostaker充分挖掘。那么,stETH怕擠兌脫鉤嗎?怕,任何一個吸儲機構都怕擠兌,Anchor、FTX等等很大資金規模的機構都是在短短幾天內就因為恐慌擠兌直至破產。stETH也曾脫鉤很多次,包括USDT在內的任何穩定幣都曾脫鉤過多次,但共識決定了回歸速度,成功的回歸會印證大家的信心。stETH通常都會很快回歸,但因為上海升級前不能提幣所以長期處于負溢價。據Lido官方統計,持倉>100stETH地址當中約有49%的stETH來源為DEX購買,或許因為SmartMoney更傾向于在stETH折價時購買,并預計于上海升級后抹平折價時賣出套利。既然已經成功合并,提幣也是核心開發者下一步將會部署的功能,那么stETH脫鉤的風險倒也沒有很大。單一質押協議的市場占有率不應過高這件事一直是包括Vitalik在內的諸多人的觀點,Lido會不會由于這個原因不再增長?假如未來以太坊質押比例會如期上升,那么Lido自然是受益者之一,龍頭地位短時間內都很難超越,但很可能也是等比例的增長。Lido有什么技術嗎?好像沒有,有什么護城河嗎?好像除了大機構背書和stETH生態以外也沒什么了。我覺得Lido單單只是個前端吸納用戶存款,繼Terra、3AC、FTX能在那么短的時間消失以后,還能認為體量大的機構抗風險能力就一定強嗎?未來的Lido更像是個大Beta,表現可能會比以太坊好,但或許不是質押賽道未來空間最大的項目。一方面Lido已經很大了,2022年一整年Lido質押的以太坊增量相當不明顯;另一方面治理集中,市場占有率過高等等都是亟待解決的問題。而假如未來以太坊質押比例如期上漲,那么自然會出現一些新機會。4.2SSV

SSV的愿景是成為以太坊生態系統中的一個基本組成部分,確保以太坊鏈的控制權保持去中心化,質押者不會放棄對其ETH的控制權,并且任何未來的質押服務可以將SSV.Network用作質押基礎設施。

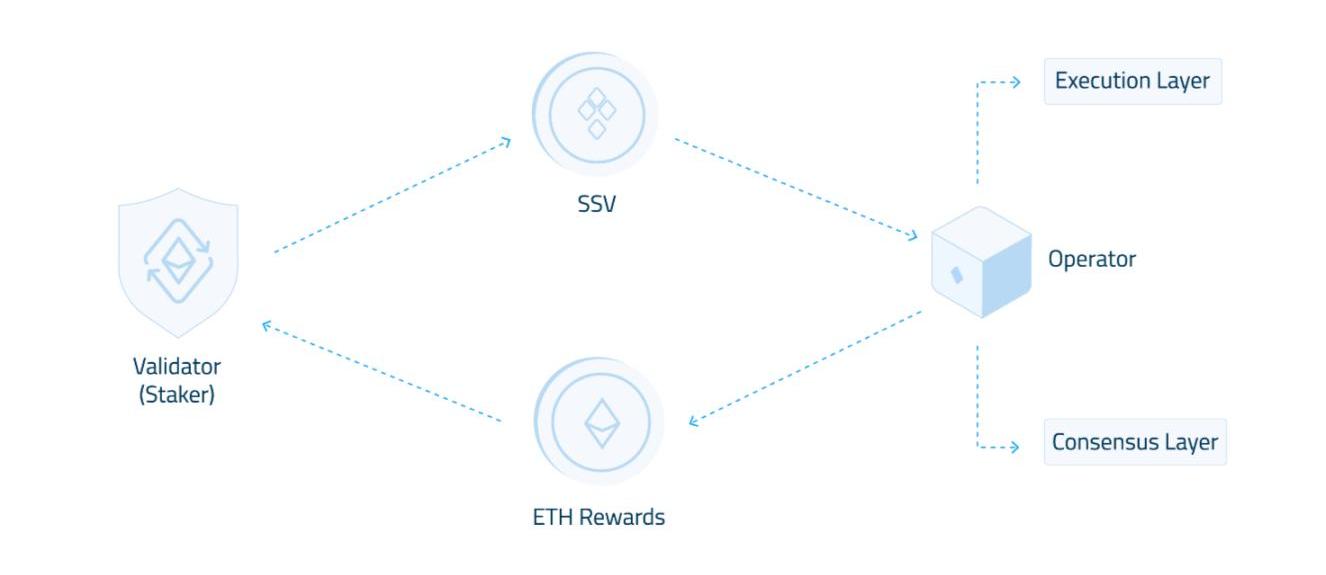

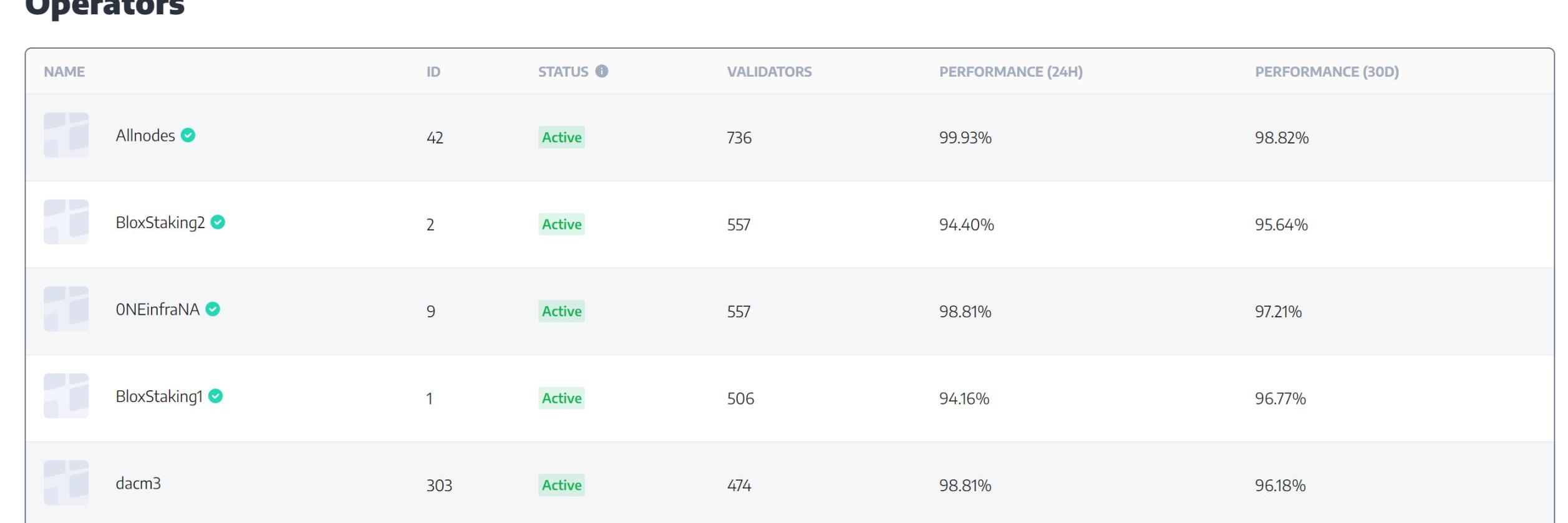

4.2.1SSV三個角色:Stakers、Operators、SSVHoldersStakers目標用戶比較廣泛,比如質押池、質押服務商、SoloStakers等等。我覺得SSV的真正目標用戶是具有一定規模的質押服務商,比如類似Lido選擇的Blockscape、P2P.ORG、StakingFacilities等等,以及一些ETH持幣大戶。換句話說,SSV應該是toB的。OperatorsOperators負責提供硬件基礎設施,任何人都可注冊成為SSVOperators,而當中的少數operators會經過DAO投票變為ValidatedOperator。運營商接收Staker的SSVToken作為獎勵產出ETH返還給Staker,可見SSV價值將與整個項目體量強綁定,Staker將需要囤積大量SSV否則會有清算風險,而并非傳統Defi的GovToken無用。當前網絡已有約686多名Operators和4624名Validators。

SSVHolderSSVTokenHolder可對比如包括Operatorrating、NetworkFee在內的各種東西投票。4.2.2以太坊Merge階段

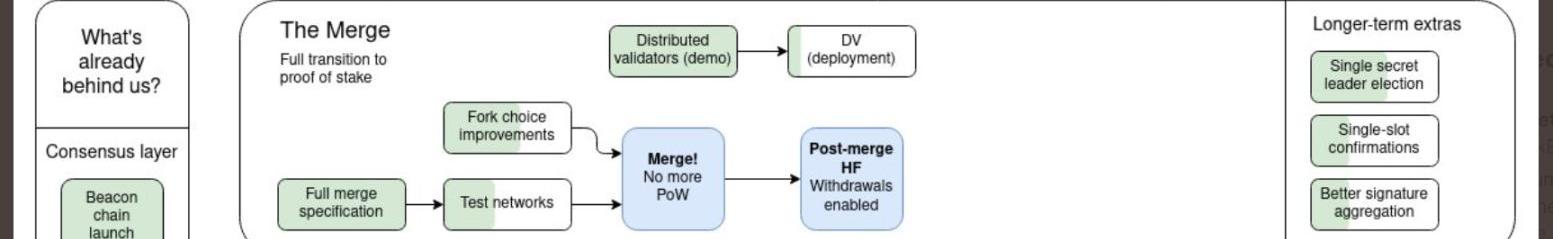

V神2021年底發布的以太坊升級五大階段當中,TheMerge部分中間提到了DistributedValidatorsTechnology。在POS中,每當驗證者需要提案或證明新區塊時,使用驗證者密鑰對數據進行簽名,而這種情況大約每個epoch發生一次,除了用戶自行運行驗證者客戶端以外都需要吧驗證者密鑰交給質押服務商。或許這是另外一個以太坊stakingratio仍然過低的原因,人們不愿意去相信任何一個第三方,尤其是在2022年眾多一線機構暴雷的情況下更加劇了這種想法,「Notyourkey,notyourCoin.」4.2.3DistributedValidatorsTechnologyDistributedValidatorsTechnology,中文叫做分布式驗證技術,會將密鑰通過DistributedKeyGeneration加密并拆分為多個Keyshares,這些Keyshares將會分布在四個operator運行的非信任節點中間,如果單個keyshare出現離線,其余keyshares則會通過ShamirSecretSharing,MultiPartyComputation,andIstanbulByzantineFaultToleranceConsensus等技術協同工作履行其職責,因此可以容忍一定數量的故障從而不會造成罰沒。因此,SSV實際上不是Lido的競爭對手,二者是上下游的關系。SSV相當于是以太坊共識層和驗證節點中間的中間件。任何節點運營商,可能會出于去中心化、減小信任假設的目的選擇SSV。那么也就是說,DVT技術幾乎是潛在可服務于整個以太坊質押生態的產品,比如Lido上個月在Goerli測試網上進行了與SSV的集成測試。SSV歷經多年時間開發當前并未上線主網,市值略低,是一個很有潛力的質押賽道項目。4.2.4SSV潛在問題既然作為staker和operator之間的中間件,那么SSV可以理解為是為各種staker服務的,Staker體量越大對SSV越有利,所以其實可以理解為是一個ToB的產品,而這個產品的核心壁壘則是DVT技術。其一,B端是不是一定要選擇SSV?個人覺得完全可以等待一個平替或者完全不用SSV像一直以來一樣。其二,Token價值除了投票和支付以外沒有太多使用場景,換句話說,SSV既然是ToB產品不發行Token可能也沒什么影響。眾多質押服務商,可以將此需求外包出去。因此,倘若SSV可以做到借助先發優勢,那么盡可能多吸納驗證者進來形成護城河,才能是未來立于不敗之地的關鍵,否則一旦技術成熟眾多替代品出現,則可能不在有優勢。5.結尾

這篇文章,其實都是基于ETHstakingratio比例會逐漸增加的假設。如果逐漸增加,那么上面提到的一些東西可能會一一實現。質押賽道隨著以太坊轉變為生息資產必然會為包括DeFi在內的鏈上生態帶來非常多的新東西新玩法。Reference:https://newsletter.stakingrewards.com/p/mapping-the-ethereum-staking-ecosystemhttps://newsletter.stakingrewards.com/p/exploring-the-liquid-lands-of-stakinghttps://ethereum.org/en/developers/docs/consensus-mechanisms/pos/rewards-and-penalties/https://blog.bitmex.com/ethereums-proof-of-stake-system-calculating-penalties-rewards/https://consensys.net/blog/codefi/rewards-and-penalties-on-ethereum-20-phase-0/https://coinshares.com/research/ethereum-staking-yieldshttps://research.nansen.ai/article/174/the-merge-a-deep-dive-with-nansen原地址

幾天前,我在推特上問了一個問題:“誰會成為這個加密借貸周期中的雷曼兄弟?”許多人說是FTX,我都一笑置之。我從不相信FTX會崩潰。然而,這幾天我們就收到了來自各方的消息.

1900/1/1 0:00:00Web3正在快速從Web2領域搶奪大量優質流量。從2020年的DeFi到2021年的GameFi“破圈”,加密貨幣領域的落地化應用正源源不斷的吸引圈外的增量資金和用戶,并將部分用戶留存下來.

1900/1/1 0:00:00就在5個月前,我寫了一篇關于俄烏戰爭的影響、不斷膨脹的通貨膨脹以及加密貨幣項目崩盤是由許多不負責任的行為者造成的。現在我又來了.

1900/1/1 0:00:00以下內容源自AmberGroup官方twitter@ambergroup_io于11月10日發表的系列推文.

1900/1/1 0:00:00剛剛過去的11月,加密市場幾乎被FTX和AlamedaResearch的暴雷事件“主導”,整個行業開始去風險化,投資者也開始將加密貨幣從交易所取出并進行自我托管.

1900/1/1 0:00:00比特幣作為加密貨幣儲備資產,也是最“久經沙場”的加密貨幣,其價格走勢是我們判斷市場是否已經“觸底”的標志.

1900/1/1 0:00:00