BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+1.55%

ETH/HKD+1.55% LTC/HKD+1.89%

LTC/HKD+1.89% ADA/HKD+1.48%

ADA/HKD+1.48% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD+1.41%

XRP/HKD+1.41%FTX暴雷事件余波未止,去中心化和透明度越來越受到關注。交易活動從CeFi遷移到DeFi不是“是否”的問題,而是一個“何時”的問題。在過去幾個月,像GMX這樣的永續合約協議備受關注。在GMX的獨特設計之上,已經發展出一個獨立的生態系統。要點速覽

GMX完全在鏈上運作,并使用AMM功能來實現杠桿交易。在GMX上,交易者完全了解對手方的情況,這與在CEX上交易完全不同GMX與其他永續合約協議如dydx不同,它完全在鏈上運作,并使用AMM功能來實現杠桿交易。GLP池包括50%的穩定幣和50%的藍籌資產。GMX使用GLP池為交易者提供4個代幣/美元交易對。GMX運營雙代幣模式:$GLP和$GMX。$GLP是LP的“流動性證明”收據,而$GMX是協議的效用和治理代幣。GMX上的交易是零和游戲:如果交易者贏,LP就輸。如果交易者輸,LP就贏。GMX的主要好處:1.零滑點2.高資本效率GMX的主要挑戰:1.LP面臨的交易偏差2.無法平衡未平倉合約3.預言機操縱4.缺少交易對GMX

GMX是一個去中心化的現貨和永續交易所,為交易者提供高達50倍杠桿的資產交易能力。該協議目前在Arbitrum和Avalanche上運行。在每個鏈上提供4個代幣/美元對進行交易。在GMX上,交易者完全了解對手方的情況,這與在CEX上交易完全不同。GMX與其他永續合約協議如dydx不同,它完全在鏈上運作,并使用AMM功能來實現杠桿交易。單一的多資產池

Frax Finance社區投票決定完全抵押FRAX穩定幣,移除算法支持:金色財經報道,Frax Finance社區投票通過了一項治理提案,將把FRAX穩定幣的目標抵押率(CR)設定為100%,移除協議對穩定幣的算法支持。今后,FRAX將成為完全抵押穩定幣。FRAX原本被設計為一種部分抵押、部分算法穩定幣,其抵押率根據FRAX的市場需求進行調整。

但提案指出,“FRAX的小部分算法支持讓人以為FRAX是一種不太安全的選擇,尤其是在UST的失敗玷污了算法穩定幣的概念之后。維持當前92%的CR幾乎沒有什么好處。”提案稱,逐漸將協議CR提高到100%是長期健康和發展的最佳途徑。[2023/2/23 12:24:22]

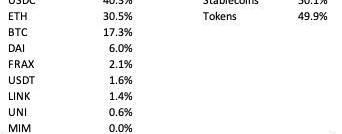

與其他以單一資產流動性池運作的DEX相比,GMX上的流動性提供者向單一的多資產池提供流動性。LP通過鑄造$GLP來提供流動性。$GLP是一種跟蹤相關指數價格變動的資產。$GLP是LP的“流動性證明”收據。Arbitrum上的$GLP池是一個指數,由大約50%的穩定幣和50%的藍籌代幣組成。

上圖顯示出$GLP池的大部分由USDC、$ETH和$BTC組成。$GLP可以:1.使用任何一個標的指數資產進行鑄造2.被銷毀以贖回任何相關指數資產多資產池內的資產被用于交易,交易者可以采取任何方向的杠桿頭寸。30倍做多ETH示例

CZ:最好的用戶保護形式是全球一致的、基于風險的監管:金色財經報道,Binance首席執行官CZ在社交媒體上稱,最好的用戶保護形式是全球一致的、基于風險的監管。徹底的禁令只會導致用戶在陰影中操作,風險自負,沒有任何安全網。國際貨幣基金組織發布的文章支持這一立場:

1.我們的行業需要適合其跨境性質的穩健、全面和全球一致的加密監管。對于全球運作方式,它必須適應不斷變化的行業格局。

2.加密資產服務提供商應獲得許可、注冊和授權。許可和授權標準應明確定義。

3.履行多項職能的實體應遵守額外的監管、透明度和/或披露要求。

4.穩定幣是許多用例中保值的關鍵工具,應該受到監管以發揮其潛力并確保市場完整性。當立法者和監管者擴大允許的活動范圍時,用戶保護和市場誠信得到加強。我們在許多其他行業都看到了這一點:tradfi、醫療保健、制藥、互聯網、內容等。[2023/1/24 11:28:39]

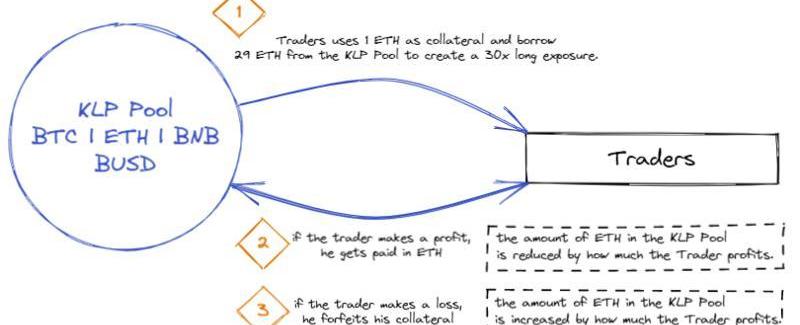

一個交易商發布了1$ETH的抵押品,并在GMX上建立了30倍的$ETH多頭頭寸。該交易者秘密地從資金池中借入29$ETH,創建30$ETH的多頭敞口。根據交易結果,$GLP池會受到不同的影響。如果交易者盈利,他從$GLP池中提取$ETH。如果交易者虧損,他從$GLP池中提取$ETH。

Jump Crypto:在FTX的敞口是有風險管理的,仍然資本充足:金色財經報道,Jump Crypto在其社交媒體上表示,在FTX 和 Alameda Research的敞口是根據我們的風險框架進行管理的,我們仍然資本充足。這對這個行業來說是一個巨大的打擊,但我們仍然相信這個領域,并與其他人一起努力建設它的未來,此外,其總敞口、潛在損失和資本化金額仍然未知。[2022/11/13 12:57:03]

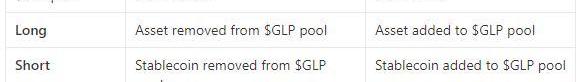

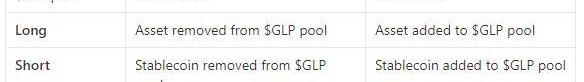

交易結果轉化為GMX的未平倉合約的差異。$GLP池直接受到交易結果和方向的影響。因此,有必要重新平衡$GLP池內的資產權重。GMX通過2種方法對$GLP池進行再平衡:

1.$GLP造幣/銷毀費折扣

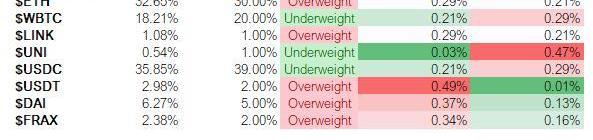

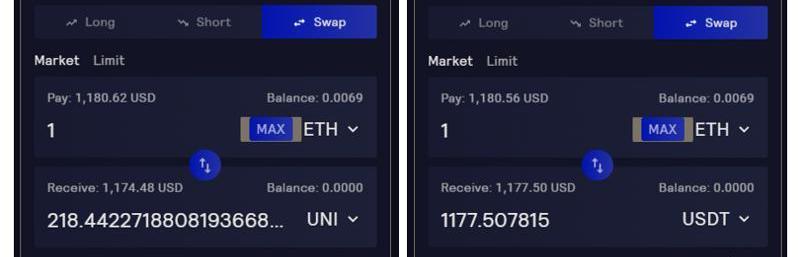

如上所述,LP能夠用任何基礎指數資產來鑄造$GLP。由于OI決定了對資產的要求,在池子里的每項資產都有一個目標權重。因此,GMX提供較低的$GLP造幣費和較高的$GLP銷毀費,鼓勵每種資產向其目標權重靠攏。為了便于理解,用一個極端的例子來解釋上表:以$UNI為例,它在$GLP池中比重最大。通過用$UNI鑄造$GLP,LP可以支付最低的造幣費。相反,用$GLP鑄造$UNI,LP將支付最高的造幣費。2.交易費用折扣

Fantom網絡歷史總交易數已突破4億筆:10月24日消息,據歐科云鏈OKLink多鏈瀏覽器數據顯示,當前Fantom網絡歷史總交易數已突破4億筆,鏈上TVL近12.02億美金。[2022/10/24 16:37:11]

除了進行杠桿交易,用戶還可以通過GMX在不同的指數資產之間進行交易。GMX試圖拉高換取低權重資產的成本,來重新平衡$GLP池。參照上圖,交易$UNI的費用較高,為0.52%,而交易$USDT的費用較低,為0.34%。代幣經濟學

GMX采用的是雙代幣模式:$GLP與$GMX

$GLP

$GLP是LP的“流動性證明”收據。要注意的是:持有$GLP將使LP面臨$GLP池中基礎資產的價格變動。LP在$GLP上獲得的收益率取決于2個方面:1)交易量2)交易員的損失在GMX上提供流動性是零和游戲:由于交易結果直接影響$GLP池,LP總是交易的對手方。

日本區塊鏈公司Finanche獲7.7億日元投資:8月5日消息,日本區塊鏈眾籌平臺FiNANCiE的運營商Finanche已吸引了7.7億日元的投資(約580萬美元)。由現有股東B Dash Ventures運營的基金領投,MTG Ventures、Headline Asia、Infinity Ventures Crypto (IVC)、黎明資本、Amuse、W Ventures和THE SEED參投。該投資預計將用于Web3x創作者經濟領域。

據悉,在FiNANCiE平臺上,運動隊和創作者可以通過發行和銷售粉絲代幣和NFT來賺取資金。(Coinpost)[2022/8/5 12:04:53]

GMX的主要優點

1.GMX上的交易員享受零滑點

滑點的定義是交易的預期價格和交易執行價格之間的差異。GMX使用定制預言機從3個CEX提取價格實現“零滑點”。FTX之前也在這三大CEX中,但后被Coinbase取代。2.高資本效率

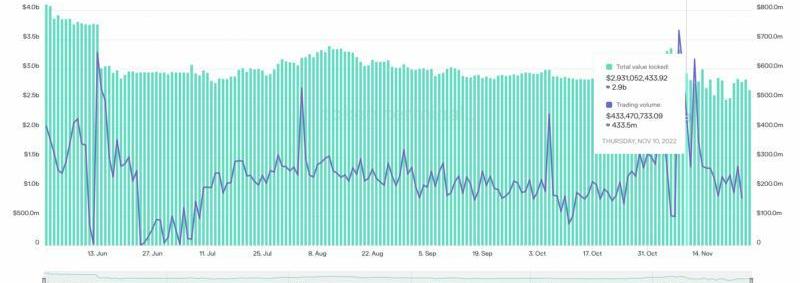

杠桿的啟用使GMX擁有極高的資產利用率,這對$GLPLP來說意味著更高的收益。在高峰期,GMX的AUM每日使用率接近300%。

與PancakeSwap這樣的現貨DEX相比,PancakeSwap的資產利用率只有大約15.0%。

GMX的主要挑戰

1.LP可能面臨交易偏斜

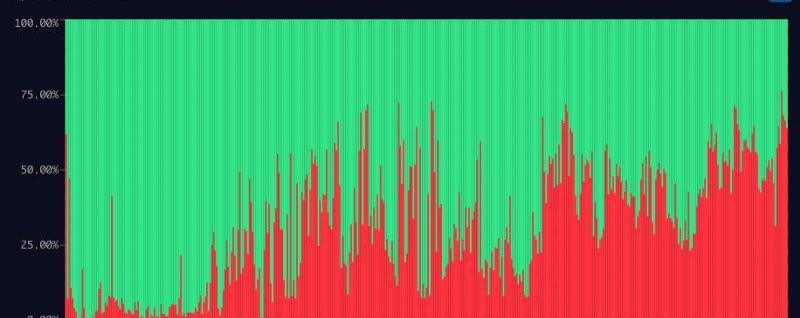

在強勁的趨勢性市場中,可能會出現特殊的OI傾斜。在這種情況下,交易者可能會單方面進入多頭或空頭。

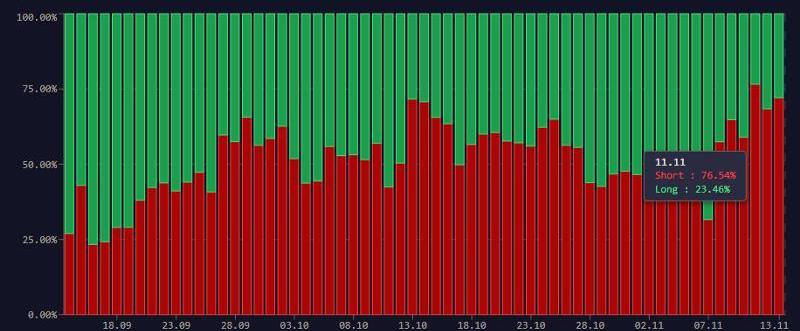

例如,在牛市中,大多數交易者希望做多。當交易者持有多頭頭寸時,該資產就從$GLP池中“出借”。參考上面的數字,在2021年9月,多頭OI為97%。在交易者賺取暴利的情況下,$GLP池的資產持有量可能會被抽空。需要注意的是,在2021年9月,GMX只有大約100個用戶。因此,交易偏度很容易受到更大額交易的影響。隨著用戶數量的增長,將更不容易影響協議的整體交易偏度。相反,在熊市中,當交易者大量做空市場,GLP池將付出穩定幣,而指數內其他代幣的價值繼續下降。參考上面的數字,在2022年11月,空頭OI達到了76%的峰值。在大多數空頭交易員獲利的情況下,$GLP的持有者將從這兩方面受到影響:(1)穩定幣流失相關資產價格下跌。理解了這一點,就可以理解空頭偏斜對$GLP的持有者的影響比多頭偏斜大。

3M公司的數據顯示,交易并沒有向一個方向嚴重偏斜。然而,鑒于最近FTX的失敗,交易偏向于空頭的比例為65%,2022年11月11日飆升至76.5%。

總之,交易者在11月9日損失了將近3百萬美元。

2.缺少OI平衡

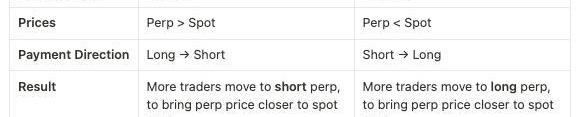

由于GMX沒有平衡OI的內部機制,上述挑戰就更嚴峻了。GMX根據資產的利用率來計算其資金費率。無論集中度如何,多頭和空頭的資金費率總是正的。在CEX上,資金費率融資率通常被用來平衡OI。由于資金費率是點對點支付的,所以它作為一個自然的催化劑,促進了點對點的價格收斂。

當資金費率為正時,永續合約的價格高于現貨價格。做多的交易商向做空的交易商支付資金。這激勵了更多的交易者做空永續合約,使永續合約價格更接近現貨價格。反之亦然。3.預言機操縱

預言機在波動期間的錯誤定價/操縱有可能導致“有害套利”。為了解決這個問題,GMX使用了一個定制預言機,從3個CEX檢索中間價格。此外,價格在每個區塊開始時進行更新——確保同一區塊內的每筆交易收到相同的更新執行價格,有助于防止搶先交易。盡管協議盡力維護,這種預言機設計仍然容易受漏洞影響。9月,GMX在Avalanche上被一個交易員利用獲利大約565,000美元。要理解這個案例研究,我們必須了解幾個因素。在GMX上開多/空頭頭寸不會影響CEX的價格。這是因為GMX始終是一個價格接受者,它從CEX提取價格。了解這一機制的交易員執行了以下步驟。他首先在GMX上開了一個$AVAX的杠桿多頭頭寸。隨后,他在CEX上推高價格。當GMX上的價格反饋更新時,他關閉了他的多頭,獲利約565,000美元。需要注意的是,這只能在流動性稀薄的時候執行,此時市場容易受到規模的影響。為了解決這個問題,GMX臨時對$AVAX的未平倉合約發布了一個正式的上限。理想情況下,應該不需要人工干預,因為交易限額應該只受$GLP池中資產的限制。4.缺少交易對

對于那些對交易代幣感興趣的交易者來說,GMX不是一個好的選擇。目前,Arbitrum和Avalanche在GMX上都只有4個美元交易對。關于ByteTradeLab

ByteTradeLab總部位于新加坡,受海納國際集團亞洲風險投資基金和其他一些領先的機構投資者支持,包括INCECapital、BAICapital、Sky9Capital和NGCVentures,在2022年6月進行了4000萬美元的A輪融資。ByteTrade正在積極構建自有的Web3操作系統,該系統基于開放的區塊鏈-邊緣節點-客戶端架構,是原始全堆棧互聯網協議的去中心化版本,將大規模將用戶和去中心化的互聯網應用在Web3.0中采用,并最終將數據所有權歸還給用戶。除了作為Web3操作系統的構建者,ByteTrade還積極孵化和投資早期Web3.0項目,以建立獨家Web3操作系統生態系統。ByteTrade致力于向Web3.0的建設者提供各種資源,包括但不限于:技術、產品定義、商業計劃、GTM戰略和資金。

Tags:GMXANC穩定幣FRAXgmx幣怎么樣ShibaInu Finance數字人民幣穩定幣CNYD是真的嗎frax幣價格

作為日交易量達7.7億美元、擁有400多萬用戶的UniSwap來說,進軍NFT市場賽道也意味著新一輪攻防戰的開始,眾多平臺一時都擔憂對方是否會拋出類似SudoSwap那樣初始即王炸的好牌.

1900/1/1 0:00:00美元穩定幣USDC發行方Circle在合規方向又有新進展,2022年11月16日,Circle宣布ApplePay目前已經支持Circle認定的合規企業內實行.

1900/1/1 0:00:00本文涵蓋了去中心化身份的核心概念、互聯網上身份的演變、Web3身份基礎設施堆棧的逐層概述以及隱私基元的相關發展。人身證明、合規性和應用層將在未來的文章中介紹.

1900/1/1 0:00:0011月22日,社區發現有巨鯨正在嘗試做空Curve,這個顯示為ponzishorter.eth的地址通過Aave抵押借出了大量CRV進行拋售,鏈上鏈下一起賣.

1900/1/1 0:00:00MEV如何成為PoS以太坊的中心化力量?本文是對這個問題進行探討的第二部分。第一部分寫在合并之前,旨在推測以太坊如何因MEV的影響而變得更加中心化.

1900/1/1 0:00:00頭條 AEX:平臺資金受控狀態或將持續,將采取“軟性兌付”策略加密交易所AEX昨日發布公告,由于平臺從今年7月起受到監管機構調查,平臺部分高管被采取強制措施等客觀原因.

1900/1/1 0:00:00