BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD-1.68%

ADA/HKD-1.68% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-1.13%

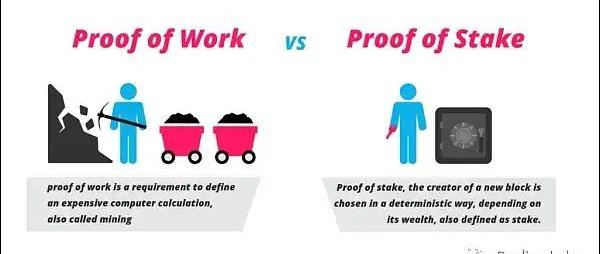

XRP/HKD-1.13%今天跟大家分享關于比特幣挖礦相關的見解和看法。提起比特幣挖礦,很多人就會想到比特幣是一個非常高能耗的系統,每天消耗大量的算力用在無用的哈希計算上,他們認為電力不應該用在比特幣這種沒用的運算;還有一些競爭幣團隊希望能夠使用POS之類的替代性技術來消除比特幣挖礦所造成的能量浪費。在所有的共識方案中,為什么比特幣的工作量證明是最有效且最節能的共識達成方式呢?下面給大家分享。工作量證明POW的來源

為什么需要挖礦?因為比特幣是一個點對點的分布式網絡。在這樣的網絡里大家應該聽誰的?應該怎樣達成一致的共性?這是非常困難的問題。為此,比特幣的發明者創造了一種讓整個網絡達成統一共識的方案,該方案被稱為工作量證明。這里簡單科普一下,要在整個系統中達成共識,就必須選舉出一個人或一個節點來發號施令,且這個人或節點必須向系統證明其付出了很大的勞動。為了保證全網的安全穩定,你想發號施令就必須付出對應的勞動,即消耗相對應的能量,大家才認可你。因此整個系統只需要保證同時只有一個人可以發號施令,然后大家都跟隨其去行動,這樣就可以保證全網的穩定。工作量證明POW的重要性

為什么比特幣系統只有選擇工作量證明才會穩定?我們可以通過一個物理學規律——「熵增定律」來發現一些端倪。什么是「熵增定律」?簡單定義就是一個封閉的系統,在沒有外力做功的情況下,內部總是會朝著混亂和無序的方向發展下去。這里有兩個重點,一個是封閉系統,一個是沒有外力做功,如果這兩個條件都不滿足,那么它就不滿足「熵增定律」。根據熵增定律,我們可以把事物分成兩類,一類是低熵的事物,一類是高熵的事物。低熵可以簡單理解為具備一定的確定性,結構具備一定的穩定性,按常識來理解即干凈、整潔、有序等。而高熵反之就是具備不確定性、混亂性、找不到規律可循等等。熵增定律有一定的數學本質,即低熵系統是小概率事件,高熵系統是大概率事件,因此隨著事物自然發展,系統會自發從低熵走向高熵。這里以日常生活例子來說明什么是熵增。以屋子為例,一開始收拾得很整潔,往后如果不持續性收拾,屋子就會「自發」變得雜亂、無規律可循,這個就是典型的熵增案例。如果不對屋子這個系統進行做功,即不收拾屋子,那屋子就會「自發」向混亂去演變。換之而言,比特幣系統作為一個支付系統,安全穩定是需要優先保證的,如果不對它持續做功,就會自發向著混亂和無序去演進。如比特幣系統出現雙花、錯誤的記賬、盜幣等都是高熵的狀態。比特幣的挖礦就是從外部輸入能量,讓其達到維持低熵穩定的狀態。如果不對這個系統持續輸入能量,那么其最后會演變成一個混亂的系統。再如銀行同樣作為一個需要保持低熵狀態的支付系統,是如何保證低熵的安全和有序的狀態?銀行所消耗的能量遠大于比特幣挖礦機制所消耗的能量。為什么一個安全穩定的支付系統需要消耗如此大的能量,具體在哪些方面呢?首先銀行把總部裝修得金碧輝煌,是為了把大量金錢投在建筑物的沉沒成本中,向你證明銀行很有錢,你可以相信并把錢存進銀行。第二是在金錢的流轉和運輸上。銀行運輸現金需要配備大量警備人員、武裝運鈔車、各種各樣的安保措施來保證金錢的安全。這比普通的物流系統消耗更大的能量,但也正是這樣的消耗,才保證了金錢在運輸上的安全。第三是紙鈔的制造和防偽。紙鈔具有很高的科技含量,需要很多復雜的工序來保證紙鈔很難被偽造。在「防偽」上投入的大量科研經費,研發人員,以及大量制造所使用的設備,都是銀行系統在保證安全穩定所需投入的努力,即需要在里面注入的能量。第四銀行內部為了防止出現偷錢或內部人員作弊,以及內部人員貪腐之類的各種「高熵」的狀態,需要經常進行內部審計。這就需要專門的審計、監察人員對銀行的工作人員進行檢查,對他們的賬戶進行審計。審計這些賬目本身需要大量能量。而賬目要求紙質材料保存多年,這也是能量的一種形式。銀行和法幣最終是由國家和軍隊以及機關做背書,是一個具有法定約束力的貨幣系統,這個「法定約束力」、軍隊、國家的公檢法系統等給銀行系統做背書的系統,也需要大量的能量去消耗。最后是銀行的系統。作為一個非常中心化的系統,銀行要保證數據是安全的,保證數據庫不被入侵。在這個系統里要設立大量的監控、警報,要配備大量的安全人員、安全專家來對代碼進行審計,以及24小時的監控的去保證銀行的內部數據庫和內部的轉賬系統是安全穩定的。綜合來看,銀行在這些方面要投入大量的精力和努力,才能保證整個支付系統的低熵和穩定的狀態。如果以上能量消耗的地方缺少了一環,或者進行不足夠的能量投入,銀行的安全性就會大大下降,可能會出現「搶銀行」或者「假鈔」等各種混亂高熵的狀態。工作量證明POW的高效性和節能性

CZ:2018年的熊市經驗讓Binance能夠在2022年的多次災難性事件中維持穩定:7月15日消息,Binance創始人CZ于今日發布六周年公開信,他在信中表示,2018年熊市讓Binance懂得了穩健理財的重要性,這段經驗幫助Binance在2021年牛市中保存現金(加密貨幣),并得以在2022年熊市維持穩定。2022年的波動性比2018年要大得多,但Binance在2022年的大多數災難性事件中的風險敞口都很小。[2023/7/15 10:56:40]

通過銀行的例子再看比特幣,比特幣唯一消耗能量的地方就是挖礦的過程,與銀行系統很大不同就是比特幣將「電能」直接消耗掉,來換系統低熵的狀態,沒有各種各樣的中間環節、邊界條件等等中間的消耗,從而大大提高能量的利用效率,因為能量僅僅是為了保證這個系統的穩定性。隨著系統參與的人越來越多,復雜性會愈發增加。想要維持復雜系統的穩定性,對應的能量就要慢慢增加,這也是為什么算力一直在增長的原因。隨著采用比特幣的人越來越多,比特幣的生態越來越開放、復雜,對應而言為了保證這個系統的穩定,能量消耗也會越來越多。比特幣的機制也導致它的信任成本非常低,我們不需要像信任銀行的金碧輝煌的大廳一樣,我們只需要信任比特幣背后的數字邏輯。比特幣在消耗能量的時候,更多是在消耗一些廢水廢電。比如在四川的山區、蒙古用不掉的火電站、新疆等這些產能過剩的地方去消耗電能。這也是對國家電力的一種更高效的使用,從某種角度來看是「再利用」了這些資源,讓這些資源能夠投入到一個全球人人可交換的網絡里面。因此比特幣系統要比銀行的系統更為節能。除了從能量的角度來看,比特幣還有一個特別重要的特性來保證「低熵」,這就是它的開放性。上面熵增定律提到了「封閉系統」在沒有外力做功的情況下會自發地走向混亂,如果「封閉系統」這個條件不能滿足,它就不滿足熵增定律。比特幣是一個開放的系統,你去從事比特幣挖礦是不需要任何人的同意,也不需要任何人給你許可,每個人都可以參與進來,也可以離開和放棄這個系統。比特幣同時具備從內部進行淘汰,以及從外部吸引新的資源這兩種特性,所以它是一個開放的系統。開放的系統保持穩定性的過程比一個封閉的系統要容易得多。為什么POW比POS類更高效?

Moonbeam社區撥款委員會公布第一批生態系統補助金快照投票結果:3月26日消息,波卡生態智能合約平臺Moonbeam在推特上表示,社區撥款委員會公布了修訂后的GLMR第一批生態系統補助金申請結果,并對修改部分作出了解釋。現在,快照投票已經完成,社區有機會表明他們希望如何分配第一批生態系統補助金,鏈上投票已經準備完畢。撥款委員會作出了以下調整:任何提案如果收到的GLMR價值低于25萬美元(基于“修訂后撥款計劃”通過之日起的7天TWAP),將不會被納入鏈上投票。

修訂后撥款計劃于3月7日通過,7天TWAP當時是0.41美元。根據這一數字,納入投票的門檻為609756 GLMR,即13.55%的投票率。[2023/3/26 13:27:24]

很多競爭幣團隊嘗試「砍掉」比特幣的挖礦過程來保證支付系統的穩定性,這就是大家常說的「權益證明」和「代理權益證明」,很多公鏈系統都聲稱要采用這種權益證明方式,來避免比特幣浪費能量的過程。根據我們對基本規律的分析,基本規律是普適的,它并不只是對比特幣這個系統生效,它對任何的系統都是生效的。如果你砍掉比特幣把電能直接轉換為低熵狀態的過程,那么你總得有其他的途徑給它做功,讓它產生一個低熵的狀態。以下分析一下POS這類幣種是如何保證低熵和穩定?和比特幣的工作量證明或者挖礦相比,POS有什么劣勢?POS為什么沒有比特幣挖礦更加高效?權益證明簡單來說就是一幣一票,就如公司股權的關系,持股比例越高,你在公司的話語權就越大;相同的在POS系統中你的持幣量越大,那么你在系統里的作用就越大,或者說你的壟斷地位越高。POS有一個理論背景,就是持幣量最高的人天生會保護這個系統,如果這個系統出現了任何的錯誤或者異常,實際上對持幣量高的人的損失最大。那么,在這樣一個系統里面如何保證系統的安全穩定,是否需要消耗能量,它需要消耗能量的地方在哪?作為一個投票系統,個人需要去拉票,比如像在EOS里選舉21個超級節點,需要去各地游說拉票和宣傳,這就需要消耗大量的能量,同時用戶投票也會消耗能量。很多用戶甚至不知道怎么去操作投票,哪怕是持有EOS的用戶,都很難參與到這個投票的過程中,所以最后變成寡頭之間互相代投,以及交易所壟斷大量的幣,占據大量的選票等等。還有類似于「賄選」、「「委員會」決策,這些能量損耗可能不比比特幣「燒電」的能量消耗低。如委員會成員要聚在一起,就需要坐飛機,而這個過程所消耗的能量也算在維持系統穩定里。因此,這個系統并不是說它不消耗能量,不挖礦不代表不消耗能量,只不過它并不像比特幣這樣簡單、高效直接把電能轉換成穩定性形式,它是用「人治」代表了「法制」。所以說POS并非不消耗能量,和比特幣不一樣的是它把能量以另一種的形式消耗掉。比特幣是直接消耗的電能,而它消耗的更多的是人力成本、交通成本、信任成本等等,沒有比特幣這種能量轉換為穩定性來的更加直接。如果中間過程和狀態太多,能量損失就更大。實際上,比特幣POW所建立的系統,直接匹配了復雜度和維持穩定所需要的能量,平衡了所消耗掉的能量,它用比較精妙的挖礦市場機制來保持這個平衡性,而POS就很難達到系統復雜度和所需輸入能量的平衡。因此POS更像是「計劃經濟」,而POW則是某種形式上的「市場經濟」。POS要達成POW相同的穩定性,要消耗更大的能量。因為「人」所產生的浪費遠遠大于直接將電能轉換成穩定性形式的。當POS系統的能量和所需要的穩定性不匹配,就會產生各種各樣「不穩定」的現象,即「亂象」。這里列舉一些在POS系統里比較常見的「亂象」。首先是它的開放性比較差,它的準入門檻很高。如你要擁有這個網絡50%的控制力,你需要擁有這個系統50%的代幣,可能你買遍了所有的交易所和市場,都很難湊齊50%。隨著你買的過程,可能會推高價格,導致你越來越難買到,成本也越來越高,達到50%所需要付出的成本是非常巨大的。而比特幣要達到50%的控制力就容易很多,你只需要購買算力。因為算力和「幣」是兩個隔離的系統,你不需要持幣人同意你就可以去湊夠50%的算力。隨著時間的增長,算力的價格會一直下降,只要愿意投入,那么一定可以達到你想要的效果。因此POS系統的開放性比POW要差很多。根據熵增定律,一個封閉的系統更容易形成混亂和無序的狀態。POS從天生的角度來講,就比POW更容易暴露在混亂的風險之中。這里通過兩個POS常見的攻擊例子來說明,當POS系統的能量輸入不足以支撐穩定性的時候會產生怎樣的亂象?其中第一個被稱為「NothingAtStake"攻擊,中文叫做」權益粉碎攻擊「或者」無權益攻擊「。POS系統可以在不同的分叉上」挖礦「,而POW系統只能從一個分叉上挖礦。POS在不同的分叉上挖礦導致了一些人可以以很少的權益比例去影響整個系統。比如有99%的人在兩個分叉上都投了票,而只有1%的人沒有投票,那這1%的算力就可以決定99%算力的走向,這就是所謂的」無權益攻擊「。這里只是簡單的說明一下它可能帶來的風險,就是只需要掌握1%的票數就可能去影響整個系統的走向,或者1%的權益就可以分叉整個網路。那POS系統怎樣去防范這種」無利害攻擊「呢?其實能做的并不多,只能通過」質押「等手段來懲罰進行」nothingatstake"攻擊的幣。通過經濟手段來避免攻擊的產生,同時也增加了這個系統的復雜度,讓這個系統達成穩定就更加困難,要付出的能量和代價更多。另外一種被攻擊的方式被稱為長程攻「LongRangeAttack」。這種攻擊方法就從0開始,從第一個創世區塊開始,重新造一條新的鏈,比原來的鏈更長,修改掉其中部分的交易,或者篡改里面一部分信息,這樣對于新加入這個網絡節點來說,它沒有辦法區分真正的主鏈和被篡改過的主鏈。因為它們從理論上來講都是合法的,這就造成一部分的網絡會產生分離,一部份新的加入節點會被鏈接到惡意的節點上,造成這個網絡整個的混亂。對于POS系統不得不提到的一個問題,就是它的「通脹性」,為什么它要通脹呢?因為它沒有辦法直接滿足能量的消耗,在沒有辦法滿足能量消耗的情況下它需要變相的向其中補充能量,而通脹就是補充能量的一種方法。通過多發行貨幣可以有效降低所有持幣人所持幣的價值,通過降低價值所對應的能量來維持系統的穩定性。所以通脹是POS幣中很難避免的一個坎。我們看到的POS幣種基本上都帶有「通脹」的特性。總結

埃森哲宣布對Looking Glass Factory進行戰略投資:金色財經報道,埃森哲宣布對Looking Glass Factory進行戰略投資,目的是讓其客戶組合加入元宇宙。Looking Glass Factory是一家總部位于紐約的全息影像公司,它使企業能夠為在線購買產品的客戶提供沉浸式體驗。埃森哲希望幫助其在線業務客戶組合為電子商務商店帶來沉浸式體驗。

埃森哲預測到2025年,元宇宙將成為一個價值1萬億美元的產業。麥肯錫的一份報告顯示,到2030年,沉浸式3D產業的價值可能達到5萬億美元。

埃森哲元宇宙董事總經理兼全球主管David Treat表示,這項投資將幫助埃森哲利用Looking Glass的技術來加速其元宇宙運動。去年3月,該公司成立了“元宇宙統一體組”,該部門的任務是將元宇宙體驗帶到企業界。[2023/2/27 12:30:45]

通過對銀行和POS系統的分析可以得出這樣的結論:想達到和比特幣相同的安全性和穩定性,那其他的解決方案一定要付出更大的能量,會浪費更大的能源,沒有比特幣來得高效。如果試圖要繞過比特幣的挖礦機制,試圖繞過直接的能量輸入,則會帶來各種各樣的安全問題和不穩定性,從POS上可以看到這一點。因此,POW是最公平、最高效、最節能的達成共識的方案,因為它將電能直接地、沒有任何損耗地轉換成整個系統的穩定性,沒有損耗地降低了整個系統的「熵」。最后我想探討一個非常有趣的話題,就是關于「生命」的話題。薛定諤提出過一個理論,就是「薛定諤的貓」:什么是生命?以負熵為食就是生命。一種能夠從外部獲得能量來保持其內部穩定性的物體被稱為生命。從這個角度來看,比特幣和POW系統源源不斷地從外部獲得能量,在變得越來越復雜的情況下,還能保持超高的穩定性,所以,比特幣是不是生命的一種呢?原地址

數據:礦工在過去兩周內售出5925枚BTC:8月19日消息,加密貨幣鏈上分析師 Ali Martinez 發推稱,BTC 礦工似乎已經利用最近的上漲來鎖定利潤。數據顯示,礦工在過去兩周內售出了 5925 枚BTC,價值約14.2億美元。[2022/8/19 12:36:10]

挪威央行選定以太坊擴容方案Nahmii合作開展CBDC沙盒項目:據官方消息,以太坊擴容方案Nahmii宣布已被選中與挪威央行(Norges Bank)合作,開展即將進行的實驗性CBDC沙盒項目。Nahmii將為挪威央行構建一個沙盒環境,后者將利用這個平臺,作為對CBDC進行更廣泛調查的一部分。挪威央行將在實驗測試中考慮許多可用的技術,包括Layer-2區塊鏈協議。[2022/5/17 3:20:25]

BTC/SOL/FTT跌幅對比最近一個月,整個加密世界都籠罩在FTX/Alameda暴雷事件的陰云之下,首先是各個公鏈生態下的DeFi、NFT等板塊無一幸免,都遭受了不同程度的波及并迎來下跌.

1900/1/1 0:00:00Web3代表了我們今天所知道的互聯網的基本演變,用去中心化的協議和社區保留的所有權取代了中心化的看門人和中介。Web3的固有特性對那些生活在加密環境中的原住民具有很大的吸引力.

1900/1/1 0:00:00DAI、LUSD、sUSD和FRAX等債務支持的穩定幣是DeFi中被動收益的來源。用戶可以從此類資產的高杠桿頭寸中受益。如果對USDC等其他穩定幣進行杠桿操作,則用戶的清算風險被認為很小的.

1900/1/1 0:00:00上半年「穩定」幣UST的脫錨,直接把加密市場帶入熊市,其多米諾效應也帶崩了一系列明星項目。那么,其它的穩定幣是否穩定?如果再有脫錨,加密圈還將血流成河!本文全面分析了當前熱門七大穩定幣的脫錨風險.

1900/1/1 0:00:002022的加密市場形勢低迷,熊市下的大盤波動,黑天鵝事件頻出,似乎從用戶角度來看此時不是一個好的投資和進入時機.

1900/1/1 0:00:00關于以太坊上海升級,我們來簡單梳理一下,分別能帶來哪些好處。參考以太坊最新公開消息,和上海升級的相關EIP如下:確定包含的EIP:EIP-3651,EIP-3855,EIP-3860,EIP-4.

1900/1/1 0:00:00