BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD-1.02%

SOL/HKD-1.02% XRP/HKD-0.35%

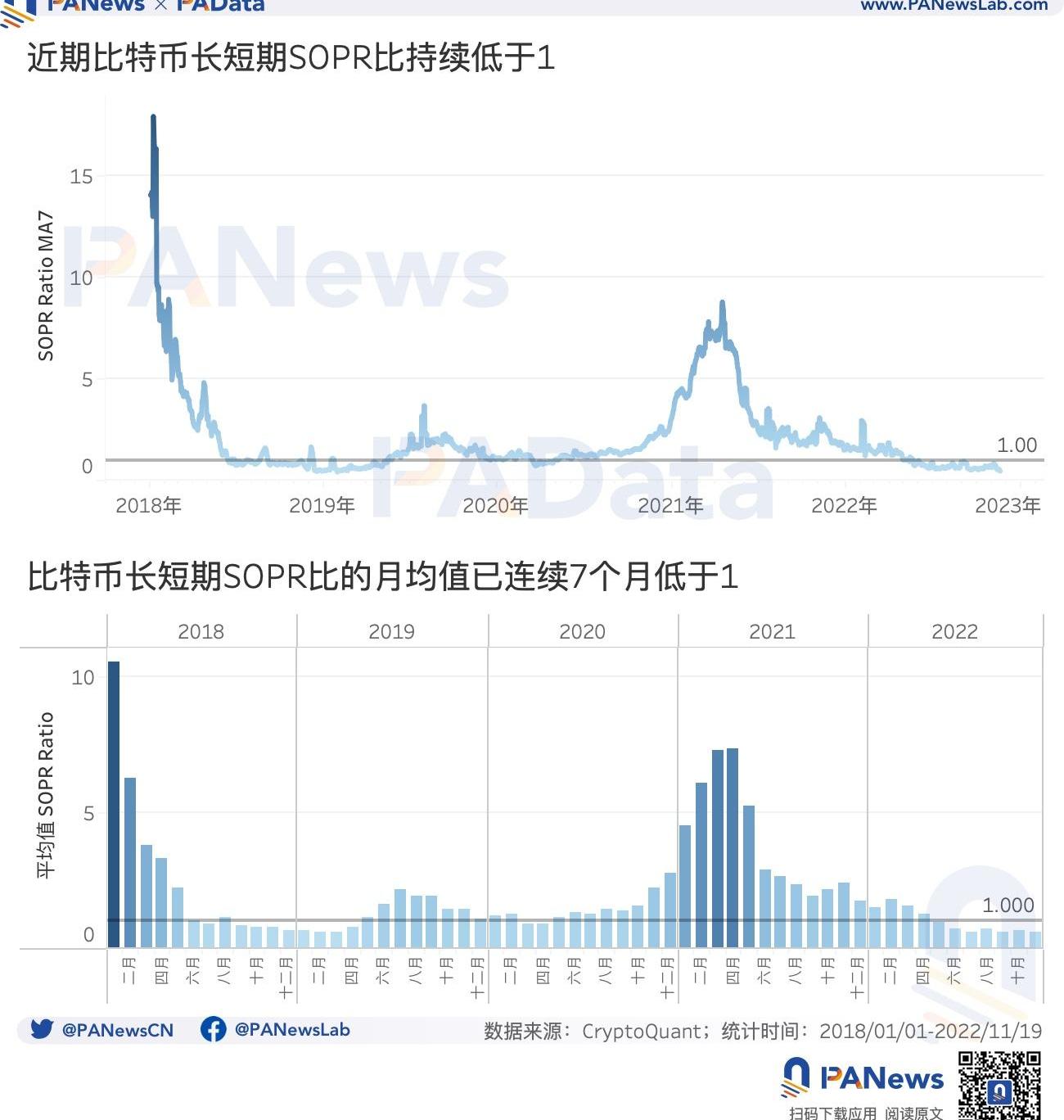

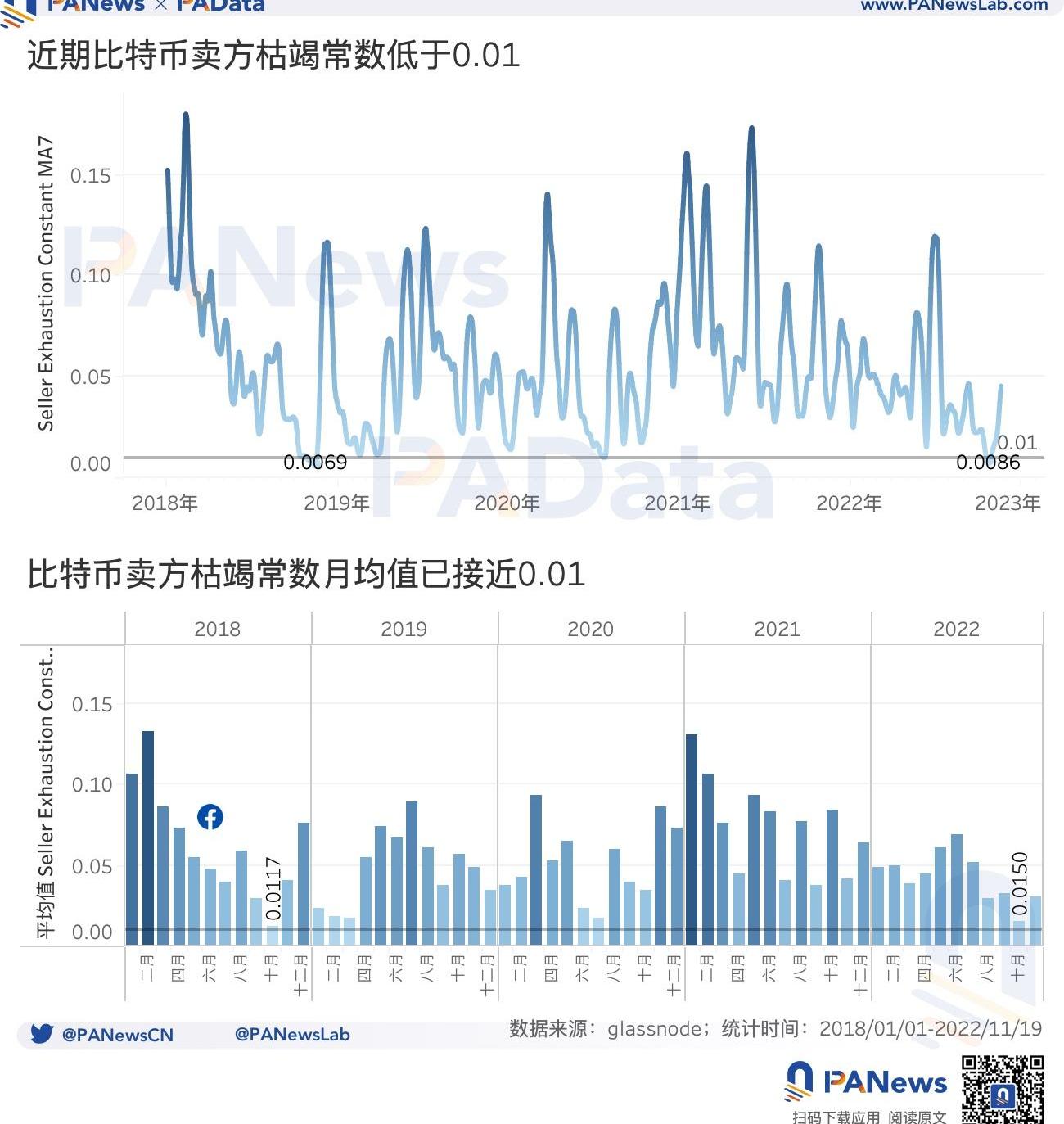

XRP/HKD-0.35%交易所“巨頭”FTX資不抵債最終走向破產,并牽連了多家與其往來密切的交易所、投資機構和做市商等加密企業一同陷入危機,這不僅引發了加密資產價格大幅“跳水”,使得自今年4月以來一直震蕩下行的市場變得更加脆弱,還使得市場流動性進一步緊縮。“FTX事件”對市場變化產生有哪些影響?是否會加速市場見底?目前市場中的流動性到底如何?PAData對8項市場數據進行深入解讀后發現:1)今年,比特幣MVRV指標持續低于1的天數已經有88天了,11月15日跌至0.804,是最近5年來第二低的值。與2018年底對比來看,該指標已經觸底,但仍需要在底部運行一段時間。2)比特幣長短期籌碼SOPR比已連續183天低于1,月均值連續7個月低于1,這意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。從持續時間來看,也已僅比2018年底的熊市周期少一個月。3)比特幣的賣方枯竭常數月均值在今年10月和2018年10月十分接近0.01,如果結合幣價走勢來看,2018年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。4)11月20日,市場中的穩定幣總市值約為1445.2億美元,較11月7日減少了19.7億美元。11月19日,交易所穩定幣存量約為303.5億美元,較11月4日減少了55億美元。5)AAVE的主要借貸資產在最近2個月內的變動借款利率呈現上漲趨勢,同期,Compound的主要借貸資產也幾乎都出現了流動性下降和利率上升的現象。01

三箭資本要求參與Genesis Global的破產調解程序:金色財經報道,根據周日的一份文件,已倒閉的加密貨幣對沖基金三箭資本 (3AC) 已要求參與加密貨幣借貸平臺 Genesis Global 的破產調解程序。三箭資本稱在破產前向Genesis轉移的資金超過10億美元。[2023/6/5 21:16:30]

多項市場指標處低位,已與2018年底的熊市相當

根據CoinGecko的數據,目前比特幣仍然是加密市場中最重要的資產,其市值占總市值的比重達到了37.2%,因此,考慮比特幣的市場指標對了解整個市場的變化而言具有重要意義。從比特幣的市值與實現價值比、長短期籌碼SOPR比和賣方枯竭指數這3項數據來看,市場已處于與2018年底的熊市相當的水平。市值與實現價值比是判斷資產的當前市場價格是否低于交易時的“公允價格”的常用指標。如果MVRV低于1,則意味著當前市場價格已經低于籌碼交易時的“公允價格”,市場價格被低估,反之則意味著當前市場價格被高估。11月19日,比特幣的MVRV指數已經跌至0.809,而在幾天前的11月15日,這一指數跌至了0.804,是最近5年來第二低的值,僅略高于2018年12月16日創下的歷史低值0.721。在2018年底開始的熊市周期中,比特幣MVRV指數低于1的天數為132天,今年,該指標持續低于1的天數已經有88天了。從這個角度來講,比特幣MVRV指數可能已經觸底,但仍需要在底部運行一段時間。

Alchemix Finance DAO批準ALCX代幣回購計劃相關提案:2月7日消息,加密借貸協議Alchemix Finance背后的DAO周一批準一項提案,將支持其Treasury和Yield Farming活動的部分現金轉移到其原生ALCX代幣回購計劃中。

該提案旨在通過指示Alchemix將其Yield Farming收入的三分之一用于購買ALCX代幣來支持alAssets。新模式應該產生足夠的收入來“支付所有費用,并讓Treasury有適度的盈余”。Alchemix Finance Treasury目前擁有100萬美元的穩定幣和200萬美元的以太坊,每年消耗高達120萬美元。

提案稱,“它將我們最大的開支變成了該協議的主要收入來源。”(CoinDesk)[2023/2/7 11:52:01]

SOPR是觀察每個籌碼交易時是否盈利的直接指標,長短期籌碼SOPR比則可以衡量市場中長期籌碼產出利潤高還是短期籌碼產出利潤高。該比率越高,意味著長期籌碼的產出利潤率越多,這通常發生于市場頂部,反之意味著短期籌碼的產出利潤率越多,這通常發生于市場底部。11月19日,比特幣長短期籌碼SOPR比約為0.47,大幅低于1,已與2018年底至2019年初的水平相當。且自今年5月21日以來,該指標已連續183天低于1,月均值連續7個月低于1,這都意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。而且從持續時間來看,也已僅比2018年底的熊市周期少一個月。

行業專家:Web 3.0生態系統是不連貫的,但互聯性肯定是可能的:金色財經報道,SC Ventures的香港負責人Dominic Maffei表示, 很難談論Web 3.0的美好未來,因為該技術仍處于早期階段,因此受到“大量炒作”。但是Maffei認為,在大流行之后,隨著人們外出并開始正常互動時應用程序的出現更頻繁,這種情況將得到解決。

區塊鏈軟件公司 ConsenSys 的亞洲戰略總監 Laura Shi 認為,這種脫節也是從 Web 2.0 的角度發生的大多數生態系統活動的結果,正如在這個過渡時期應該預期的那樣。?Shi預計Web 3.0 的進一步集成將來自非金融用例,并表示該行業應該尋找有趣和社交互動的可能性來利用該技術。?[2022/11/1 12:05:46]

賣方枯竭常數被定義為盈利籌碼比與30天價格波動率的乘積,該值越低,意味著盈利籌碼比和30天價格波動率都低,即意味著高損失和低波動率同時出現,這通常發生于市場底部。根據歷史情況,比特幣的賣方枯竭常數如果低于0.01,則很可能觸底。該指數最近一次低于0.01發生于10月24日,約為0.0086,與2018年11月中旬的水平相當。從月均值來看,只有今年10月和2018年10月十分接近0.01。如果結合幣價走勢來看,2018年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

數據:Binance鑄造73,269,324枚BUSD:金色財經報道,據Whale Alert數據顯示,Binance鑄造73,269,324枚BUSD。[2022/8/18 12:32:42]

02

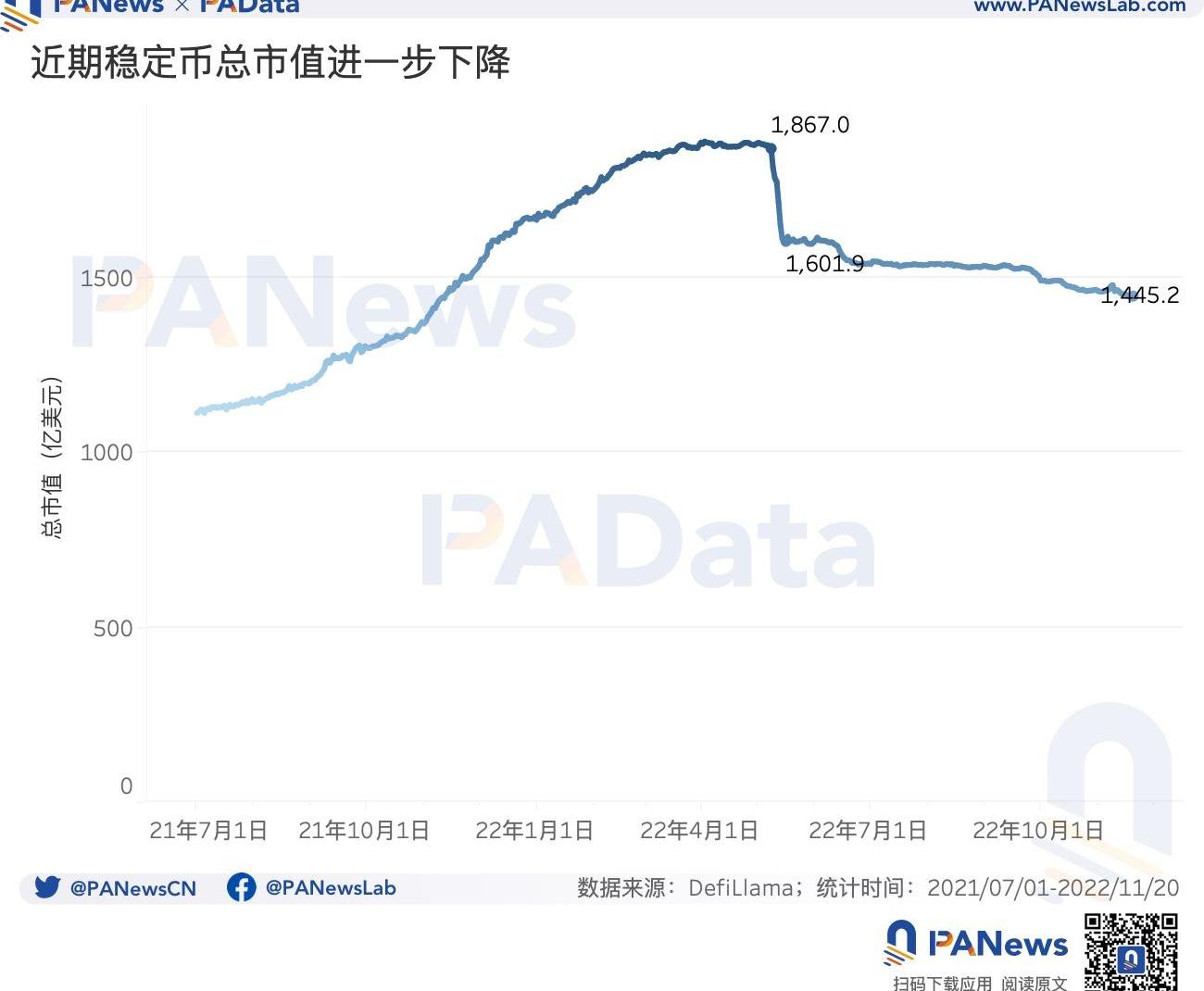

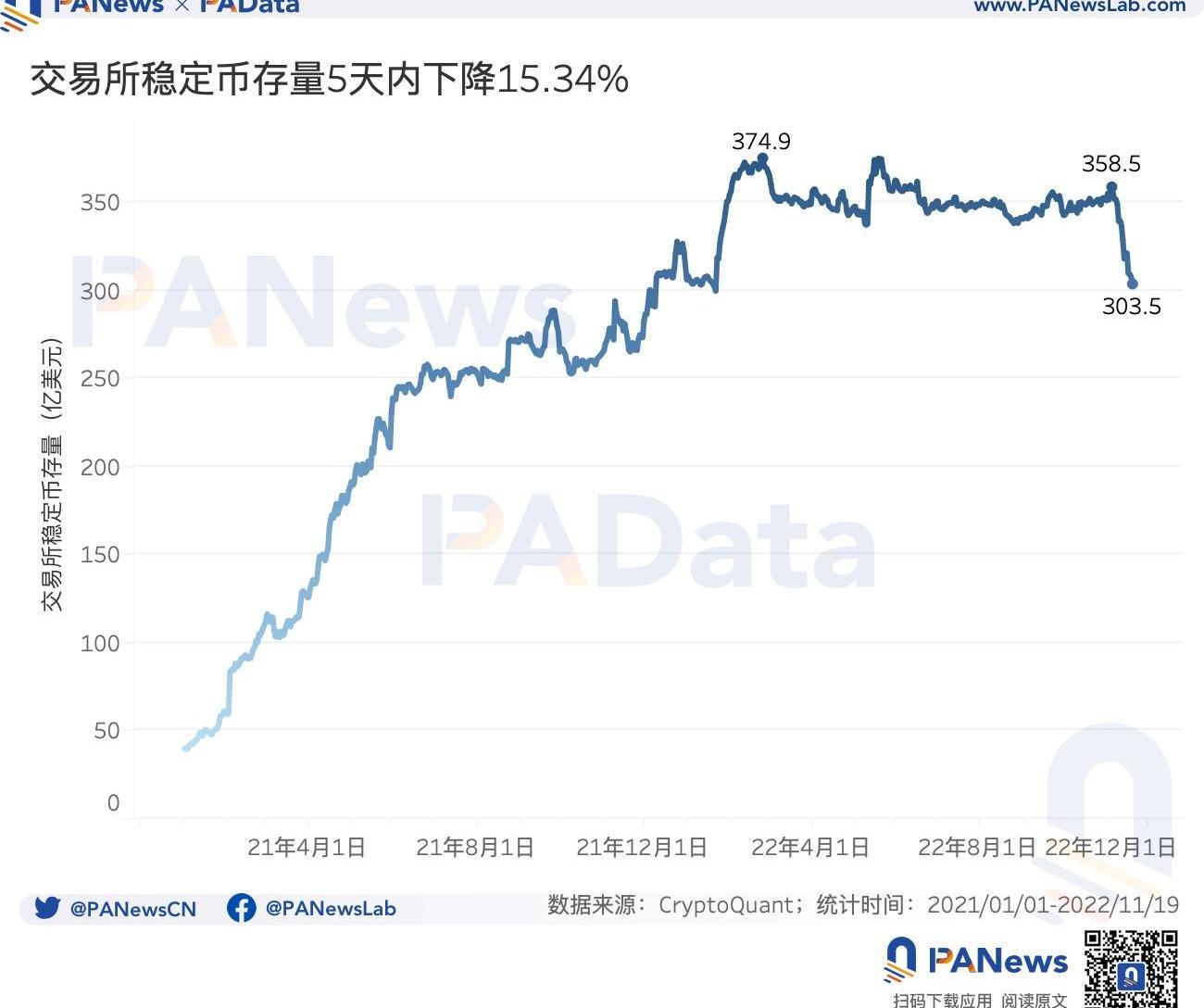

交易所穩定幣存量6天減少55億美元,CEX流動性進一步下降

FTX事件波及甚廣,與之業務往來密切的多家加密企業同樣存在危機,這加劇了市場對流動性的擔憂。穩定幣的市值是觀察市場流動性的一個直觀窗口,穩定幣市值上漲通常伴隨著市場上行,買入需求增長,反之亦然。根據統計,截至11月20日,市場中的穩定幣總市值約為1445.2億美元,較11月7日FTX事發時的1464.9億美元“縮水”了19.7億美元,而較今年5月8日的1867.0億美元高點則“縮水”了421.8億美元。從日環比變化來看,11月10日穩定幣總市值的日環比變化為-1.22%,是最近5個月以來日環比跌幅最大的一天。可見,自今年5月以來,穩定幣總市值就處于下降趨勢中,只不過FTX事件加劇了這個趨勢。

《堡壘之夜》開發商:為了元宇宙的開放,將與蘋果和谷歌戰斗到底:金色財經報道,《堡壘之夜》開發商Epic Games首席執行官蒂姆·斯威尼 (Tim Sweeney)在接受英國《金融時報》采訪時表示,科技巨頭蘋果和谷歌可能會不公平地擴大對智能手機平臺的束縛,以主導所有在虛擬環境中進行的交易。蒂姆·斯威尼表示,網路游戲《堡壘之夜》可以說是當今最接近元宇宙的東西。每個月約有7千萬玩家沉浸在其數字世界中,參與大逃殺 (Battle Royale)戰斗,他絕不允許科技巨頭像在智慧手機應用程序上那樣,利用壟斷力量主導新平臺,為了元宇宙的開放將與蘋果和谷歌戰斗到底。[2022/6/1 3:55:36]

交易所穩定幣存量的變化也能從側面印證這種推測,11月19日,交易所穩定幣存量約為303.5億美元,較11月4日的短期高位358.5億美元減少了55億美元,6天跌幅約為15.34%。這打破了交易所穩定幣存量今年以來穩中微跌的局面,使得交易所中的流動性回到年初水平。

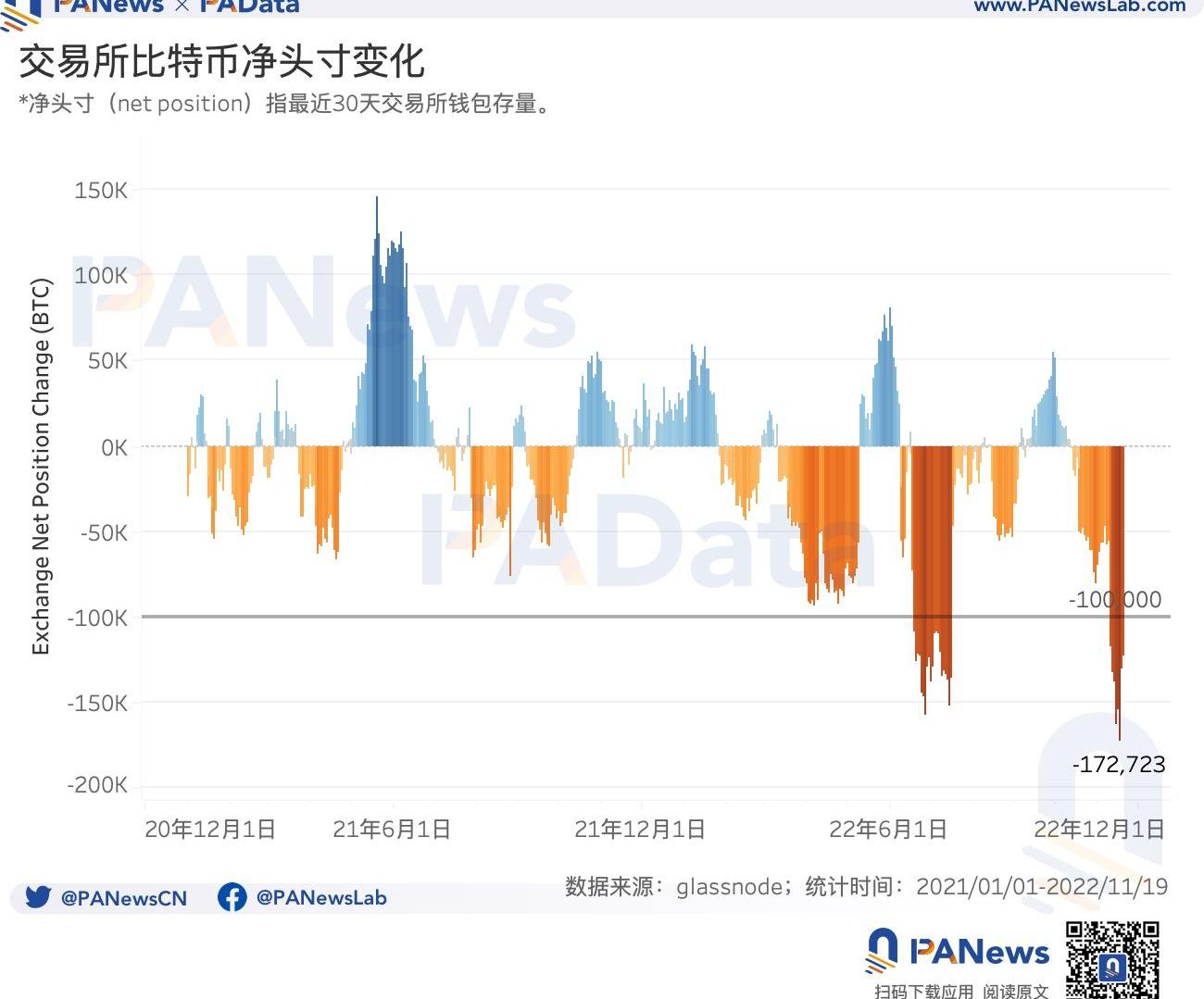

另外值得注意的是,交易所錢包中比特幣的凈頭寸變化,即最近30天的余額存量變化,也發生了明顯的異動。根據統計,11月16日,交易所比特幣凈頭寸減少了17.27萬BTC,是最近兩年來單日變化最大的一天。而且從11月10日開始,交易所比特幣凈頭寸已連續10天減少超10萬BTC了。實際上,今年下半年以來,交易所中的比特幣存量就在持續下跌,不過近期FTX事件加速了這個過程。

03

Uniswap主要交易池鎖倉量下降,AAVE多個資產借貸利率上漲

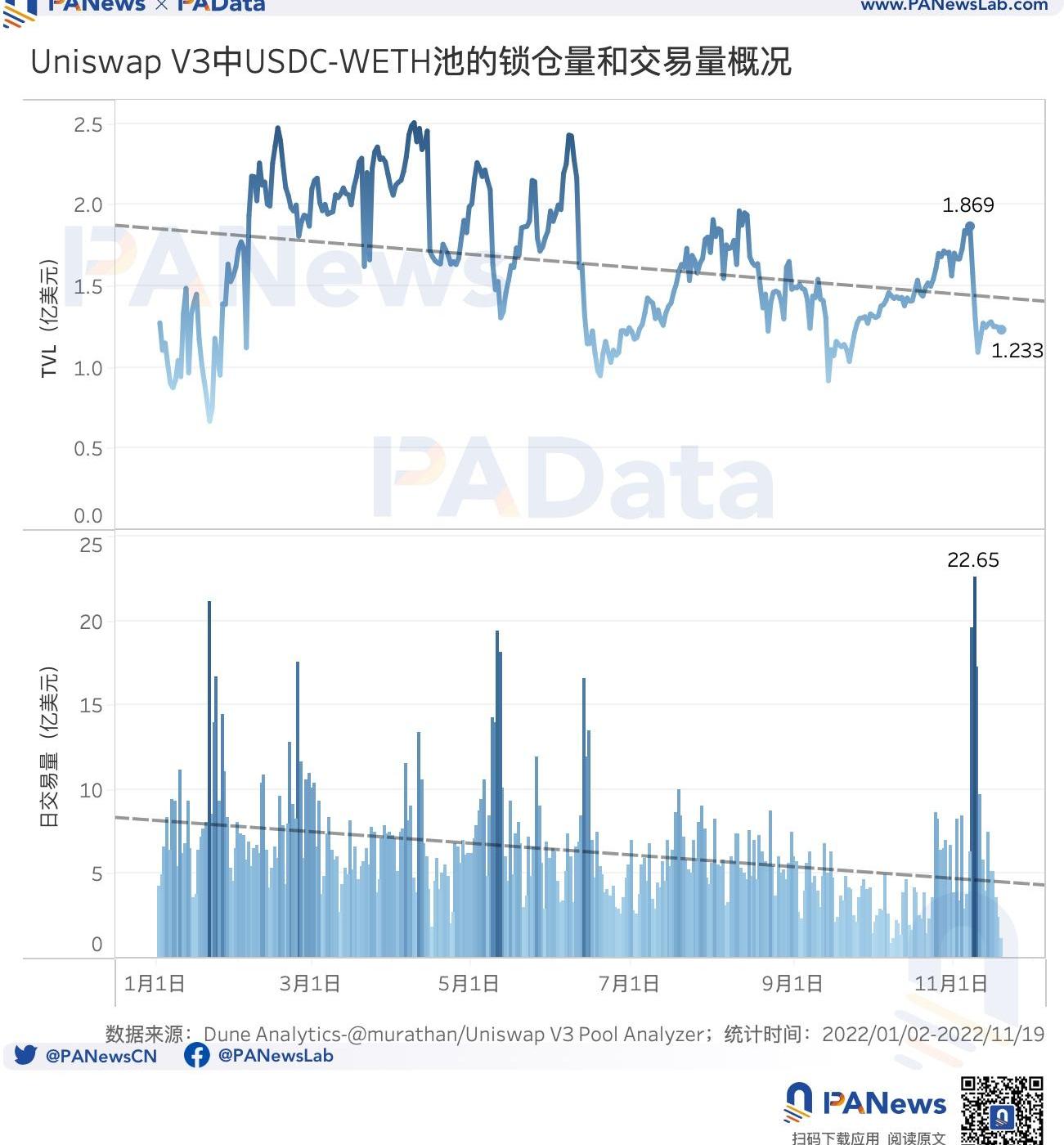

有一些觀點認為“FTX事件”會使用戶失去對CEX的信心,轉而投向DeFi的懷抱。但從數據來看,不僅CEX的流動性受到影響,而且DeFi也沒能從中獲利。根據DuneAnalytics的統計,目前USDC-WETH是Uniswapv3中最重要的交易池,交易量占比約為46.21%。該池的鎖倉量在11月19日約為1.23億美元,較11月7日創造的短期高點1.87億美元下降了0.64億美元,降幅約為34.24%。與CEX的流動性變化一致,盡管自今年以來,USDC-WETH交易池的鎖倉量總體呈下降趨勢,但FTX事件無疑加劇了這個趨勢。

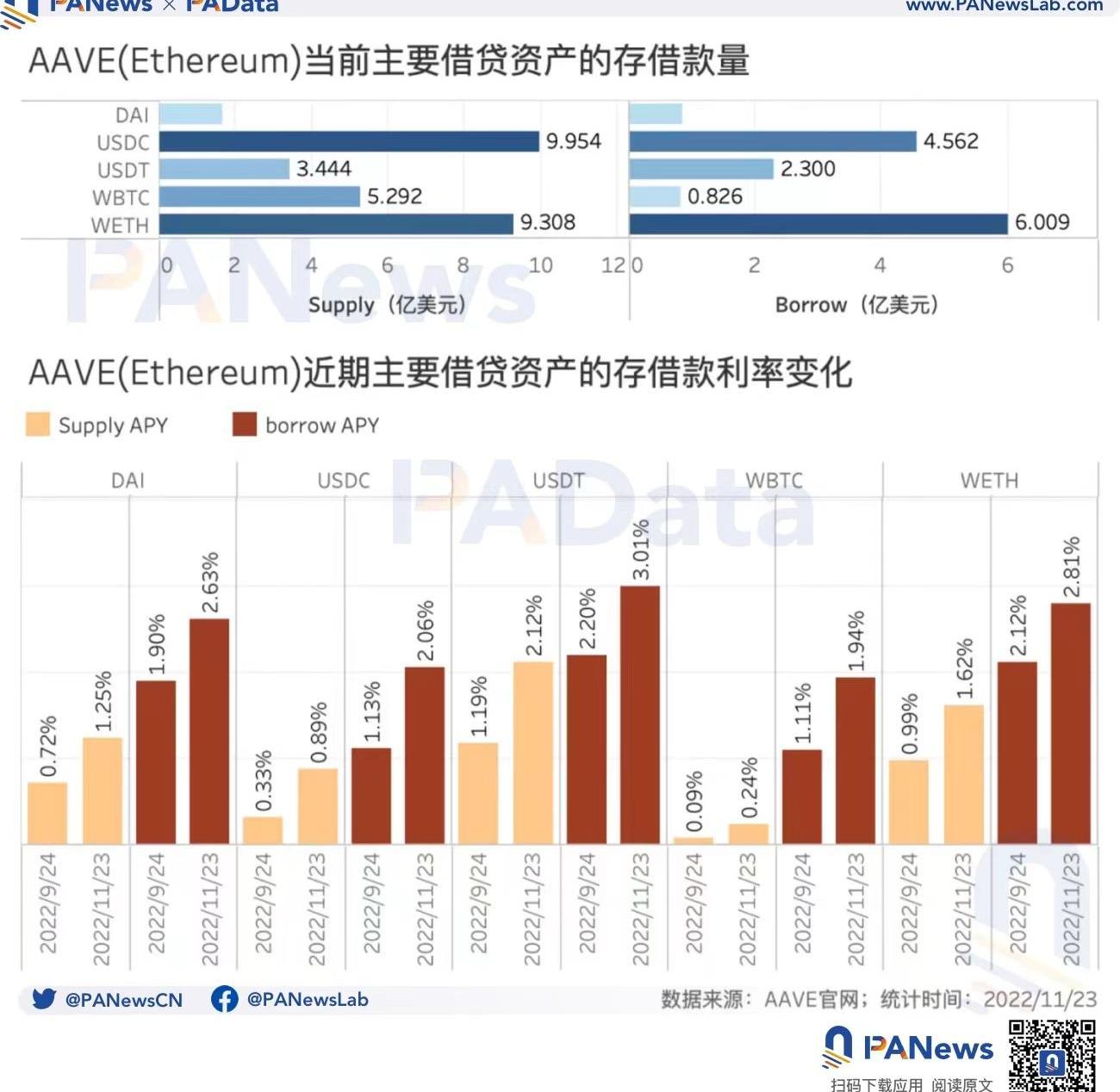

USDC-WETH的交易量也有所“萎縮”,近期除了11月8日至10日連續創下17億美元以上的巨量交易外,近期的日交易量都在8億美元以下,11月18日和19日都不超過2.5億美元,分別只有2.46億美元和1.18億美元,為今年以來的極低水平。除了DEX以外,借貸的流動性也受到了波及。AAVE和Compound的主要借貸資產在最近2個月內幾乎都出現了流動性下降和利率上升的現象。最大的借貸市場AAVE上主要借貸資產的存借款利率近期呈上升趨勢。目前,USDT的變動借款利率已經超過3%,DAI和WETH的變動借款利率已經超過2.6%。從存借款利率的相對變化趨勢來看,最近2個月,除了USDT的借款利率漲幅小于存款利率漲幅以外,其他資產的借款利率漲幅均大于存款利率漲幅,其中,WBTC和USDC的借款利率漲幅遠大于存款利率漲幅。利率變化與存借款規模的變化密切相關,借款利率漲幅更大意味著借款需求變化大于存款規模變化,即市場流動性相對不足。

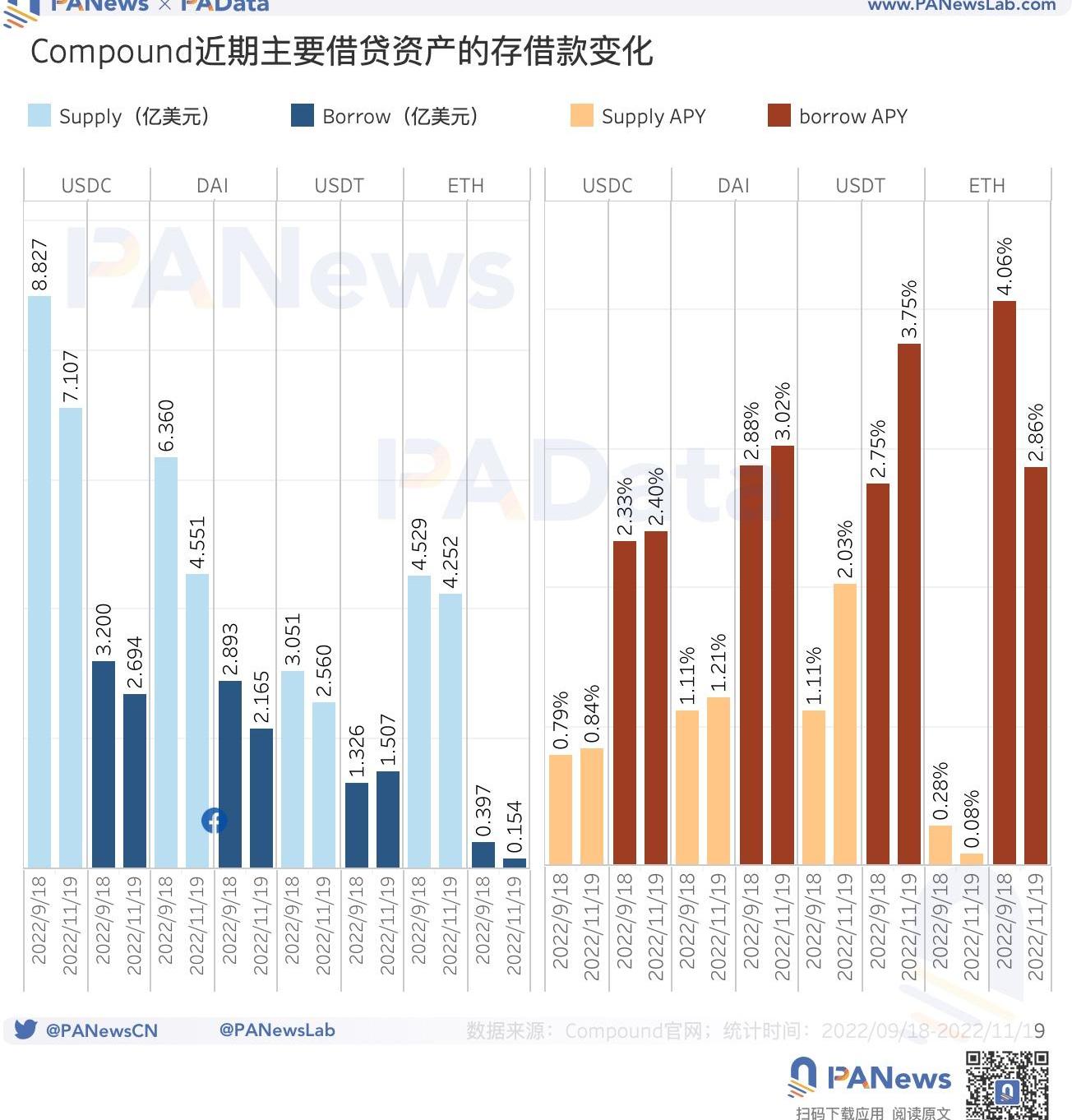

最近兩個月,Compound中USDC的存款量從8.83億美元下跌至了7.11億美元,跌幅約為19.48%,同時借款量也從3.20億美元下跌至了2.69億美元,跌幅約為15.94%。存款跌幅較借款跌幅更大,這也使得存款利率上浮了0.05個百分點,小于貸款利率上浮的0.07個百分點。USDT的情況略有不同,其存款量下降了16.09%,但借款量上漲了13.65%,這使得USDT的存款利率上漲了0.92個百分點,而貸款利率則上漲了1個百分點。而ETH的借款量則進一步萎縮至0.15億美元,遠遠低于借款量,這使得存借款利率均進一步下跌。

Tags:比特幣穩定幣USDFTX比特幣是什么意思能換來真錢嗎穩定幣排行榜USDI幣HDPUNK Vault (NFTX)

盡管宏觀經濟形勢不明朗,但Web3開發者仍在繼續建設。在所有發布和確認的智能合約中,近36%在今年執行。即使在嚴酷的熊市中,對dapp行業的炒作依然存在.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐加密基礎設施公司BlockstreamCorp.正在以大幅低于最近一次融資的估值籌集新的資金.

1900/1/1 0:00:00NFT被描述為下一代藝術市場和采用加密貨幣的最強大催化劑之一,該行業在2021年9月至2022年1月實現了巨大增長。然而,在全球資本市場低迷的背景下,該行業的每周交易量隨著增長放緩而迅速修正.

1900/1/1 0:00:00對于有觀點輸出習慣的Web3愛好者而言,將內容“寄存”在Twitter等Web2社交媒體上,似乎還不夠“抗審查”,也缺些專屬感和獨立性;對于Web3協議團隊或項目方而言.

1900/1/1 0:00:00零知識技術(簡稱ZK)是一種使能技術,它不僅將改變Web3,還將改變其他行業。它是一種可以通用的技術,具有大量的用例。我們正處于弄清這項技術所能實現的所有用例的早期階段.

1900/1/1 0:00:00親愛的股東們,在過去的一周里有很多的噪音,我想直接與你們溝通,澄清我們DCG的立場。大多數人都知道Genesis的情況,但我們先回顧一下:GenesisGlobalCapital的貸款業務在上周.

1900/1/1 0:00:00