BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD-1.67%

ADA/HKD-1.67% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD-1.1%

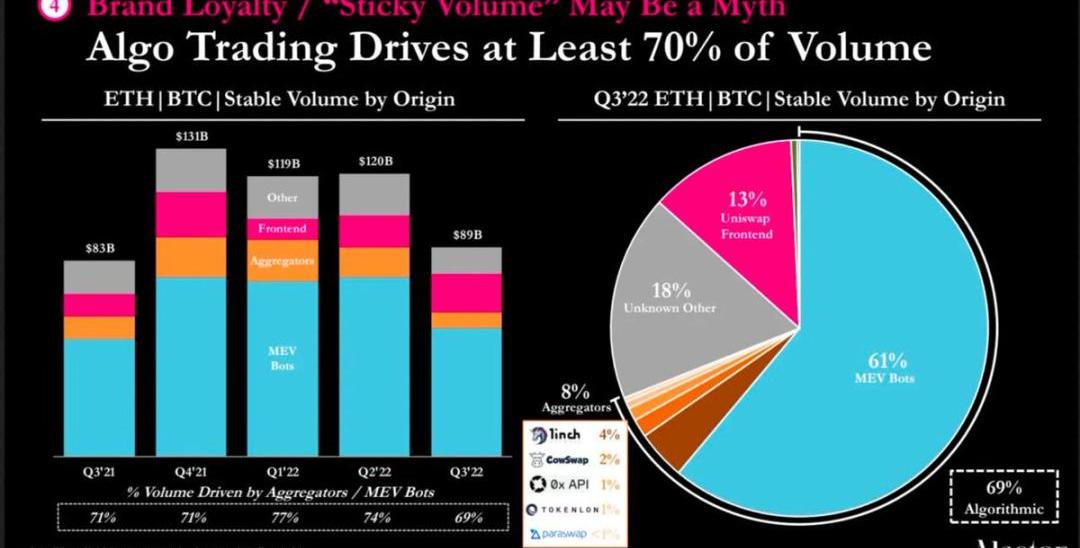

XRP/HKD-1.1%這個帖子是關于我對DEX的分析框架:為什么我認為CurveFinance優于Uniswap,以及為什么Univ3是一個錯誤的產品!簡而言之,有兩個原因:(i)定價權和(ii)盈利能力@DeFi_Made_Here此前發表了一篇關于CurveFinance的帖子,對比了Curve與Uniswap。這促使我寫了這篇內容來提供很多人在對比DEXs時不會考慮的觀點。首先,Uniswapv3推出后,Uniswap放棄了定價權。那是什么意思?對于在多個交易所之間交易的任何資產,只有一個交易所可以擁有定價權。一個例子就是:股票的ADR與主要交易的交易所中的股票。在加密行業中,一個代幣可以在多個交易所、CEX或DEX中上市。為什么說Uniswap在推出v3之后放棄了定價權?這就與LP如何在v3中提供流動性有關——LP為提供最多流動性的地方選擇了一個價格范圍。這稱為集中流動性。為什么是集中的?在Uniswapv2中,流動性沿著xy=k的不變曲線均勻分布,但由于大多數交易活動同時發生在一個范圍內,所以xy=k曲線其他部分的流動性沒有被利用,即資本效率低下。v3設計就是為了解決這個問題。v3比v2更具資本效率,但它需要LPs積極管理他們的頭寸,因為交易對的價格范圍不時變化。這阻止了新項目在v3中為其原生代幣建立新的流動資金池。為什么?由于初始流動性較淺,新代幣的價格區間波動很大,v3中有資金池的新項目需要經常調整價格區間。這帶來了管理流動性的巨大成本,這是他們無法承受的。因此,大多數新代幣都沒有在v3上列出。由于v3上可用的新代幣很少,Uniswap就失去了定價權。怎么回事?要尋找藍籌代幣的價格,人們會參考Binance平臺上的價格。對于幣安未上架的代幣,由于在v3發布之前v2上上架了更多新代幣,人們通常參考v2獲取價格信息。由于管理流動性的巨大成本,v3上的池子大多是流動性強且不太可能劇烈波動的藍籌代幣,Uniswap作為價格信息主要來源的地位分崩離析。所以呢?沒有定價權的DEX中的LP會因為被套利而蒙受巨大損失,不知情的訂單流遠小于有定價權的交易所。套利是對LP造成很大傷害的有流量的主要來源之一。欲了解更多信息:https://twitter.com/DeFi_Cheetah/status/1608677561919508480為什么LP在沒有定價權的DEX中吃虧更多?ANS:更少的不知情訂單流+更多的有流正如@thiccythot_,@0x94305@0xShitTrader所指出的,v3LP由于巨大的有流量而持續虧損-v3交易量的約43%來自MEV機器人!何必呢?這就無法鼓勵用戶成為v3的LP!這就影響了v3的盈利能力。沒有定價權的交易所,很難在行業中占據領先地位,進而影響其盈利能力。相比之下,當檢查穩定幣是否已脫鉤時,用戶會參考CurveFinance而不是CEX!通過比較,定價權的重要性不言而喻。CurveFinance從LP收取50%的費用,Uniswap將100%的費用給LP;Uniswap從所有交易中一無所獲。沒有利潤的企業永遠不是好企業,無論收入看起來有多大。Uniswap意識到了這一點,并提議從LP中抽成。但事情并沒有那么容易。Uniswap這樣做可能會遇到嚴重的麻煩。如前所述,如果沒有定價權,LP將更容易受到有流動的影響,因此提供流動性的動力就會減少。如果Uniswap現在抽成,這會進一步打擊LP。這會導致什么?Univ3上的大部分交易量都不是「粘性」的,因為超過70%的交易量是由算法驅動的。交易量只是跟隨定價。因此LP的激勵更少->TVL和流動性更少->滑點更高且執行價格更糟糕->交易量更低->LP費用更低且LP激勵更低然后,陷入這個死亡螺旋。

DEX聚合器1inch已集成WSwap:官方消息,DEX聚合器1inch已集成WSwap(Polygon)。[2021/6/23 0:00:27]

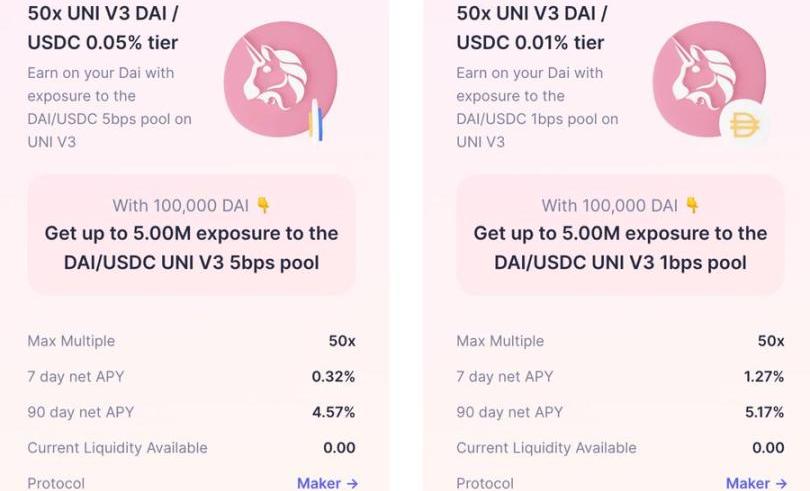

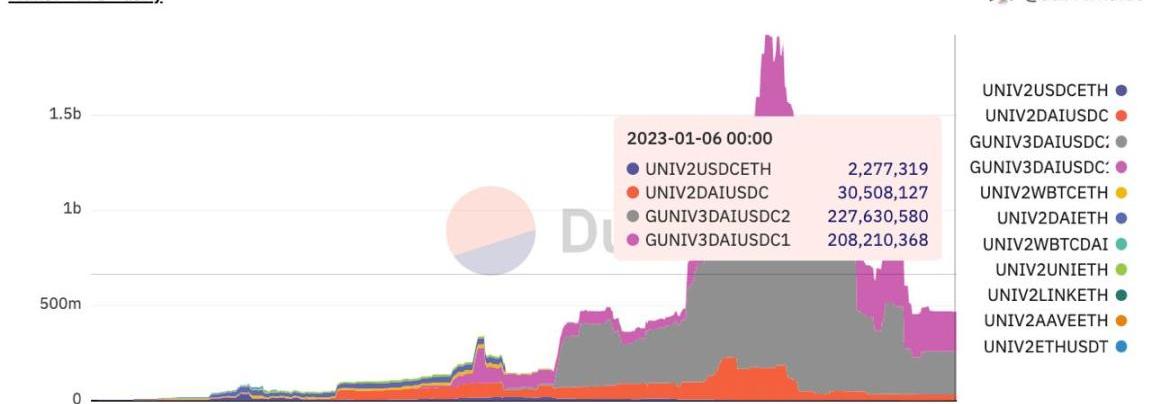

提高LP的交易費用以維持TVL和流動性如何?死亡螺旋不可避免:LP的激勵減少->增加LP的交易費用->更糟糕的執行價格->更低的交易量->更低的LP費用和LP激勵這就是Uniswap一直不推動費用轉換的原因。很多web2科技企業在過去幾年都沒有盈利,但實際上是在構建「護城河」,增強客戶粘性。Uniswap沒有利潤,但無法培養粘性用戶行為,因為只有<15%的交易量來自其前端……為什么CurveFinance優于Uniswap?你能想象如果Univ3像Curve那樣只將50%的費用給LP,它的TVL和交易量會發生什么變化?通過ve模型Curve引導流動性,并賦予$CRV實用性。相比之下,$UNI完全沒有任何實用性,與Uniswap業務沒有相關性。如果Univ3可以從LP那里收取50%的費用并且仍然保持TVL和交易量,那么Uniswap勝過Curve。但事實并非如此,因為它的大部分交易量都不是「粘性」或有機的。Uniswap不能保證說——「隨著時間的流逝,更多的用戶習慣了我們的平臺,導致更多的費用和更多的流動性。」Uniswap上的交易量并不忠誠,除非它可以從其前端大幅增加交易量,否則交易量只會隨著費用轉換的推出而消失。此外,UniswapTVL是加過杠桿的:在$34億美元TVL中,約4.35億來自$DAI/$USDC對,MakerDAO將其杠桿增加到高達50倍,因為它接受Uni$DAI/$USDCLP代幣作為鑄造$DAI的抵押品!然后可以將$DAI重新存入那里以獲得LP代幣來鑄造更多$DAI!

DEX聚合器1inch已在BSC聚合MDEX流動性:官方消息,MDEX宣布,DEX聚合器1inch已在BSC聚合其流動性。[2021/5/6 21:29:07]

因此,CurveFinance優于Uniswap,因為(i)它具有定價權,可以成為錨定資產價格信息的主要來源,并且(ii)它從LP交易費用中抽取50%,但仍然可以在沒有杠桿的情況下通過其卓越的ve代幣經濟學吸引巨大的TVL!@DeFi_Made_Here提出了一個很好的反駁論點:如果CurveFinanceTVL如此依賴$CRV釋放,一旦$CRV大幅下跌,TVL將由于較低的APR而大幅下降。這是真的,但對于以太坊來說也是如此:如果$ETH暴跌,它更容易受到攻擊并且更不安全。對我來說,web3之所以如此特別,是因為我們每個人都能夠以非托管方式發行數字資產,并通過充分利用代幣發行來引導流動性或其他指標。到目前為止,CurveFinance集中體現了web3項目如何做到這一點。最后,為什么Univ3走錯了一步?它增加了項目管理鏈上流動性的成本,從而放棄了其定價權。與其通過引入多條曲線來迎合不同的加密資產來提高Univ2粘性曲線的資本效率,它只是創建了一個新模型,我認為它是訂單簿的一個更糟糕的版本。現在,通過與聚合器競爭,它已從作為行業的基本效用轉變為消費領域的競爭候選者之一。如果它能專注于使所有波動性加密資產的發行成為必然,那就像電和水一樣——用戶在交換代幣時無法避免使用Uniswap。這是Uniswap在我看來應該走的最佳路徑,顯然它選擇了一條不同的路徑。就是這樣!我希望這能引起一些關于這些藍籌DeFI項目下一步應該做什么的富有成果的討論。歡迎分享給更多人,發表評論表達你的看法!

CipherTrace使用Chainlink幫助DEX保持合規:加密貨幣情報公司CipherTrace推出基于Chainlink的合規性Oracle解決方案:DeFi Compli,可使DEX和其他DeFi應用程序遵守外國資產控制辦公室(OFAC)的監管要求。作為其DeFi解決方案的一部分,CipherTrace已在Chainlink上啟動了DeFi合規性Oracle服務,以使相關合規性數據直接在鏈上可用,并與現有DeFi框架輕松集成。(Decrypt)[2021/4/9 20:03:26]

MDEX數據播報:回購銷毀數量達1112萬MDX:MDEX.COM 3月11日數據明示:TVL:19.9億美元,累計交易量:1047億美元,日交易量20億 美元,交易挖礦補貼:3.1億美元,LP獎勵:2.1億美元,MDX回購銷毀數量:1112萬MDX,總回購金額:4409萬USDT ,董事會每周獎勵:952萬USDT,實時通縮率:8.71%

APY排名前5的LP池:SLNV2/USDT 380% BEE/MDX 363%

BOARDROOM: MDX/ETH 292% MDX/HBTC 278% MDX/HUSD 260%[2021/3/12 18:39:47]

OpenOcean 宣布已集成波場 DEX 生態且是波場上首個聚合器:據最新消息,鏈上聚合協議 OpenOcean 宣布已聚合波場TRON鏈上的去中心化交易所(DEX)生態,支持 TronLink 波寶錢包。團隊表示他們是波場上第一個聚合器。經典版和專業 Beta 版目前聚合了波場TRON上主要 DEX 生態 JustSwap 和 USWAP,幫助用戶在波場TRON生態尋找并執行最優交易價格。

據悉,波場 TRON 以推動互聯網去中心化為己任,致力于為去中心化互聯網搭建基礎設施。旗下的 TRON 協議是全球最大的基于區塊鏈的去中心化應用操作系統協議之一,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。波場 TRON 還通過創新的可插拔智能合約平臺為以太坊智能合約提供更好的兼容性。[2021/2/20 17:33:50]

Tags:UNISWAPUniswapDEXFirst Sport Shoes Token UnionCitySwaplayer幣和uniswap的關系Ambire AdEx

本文來自:Lookonchain,編譯:Odaily星球日報或受益于以太坊上海升級的臨近,Lido近期在二級市場的表現相當搶眼.

1900/1/1 0:00:00據近日市場上流傳的一份融資資料顯示,原三箭資本創始人SuZhu與KyleDavies正在籌建一家新的中心化加密交易平臺「GTX」,融資目標2500萬美元.

1900/1/1 0:00:00原文來源:比特叢林NFT_GOD被黑客入侵并不一定是因為其在ODS贊助商上下載一個惡意文件導致,特別是啟用二次驗證的社交應用也被異常登陸。NFT_GOD可聯系比特叢林協助找回丟失的數字資產.

1900/1/1 0:00:00一周前Ankr檢測到黑客攻擊,導致其流動押注TokenaBNBc被過度鑄造,并在去中心化交易平臺快速兌換為其他Token.

1900/1/1 0:00:00“古老NFT”是一種描述“過時”或NFT生態系統演變的較早時期的NFT項目的術語。“互聯網考古”是對互聯網及其各種平臺和技術的歷史和演變的研究.

1900/1/1 0:00:00近日,加密分析師MilesDeutscher采訪了DragonflyCapital合伙人HaseebQureshi,也是Miles主持的「CryptoFor2023」中的一期.

1900/1/1 0:00:00