BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD-0.5%

ADA/HKD-0.5% SOL/HKD+2.15%

SOL/HKD+2.15% XRP/HKD-0.19%

XRP/HKD-0.19%$UNI因其作為“無意義的治理代幣”的代表而廣受批評。實際上,此事遠遠不是打開分成開關,然后將收入用于分配或者回購這么簡單。即使作為現貨DEX的龍頭,Uniswap護城河遠沒有想象的那么寬廣,盈利潛力堪憂。為何會如此?本文將用詳細的案例和數據為你解析。本文將從以下幾點展開分析:DEX與用戶連接較弱,護城河較淺UNI沒有進一步開發附加價值CEX現貨交易免費潮,更難獲取定價權UNI若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用DEX與用戶連接較弱,護城河較淺

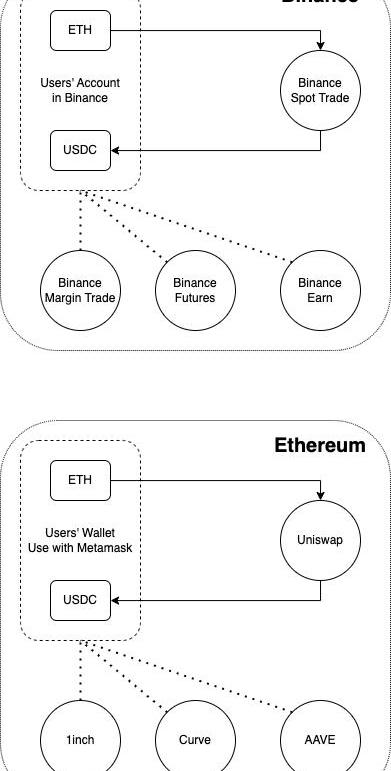

市場對于DEX的期許不少來源于CEX的平臺幣在過往表現優異,然而DEX和CEX兩者在諸多方面的差別造成其盈利能力上有重大差異。參見下圖,使用幣安交易現貨,意味著你的幣存在了幣安,你在使用幣安的APP,資金在幣安的生態內流轉,你不斷與幣安生態產生連接與信任。而Uniswap僅在交易部分起作用,資金并不在Uniswap停留,與幣安對應的是Etherum而非Uniswap,連接與信任在Ethereum中積累。也就是說CEX和L1是一個層級的,現貨DEX僅可對標CEX中的一個模塊。

某地址以40萬枚USDC購入PEPE,此前曾在PEPE上盈利1408枚ETH:7月11日消息,據Lookonchain發推稱,三小時前某地址以40萬枚USDC購入PEPE,該地址此前曾在PEPE上盈利1408枚ETH。[2023/7/11 10:47:54]

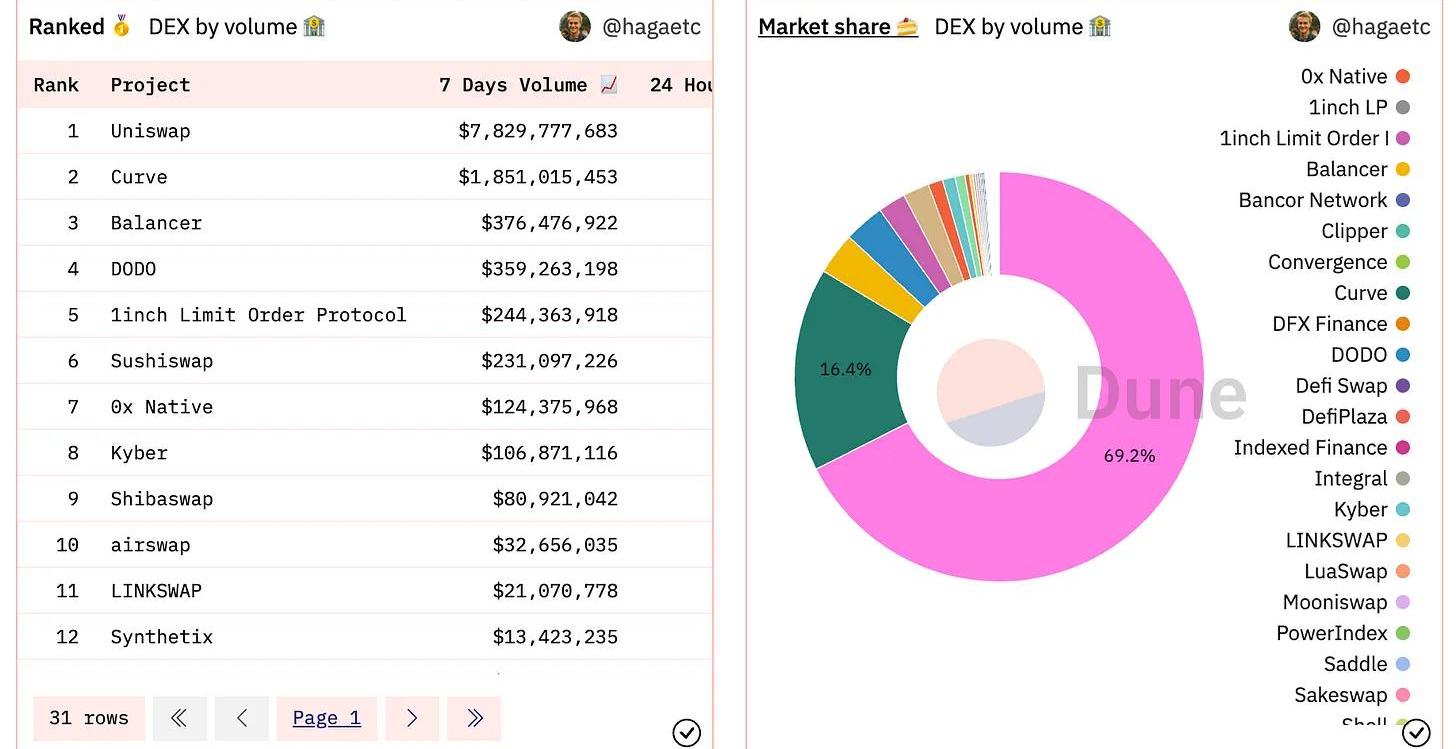

這使其無法像CEX一樣輕易橫向擴張,在ETH生態中也面臨著激烈的競爭:用戶可以隨意切換到Curve等競品上1inch等聚合交易充分利用DeFi整體的流動性,價格必然更優仿盤的高度同質化競爭,卷抽成卷費用,壓縮利潤空間DEX是DeFi中少數不用沉淀用戶資金的,這使得其歷史信譽價值略低所以雖然從交易量上看Uniswap雖然獨占鰲頭,但是若其打開抽成開關,很有可能對其份額造成負面影響,此次UNI社區否決開關提議亦有這一重考量。

葉曉斌:用纏論等量化策略做交易盈利情況更客觀,背靠優秀生態的低估值幣種與平臺幣將大有機會:據官方消息,Gate.io直播專訪節目《分析是道》20210326期已結束,本期直播邀請到微博財經博主,有著幣圈纏論狙擊手稱號的葉曉斌,和大家分享了其對纏論在市場上的理解與運用,并且給出投資代幣的獨特觀點。

葉曉斌認為,由于大數據的支撐,盈利情況是優于正常交易手段的量化策略正在被越來越多人了解,即使是小白也能嘗試用纏論等量化策略做交易,因為量化像機器人只會執行代碼,不會受情緒影響是很大的優勢;至于如何選擇市場上的潛力代幣,在賽道火熱前提下,在背靠優秀的生態里面去挑選低估值幣種和平臺幣,獲利概率將更可觀,但同時也要關注基本面訊息,因為幣圈是一個無國界的金融市場。消息的時效性對于趨勢變化與操作時機很重要。[2021/3/27 19:21:38]

數據:ETH盈利地址數量刷新歷史新高:Glassnode數據顯示,ETH盈利地址(1d MA)數量刷新歷史新高,達到33457208.708。此前新高出現在今日早些時候,達到33426405.792。[2020/8/2]

UNI沒有進一步開發附加價值

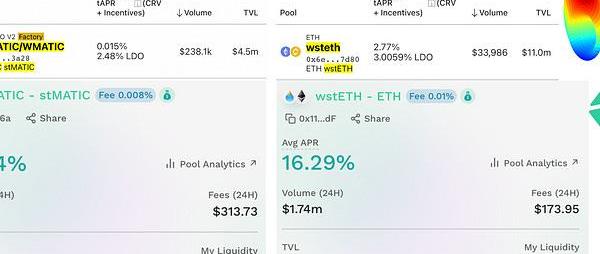

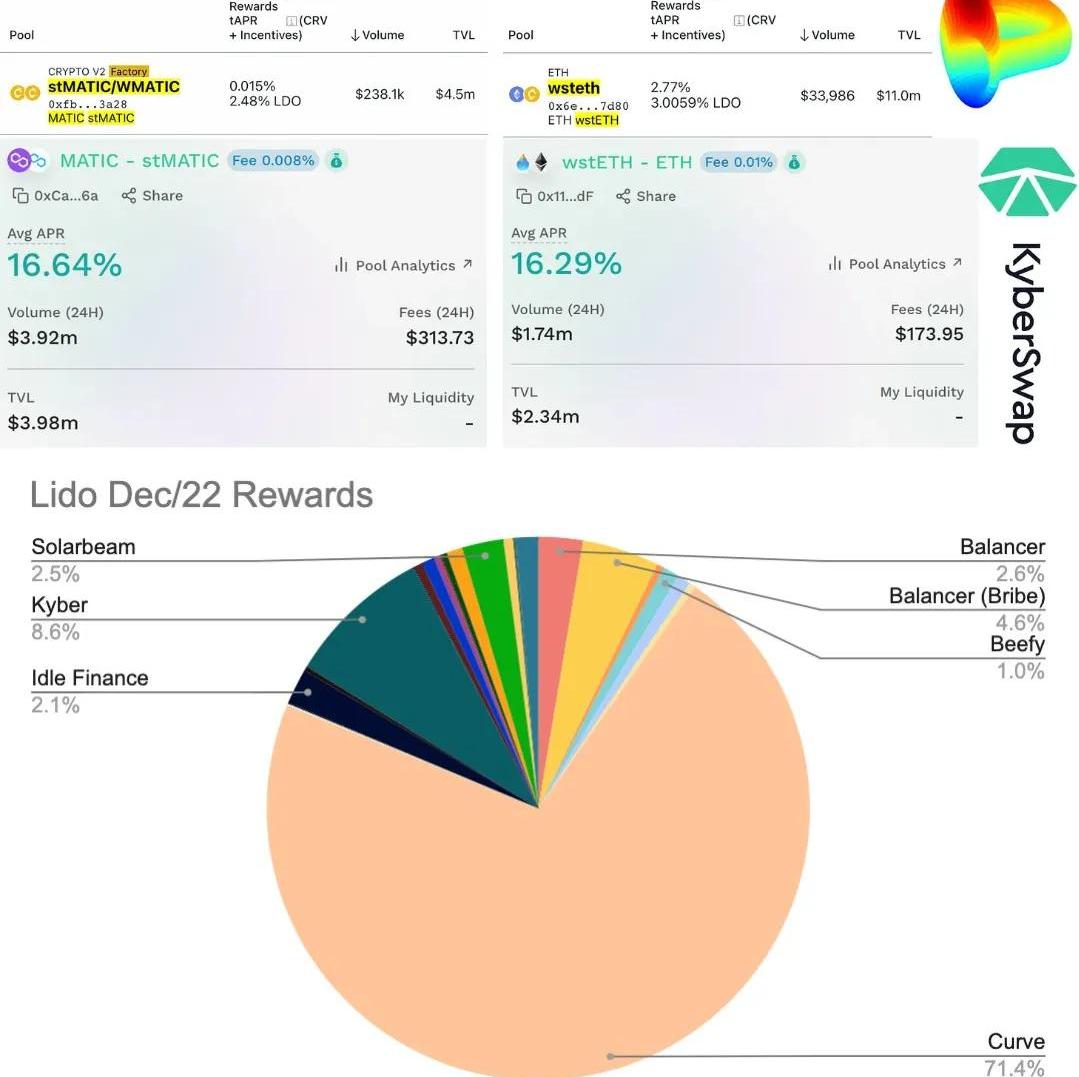

可能有人會說,Curve抽成50%那為什么Uni不可以?Curve之價值在于其在DEX上構建成的Ponzi平臺和流動性配置平臺。Ponzi不是Curve的缺點而是他的優點,構建起讓代幣持有人收益的Ponzi博弈機制受益正是Curve最大的優勢,一旁倒后一旁生,旁來旁往CRV皆受益。此外對于有流動性需求的項目而言Curve也是實在幫他們解決了問題,參考相關推文可見Curve在LSDWar如何風生水起。

動態 | 非盈利組織與Bancor合作推出Sarafu網絡,推動肯尼亞社區居民采用加密貨幣:據Breakermag消息,非盈利組織Grassroots Economics曾與肯尼亞社區負責人合作推出了一種超本地化貨幣體系,用于購買商品或支付學費。最近,Grassroots Economics與去中心化流動性網絡Bancor合作將該貨幣系統置于區塊鏈上,該網絡名為Sarafu。目前,九個肯尼亞社區的居民現在可以通過智能手機加密錢包或短信發送交易數字貨幣。根據Bancor的第一季度進展報告,他們“確定肯尼亞的特定地區正在快速采用加密貨幣,在某些目標村莊的滲透率高達70%。”目前Sarafu網絡約有2000個數字錢包。[2019/4/18]

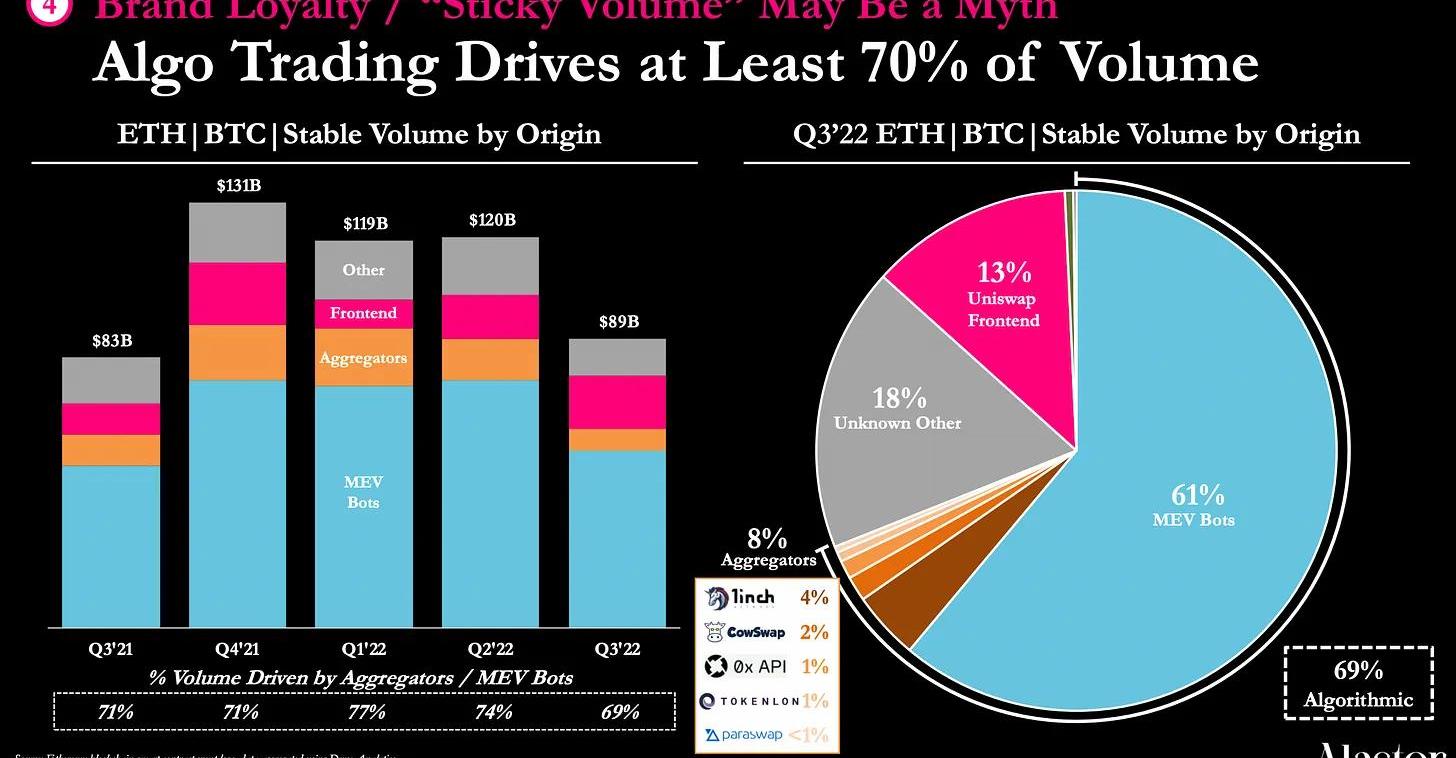

再看下面這張著名的流量分布圖,從悲觀的角度看大部分交易量都是MEVBot,反映了其目前其相對于CEX的弱勢地位,交易量僅有13%來自于自有流量;但從樂觀角度看其自有流量13%遠高于聚合器流量8%,這已經使得仿盤難以望其項背了。品牌價值帶來的流量優勢是實實在在的,如果Uniswap能在其他附加價值上做好,那么自然也能夠有些利潤空間。

分析 | 加密貓非盈利最高Dapp游戲:據bitcoinexchangeguide報道,DGaming的一份報告顯示,加密貓(CryptoKitties)雖然很受歡迎,但卻不是盈利最高的游戲類Dapp。報告中指出,盈利排名前三的分別是FOMO3D,Gods Unchained和MLB Crypto Baseball。[2018/10/20]

然而UNI團隊在這些提升附加價值的事上毫無作為,導致原本屬于其的地盤被仿盤分食。在Alt-L1/L2的LSD競爭中,UniswapV3的仿盤Kyberswap就因為做好了激勵著一塊,從LDO的激勵預算中分得了一塊僅次于Curve的蛋糕。試想一套有著和Curve一樣完整激勵、Bribe體系Uniswap該會如何強大,然而UNI持有者現在卻只能在夢里想想。

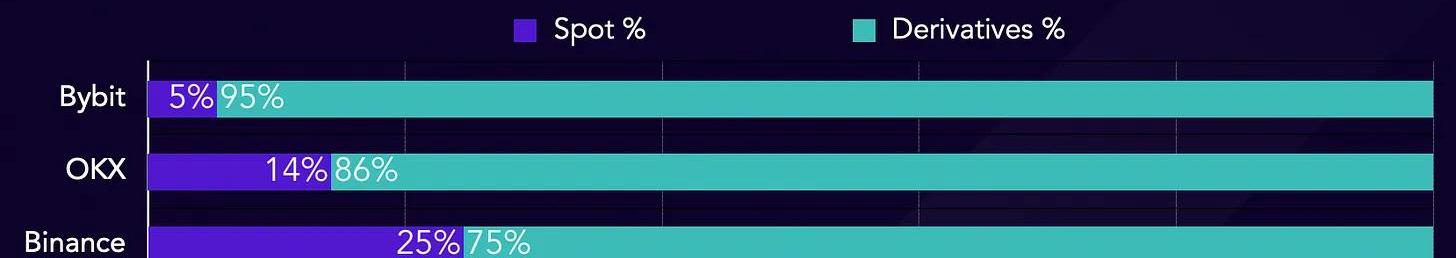

CEX現貨交易免費潮,更難獲取定價權

更糟糕的是,在22年中,頭部交易所中合約交易量遠超現貨交易量已是普遍現象,現貨交易也出現免費潮流,Binance對BTC/ETH等主流幣種現貨免手續費,而Bybit更是現貨全線免手續費,就是說對于CEX而言現貨更多的變成了獲取和維持客戶活躍的手段,通過合約等衍生品交易來賺錢。這樣以來Uniswap更難獲取定價權,而如前文所述,其也沒有CEX一樣的橫向擴張能力,可以快速在衍生品賽道建立起優勢。

圖源:TokeninsightUNI樂觀情況下收入仍少,估值不低且不足以覆蓋團隊費用

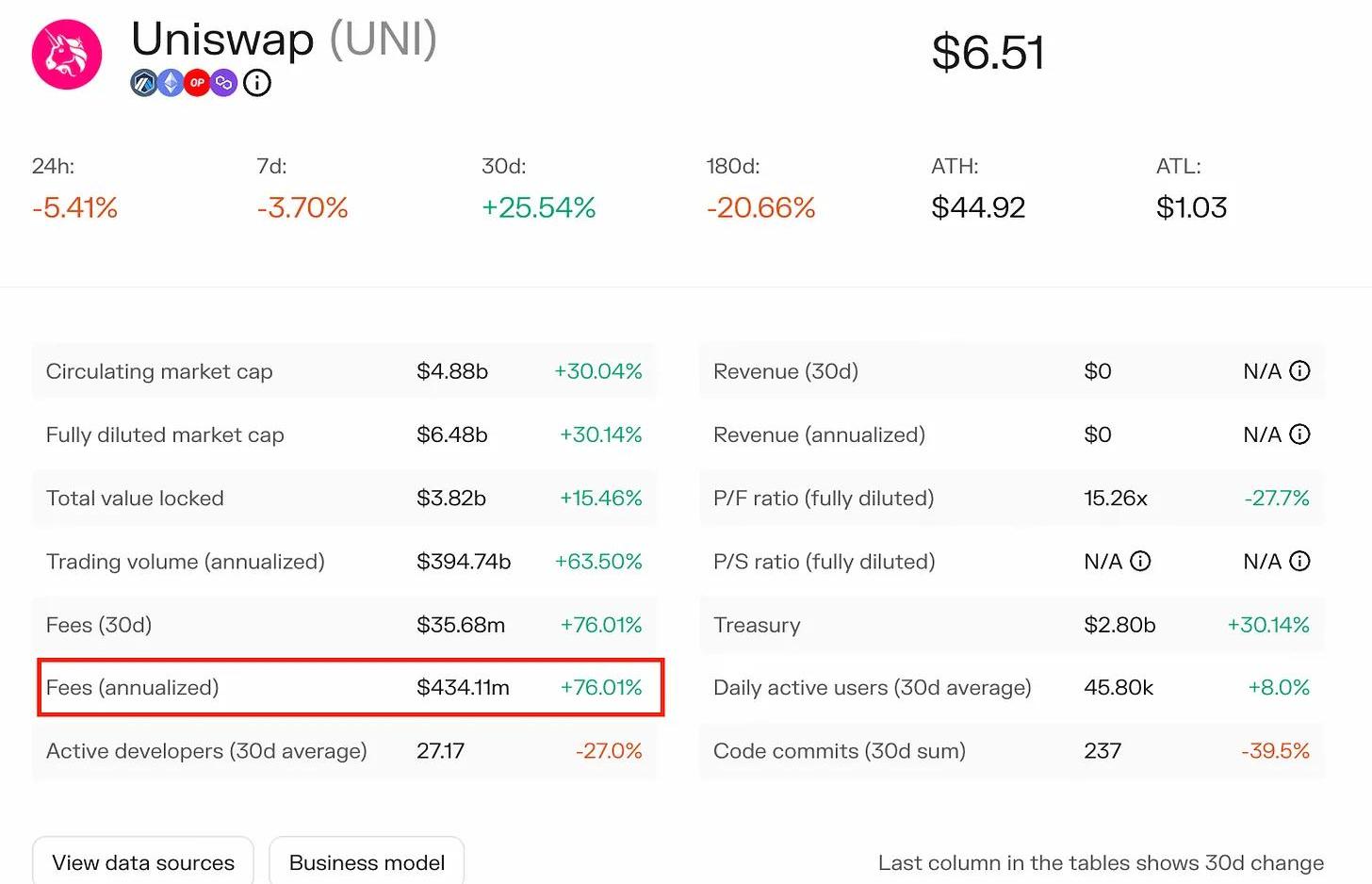

Uniswap當前一年費用收入預計為$434M。即使按照最理想的情況,在對所有交易對收取10%的抽成,那么協議收入也僅有$43M,全流通市值/年度收入(P/S)=153,目前GMXP/S=15,相比之下Uniswap仍然貴10倍。

并且協議收入不等于可以分配給持幣者的利潤,畢竟養團隊可是要花錢的。UNI團隊一年要花多少錢?參考量級更小的MakerDAO是$34M,Lido是$24M,UniswapLinkedin上的雇員人數比這兩家還要多不少,估摸著一年$50M是要花的。這么一算,樂觀來看Uniswap一年還要虧50-43=$7M。

圖源:Tokenterminal其實橫向對比一下Lido/AAVE,以Uniswap的龍頭溢價PS=150+的估值倒也不算太夸張。不過嘛,Lido明確受惠于近期的上海升級,AAVE在也逐步提升抽成比率的同時維持了市場份額,此外還可能受惠于上海升級,而Uni不但錯失LSD市場,現在可是連一個分成開關都還沒打開呢。綜上所述,DEX與用戶連接較弱,加上團隊忽視附加價值的建設,Uniswap開啟抽成可能會影響市場份額和成長性,即使成功開啟了當前估值也不低。實際上,若是日后UNI團隊愿意正視市場需求的話,利用其品牌優勢也不是不能重振雄風。Butnottoday,notnow。

據PANews融資年報統計,2022年鏈游賽道公開投融資事件共334起,融資總規模為44億美元。其中不乏明星機構參投和領投的項目.

1900/1/1 0:00:00作為一個曾在幾家科技公司參與過支付系統遷移的人,我只想說,這件事背后折射出許多危險信號,甚至可以說「拉響了防空警報」。沒有調查就沒有發言權,我決定深入研究這件事,弄清楚背后到底有什么貓膩.

1900/1/1 0:00:00概述 在Filecoin虛擬機于3月14日上線主網之前,一系列影響力評估機制正在由FVM創建者和專家社區來設置,以評估和獎勵生態中最具價值的工作和項目.

1900/1/1 0:00:00Aptos是備受市場矚目的AltLayer1公鏈,新公鏈是跨鏈橋的重要增長點之一,跨鏈橋在這個過程中接入新公鏈的能力、受到項目方的支持程度、跨鏈資金規模等都可以反應跨鏈橋的發展潛力.

1900/1/1 0:00:00從去年下半年以來,zk-Rollup擴容項目開始集中發力,不斷追趕進度,相關的方案和項目也開始涌現,也在獲得更多的資金和關注度.

1900/1/1 0:00:00上周末,Solana再次宕機了,Solana基金會表示,團隊正積極調查宕機原因,很快就會公布。Odaily星球日報也會持續跟蹤報道.

1900/1/1 0:00:00