BTC/HKD+3.41%

BTC/HKD+3.41% ETH/HKD+5%

ETH/HKD+5% LTC/HKD+2.19%

LTC/HKD+2.19% ADA/HKD+6.6%

ADA/HKD+6.6% SOL/HKD+4.02%

SOL/HKD+4.02% XRP/HKD+4.67%

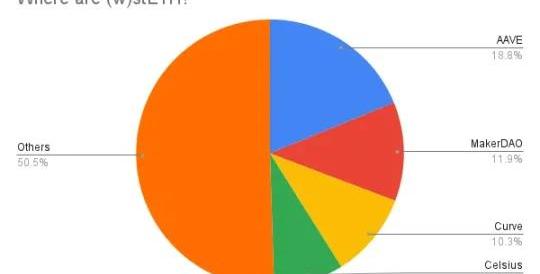

XRP/HKD+4.67%借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解。首先我們來看下當前的具體數據。對于還沒有開啟unstake,價格波動較大的stETH,目前有31%在AAVE/MakerDAO兩大借貸協議上,還有少量在Compound/Euler等借貸協議上,縱使潛力尚未被完全挖掘,也穩坐stETH第一大應用場景了,畢竟即使Curve也僅占10%。

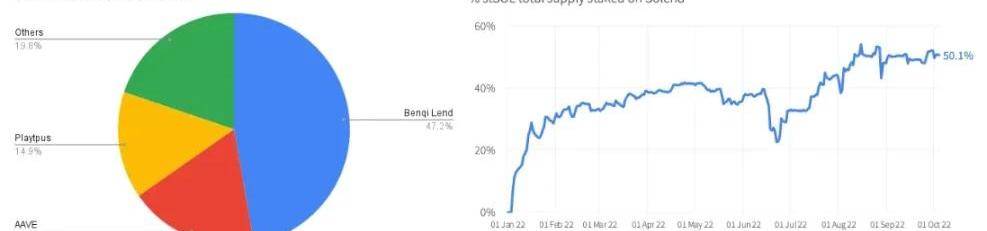

開啟unstake后這塊預計會怎么樣呢。我們看下Avax這個DeFi生態相對發展較為成熟的Alt-L1,Benqi/AAVE兩家借貸平臺合計占據了高達65%的sAVAX份額。曾經Solana未遭難的時代也一度有過半的stSOL在Solana最大的借貸平臺Solend上的,若加上Larix等其他協議,約莫整體占比也是在60%往上了。

MakerDAO旗下借貸協議Spark Protocol市場規模逼近6.5億美元,95%借出資產為DAI:8月14日消息,據官方數據,MakerDAO旗下借貸協議SparkProtocol市場規模已逼近6.5億美元,并借出逾2.09億美元資產,其中DAI借出量占總借出資產規模的95%。[2023/8/14 16:24:48]

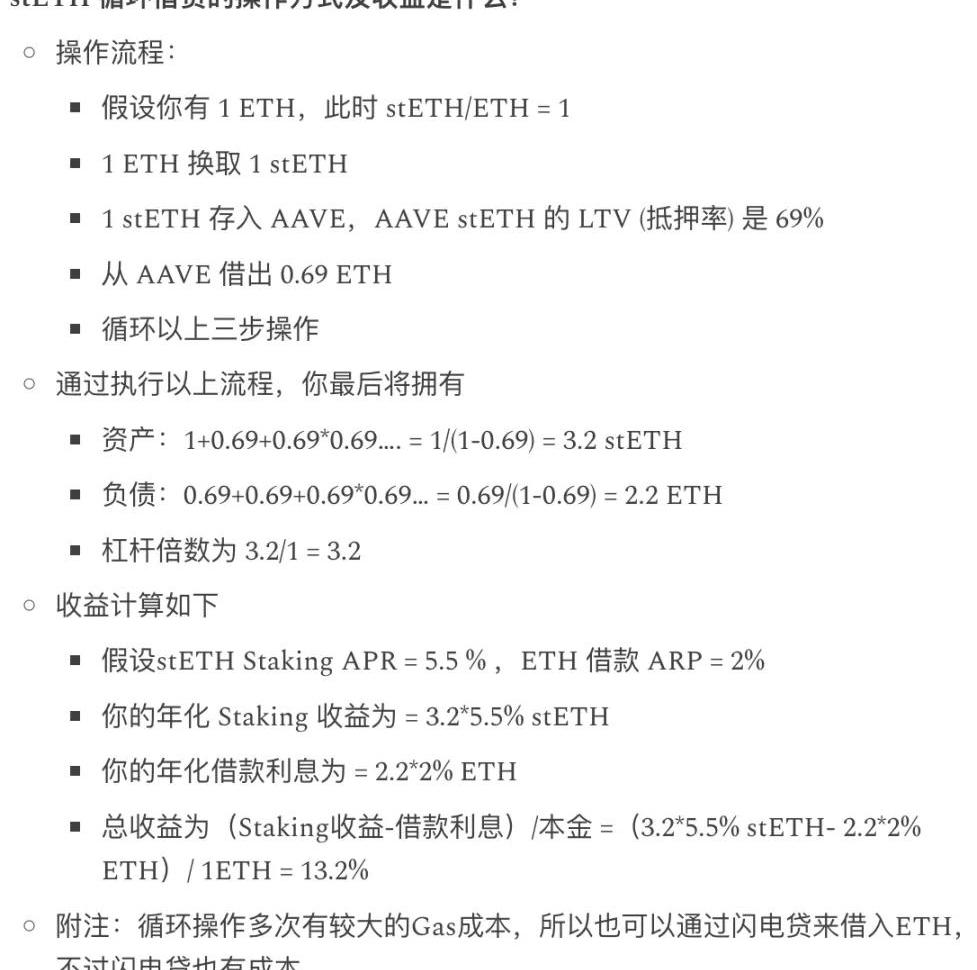

為什么會這樣?原因有二:LSD本來就是優質抵押品,抵押的時候還可以賺利息,老少咸宜,從3AC到wormhole黑客都喜歡杠桿質押是LSD規模增長第一引擎,抵押品和借款高度相關,提高收益的同時爆倉風險較小,具體參見下圖

Terra借貸協議Mars宣布將在Cosmos建立名為MarsHub的新鏈:5月28日消息,基于Terra的去中心化借貸協議Mars宣布將在Cosmos建立名為Mars Hub的新鏈并推出新的MARS代幣,旨在成為所有Cosmos的核心信用協議。[2022/5/28 3:47:16]

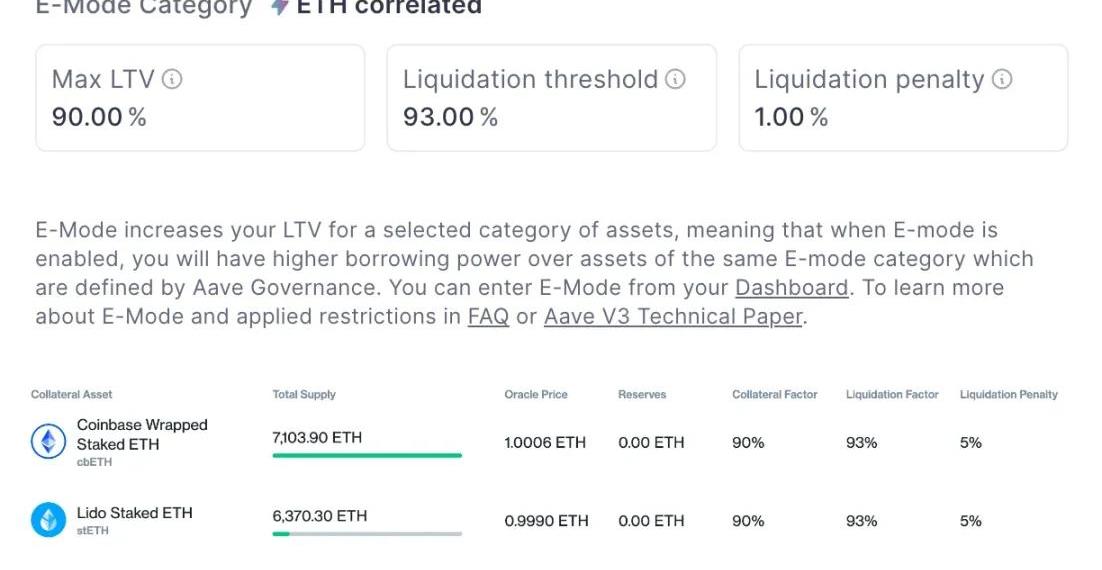

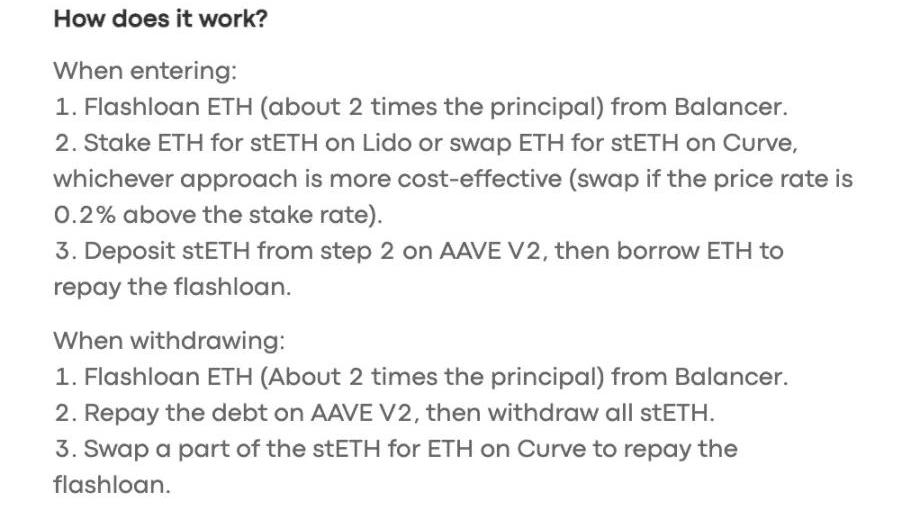

本質上來說借貸協議充當了將質押利率傳導到原生資產上的通道。比如stETH循環借貸大幅提示了AAVEETH的利率和體量,而AAVE又將這一利率傳導至與之組合的DeFi生態,以及影響其他平臺,從而提升ETH的基準利率。既然LSD這么好賺,借貸協議也針對LSD有優化政策對待,比如AAVEV3Emode,如果你僅借ETH的話,那么stETH的抵押率LTV高達90%,CompV3針對stETH/cbETH也是類似條款。這種條款下1ETH最后可以變成10stETH,快速幫stETH擴大規模。對于折價買入stETH的套利者來說,其也可以利用此10倍擴大套利收益。

DeFi借貸協議Euler Finance發布Uniswap預言機攻擊模擬器:2月17日消息,DeFi借貸協議Euler Finance發布Uniswap預言機攻擊模擬器,最初是作為一種內部工具,使Euler開發團隊能夠監控與Euler上的借貸池相關的風險。Euler Finance決定將其向公眾開放,希望模擬器能夠證明有助于保護Uniswap預言機。[2022/2/18 9:59:42]

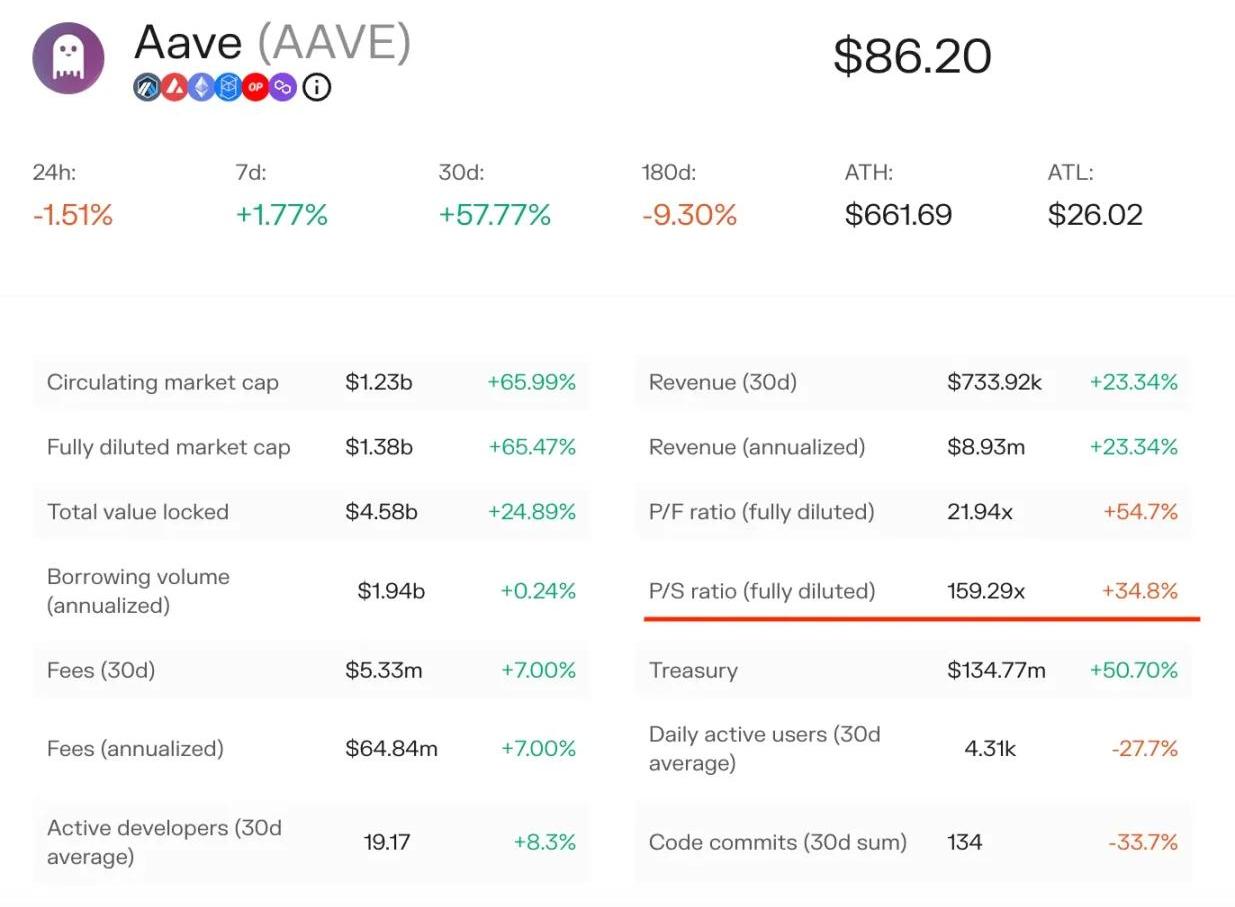

根據以上數據我們估算下借貸協議的收益,假設LSD總質押獎勵為X,60%的LSD位于借貸協議中,平均LTV=75%,借貸利率為質押利率的75%,協議抽成為15%,那么借貸協議所賺取的收入為X*60%*75%*75%*15%=X*5.1%,而Lido協議的質押獎勵分成也僅為5%。這本質上是因為借貸協議的門檻較高,更注重歷史信譽積累加之當下競爭也基本趨緩,所以可以設置更高的抽成比例。如上所述,隨著上海升級到來的LSD規模增長以及價格波動降低,借貸協議將會悶聲發大財,但必須注意的是,以全流通市值/協議收入來估值,借貸協議估值普遍不低,AAVE就高達160倍,即使此番利好落地,依然不會很低估,所以本次機會依然需要觀察敘事變化。

DeFi借貸協議bZx官方宣布重啟Fulcrum平臺:9月3日,bZx平臺官方公布聯合創始人Kyle Kistner文章宣布,bZx貸款和保證金交易平臺Fulcrum已重新啟動。2月初,由于bZx遭遇攻擊,Fulcrum宣布關閉進行維護。FulcrumKyle Kistner發文表示,在六個月的時間里,bZx團隊進行了很多工作。包括接受了來自Peckshield的12周人工手動審核,以及Certik的7周審核。bZx團隊從頭開始重構、完善和改進協議。Fulcrum 2.0更簡約且gas效率為之前的兩倍以上。此前2月初消息,DeFi貸款協議bZx被曝漏洞遭遇兩次攻擊,導致ETH丟失,隨后官方宣布關閉Fulcrum進行維護。[2020/9/3]

抓敘事自然是不容易的,但此處還有幾個空投機會可以關注。LSD抵押自然衍生出了一些需求:避免抵押爆倉,需要合適的杠桿管理工具杠桿質押操作麻煩且Gas成本高,通過閃電貸就簡單多了,也需要自動化策略

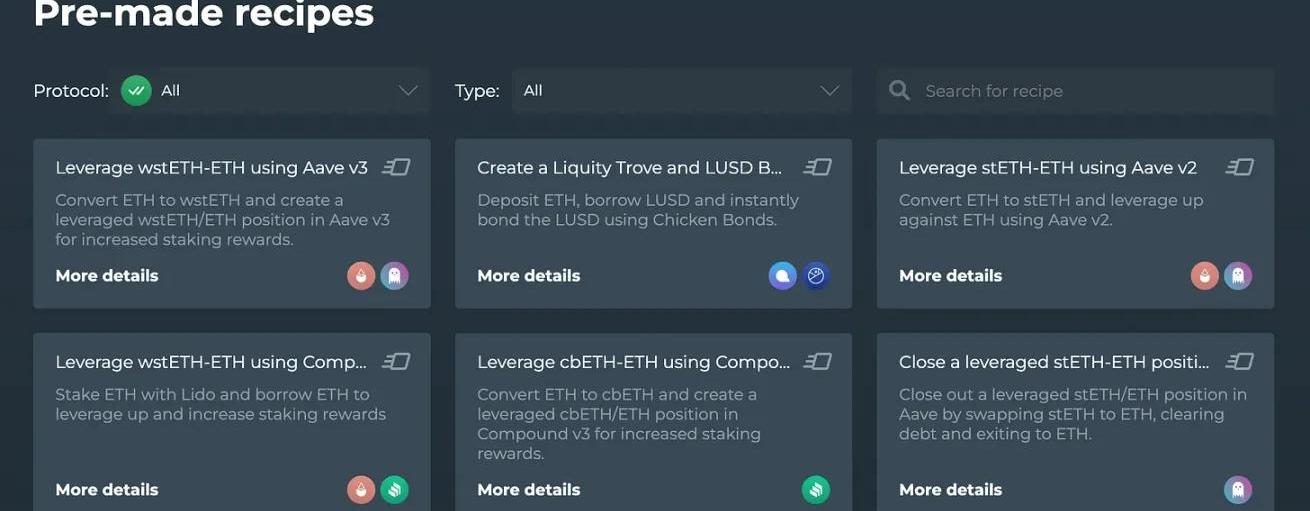

一個是做DeFi頭寸管理尚未發幣的老牌項目DeFiSaver,其主業是杠桿管理,也針對LSD提出了不少一鍵自動化策略,不過其上線三年有余仍未發幣,加上上一波牛市賺的盆滿缽滿,發幣欲望也未可知,不過DeFiSaver上了Arbi/OP,試一試到是Gas也沒多少。

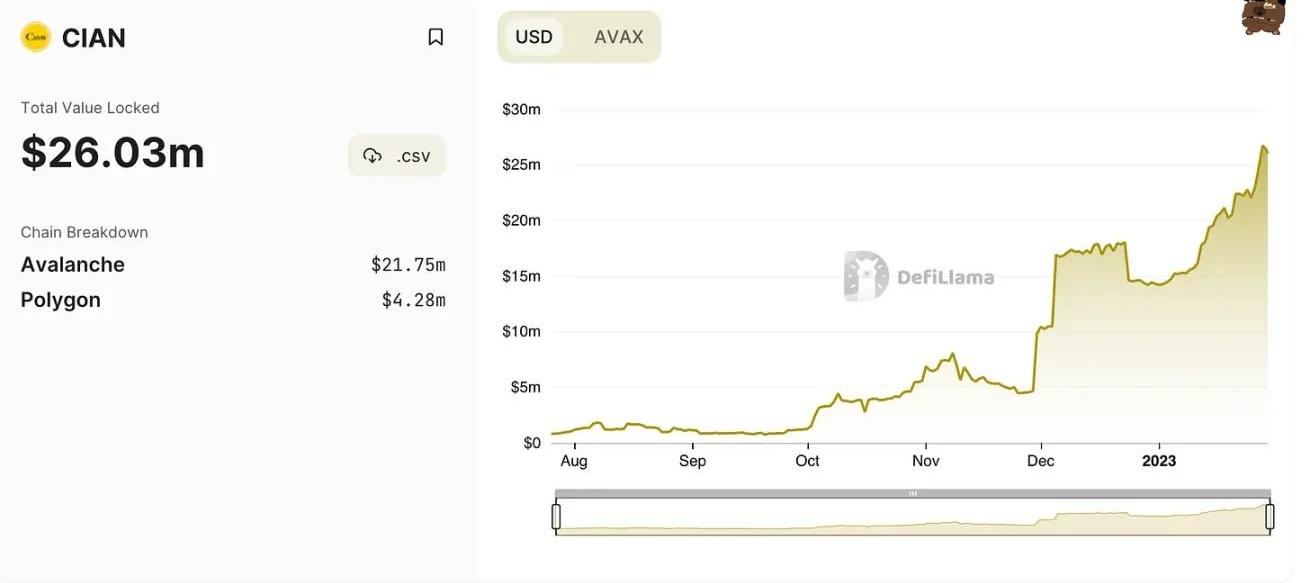

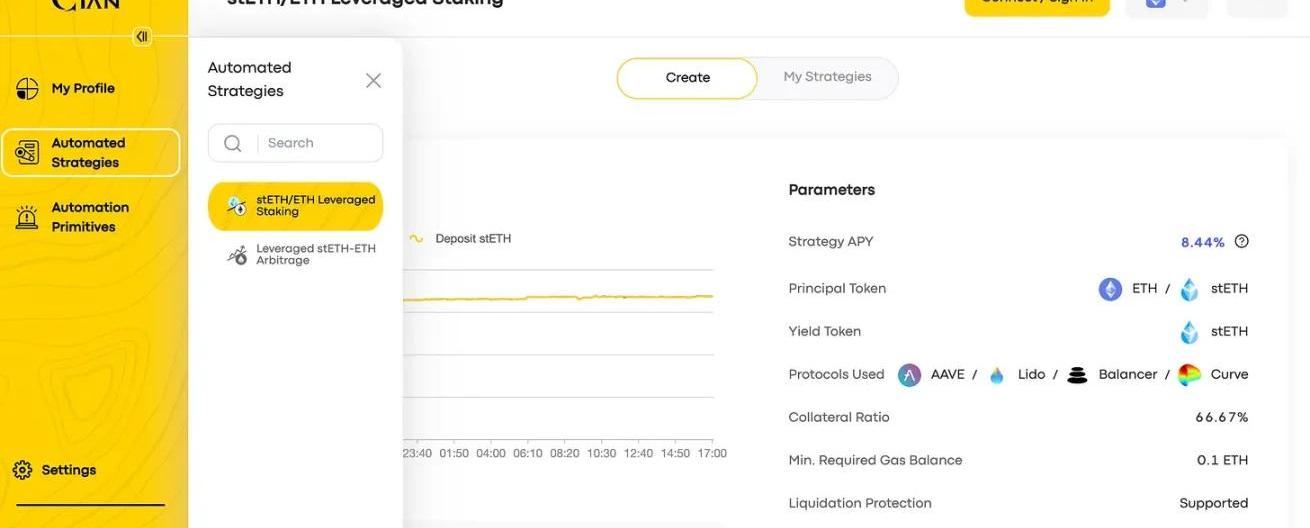

另一個就是目前專注于做LSD相關自動化策略的cian.app了,該項目倒是基本明牌空投,經常整活發各種NFT,AMA也說過23年會發幣,看TVL數據的話增長也不錯。

Cian支持ETH/Polygon/Avax三條鏈,打開官網一看也基本是LSD杠桿質押策略,說23年發幣估計也是想抓住這波上海升級的機會。

總而言之,借貸協議最終在LSD中獲取的收入或許將不輸LSD,不過考慮借貸協議目前的高估值,依然需要依賴敘事來驅動。杠桿質押是實在能擴大質押收益的,目前也有空投機會。不過既然是涉及到杠桿,其風險自然也高于尋常,還是要多做功課。功課哪里學?當然是關注妙蛙種子喵,關妙蛙種子謝謝喵。

把信息保存一億年左右的方法,他們強調,這是目前已知的唯一可行的方法,它就是——”羅輯把拐杖高舉過頭,白發長須舞動著,看上去像分開紅海的摩西,莊嚴地喊道.

1900/1/1 0:00:00從擴容和Layer2生態的爆炸式增長到三年來的第一次Devcon和TheMerge,對于以太坊和ethereum.org來說,2022年是激動人心的一年.

1900/1/1 0:00:00流動質押衍生品賽道正隨著即將到來的以太坊上海升級而異常火爆。而對于所有質押協議來說,Curve目前仍然是它們爭搶流動性的主戰場.

1900/1/1 0:00:00Hunch是一款游戲化的DeFi項目,Hunch團隊認為,許多優秀的加密交易員在DeFi中活躍,DEX興起讓交易變得更加自由。但在DeFi的世界中,交易者會缺失一些有趣的體驗.

1900/1/1 0:00:00隨著NFT市場Blur啟動空投并在各大交易平臺上線其原生代幣BLUR之后,許多早期參與者獲得了豐厚的回報,空投也產生了巨大的財富效應.

1900/1/1 0:00:00編者按:《南華早報》網站2月15日刊登了CoboCOOLilyZ.King的文章,探討了香港在加密貨幣行業的優勢與當前環境,以及香港如何才能成為全球Web3中心.

1900/1/1 0:00:00