BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.56%

ETH/HKD+1.56% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD-0.29%

ADA/HKD-0.29% SOL/HKD+2.2%

SOL/HKD+2.2% XRP/HKD+0.18%

XRP/HKD+0.18%

數據結論前置

穩定幣對在去中心化交易所的交易量中占比79%。USDC是DEX上交易量最大的穩定幣,占60%的主導地位。穩定幣MIM和UST曾經在Curve上的交易量合計為63%,但自從Terra崩潰以來,曾經的輝煌戰績已經一去不復返了。Uniswap在穩定幣對1的交易量上趕上了Curve。前者占主導地位的41%,后者占46%。以太坊是最主要的網絡,處理了79%的穩定幣交易量。第二大網絡是BNBChain,處理8%的穩定幣交易量。以太坊的擴展解決方案,如Optimism和Arbitrum,分別占3%和5%。背景

美元穩定幣是推動主流采用的數字資產殺手級用例。2022年,Tether處理了18.2萬億美元的結算額。這比Mastercard的業務量高136%,占Visa業務量的30%以上。美元穩定幣作為DEX和幾個智能合約平臺的主要交易手段,在DeFi中也發揮了重要作用。去年,70%至80%的交易量來自穩定幣對。分析每個穩定幣的交易量對投資者是至關重要的:每個穩定幣的特征。每個穩定幣在DEX和智能合約平臺中的主導地位。按交易對類型劃分的每個DEX的交易量來源。分析涵蓋范圍:

科技部回應對科技行業的監管:更多地是把激勵放在更重要的位置:6月6日消息,科技部部長王志剛表示,實際上任何一個政府的管理都是激勵和約束兩個方面,沒有單方面的激勵也沒有單方面的約束,而是該激勵的時候激勵,該約束的時候約束。我們國家更多地是把激勵放在更重要的位置,相信我們的企業家、我們的企業能夠規范發展企業的同時,對整個經濟社會、民生等方面作出更多積極正向的貢獻,這是最主要的標準。在這個標準下,剩下就是因時因勢來調整,不同的時間、不同的對象、不同的場合、不同的領域有不同的調節方式,從而作出正確的選擇。[2022/6/6 4:04:49]

穩定幣:USDT、USDC、BUSD、GUSD、USDP、TUSD、DAI、sUSD、MIM、LUSD、USDD、UST、FRAX。鏈:以太坊,BNBChain、Avalanche、Polygon、Optimism、Arbitrum。DEX:Uniswap、Curve、Sushiswap、GMX、TraderJoe、Pancakeswap、Apeswap、DODO、Biswap、Velodrome、Shibaswap、Hashflow、PlatypusFinance。五大關鍵點

南非監管機構IFWG建議創建加密資產監管框架:南非監管機構政府間金融技術工作組(IFWG)在加密資產立場文件中表示,加密資產和與該創新相關的各種活動不能再停留在監管范圍之外,必須形成明確的政策立場。該文件建議,加密貨幣“仍然沒有法定貨幣地位”,不被視為電子貨幣;并概述可能成為南非第一部全面加密法律的路線圖。

IFWG建議在南非實施嚴格的加密監督,將FATF的“新技術”反洗錢和“轉移規則(Travel Rule)”建議編纂為法律。加密資產服務提供商(CASP)還需要向反洗錢監管機構FIC注冊。何時以及如何使用加密貨幣也將受到限制。該文件呼吁禁止在南非金融基礎設施內使用加密貨幣作為結算工具,但建議出于國內支付目的的加密貨幣得到認可并加以監管。“在過渡期內,使用加密資產的支付將受到監管沙盒方法的約束。

”該文件稱,ICO的規定“必須盡可能地與南非傳統的證券治理計劃保持一致”。即便如此,支付和實用型代幣也必須向監管機構提交白皮書。

這些建議是在IFWG此前于2019年1月發布的加密咨詢文件之后提出的。最新建議將在5月15日前公開征求意見。據悉,IFWG成員包括南非儲備銀行、金融部門行為管理局和國家財政部等。(CoinDesk)[2020/4/17]

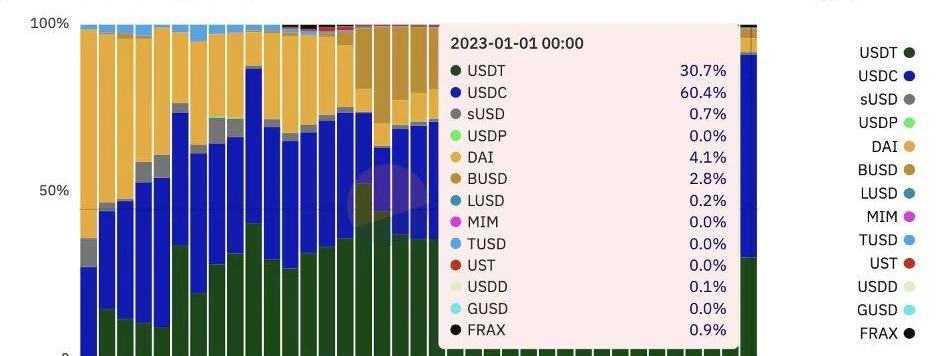

1.USDC是在DEX上交易的首選穩定幣

動態 | 英國FCA計劃監管證券型代幣及穩定幣:據coindesk報道,在周三公布的一份咨詢文件中,英國金融行為監管局(FCA)已就如何在該國監管加密資產提出了建議指南,該機構或計劃監管證券型代幣和一些穩定幣。根據該文件,FCA將加密貨幣分為三類。其中,比特幣和萊特幣等“交易代幣”不是特定的投資,目前在英國不被認定為法定貨幣。因此,這些代幣的買賣不屬于FCA的職權范圍。同時,雖然“功能型代幣”在某些情況下可能符合電子貨幣的標準,但他們通常不受FCA監管。“證券型代幣”被歸類為特定投資,因為其定義符合“2000年金融服務和市場法”(受監管活動)中的定義,涵蓋傳統證券的所有規則也適用于他們。因此,想要交易證券型代幣的公司必須向FCA申請許可。此外,與美元或英鎊等法定貨幣掛鉤的穩定幣,如果“受某些資產(可能包括特定投資)的支持,或可能通過算法維持供應,可能符合電子貨幣的定義。FCA目前正在尋求公眾對該咨詢文件的評論直至4月5日。[2019/1/24]

圖1:穩定幣總交易量優勢。

動態 | 英國政府或將授予FCA對加密貨幣的監管權:據衛報報道 ,英國政府政府宣布準備授權金融行為監管局(FCA)對 所有虛擬貨幣資產進行監管。此前國會議員發出警告稱數字貨幣資產使投資者容易受到風險的影響。

雖然FCA目前對加密貨幣有所監管,但包括比特幣在內的許多其他加密貨幣并不在其監管范圍內。該委員會表示,該法規將在不扼殺創新的情況下保護客戶和企業。金融服務大臣 John Glen表示,FCA可以監督加密貨幣公司,以遏制洗錢活動和恐怖主義融資。他還指出,英國政府認為,首次代幣發行可能有利于未來籌集資金。[2018/12/21]

來源:DuneAnalytics在CEX上,USDT和BUSD是交易量中領先的穩定幣,占64%和36%的主導地位,而截至2023年1月,USDC僅占約0.3%。然而,USDC是穩定幣的首選,在DEX上擁有60%的穩定幣交易量主導地位,而不是USDT和BUSD。此外,USDC是以太坊、Avalanche、Polygon、Arbitrum和Optimism上領先的穩定幣。盡管USDC、BUSD和USDT存在中心化問題,但這三種穩定幣在DEX上擁有最大的份額。對于DAI、MIM和FRAX等去中心化穩定幣來說,它們在交易量上的市場份額在2022年逐漸萎縮。2023年,AAVE和Curve可能會推出自己的去中心化穩定幣GHO和crvUSD,這些穩定幣都是加密資產的超額抵押。這些具有不同機制的新型穩定幣也可能成為USDC、BUSD和USDT的潛在挑戰者。2.自Terra崩潰以來,UST和MIM在Curve上的交易量已經全軍覆沒

中證網發文:各國嚴監管加密貨幣:4月18日,中證網發表了《各國嚴監管加密貨幣》一文。文中稱:發展區塊鏈已經在全球達成了共識,但是對于區塊鏈的衍生品(加密貨幣),各國的態度不盡相同。比如,起初新加坡對于區塊鏈與加密貨幣非常開放,但是近日,由于加密貨幣在洗錢與恐怖融資領域可能存在的問題,新加坡開始探索加密貨幣監管之道;而韓國從一開始便對加密貨幣抱著嚴監管的態度。英美等國則一直對加密貨幣的存在屬性與監管方式進行著討論。[2018/4/18]

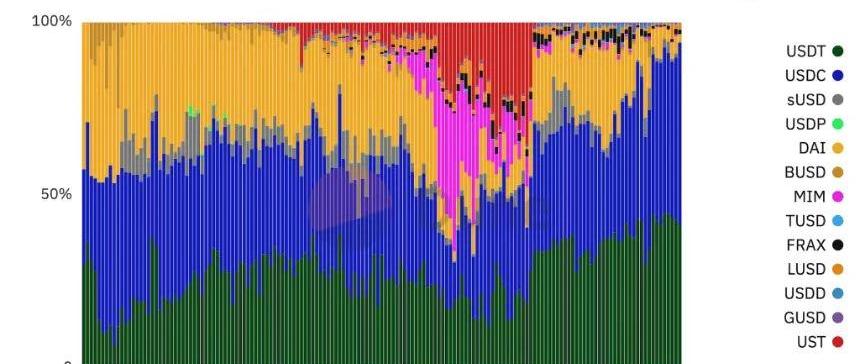

圖2:在Curve上的穩定幣交易量明細。

來源:DuneAnalyticsCurve一直是穩定幣交易的主要戰場。它的大部分交易量來自最大的穩定幣流動性池3Pool的組成部分,該池由USDT、USDC和DAI組成。然而,從2021年開始,算法穩定幣UST已經成為人們關注的焦點。它最出名的是它的收益率機會,用戶可以將UST以19%的APY存入Anchor協議。穩定幣MIM背后的協議Abracadabra看到了這一機會,并圍繞UST推出了“degenbox”戰略。該策略允許用戶通過利用MIM和循環策略獲得額外的UST收益。憑借這兩種穩定幣所能提供的高收益率,UST和MIM在2022年1月以150億美元的總市值成功躋身穩定幣前8名。同月,他們還在Curve上的總交易量上增加了USDT和USDC的交易量,占46%的主導地位。然而,Terra建立的算法模型被證明是不可持續的。結果,UST大幅跌破1美元掛鉤匯率,從此一蹶不振。與UST密切相關的MIM市值也大幅下降,表明持有人正在退出其持有的MIM份額。UST崩盤一個月后,UST和MIM在Curve上的交易量下降到僅2.2%。3.Uniswap正在穩定幣對交易量上追趕Curve

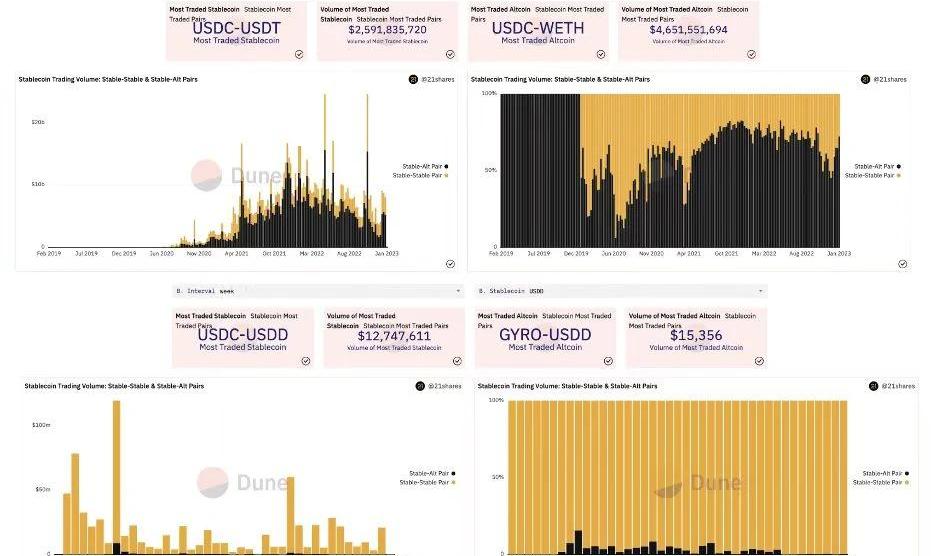

圖3:DEX在穩定幣對交易量中的主導地位。

來源:DuneAnalytics從2020年到2021年初,CurveV1以70%-90%的“穩定幣對交易量”占據主導地位,這要歸功于它們的低費用和穩定幣對交易機制提供的低波動。與UniswapV2的恒定公式相比,Curve的穩定幣對交易可以更好地利用流動性。因此,交易者傾向于使用Curve來進行穩定幣交易。2021年5月推出的UniswapV3,通過引入集中流動性解決了流動性提供效率低下的問題。流動性提供者現在可以在特定價格區間內配置資本。就穩定幣而言,其價格通常保持在0.99美元至1.01美元之間,集中流動性可以幫助交易者獲得更高的流動性,并以更低的利差進行交易。由于UniswapV3的改進,他們在“穩定幣對”交易量中的主導地位在一個月內從6.2%上升到34%。Uniswap目前在“穩定幣對”交易量中市場份額的另一個關鍵催化劑是2021年11月為穩定幣池引入了1個基點的收費層。最初,UniswapV3中最便宜的收費標準為5個基點,而其他競爭對手如Curve僅對3Pool收取3個基點,DODO對USDT-USDC池收取1個基點。在穩定幣池的新收費層推出后,UniswapV3穩定幣對的交易量增長了88%,其交易量主導地位也從32.7%增加到52.4%。另一方面,Curve和DODO的主導地位在2021年11月分別下降了11%和10%。為了應對UniswapV3的激進定價,Curve還在2022年5月將3Pool的費用從3個基點降至1個基點。結果,他們在“穩定對”交易量中的主導地位從11.8%反彈至46.5%。4.穩定幣在DEX交易上的效用比

圖4:按交易對類型劃分的USDC和USDD交易量。

來源:DuneAnalytics該指標比較了穩定幣對之間以及“穩定幣-競爭幣”之間的交易量。穩定幣在“穩定幣-競爭幣”交易量中所占比例較高,這意味著它在DEX交易中更具實際效用,因為它為DEX上的交易者提供了一種交易媒介。另一方面,“穩定幣對”的交易量主要來自交易員進入或退出穩定幣頭寸。因此,擁有高“穩定幣對”的交易量并不能展示出在DEX上交易的實際效用。穩定幣還有其他效用,如全球匯款、衍生品交易、CEX交易、支付手段等。然而,我們應該意識到,提供高利率等“人為效用”并不是實際效用。因此,在分析穩定幣是否在DEX交易中具有實際效用時,這一指標可以作為風險評估的一部分。總結

穩定幣將繼續成為DeFi不可分割的一部分。雖然大部分交易量由USDC主導,但最終贏家尚未確定。即將推出的GHO和crvUSD等去中心化穩定幣可能會動搖DEX上的穩定幣格局。

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industrymapping。包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業.

1900/1/1 0:00:00概述 在研究區塊鏈系統的工作原理時,我們需要了解各種各樣密碼學知識,比如secp256k1,它是一種曲線和非對稱簽名算法,在比特幣和以太坊系統中用于簽名和驗證賬號.

1900/1/1 0:00:00歷經一年多的下跌,我們終于獲得了代幣的暴漲。而且,你可能已經注意到,Lido(LDO)和RocketPool(RPL)等一些表現最好的代幣都與LiquidStakingDerivatives(L.

1900/1/1 0:00:00前言 FTX暴雷事件余波未止,去中心化和透明度越來越受到關注。交易活動從CeFi遷移到DeFi不是“是否”的問題,而是一個“何時”的問題.

1900/1/1 0:00:00第一節研報要點 1.核心投資邏輯 crypto信用賽道還在初期。信用借貸在傳統金融中規模大,但在crypto行業仍然只是借貸賽道中不起眼的一個細分領域.

1900/1/1 0:00:00現在是L2賽季。目前,Layer2是加密領域增長最強勁的領域之一,其以ETH計價的TVL、用戶量和交易量在2022年期間飆升.

1900/1/1 0:00:00