BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-1.02%

ADA/HKD-1.02% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD-0.31%

XRP/HKD-0.31%@DeFi_Cheetah是我最尊敬的DeFi分析師之一。但本著富有成效的討論精神,我尊重地反對他對@CurveFinanceV2與@UniswapV3的分析中的一些觀點。詳見:為什么CurveFinance比Uniswap更能成為DeFi的核心協議?下面是具體的反駁論述。觀點摘要Pt.1

(1)Curve的龐氏代幣經濟學是不可持續的-Curve的ve-tokenomics推遲和減輕的代幣拋壓,并不能解決這個問題。-CRV代幣釋放價值>Curve的收入+賄賂-Curve+協議利用釋放的代幣租用了流動性-Ve-tokenomics對后期加入者不利觀點摘要Pt.2

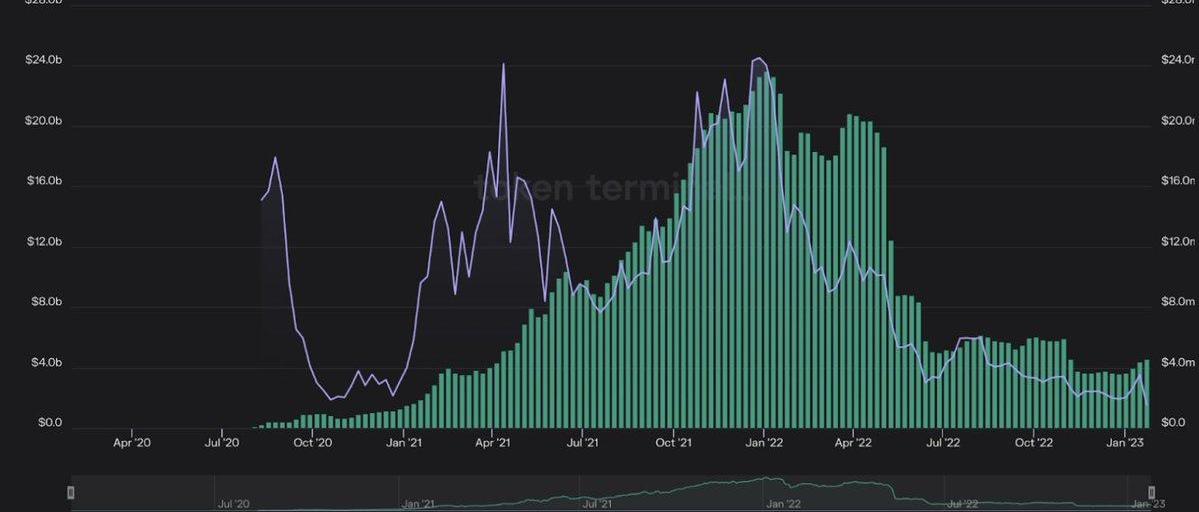

(2)Uniswap有一個更好的商業模式-流動性成本更低-協議生態系統提供更多的靈活性和創新-Uniswap生態項目在Uniswap機制的基礎上創造新產品-Curve生態項目旨在擴展CRV的龐氏經濟學Curve的效用和價值主張對于以太坊和加密貨幣來說是不可否認的,該協議經常被盛贊。并且ve-tokenomics的創新催生了gauges、bribes、curvewars等全新的DeFi機制。但Curve的ve-tokenomics終究是一個激勵流動性的龐氏騙局,通過延遲賣出壓力或將拋壓卸給共生協議的代幣。這種產生流動性的方法在吸引逐利的資本和臨時的資金流入方面是成功的,但并不表明TVL的可持續性或可恢復性。下圖是Curve的TVL和其代幣釋放的圖表。

傳美國SEC或將把Crypto.com列為下一個起訴目標:金色財經報道,在對加密貨幣交易所幣安和Coinbase提起訴訟后,有消息稱美國證券交易所或將把Crypto.com列為下一個起訴目標。據加密KOL @CryptoTea_ 在社交媒體披露,被美國證券交易委員會列為證券的SOL、SAND、MATIC、MANA、ALGO等代幣均已在 Crypto.com平臺上架,此外這家交易所還推出了原生代幣CRO并提供質押服務,這些都可能被監管機構視為證券出售行為。另據加密情報平臺Arkham監測,昨日一個Crypto.com平臺上的巨鯨向幣安交易所轉入了3萬枚 ETH,按當時價格計算價值約合5520萬美元。[2023/6/9 21:27:07]

Fei Labs:修復了一個激勵計算漏洞,將停止FEI鑄造獎勵:金色財經報道,Fei穩定幣背后的公司Fei Labs發布推文稱,修復了Fei激勵計算上的一個漏洞。將停止FEI的所有鑄造獎勵;交易不受影響,正常進行;銷毀依舊適用。目前團隊正在研究一種修復方法,以重新啟用獎勵。[2021/4/7 19:52:11]

除了為引導流動性而出現的最初的排放高峰外,Curve的釋放線圖緊跟其TVL。這是為什么呢?簡單地說,流動性挖礦=用代幣釋放價值來租用流動性。它最初是具有成本效益和效率的,然而,如果租金支付停止或減少,流動性不再得到充分的激勵,它就會離開。(如上圖所示)同樣的情況也適用于$CRV。當釋放量過低時,只有交易費仍可作為激勵。因此,LP繼續提供流動性的好處,以及協議在Curve的生態系統中競爭的好處被削弱了。這種以折扣價出售代幣以換取不穩定的流動性的做法是不可持續的,也不是對資本的有效利用,Curve很清楚這種情況。這就是為什么Curve使用了ve-的鎖定機制,并將其銷售壓力卸載給參與的LP和共生協議,如@ConvexFinance和@yearnfinance,從而用其原生代幣支撐起$CRV的價值。即使如此,排放CRV以"租用"Curve上的流動性的成本遠遠超過了與租用的流動性有關的收入和賄賂的價值,導致該協議出現巨大的運營赤字。@DeFi_Cheetah認為$CRV排放,雖然經常被認為是協議的成本,但實際上是項目為獲得流動性而向Curve支付的費用。換句話說,$CRV的排放已經被協議"預付",以確保鏈上的流動性,從而抵消了$CRV的通脹壓力。讓我們假設這是真的。那么,Curve的總營業利潤/赤字=-總排放量(1.01億美元+2.34億美元)-12億美元=-8.65億美元這個赤字對$CRV和它的持有者來說是極具破壞性的。此外,根據LlamaAirforce的數據,每花1美元用于賄賂,就能為CVX持有者帶來1.42美元的收益,這意味著協議為超過1美元的CRV支付1美元,從而駁斥了賄賂足以作為抵消CRV通貨膨脹壓力的"預付款"的觀點。

OKEx九妹:國家主權性數字貨幣將成為下一個行業熱點:今日,OKEx大客戶商務總監九妹作客“XBIT和他的朋友們”欄目,就比特幣減半結束后的下一個行業熱點分享了自己的看法。她認為比特幣減半對挖礦行業的影響、對比特幣價格的影響以及對投資人情緒的影響都會逐漸釋放和發酵。

九妹還認為各國陸續推出的國家主權性數字貨幣會成為區塊鏈行業下一個熱點,像央行數字貨幣DCEP,它不僅具備數字貨幣的跨國轉賬效率高、買賣透明、易于定位跟蹤等優勢,還是有國家信用做擔保的,安全性和合規方面毋庸置疑,因此DCEP應該會成為繼比特幣之后,區塊鏈技術的又一大規模應用。[2020/5/14]

聲音 | 對沖基金經理:比特幣價格到達歷史最高點前,下一個山寨幣季節不太可能發生:對沖基金經理、Blockroots聯合創始人Cantering Clark在接受采訪時表示,山寨幣季節本質上是一群被比特幣吸引而進入加密領域的新投資者。他們認為比特幣非常昂貴,當時的看法是,更便宜的山寨幣將成為未來的比特幣。新投資者對市值和乘數效應相對無知,他們只是看到了更低的價格,并將更低的價格等同于更好的交易。比特幣本質上是行業選擇的資產,它已經成為加密的避風港。當比特幣表現良好時,可以利用一些流動資金,但這種流動周期已開始松開并瓦解。負相關和正相關不再是投資者可以始終依賴的常規現象。比特幣非常不穩定,它已經經歷了所有可能的資產狀況。比特幣的價格并沒有突破歷史最高點,下一個山寨幣季節不太可能發生,直到這個歷史高點被打破。(Cointelegraph)[2019/9/5]

實際上,Curve的所有流動性都是租來的。它的ve-model是一個”紙牌屋”。(1)協議從Curve租借流動性。(2)Curve向LP租借流動性。(3)LP從Protocols那里鑄造流動性。Curve在這種模式下首當其沖地承擔了運營成本,并采用龐氏經濟學來推遲持續赤字$CRV排放的不可避免的影響,但這是不可持續的。還有一點很重要的是,Curve的ve-tokenomics不成比例地偏向于先行者而阻止新進入者。對于經常受到資本和資源限制的新協議來說,賄賂和$CRV積累都不是可行的流動性策略。任何新的協議在Curve上建立深度流動性只會越來越困難,因為先行者在平臺上擴大了他們的CRV領先優勢。現在,談談Uniswap的優勢。我首先要指出,DeFi協議的運作就像早期的科技初創公司。他們燃燒現金來獲取用戶,推動頂線增長,并達到臨界質量,在此基礎上他們可以自我維持。成本效益高的客戶獲取+保留是長期可持續性和增長的必要條件。在DeFi背景下,這意味著以盡可能低的成本獲得+保留流動性。Uniswap完全依靠交易產生的費用,但仍然成功地吸引和保持其平臺上的流動性。這表明了一種自我維持的低成本商業模式,一旦DeFi達到大規模采用,它就會有爆炸性的增長和成功。Uniswap還擁有一個不斷增長的創新共生項目的生態系統,通過提高用戶體驗和可選性,推動V3的采用。@izumi_Finance的LiquidBox為想要通過流動性挖礦在UniswapV3上積累深度流動性的項目提供了三種適應不同類似資產的UniV3LPNFT流動性挖礦模型,相較V2和Curve生態的流動性挖礦的成本和效果都有極大的改善。@xtokenterminal消除了手動輸入和主動管理LP關鍵參數的需要,解決了UniV3的最大批評痛點之一。@ArrakisFinance提供無需信任的算法做市策略,通過自動策略在UniV3上創造深度流動性。@Panoptic_xyz和@GammaSwapLabs實驗室是#OpFisymbiotes的創新例子,它們通過從根本上改變提供流動性機制作為DeFi基礎設施來擴展UniV3使用案例。@Panoptic_xyz通過在@Uniswapv3生態系統內的任何基礎資產池上實現執行,提供無需信任、無需許可的期權交易,并實現即時結算。@Slappjakke的一篇文章深入探討了該協議的架構。@GammaSwapLabs的創新使gammalongshorts使用LP代幣作為代表波動性的資產。GammaswapUniV3LPs從質押的基礎代幣波動性的交易商處獲得預付溢價。你可以參考我的研究報告,對Gammaswap有更深入的了解。重點是,Uniswap的共生體更復雜,因為他們的優勢不是來自$UNI,而是V3機制的增強,它提供了比為擴展$CRV龐然大物而建立的協議更有說服力的有用產品。創新是推動DeFi前進的動力,而可持續性是使DeFi保持下去的動力。我認為,從長遠來看,Uniswap更適合作為這兩者的驅動基礎。

聲音 | 洪灝:比特幣是一個經典的流動性催生的現代郁金香 隨著流動性收緊而凋謝:交銀國際研究部主管洪灝微博表示,比特幣跌至4000,已低于礦機成本,觸發止損清盤。一個經典的流動性催生的現代郁金香,隨著流動性收緊而凋謝。此前,他曾在微博表示,比特幣價格曲線和經典的泡沫價格曲線演繹路徑驚人吻合。[2018/11/22]

Tags:CurveCURUNISWAPStarCurveXCUR價格RYI UnitySheepSwap Finance

Odaily星球日報譯者|念銀思唐2022年對加密貨幣來說是艱難的一年。今年5月,一種所謂的“穩定幣”崩盤,引發了一波破產潮。僅僅幾個月后,一家大型加密貨幣交易所倒閉.

1900/1/1 0:00:00原文作者:Todd,Ebunker合伙人 今天借著Kraken暫停Staking這個新聞,想做一個Staking的科普&分析:-本質上.

1900/1/1 0:00:00SEC最近動作頻頻,剛與Kraken和解沒幾天,就表示將訴訟BUSD的發行商Paxos。2月17日,SEC再次表示已提起訴訟,指控總部位于新加坡的Terraform和DoKwon策劃了數十億美元.

1900/1/1 0:00:00以太坊擴容方案Polygon宣布推出PolygonDeGens活動,旨在展示Polygon上的DeFi機會,并提高PolygonDeFi社區的認識.

1900/1/1 0:00:00如果你曾使用過比特幣網絡進行交易,可能會意識到接受未經確認的交易是危險的。在未確認的情況下,比特幣接收者很容易受到種族攻擊、芬尼攻擊以及51%攻擊.

1900/1/1 0:00:00相關閱讀: Uniswap早期支持者:我為何要起訴HaydenAdams?針對Balance前首席執行官RichardBurton的「控訴」.

1900/1/1 0:00:00