BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD+0.31%

SOL/HKD+0.31% XRP/HKD-0.17%

XRP/HKD-0.17%今天早上起床以后,許多同僚發來有關SVB的情況。坦白說,要高頻地跟蹤美元區的金融體系風險,僅靠幾個人是很難做到的,在聯儲激進緊縮的前提下,筆者實際上已經做了很多風險跟蹤的預備工作了,此前重點關注的子領域是商業地產、CLO以及中小銀行的準備金充裕度。這都是在疫情前的時候做影子銀行體系研究時跟蹤過的,同時還要在這個節骨眼上盯美債的發行和H.8里的信貸情況,讓我感到疲于奔命……缺乏持續的跟蹤就很難在短期內提供扎實的觀點,因此,對于SVB的情況,我只能提供一個我對于此類風險事件的跟蹤思路,主要分為事實、背景以及潛在傳導。從企業公開文件入手

首先我們得感謝媒體讓事件得以傳播,但要看清事件的原貌,首先我們先規避媒體信源和各色各樣的觀點,進入硅谷銀行的投資者關系頁,找到當天相關的公告以及PPT信息。

數據:0x6B4fd地址NFT巨鯨以492.56 ETH價格售出52枚Azuki:6月28日消息,據NFT Whale Alert監測,0x6B4fd開頭地址NFT巨鯨以492.56ETH(約合91.6萬美元)的價格售出52枚Azuki。[2023/6/28 22:06:15]

這一頁信息基本已經包含了事實的全貌。-SVB計劃出售其可供出售金融資產組合中的美債/MBS,出售規模為210億美元。-這部分出售的資產久期為3.6年,收益率為1.79%。出售行為會引致18億美元的稅后虧損。-通過不同形式的股權融資募集22.5億美元的資金。-一通操作有利于自身的資本充足率,同時改變自身的資產負債策略以匹配當前的高息環境,最終目標是改善自身的NII。投資者的想法需要去驗證

Glassnode:比特幣礦工一周內向交易所轉入超7000萬美元的BTC:金色財經報道,據 Glassnode 分析師報道,在 6 月 5 日至 6 月 11 日期間,礦工向交易所發送了價值 7080 萬美元的BTC。ETH 持有量也在下降,交易所總資產中約有 56% 位于美國境外。此外,2023年美國穩定幣市值下跌35%,損失150億美元。[2023/6/12 21:32:05]

投資者對這一事件的負面解讀非常簡單粗暴:-拋售資產=高吸低拋,之前低利率時期抄頂買的固收資產現在市價下跌后拋售。-明明可以拿到到期為什么不忍忍?說明負債端撐不住,因為負債端的成本已經隨著聯儲加息變高了。-期限錯配的同時,資產虧,負債跑路+變貴,股權融資更說明了可能缺錢。-一級市場本就已經風雨飄搖,客戶又多是高科技、醫療相關的企業,需要燒錢。這里我們需要明確一點,金融業的問題從來都不是期限錯配,因為金融就是期限錯配。對于銀行而言,棘手的事情實際上非常直觀——你資產端賺得少就罷了,還因為聯儲加息被迫給客戶付高息,這商業模式本身就已經不合理了;此外,客戶要求把自己的存款匯出去,你必須匯出去,這時候就需要考驗你的流動性儲備,沒有流動性儲備,就必須在市場里找人借。投資者的解讀有問題嗎?沒有問題。因為你看SVB的PPT,其實他們非常清楚投資者在擔心什么:

Circle于今日23時在以太坊網絡上銷毀約2億枚USDC:金色財經報道,據 Whale Alert 監測數據顯示,USDC Treasury 于北京時間今日 23:03 在以太坊網絡上銷毀 199,700,000 枚 USDC。[2023/4/1 13:38:19]

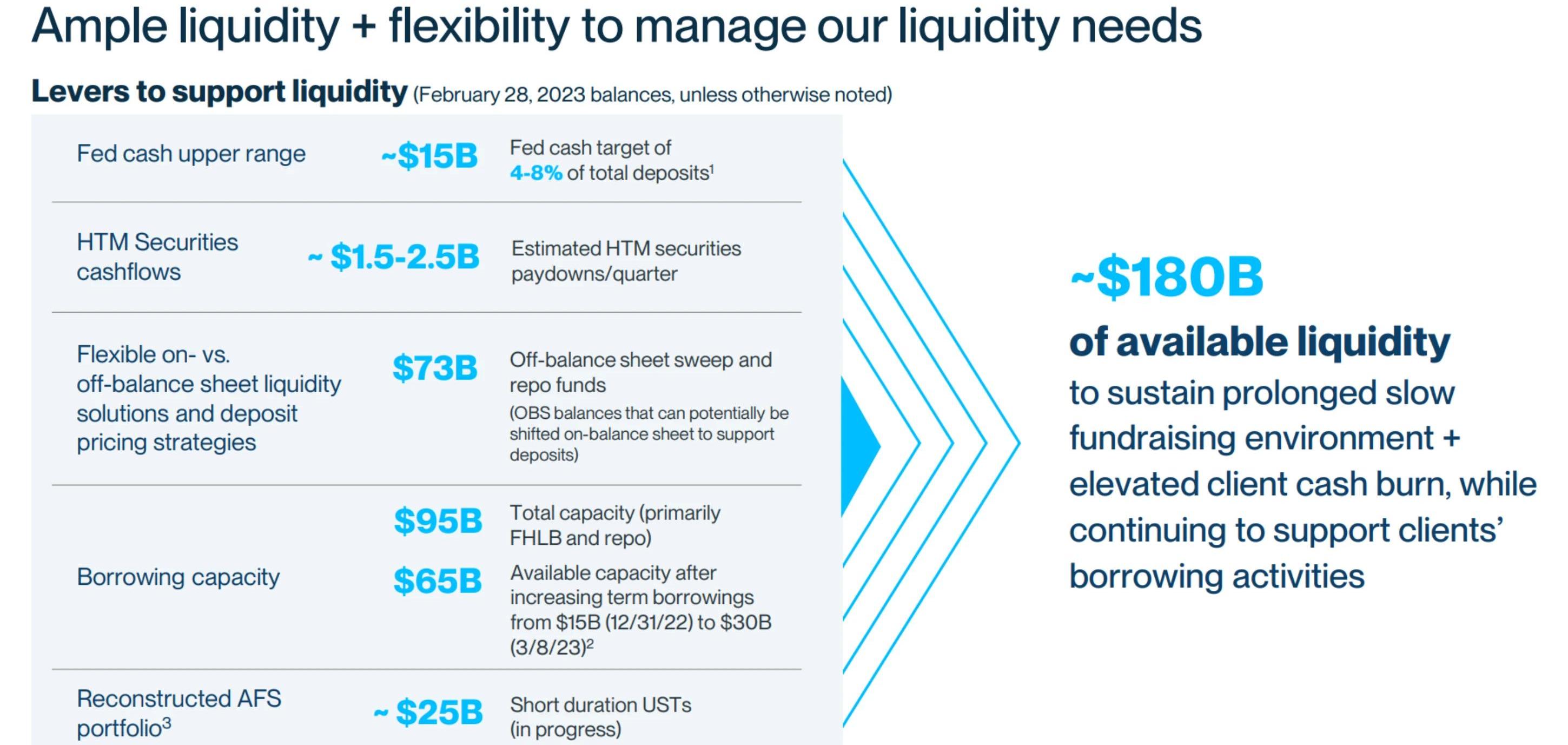

這一頁在試圖告訴你什么呢?-我們有充裕的流動性儲備——即在聯儲的準備金-我們持有的一部分證券到期,會有償付款付給我們-我們表外有流動性-我們可以找FHLB借,也可以拿資產抵押去做回購融資-大不了我們還能賣掉我們的短債庫存-總共我們有1800億美元的儲備,應對一些風險情況都是小Case啦!但投資者顯然對秀肌肉不感興趣……大的要來了?

國內外科技公司集體“壓減”元宇宙:3月4日消息,隨著AIGC(利用人工智能技術生成內容)熱浪持續席卷,科技行業此前集體熱衷的元宇宙熱度下降。近期,字節跳動、騰訊、Meta等海內外科技企業相繼對元宇宙業務做出調整,變更業務發展路徑或縮減人員配置。業內人士表示,技術發展有快慢之分,短期來看,元宇宙成為“慢科技”,回歸理性發展。長期來看,人工智能、VR硬件技術迭代將進一步推動元宇宙發展。[2023/3/4 12:42:01]

投資者和自媒體大多熱衷于營造“大的要來了”,進而對SVB事件產生了進一步的聯想:-是否SVB的客戶會開始擠兌存款?就像此前Crypto領域的美元銀行Silvergate那樣?這里的擠兌存款說得不是客戶去銀行排隊取現金,而是客戶要求SVB匯款到一些更安全的大銀行,比如Chase。一旦客戶有提款匯款要求,銀行的兌付義務將導致其需要匯款給到客戶指定的目標銀行,進而構成其流動性壓力。-是否SVB的信貸資產質量也存疑?存款的客戶是一些科技企業的話,對這些科技企業的貸款會不會面臨風險?我們還是可以在PPT內找到驗證……

派盾:疑似與三箭資本相關地址再次被清算3346枚ETH:6月15日消息,派盾(PeckShield)監測顯示,據推測與三箭資本相關地址(0x716034C25D9Fb4b38c837aFe417B7f2b9af3E9AE)于北京時間16:48再次被清算3346枚ETH。[2022/6/15 4:29:02]

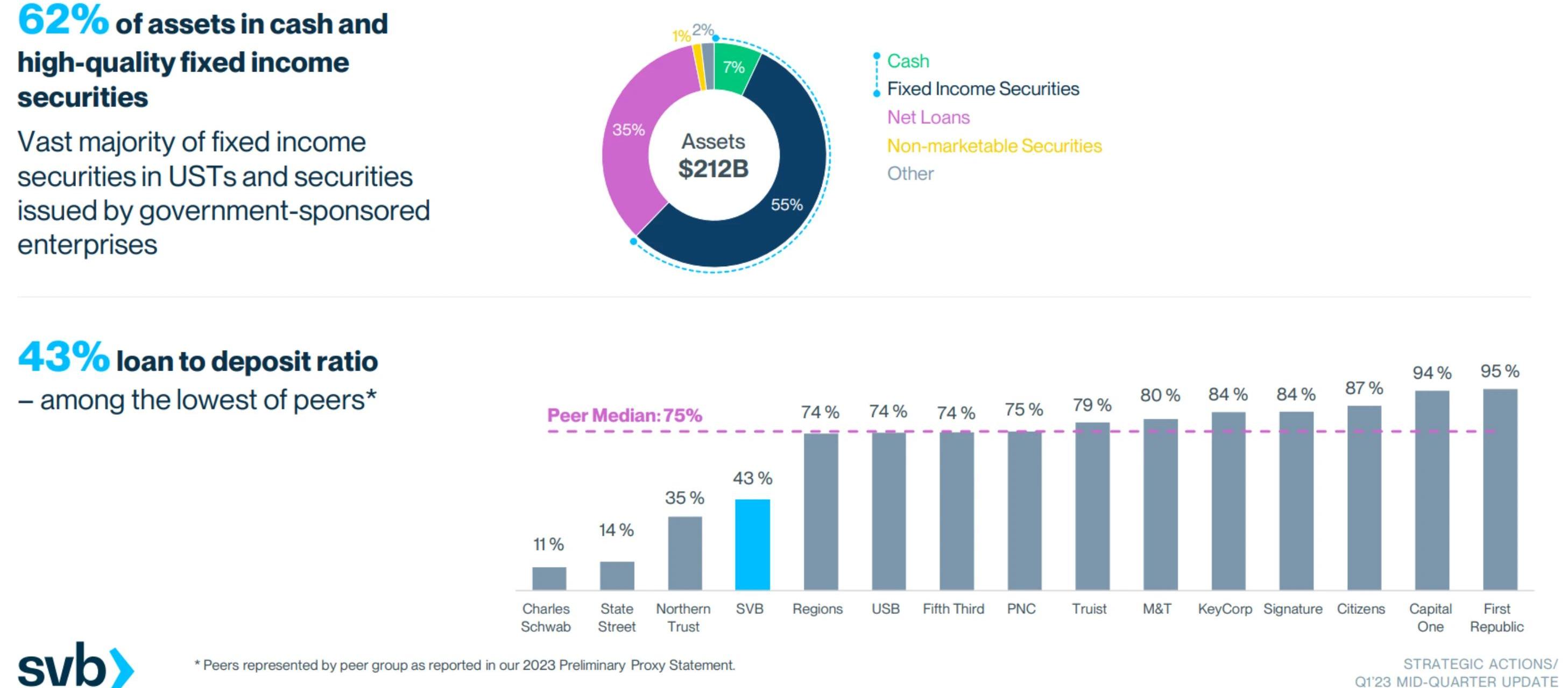

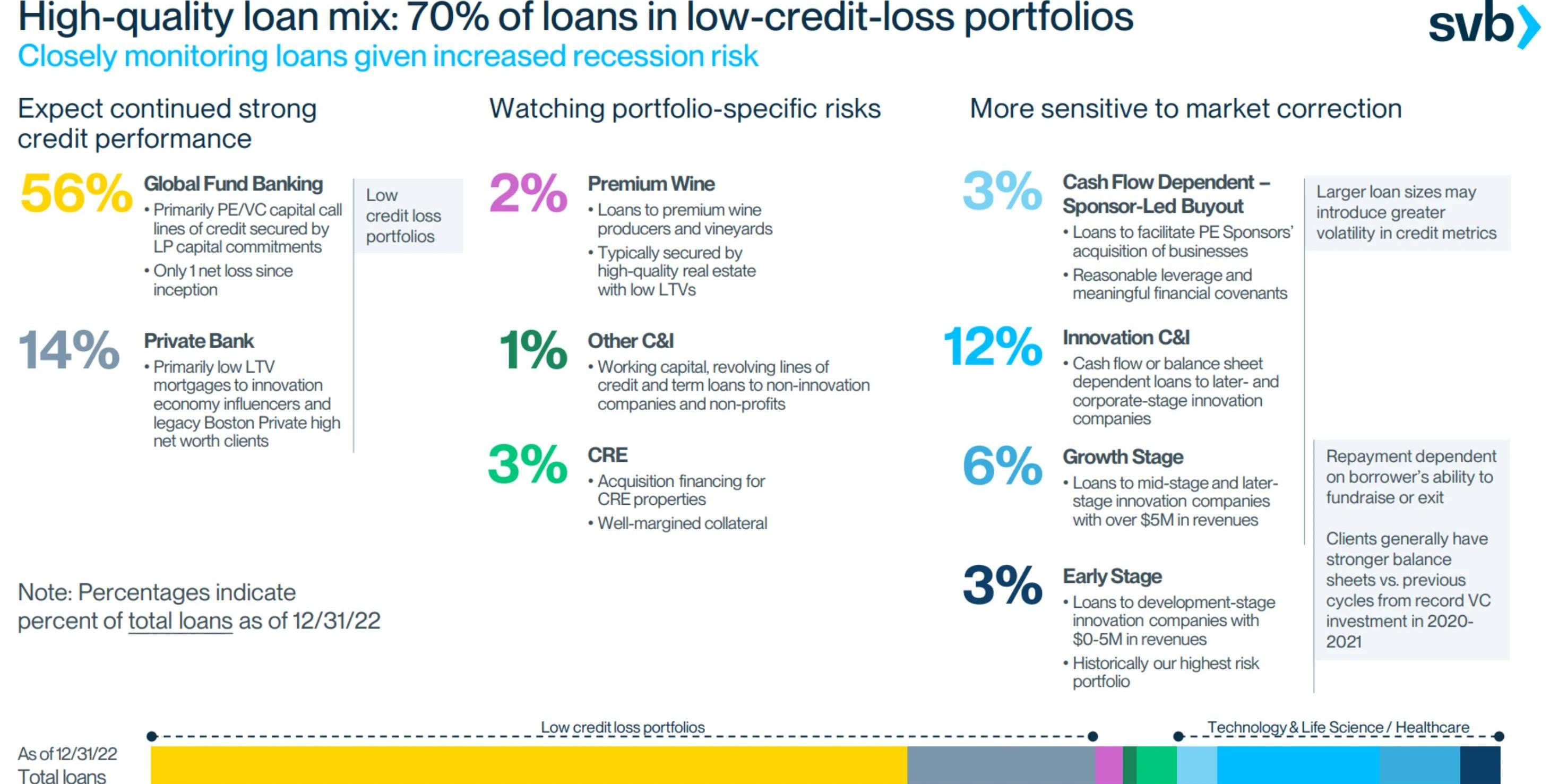

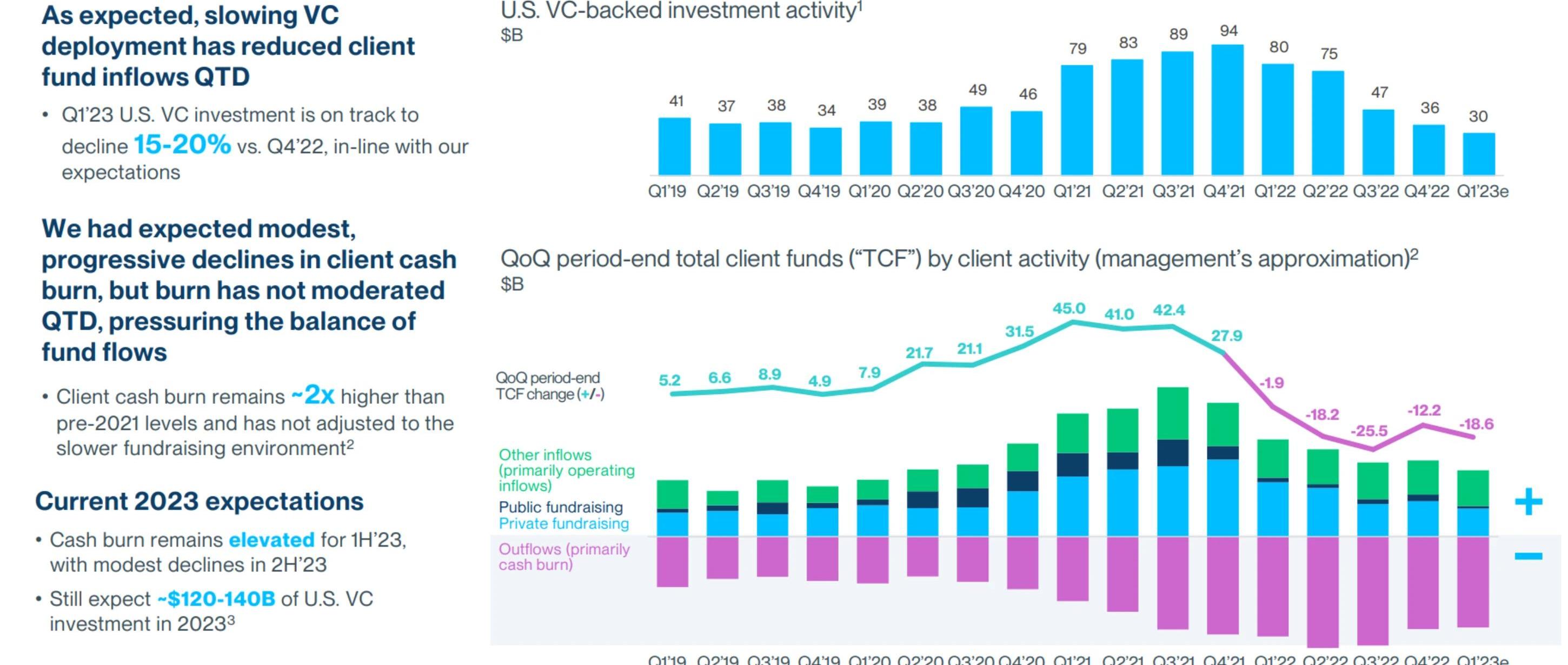

簡言之,其資產組合的信貸比例不高,近六成都是公認的“安全資產”,只不過買虧了。信貸中對科技和醫療的直接信貸敞口占比也不足三成,主要是對一級市場PE/VC的貸款。筆者認為,僅憑信貸結構的信息就斷言SVB的信貸資產質量不行是夸大了。But……負債端的壓力顯然是顯著的,因為在一個流動性緊縮且高利率的環境下,企業融資會變得越來越困難,那么對應到他們的開戶行就是存款獲取變少,同時,科技企業又有極高的資本開支需求,他們的開戶行就被迫需要代客匯款給其他銀行。圖:SVB對自身客戶的行業困境心中有數,VC投資活動趨弱導致自身客戶資金流入變少,同時企業還在不斷燒錢,并沒有去匹配當前的融資環境。

還有更大的嗎?

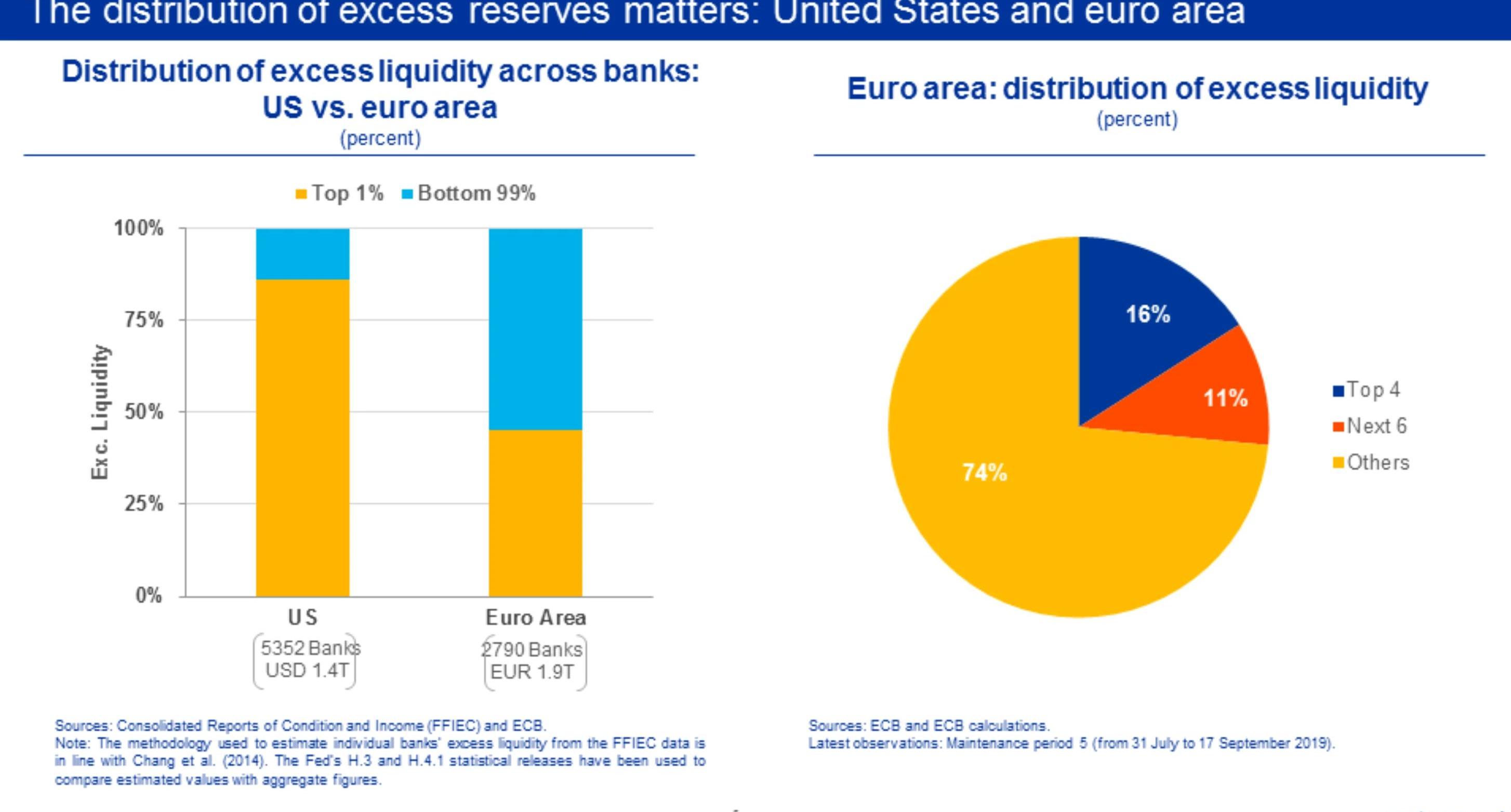

作為美元體系的研究者,我對自己工作的定位就是需要捕捉到那些“更大的”信息……最近幾個月我一直在思考美國中小銀行流動性儲備是否充足的問題,這是因為上一輪縮表時期,我在翻譯歐洲央行官員科雷的演講的時候,發現流動性研究者總是會過于在意總量而忽視結構,而科雷就談到了流動性的分布問題同樣非常重要。圖:美國金融系統中超額準備金的持有是高度集中的。根據美國聯邦存款保險公司的數據,86%的超額準備金僅由1%的美國銀行持有。僅四家銀行就占美國超額準備金總額的40%。

因此從聯儲啟動QT以后,中小銀行的流動性充裕度問題一直在我的腦中回響。投資者確實可以通過跟蹤美聯儲的貼現窗口工具和SRF工具來觀察市場中的緊急流動性需求,但通常走到央行這一步的時候,流動性的情況已經相當緊急了。由于Zoltan沒有在繼續覆蓋貨幣市場和美國銀行體系的流動性狀況,故我只能用上一輪周期中從他那里學到的一些三腳貓功夫來觀察整個體系的流動性壓力,老實說,當前的貨幣市場已經出現了一些趨緊的信號。-保薦回購的交易量在上升-FHLBs的資產負債表在迅速擴大-金融機構在美聯儲的隔夜透支額在上升-本土銀行在聯邦基金市場的拆借規模在上升-小銀行的流動性水平已經低至2019年時的水平當然,以上的這些信號只能說明目前聯儲的緊縮卓有成效,確實流動性非常的緊,但要得出“大的要來了”這一結論,恐怕我們還是得看到聯儲的三大緊急流動性工具被調用才合理。扯遠了,有關SVB的問題就寫到這,聯儲會不會被迫轉向的問題,那就是后話了。

原文作者:Messari-AllyZach原創編譯:BlockTurbo2022年是Layer2敘事全面升溫的一年,取代了競爭激烈的Layer1格局.

1900/1/1 0:00:00本篇旨在系統講解LSD賽道從上游到下游的全景及競爭概況,從質押邏輯到后續推演和投資機會均有涉及.

1900/1/1 0:00:00頭條 Base:或將在未來數月內推出主網Odaily星球日報訊Coinbase的L2網絡Base發表博客文章表示,將在未來數月內,“將Base推向主網”.

1900/1/1 0:00:00近日,以太坊擴容方案提供商Polygon宣布推出Web3身份系統PolygonID,并且將會融合至PolygonzkEVM之中,構建統一的鏈上隱私擴容服務.

1900/1/1 0:00:00在這篇文章中,加密分析師Trissy將繼續探討一些基于Arbitrum部署的小型加密貨幣項目。隨著即將到來的空投流動性,這些項目可能會成為下一個熱門趨勢.

1900/1/1 0:00:00最近一周,部分山寨匯率開始走高,市場對于新項目的參與熱情持續上升。本周,Odaily星球日報甄選了近期即將在多個平臺首發的8項目名單,并分別做簡要介紹.

1900/1/1 0:00:00