BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD+0.85%

ADA/HKD+0.85% SOL/HKD-1.34%

SOL/HKD-1.34% XRP/HKD+0.56%

XRP/HKD+0.56%自2月初,以太坊基金會核心開發人員在會議中表示即將在3月份計劃完成上海升級后,LSD賽道就開始熱鬧了起來。3月15日,以太坊Goerli測試網宣布已完成上海升級,本周四,以太坊開發人員將舉行會議確定主網升級的具體日期。本次上海升級也是以太坊自去年9月轉向權益證明機制以來的首次大規模升級。這對用戶來說意義重大,因為完成上海升級后的ETH2.0,將支持用戶取回在鏈上質押的ETH,在存取變得更加靈活之后,也會激發更多用戶質押ETH到鏈上。眾所周知,在信標鏈上,成為驗證者需要質押32ETH,在獲得收益的同時需要承擔ETH的流動性和機會成本,用戶若自己成為驗證者還需要自行建立節點服務器,需要一定的技術門檻。LSD流動性質押平臺的誕生,就是想幫助用戶簡化質押ETH流程的同時幫助其獲得流動性。用戶只需把ETH質押在LSD平臺上,它會代替用戶參與PoS機制的質押獲取收益,還會按1:1比例發放質押憑證資產給用戶,釋放質押期間ETH的流動性。由于LSD平臺為普通用戶提供了無需維護質押基礎設施、無門檻參與質押的參與機會,短時間內捕獲了大量的用戶和資產,并發展為一個獨立的賽道。隨著上海升級時間的不斷臨近,LSD賽道自然也就成為了加密市場的關注熱點。截至3月15日,以太坊信標鏈(BeaconChain)瀏覽器顯示,目前的活躍驗證者約有54.9萬名,質押的ETH超過1757.9萬個,價值約為298億美元,再創歷史新高。其中有數據顯示,在Lido、RocketPool等LSD平臺上質押的ETH市場份額占比約為30%。后來者FraxFinance平臺上質押的ETH數量已經超過了10萬個,近30天質押數量增長了超20%,漲幅在整個LSD賽道排名第一,其質押ETH相關數據的優異表現成功引起了用戶對Frax關注。Frax作為一個老牌算法穩定幣DeFi應用,自Terra的UST崩盤之后就陷入了沉寂,如今它是如何憑借LSD的熱潮重獲用戶關注并占據一席之地的?fxsETH上線5個月,質押價值超過19億美元

BitMEX創始人:SBF打造了一個西方老牌精英認可的人設:11月18日消息,BitMEX創始人ArthurHayes發文探討了FTX暴雷事件的思考,Arthur指出,SBF能夠迅速崛起,并得到廣泛的幫助和認可的一個重要原因在于,他打造了一個西方老牌精英認可的人設。文中認為,SBF出身高級白人家庭,且畢業于名校,他通過一系列的“向正確的圈子靠攏”的行為,將大量西方老牌金融精英拉上了FTX的馬車。[2022/11/18 13:20:35]

截至3月15日,fxsETH上線時長還未滿5個月,其鎖倉的ETH已經有11.5萬個,價值約為19.32億美元。fxsETH是老牌算法穩定幣應用Frax于2022年10月21日推出的以太坊流動性質押產品,支持用戶在其平臺上鎖倉ETH獲得以太坊2.0區塊網絡質押收益和獎勵。相較于2020年就上線的Lido,以及更早推出的RocketPool、Stakewise等質押平臺,Frax在LSD賽道可謂是后來者。起步雖晚,但Frax質押的ETH相關數據表現似乎并不輸于其他平臺。根據Dune數據平臺顯示,fxsETH近30天質押的ETH數量增長了20%以上,質押的ETH數量市場占比在整個LSD賽道排名第四,僅次于Lido、RocketPool、Stakewise。

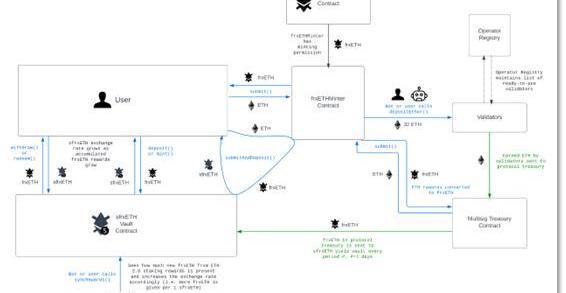

LSD平臺質押相關數據,來源Dune為何Frax能在短時間內吸引那么多的ETH質押數量?它與先發的Lido、Rocketpool等流動性質押平臺有何區別?其中,最大的不同就是用戶在Frax質押ETH獲取的質押收益高于Lido、RocketPool等平臺。在以太坊2.0區塊獎勵是相對平等的情況下,Frax如何做到更高的收益?這要歸因于Frax可通過套利機制調節“frxETH/ETH”和“sfrxETH”兩種收益率,前者是用戶使用frxETH組成LP獲得的交易手續費收益,后者是將frxETH再次質押獲得ETH2.0質押收益。

美老牌雜志《新共和》將扎克伯格評為“2021年度惡人”:金色財經報道,美國老牌雜志《新共和》(The New Republic)將Meta首席執行官馬克·扎克伯格評為“2021年度惡人”,他們認為Meta是一個“將人變成嗜血份子”的機器,持續向用戶推送奇怪的廣告,狠諷正常人都不會對Meta元宇宙構想感興趣。對于Meta試圖以元宇宙概念重振品牌形象,特斯拉CEO馬斯克也曾坦言,他覺得這個想法目前看來只是個行銷流行語。(環球網)[2021/12/26 8:05:12]

frxETH抵押官方流程具體來說,Frax將frxETH定位成“只是與ETH掛鉤的包裝/合成資產”,用戶在平臺用ETH鑄造就可獲得。但用戶使用ETH鑄造frxETH的過程是不可逆的,即不支持用戶在官網將frxETH換回ETH,且持有frxETH沒有任何收益。在以往的Lido、RocketPool等質押平臺,用戶質押ETH就可獲得質押收益,如Lido質押ETH獲得可領取原資產和質押收益的憑證stETH。但用戶持有frxETH想要獲得收益還需要再進行操作,主要有兩種方式:質押獲取以太坊區塊網絡獎勵:先將ETH質押為frxETH,然后再將frxETH質押成為sfrxETH,才能獲得以太坊2.0的質押收益,年化收益率(APR)在1月份約為7.8%左右,如今,sfrxETH的APR已回落為6.49%;提供流動性獲取交易手續費:先將ETH質押為frxETH,然后在Curve平臺上為frxETH/ETH資金池提供流動性,獲得交易手續費,收益率在高峰時期可達10%以上,目前通過Convex平臺,LPAPR約為5%左右。同一時期,Lido質押的ETH收益約為6%左右,Curve上的ETH/stETH收益約為6.43%。而Frax比其它LSD平臺質押收益高,主要是因為Frax把未選擇將frxETH再度質押為sfrxETH的那份質押獎勵讓渡給了sfrxETH用戶,即組LP的frxETH是把背后質押ETH獲得的區塊網絡獎勵讓渡給了sfrxETH質押用戶。可以簡單理解為,其實ETH質押frxETH就可獲得了以太坊2.0質押獎勵,不過這些獎勵只分發給將frxETH再度質押的sfrxETH用戶。frxETH用戶不質押就是沒有任何獎勵的,想要獲得獎勵,要么選擇二次質押,要么去組LP獲得Curve平臺或Convex發放的獎勵。通過調節收益率搶占LSD市場份額、控制流動性

動態 | 本周9.6萬的BTC的賬戶遷移仍是老牌交易所資金賬戶合并整理:據Searchain.io消息,自上周五開始,以太坊出現了高達850萬ETH的資金遷移,經追蹤,可能是老牌交易所的賬戶整合,本周二開始,又出現了高達9.6萬的BTC的賬戶遷移,6.5萬的巨鯨地址資金被整齊的分散成661枚每筆,而后又分散為10個每筆,再匯聚到新的錢包地址,每個新錢包地址8000枚BTC余額,同ETH一樣,我們認為仍是老牌交易所的資金賬戶合并整理。[2018/12/5]

理論上講,用戶選擇用frxETH組成LP為Curve的frxETH/ETH流動性池提供流動性,還是二次質押成為sfrxETH,主要取決于對應的交易手續費收益和質押收益二者之間收益率的差異。這對于Frax調節收益率有何影響?正因為這兩個收益率之間有差異,可形成動態的套利區間,這是Frax官方重點操作和調控的地方,它需要將兩個不同選擇的收益率試圖始終保持在同一區間。根據Frax官網數據顯示,3月15日Curve的frxETH/ETH流動性池收益率為6.89%,二次質押sfrxETH為6.49%,二者的收益率比較接近,frxETH在二者之間的分布占比也基本接近。

frxETH在frxETH/ETH和sfrxETH分布情況其實,Frax通過控制“ETH/frxETHLP收益率”與“sfrxETH質押收益率”兩個收益率之間的關系,不但可以影響frxETH資產的均衡分配。更為重要的是,Frax還可通過這種調節,搶占LSD市場份額,控制frxETH的流動性。如它可隨時調整出高于市場水平的ETH質押收益率,吸引更多用戶來質押ETH,還可通過LP收益率來控制frxETH/ETH資金池兌換的深度及穩定性。Frax收益調控是如何實現的呢?Frax持有最多的Convex治理代幣CVX,而Convex控制著一半以上的Curve投票權,這給Frax提供了用CVX投票來影響Curve上的資金池獎勵排放的權重,進而獲得創造更高收益的可能。如,Frax可通過調控Convex賄賂力度,可以影響CurveLP收益率。比如當sfrxETH收益率低于市場平均水平時想要提高時,Frax就可加大賄賂力度,使得CurveLP收益率顯著高于sfrxETH質押收益率,這會吸引更多的frxETH選擇做CurveLP,選擇做LP的frxETH比例增高帶來了sfrxETH質押收益率的提高,而對應的是LP增加資金池的深度也增加了。同理,若CurveLP收益率低于sfrxETH質押收益率,frxETH/ETHLP可能會選擇撤出流動性,會有更多的frxETH選擇再度質押成為sfrxETH,這樣sfrxETH質押收益率就會降低,直到二者之間平衡。由此來看,Frax正在試圖通過對Curve獎勵政策的影響力和控制權,為frxETH找到了不同于stETH等同類產品的差異化競爭優勢,讓用戶在frxETH與sfrxETH套利平衡下有更高的收益選擇。這個戰術與Frax去年其穩定幣FRAX在流動性大戰上的打法類似,通過持有CVX影響Curve的激勵政策,從而維持與FRAX相關穩定幣資金池的深度及穩定性。不過,后來由于TerraUST的崩潰,該流動性戰爭似乎被按下了暫停鍵。如今,推出的frxETH,讓Frax終于再度憑借其對Curve的影響力成功變現。質疑聲中迎來第二春:Frax業務邊界在哪?

動態 | 烏克蘭老牌足球俱樂部欲涉足加密貨幣:據cryptonews消息,9月24日,烏克蘭足球巨擘、老牌勁旅頓涅茨克礦工(Shakhtar Donetsk)足球俱樂部公開征集申請,稱愿意聽取初創企業的商業建議,這些企業涉及多個行業,包括“體育領域的加密貨幣”。該俱樂部表示,將在今年11月中旬之前接受申請。本月早些時候,該俱樂部與以色列公司Hype Sports Innovation簽署了合作協議,該公司號稱是全球最大的體育相關初創企業加速器。[2018/9/25]

Frax通過frxETH流動性質押產品,吸引了用戶來質押ETH,相應地也增加了Frax應用中鎖倉的加密資產價值。據DeFiLlama數據,Frax的TVL為13.4億美元,在整個DeFi應用中排名12。frxETH新產品似乎在讓這個老牌DeFi應用重獲第二春。不過,也有社區用戶對此提出質疑:Frax自2022年以來上線了FPI、借貸Fraxlend、交易Fraxswap和資產橋Fraxferry等一系列產品,如今為何又上線了質押產品frxETH?團隊似乎一直在不停地開發新產品,產品路線很雜,其業務邊界在哪里?Frax中文社區負責人在一次線上直播中對此的回答是:做frxETH是水到渠成的事,看好未來LSD賽道的增長,frxETH會增大Frax的資產管理規模,frxETH產品的構建思路和玩法類似于穩定幣FRAX,也為穩定幣FRAX搭建了新的應用場景。他還透露,未來Frax可能會構建自己的應用連。也有用戶表示:DeFi應用前期會開發各種產品、嘗試各種業務是正常的,要允許DeFi應用試錯。但Frax最為知名和核心的業務依然是穩定幣。Frax于2019年發起,由名為SamKazemian程序員創建,是首個采用混合機制的算法穩定幣應用,經濟模型采用的穩定幣FRAX和治理代幣FXS雙代幣機制。前者是錨定美元價格的算法穩定幣,后者是社區治理代幣,可用來作為鑄造穩定幣的部分抵押資產。所謂的混合算法穩定幣,即Frax發行的穩定幣FRAX由部分抵押品、部分算法機制組成。而Frax獨創的CR機制因類似于央行發行基礎貨幣,被用戶比喻為“鏈上美聯儲”。此外,Frax還在2021年的v2升級版本中,引入了AMO概念,該功能可提高該協議內的資本利用率,被DeFi玩家稱為是最創新的功能,值得各大DeFi應用學習和借鑒。根據CoinGecko顯示,FRAX目前市值為10.4億美元,是鏈上第二大穩定幣,排名第一的為DAI,市值為62.4億美元。

金色財經獨家分析 洛克菲勒家族入局,老牌資本布局區塊鏈:根據UseTheBitcoin消息稱,全球最重要、最受認可的風險投資公司之一洛克菲勒的風險投資公司Venrock已與CoinFund合作。CoinFund是一家加密貨幣投資集團,主要是幫助企業構建區塊鏈技術項目。金色財經獨家分析,洛克菲勒家族迄今已繁盛了六代,是“世界財富標記”,與美國乃至國際政經都有著千絲萬縷的聯系。標準石油公司、大通銀行、洛克菲勒基金會、洛克菲勒中心、芝加哥大學、洛克菲勒大學、現代藝術博物館等都印刻著洛克菲勒家族的痕跡。旗下Venrock Associates成立之初為洛克菲勒家族的創業投資分支機構,現已經擁有60年向企業家提供資本支持并創辦經久不衰的成功企業的投資歷史,曾參投過蘋果Apple。此次Venrock已與CoinFund合作,疑似洛克菲勒家族正式入局區塊鏈行業。洛克菲勒家族入局區塊鏈行業可以映襯出區塊鏈行業對全球資本的吸引力進一步加強,同時反應了資本對于區塊鏈未來看好。[2018/4/8]

FRAX在穩定幣賽道的排名Frax在去年4月份Terra(UST)算法穩定幣大火時期,也算是算穩的頭部項目,二者熱度不爭上下。它是CurveWar戰爭的重要推手,還曾和Terra聯合試圖將Curve上的4pool打造為價格最為穩定的跨鏈穩定幣兌換池,顛覆龍頭3pool,讓UST與FRAX取代DAI。不過,隨著去年5月UST崩盤,讓Frax這個構想戛然而止,關注熱度也隨之下降,進入不穩不火的狀態。2023年2月,Frax宣布將目標抵押率(CR)設置為100%,移除算法支持的部分,將FRAX成為完全抵押穩定幣。直到LSD的賽道火熱,新產品frxETH才讓這個沉寂已久的老牌DeFi應用再次站到用戶面前。不過,Frax仍有很長的路要走。針對這個熾手可熱的新質押產品,Frax目前也面臨著一系列的質疑:用戶之所以在現階段選擇在Frax質押ETH,是因為相較于其它LSD質押平臺其收益比較高。而比ETH2.0質押收益高的部分,可以看作是Frax通過Convex和Curve平臺額外補貼給用戶的,但Convex高額賄賂是有成本的,這個額外補貼會持續多久?如果沒有額外的補貼支持,frxETH收益與當前的LSD平臺持平,用戶還會選擇它嗎?如今,用戶在Frax上質押ETH的收益已降為6.3%左右,同一期Lido質押收益為6.6%。還有,已經有越來越多的老牌DeFi應用切入LSD賽道,如收益聚合器Yearn于2月份宣布推出流動性質押產品“yETH”,Frax面對這些后來者又有何競爭力?

到目前為止,MEV的話題幾乎只集中在以太坊上。但是,本文將探討Solana和Cosmos生態系統中的MEV。本文將強調解決MEV和相關激勵調整挑戰的各種方法,包括對權衡的比較分析.

1900/1/1 0:00:00這幾天,感覺像做了一場光怪陸離的夢,和很多DAO友線下一見如故,在寒冷的丹佛神奇地找到了一群操著不同語言的異國異種的親兄弟好同志.

1900/1/1 0:00:003月29日,HOPE舉辦首場中文AMA。主持人LDCapital合伙人Joy與主講人Hope創始人Flex一起暢談關于穩定幣的發展歷程、當前宏觀經濟局勢、以及各區域監管政策變化對穩定幣,特別是H.

1900/1/1 0:00:00ArbitrumFoundation宣布將于3月23日向其社區用戶空投$ARB治理Token,并啟動其第3層開發工具ArbitrumOrbit,這使Arbitrum離完全去中心化又近了一步.

1900/1/1 0:00:00原文作者:yihan,ForesightVenturesOverview通過這篇文章你可以了解:什么是on-chainAI?為什么還沒有鏈上AI?AI上鏈的動力;技術路徑;我理解的on-chai.

1900/1/1 0:00:00$ARB空投可能是今年最熱門的空投之一。但是它與以前的大型空投相比,在價格上又會有什么變化呢?在本文中,我將$ARB與$UNI、$OP和$1INCH進行了比較,得出了一些有趣的結果!01、總代幣.

1900/1/1 0:00:00